この報告書は、コロナウイルス(COVID-19)の流行と闘うために世界中の大半の国々で導入された外出制限措置と関連する非金融企業の財政的脆弱性について考察している。経験によるシミュレーションに基づいて、企業が流動性危機(liquidity crisis)に陥る可能性を評価し、そのリスクが健全性危機(solvency crisis)にならないように、政府がそのリスクを軽減し危機を深刻化させないために採るべき緊急措置について論じている。

コロナウイルス発生時の企業部門の脆弱性:評価と政策対応

Abstract

はじめに

COVID-19の感染症が原因で起こる健康上の危機を恐れ、各国当局は感染の拡大を抑えるためにかつてない措置を採っている。行政が行う事業の閉鎖、隔離、移動や社会的接触の制限により、経済の大部分がほとんど停止している。(OECD, 2020a)。多くの部門で売上げが急速に減少している。それにもかかわらず、取引先、雇用者、債権者、投資家などへの支払いは引き続きあるため、企業の流動性バッファが枯渇している。 企業の予想収益が急速に悪化いるため、企業のインタレストカバレッジと利益率が大幅に弱まっている(OECD, 2020b)。同時に影響を受けている企業の数が多いことが大きな問題である。休業を求められていない中間財・サービス生産者も売上げの減少を経験している。サプライチェーン上の多くの企業が資金不足に陥るため、貿易クレジットの貸倒損失が増加し、キャッシュフローに更なる圧力がかかる恐れがある。

流動性危機は、世界的に企業の健全性危機に転換する可能性がある。収入が大幅に減少するか全くない期間が延び、その不足を補う手段がほとんどない中で、長期的に見た企業の存続能力が弱められ、自主廃業や倒産が続くことになりうる。人材と組織資本が損なわれ、ウイルス発生前には利益を上げて健全なバランスシートを維持していた企業が、債務不履行で倒産、消滅する恐れがある。世界のバリューチェーンに深く組み込まれた企業が市場から撤退すれば、バリューチェーンが損なわれる。経済の先行きが非常に不透明であれば、企業の投資も消費需要も減少する。その結果、企業の健全性危機は、雇用、生産性、成長、人々の暮らしの足を引っ張ることで、経済に長期にわたって深刻なマイナス影響を及ぼす可能性がある。

金融危機のリスクは高まっている。大胆な政策対応を行わなければ、非常に多くの企業の債務が不履行となり、銀行や機関投資家のバランスシートが損なわれることになる。そうすると債務とエクイティファイナンスの市場が枯渇し、企業部門において自己増強的な悪循環が発生し、さらに危機の可能性が高まる。さらに、多種多様な企業が倒産する一方で政府がsystemic firmsに救済措置を実施すれば、競争が低下し、生産性の伸びにも影響する。

こうしたリスクへの懸念から、政府は企業の流動性を支援することを目的とした様々な緊急措置を実施し始めている。財政介入措置には、中央銀行による金融調整手段の他に、賃金総額に対する直接的、間接的資金提供(失業保険の対象拡大と増額、時短労働、臨時失業保険など)、課税猶予、債務支払いの一時停止、ローン保証の延長などがある。

この報告書では、拡大する流動性危機のリスクを欧州の様々な産業部門の企業約100万社のサンプルを用いて評価し、様々な公的支援措置のプラス面とマイナス面について論じている。その焦点は、危機によって導入を余儀なくされた封鎖措置の第一次の影響に焦点を当て、供給網(グローバルバリューチェーンを含む)から連鎖する可能性がある影響、企業間の財政的つながりと銀行システムの財政難−部門全体へのショックの規模から想定される財政難を除く−、そして危機への対応の第2段階に必要となるであろう構造調整を概観している。今後、こうした影響をもっと明らかにする研究が現れるだろう。

この報告書では、売上げの変化、コストの売上げ弾力性に関する仮定に基づいて、企業が債務不履行に陥るリスクに焦点を当てている。1 政策変更がないシナリオと政策介入があるシナリオとで流動性が不足する企業の割合を比較しつつ、不必要な倒産が大量に発生する事態を避けるために政策が果たすべき役割を明らかにしている。

主な結論

政策介入が全くない場合、我々のサンプルの企業のうち1カ月以内に流動性が枯渇する企業は20%、2カ月以内では30%、3カ月以内では38%である。もし外出制限措置が7カ月続いた場合、企業の50%以上が現金不足となる。これは主に、外出制限の打撃が最も深刻な産業部門への影響によるものである。

現金不足に陥るリスクが高い企業のほとんどは、利益を上げられる生存能力のある企業である。しかしこうした企業の多くは、現金不足を追加の負債で埋められるほどの担保を持っておらず、また銀行からのローンで危機を乗り越えるにはレバレッジが高すぎる。

OECD諸国で導入されている多種多様な措置の中でも、流動性危機を緩和するのに最も重要な政策は直接的、間接的な賃金支援である。企業の支出総額に占める賃金コストの割合が非常に高いからである。

我々のシミュレーションによると、様々な政策措置(課税猶予、債務支払いの一時停止、賃金の80%を助成)に加えて、2カ月間の政府介入で。現金不足に陥る企業の割合は10%に下落する(政策が採られない場合は30%)。

現金不足のリスクは多くの企業で高い

経済的ショックの規模と動態

ソーシャルディスタンシングや移動制限といった措置は、消費者と販売者との接触を含むサービス業、公的またはプライベートな空間に人々を集めて行われる活動、必須ではない製造業、労働者の密接な身体的接触を含む建築業に劇的な影響を及ぼしている。遠隔地から行えたり自動化されたりしている活動は、供給網が途絶せず消費需要が少なくとも部分的に維持できていれば、相対的に影響が小さい。活動の低下の度合いは産業部門ごとに異なるだろうが、どの国でも同じように起こる。

この分析の対象は全製造業と非金融サービス部門である。2 OECD (2020a)とも一致することだが、アウトプットは以下の深刻な打撃を受ける部門で下落すると予測されている:輸送用機械製造業(ISIC V29-30)、不動産サービス業(VL)、芸術、エンターテイメント、娯楽産業 (VR)、その他のサービス業 (VS)で100%;卸売、小売業 (VG)、航空業(V51)、宿泊・食品サービス業(VI)で75%;建設業(VF)、専門サービス業(VM)の50%。3その他の非金融部門では、控えめに見て収入の15%減が予測される一方で、感度分析では下落幅がもっと大きいと予測されている(例えば30%ショック)。

ショックが続く期間に応じて、3つのシナリオが考えられる。

「外出制限長期化」シナリオ:企業の流動性ポジションの変動を外出制限の開始時から毎月推定する。したがって、その期間についてはわからず、回復のモデル化はしない。

「単峰性」シナリオ:活動が急激に低下する期間が2カ月、その後に漸進的回復の期間が4カ月続き、感染症流行の始まりから7カ月目に危機以前の活動レベルに復帰すると予測する。

「双峰性」シナリオ:流行の始まりから7カ月間は単峰性シナリオと重なるが、その後、8カ月目以降に流行の第2波が発生するとしている。4

「単峰性」シナリオと「双峰性」シナリオには、感染流行とその結果の外出制限の時系列の変動に近いという利点がある。しかし、定型化された「外出制限長期化」シナリオでは、回復の道筋についてのより少数の仮定に基づいて、より単純な方法で企業の回復力の全体像が得られるため、本報告書ではこれを基準として用いている。

コロナウイルス危機における企業の流動性ポジションを評価するための方法論

このアプローチは、Bureau Van Dijk社のOrbisデータベースから得た非金融企業の財務諸表を用いている。Orbisデータベースは、世界の上場、非上場総合の企業のバランスシートを集めたものである。データは各国間、産業間で企業の比較可能性が確保されるように扱われているとGal (2013) とKalemli-Ozcan et al. (2015)は述べている。また、このデータベースのデータには、データの質に関わる懸念を避けるために、零細企業―従業員数が3人未満―は含まれていない。最終的なサンプルは、製造業と非金融サービス業の97万4944社からなっている。5

現在、Orbisは、様々な国の企業レベルのデータが得られ、経済及び金融研究に利用できる世界最大のデータベースである。しかし、これは企業全てを網羅しているわけではなく、カバレッジの程度は国ごとに大幅に異なる。6こうした制約から、この報告書では比較的カバレッジが良い欧州16カ国に焦点を当て、詳細な国際比較と流動性不足の合計の絶対値の提示はしていない。7さらに、Orbis掲載企業は、同じ規模の企業群の中でも、特に大きく歴史が長く生産性が比較的高い企業に偏っている。これらの企業は、より小規模で歴史が短く生産性が低い企業と比較して健全であるため、非金融企業に影響を及ぼす可能性がある現金不足についてはリスクが低めに見積もられることになる。

この研究では、各企業の最新データ(2016年末)は、平均収入、運営コスト、債務の返済、税金といった点で通常の時期の財務状態を示していると仮定している。

ソーシャルディスタンシング措置の経済的ショックは、収入減少と運営コストを調整する能力が限られていることで生じる、企業の営業キャッシュフローの変化としてモデル化されている。この調整力を反映するために、中間コストの売上げ弾力性と給与の売上げ弾力性は、それらが各国間及び産業間で違いがなく一貫性があると仮定することによって推定されている。各月について、企業のショック調整済みキャッシュフロー(投資支出をゼロと仮定)は以下のように決定されている。8

𝐶𝑎𝑠ℎ𝐹𝑙𝑜𝑤𝑖𝑡 = (1 − 𝑠𝑠𝑡 ) ∗ 𝑅𝑒𝑣𝑒𝑛𝑢𝑒𝑠𝑖 − (1 − 𝑐 ∗ 𝑠𝑠𝑡) ∗ 𝐼𝑛𝑡𝑒𝑟𝑚𝑒𝑑𝑖𝑎𝑡𝑒𝑠𝑖

− (1 − 𝑤 ∗ 𝑠𝑠𝑡 ) 𝑊𝑎𝑔𝑒𝐵𝑖𝑙𝑙𝑖 − 𝑇𝑎𝑥𝑒𝑠𝑖 – 𝐷𝑒𝑏𝑡𝑃𝑎𝑦𝑚𝑒𝑛𝑡𝑠𝑖 (1)

𝑠𝑠𝑡はt月の産業部門sにおけるショックの規模、𝑐は中間コストの売上げ弾力性、𝑤は給与の売上げ弾力性を指す。企業の売上げ、中間コスト、給与、税金、負債の返済は、年間の値を12で割って月ごとの平均値を算出している。9

中間投入の売上げ弾力性と給与の売上げ弾力性は、年次データに基づくパネル回帰分析で推定されている。10中間投入の売上げ弾力性は1に近く、給与の売上げ弾力性は約0.4と推定されている。予想通り、この計算から、企業にとって中間消費の方が労働投入よりもより調整しやすいということがわかる。月次の数値を見た方が年次の数値を見た場合よりも調整力が低いという点を考慮すると、 Schivardi and Romano (2020)も述べているように、どちらの弾力性も控えめに見てそれぞれ0.8、0.2下落する。

次に、各企業が入手できる現金は、その期間の始めに確保されている流動性バッファとショック調整済みキャッシュフローの合計として、月ごとに計算される。投資支出はゼロと仮定されている。

𝐿𝑖𝑞𝑢𝑖𝑑𝑖𝑡𝑦𝑖𝑡 = 𝐿𝑖𝑞𝑢𝑖𝑑𝑖𝑡𝑦𝑖,(𝑡−1) + 𝐶𝑎𝑠ℎ𝐹𝑙𝑜𝑤𝑖𝑡 (2)

𝐿𝑖𝑞𝑢𝑖𝑑𝑖𝑡𝑦𝑖,(𝑡−1) は、流動性の前月繰越分で、その企業の第一期の現金保有額に等しい。

企業が現金を使い切り、運営コスト、税金、負債のコストを支払えなくなると、流動性不足に陥る。この状態が毎月続くと、その企業は外出制限措置の影響で流動性危機に陥った可能性があると評価される。11重要なことは、このアプローチが以下の仮定に依拠していることである。

ショックの産業部門ごとの分布は、各国間で同程度であると仮定されている。12

ショックの悪影響に続いて運営コストを調整する企業の能力は、各国間、産業部門間、企業間で同程度と仮定されている。

企業は、流動性不足に直面した時、運転資金を外部の資源(例えば銀行の短期ローン、貿易クレジット)から得られない。

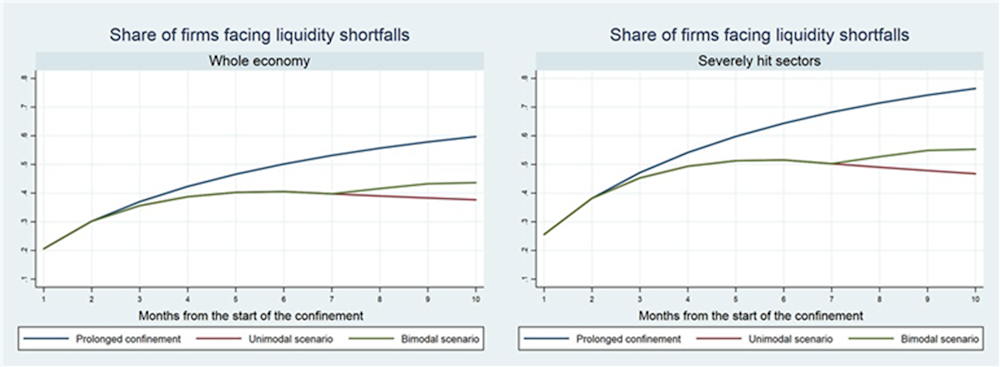

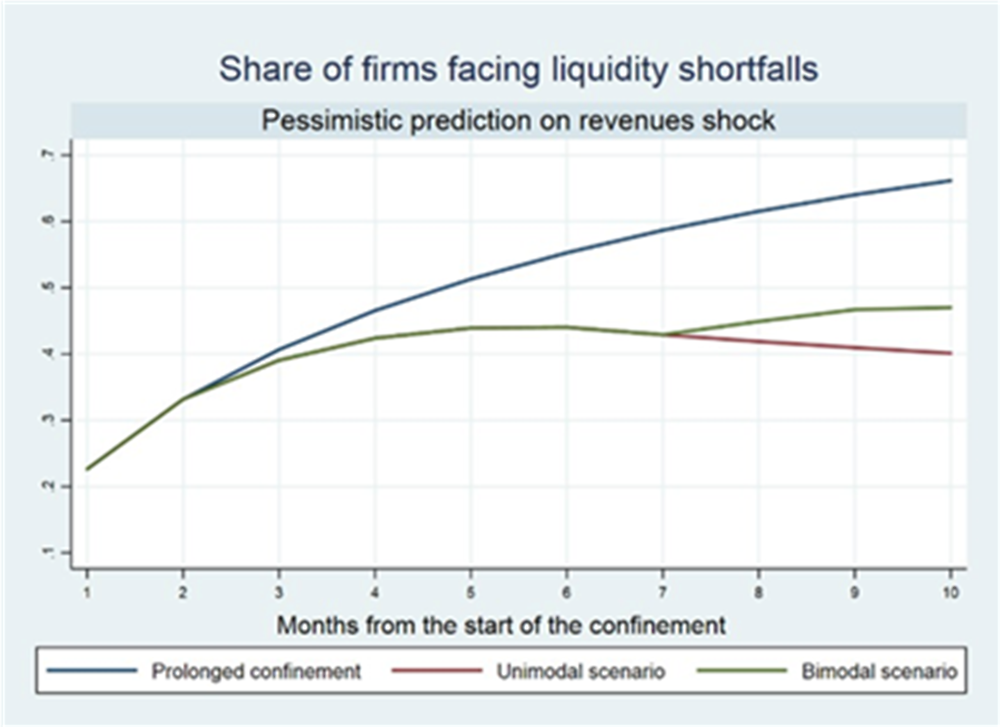

図 1. 流動性不足:政府の介入がない場合

注:左図は、全サンプルの中で流動性不足に直面する企業の割合を表しており、右図は特に打撃が最も大きい部門で流動性不足に陥る企業の割合を示している。どちらの図も外出制限長期化(青)、単峰性(赤)、双峰性(緑)の3つのシナリオを考慮している。外出制限長期化シナリオでは、月ごとに経済活動が急減し、制限期間がどのくらい続くか、どのように正常化へ移行するかは不明である。単峰性シナリオでは、2カ月間続く活動における急激な下落とその後に続く4カ月間の漸進的正常化と、感染症流行の始まりから7カ月目に危機以前の活動レベルに復帰すると予測する。双峰性シナリオでは、流行の始まりから7カ月間は単峰性シナリオと重なるが、その後、8カ月目以降に流行の第2波が発生するとしている。アウトプットの減少は、以下のように推定されている:最も深刻な打撃を受ける部門−輸送用機械製造業(ISIC V29-30)、不動産サービス業(VL)、芸術、エンターテイメント、娯楽産業 (VR)、その他のサービス業 (VS)、卸売、小売業 (VG)、航空業(V51)、宿泊・食品サービス業(VI)、建設業(VF)、専門サービス業(VM)−で50〜100%、その他の部門で15%。

出典: Orbis® dataに基づいてOECD事務局が算出。

図1の左図に見られる主な結果から、政府の介入がないと、サンプルの企業のうち20%が1カ月で、30%が2カ月で、35〜38%(シナリオによって異なる)が3カ月で流動性が枯渇することがわかる。外出制限措置が7カ月間続くと、「外出制限長期化」シナリオでは、50%以上の企業が流動性不足に陥ることになる。それに対して単峰性シナリオと双峰性シナリオのように3カ月間の外出制限の後経済活動が徐々に再開されると、流動性不足に陥る企業の割合は7カ月後に40%になるが、感染の第2波が訪れた場合10カ月後には45%に上る(双峰性シナリオ)。13流動性が枯渇する企業の割合は、打撃が最も深刻な部門に絞ると、時間と共に平均10ポイントずつ上昇する(図1右図)。例えば、7カ月後には「外出制限長期化」シナリオでは70%、「単峰性」及び「双峰性」シナリオでは50%になる。コストの売上げ弾力性を産業部門レベルで変えると、結果はロバスト(頑健)である。コストの売上げ弾力性を産業部門間で一定とした場合に比べて、流動性不足に陥る企業の割合の差が最も大きいところは2%である(シナリオによって異なる)。

ここで再度強調したいのは、このサンプルがより健全な企業に偏っていること、弾力性についての仮定が控えめであることから、下限に寄っている可能性があるということである。それと同時に、危機の第一段階でほとんどの政府が決定した企業への横断的支援を反映するには、このシミュレーションにCOVID-19の感染拡大がなくても流動性不足に直面したであろう企業も含めることになる。平常時に1カ月間に流動性不足に陥る企業の割合は、負のキャッシュフローに対処するときの調整力によるが、1.5〜7%である。この推定値の上限である7%を取ったとしても、COVID-19危機では1カ月間に流動性不足に陥る企業の割合はそのほぼ3倍に増加していることになる。

総じて、流動性不足に陥ったことで、そうでなければ利益を上げていた企業が倒産するということになると、企業に固有のこのショックが大規模で長期的なマイナス効果を持ちうるということを強調したい。

流動性不足の企業は支払い能力がある場合が多いが、担保物権が少ないため負債による追加の資金調達は制限される

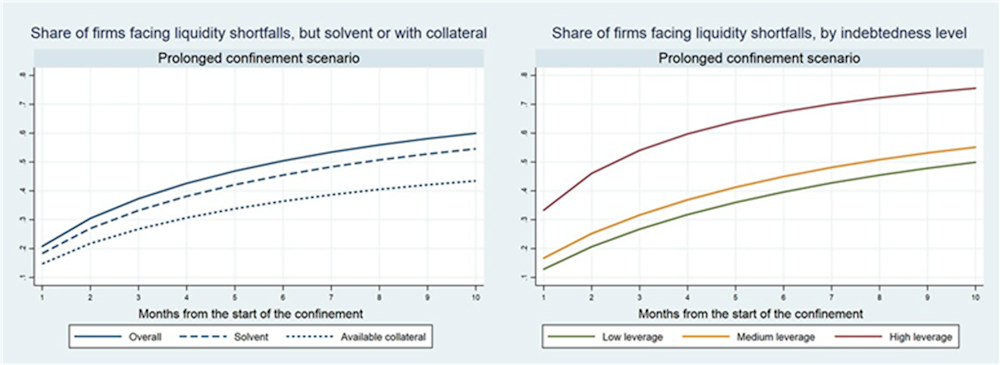

企業の資産が経常費を賄えるほどの流動性を持っていなければ、その企業は流動性不足に陥る。しかし、その資産価値が債務より大きければ、または銀行から追加の融資を受けるための担保物権を持っていれば、まだ支払い能力があるかも知れない(図2 左図)。14企業の自己資本を評価すると、流動性不足に陥るとみられる企業のうち破産しそうな企業の割合は相対的に小さい(約10%)。それと同時に、支払い能力があっても銀行から新たな融資を受けることが難しい場合もある。外出制限期間中に流動性不足に転じる企業の約28%は追加融資に必要な担保物権を持っていない。さらに、外出制限期間中に資産価値が下落すると、企業の担保の価値も下がり資金調達力が損なわれる。同様に、そして過去20年間の動向にもかかわらず、転売された負債の価格が市場に圧力がかかっている期間中に上昇し、企業の資金調達コストも上昇するため、ノンバンクからの市場ベースの金融も影響を受ける可能性がある(OECD, 2020c)。最後に、借入による資金調達の割合が大きい企業ほど、流動性不足に陥る可能性が高い。近い将来の売上げとその他の入金予定が不明確だと、新規にローンを組むことがさらに難しくなる(図2 右図)。

こうした数値はいくつもの仮定に基づいており解釈に際しては注意が必要だが、企業を守り健全な企業の倒産を防ぐために、迅速かつ断固たる公的介入することにメリットがあることを裏付けている。この介入は、COVID-19がもたらす一時的なショックが企業経営に永久的な傷を残し、復興と長期的な成長見通しの形成に深刻な影響を及ぼすことがないようにするために不可欠である。

図 2. 流動性不足:政府の介入がない場合:支払能力、担保の有無、負債

注:左図は、全サンプルの中で流動性不足に直面する企業の割合を表している:全体(実線);資産価値が負債額を上回っているため支払能力がある企業(破線);固定資産の価値が負債の価値を上回っているため、追加の銀行融資を受けられるだけの担保物権を持っている企業(点線)。右図は、負債の水準によって流動性不足に陥る企業の割合を表している:各産業部門(Nace Rev.2の2桁コード)内でレバレッジの分布が最も低い3分の1に属する企業(緑);同分布で中間の3分の1に属する企業(オレンジ);同分布で上位の3分の1に属する企業(赤)。レバレッジは、金融負債(短期と長期)が全資産に占める割合で測る。その計算は、外出制限長期化シナリオに基づいている。このシナリオでは、毎月経済活動が急減し、制限期間がどのくらい続くか、どのように正常化へ移行するかは不明である。さらに、アウトプットの減少は、最も深刻な打撃を受ける部門では50〜100%(詳細は上述)、その他の部門では15%と推定されている。

出典: Orbis® dataに基づいてOECD事務局が算出。

流動性不足を減らし倒産危機を抑えるための公共政策

各国はすでに、COVID-19に関連する損失に対する様々な企業支援措置を行っている(コラム1参照)。上述の単純計算モデルは、以下の3分野への定型化された政策介入の予想される影響を明らかにするのに用いられる:15

課税猶予。感染症流行期に企業を支援するために、いくつかの国々が課税猶予を導入した。これは、(仮定の)月次納税額の猶予期間としてモデル化される。16

負債の返済に対する財政支援。多くの国々が企業が負債の返済を一時的に延期できるようにするか、短期負債を利用しやすくするために国の保証を提供する法的枠組みを構築した。こうした政策の潜在的影響は、短期負債の猶予期間としてモデル化される。

賃金総額に対する一時的支援。広範に及ぶ流動性不足を避けるために必須の対策は、企業の雇用者に対する財政的責任を緩和することである。時短労働、賃金補助、一時解雇、疾病休暇といった措置は、組み合わせは様々だが、いくつもの国々で導入されている。これらの措置はいずれも企業が支払わなければならない賃金を減らしている。就労支援は次の2つの方法でモデル化される:全産業部門において給与支払額を無条件で80%に減らす17;産業部門ごとのショックの大きさによって調整され、賃金総額の売上げ弾力性を0.8に上げる。18

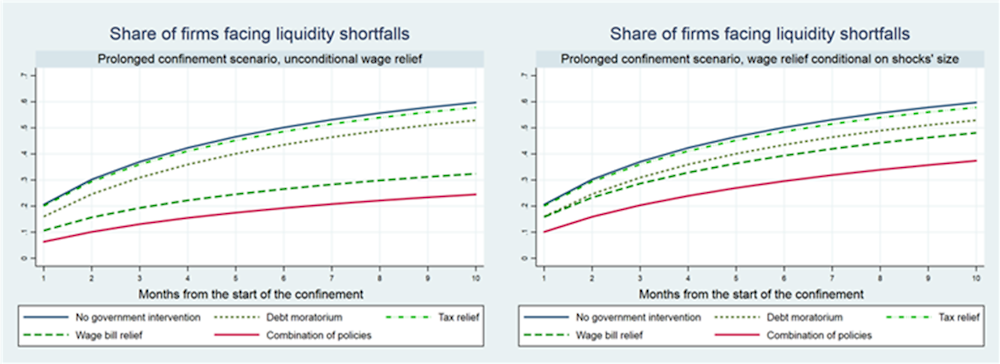

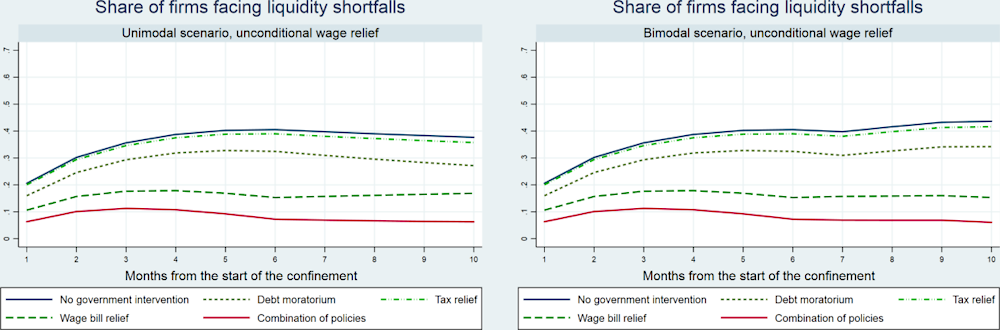

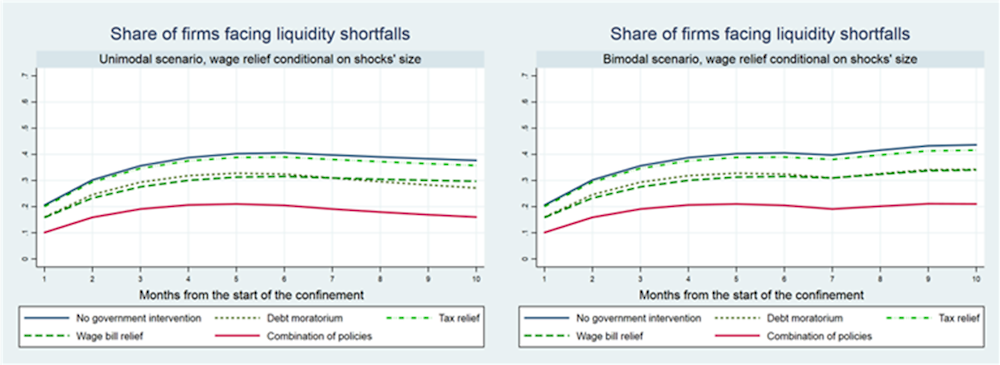

図3と図4では、各措置が流動性危機のリスクをどの程度緩和しているかを、何の政策介入もない場合と比較して明らかにしている。図3は、外出制限長期化シナリオにおける賃金総額への支援2種類を考察している。また図4は、あらゆる産業部門で賃金総額を80%まで無条件に削減すると仮定した場合の、単峰性シナリオと双峰性シナリオの違いを表している。19企業の流動性ポジションへの影響が最も小さいのは課税猶予で、債務支払い延期がそれに続く。最も強力な措置は賃金総額への助成(それでも企業の負担は重いが)で、これは賃金と給与が運営コストの重要な要素であるという事実と合致している。3つの措置を積み上げると、例えば2カ月後の公的介入により、流動性不足に陥る企業数は30%から10%に下落する。

図 3. 政策の影響−賃金支払に対する代替的一時支援

注:この図では、流動性不足に陥る企業の割合を示している。政策介入がない場合(青の実線);課税猶予を実施した場合(緑の二点鎖線);短期負債の返済猶予(緑の点線);賃金総額に対する一時支援を実施した場合(緑の破線);上記全ての措置を実施した場合(赤の実線)。短期負債とは、1年以内に返済する必要がある金融負債の額である。賃金総額に対する一時支援(緑の破線)は、左図では賃金総額を全産業部門について無条件に80%削減すること、右図では産業部門ごとのショックの規模に応じて調整された支援で、賃金総額の売上弾力性を0.8に高めることでモデル化している。この計算は、外出制限長期化シナリオに基づいている。このシナリオでは、毎月経済活動が急減し、制限期間がどのくらい続くか、どのように正常化へ移行するかは不明である。さらに、アウトプットの減少は、最も深刻な打撃を受ける部門では50〜100%(詳細は上述)、その他の部門では15%と推定されている。

出典: Orbis® dataに基づいてOECD事務局が算出。

図 4. 政策の影響−その他のシナリオ

注:この図では、流動性不足に陥る企業の割合を示している。政策介入がない場合(青の実線);課税猶予を実施した場合(緑の二点鎖線);短期負債の返済猶予(緑の点線);全産業部門に対して賃金総額を80%無条件に削減する一時支援を実施した場合(緑の破線);上記全ての措置を実施した場合(赤の実線)。短期負債とは、1年以内に返済する必要がある金融負債の額である。左図は単峰性シナリオ、右図は双峰性シナリオの場合である。単峰性シナリオでは、2カ月間続く活動における急激な下落とその後に続く4カ月間の漸進的正常化と、感染症流行の始まりから7カ月目に危機以前の活動レベルに復帰すると予測する。双峰性シナリオでは、流行の始まりから7カ月間は単峰性シナリオと重なるが、その後、8カ月目以降に流行の第2波が発生するとしている。

出典: Orbis® dataに基づいてOECD事務局が算出。

コラム 1. コロナウイルス危機の初期にOECD諸国が労働者と企業を支援するために採用した措置

このコラムでは、OECD諸国がコロナウイルス危機に直面して労働者と企業を支援するために実施した措置の具体例を掲載する。OECD Covid trackerは、国レベルで実施された医療措置と経済措置をより詳細に収録している。コロナウイルス危機に対処するための税制措置は、Tax Policy Database in Response to COVID-19 Pandemic (OECD, 2020d)で概要を示している。さらに、いくつかのOECD諸国が中小企業に的を絞った政策対応を行っている(OECD, 2020e)。

多くのOECD諸国は、外出制限措置の影響を受けた企業における時短勤務に対して助成を行っている。例えばオーストリア当局は、公共サービスを除く全産業部門の労働者の賃金を給与純額の最大90%助成している。このスキームにより、企業が時短労働措置を通じて支援を受ける期間中に労働者に求められるのは、就業時間の少なくとも10%働くことである。時短労働支援の期間は最長3カ月である(必要に応じて6カ月延長される)。政府が肩代わりする額は、給与総額に応じて異なる。給与総額が1700ユーロまでなら、政府が給与純額の90%を支払う。給与が5370ユーロを下回る労働者は、給与の80%を受け取るが、それより高い給与を受け取っている場合は助成されない。

もう一つの措置が、負債の返済に対する財政支援である。例えばカナダのBusiness Credit Availability Program (BCAP) では、コロナウイルス危機の間、全産業部門の企業の資金調達を様々な方法で支援する。2019年の人件費総額が150万カナダドル以下の小規模企業は、運営コスト(公共料金、人件費、家賃、債務返済)に充当するための無利子のローンを最高4万カナダドルまで受けることができる。このローンは政府によって保証されている。このローンの4分の1は、2022年末までに返済されれば免除される。それを過ぎると、ローンは自動的に利率5%の3年ローンに転換される。それより大きい企業は、銀行からの追加融資を受けることができる。そのローン総額は最高で625万カナダドルで、最大でその80%が政府によって保証される。これらのローンは運営コストにのみ充当することができ、配当金の支払い、株式の買い戻しやその他株主への支払い、幹部の報酬増、既存の負債の借り換えや返金に充当することはできない。

保証付き融資の他、いくつかのOECD諸国は企業の運営コストを直接助成している。例えばノルウェーは、コロナウイルス危機によって売上げが大幅に減少したノルウェー企業に対して補償を行っている。ノルウェーのほとんどの産業部門(石油・ガス会社、金融業、公益事業を除く)の課税対象となる上場企業全てが、コロナウイルス危機の前に財政難に陥っていなかったという条件を満たしていれば、この補償を受けることができる。

税率の一時的な軽減、納税や社会保険料納付の猶予も、短期的な流動性不足を防ぐ可能性がある。韓国では、コロナウイルス関連の被害を受けた地域にある中小企業に対して、2020年末まで一時的な減税措置が採られている。小規模企業(年間の売上げが8000万ウォン未満の企業)のVATの支払は、2020年末まで減額される。小規模企業は、さらに税金は最長1年間、社会保険料は最長3カ月間支払いを繰り延べることができる。

いくつかのOECD諸国は、助成、ローン保証、租税関連措置に加えて、確実な返済と営業キャッシュフローの保護のために「ソフト」ツールも導入している。例えばフランスは、民間企業・団体間の信用問題の解決を、無料で迅速に対応する仲介サービスで積極的に支援している。また、フランスの中小企業は、一つ以上の金融機関との間で問題が生じた場合にも、調停を求めることができる。さらに、経済財政省は、企業間のクレジット専門の危機対策班を設置して、貿易クレジットの利用状況を監視している。

結論

本報告書では、コロナウイルス危機の中での非金融企業の脆弱性について考察している。外出制限によって経済活動が停滞したことで、多額の流動性不足が発生し、利益を上げていた企業が支払い不能に陥るリスクが高まっている。検討されたシナリオによると、政策対応を取らない場合、1カ月後には企業の20%が、3カ月後には40%が流動性不足に陥る。

政策当局は、この課題に取り組むために様々な対策を採り流動性危機のリスクを抑えようとしている。その中には、金融債務を軽減するための政策(例えば納税猶予、ローンの満期の延期、一時的な返済猶予)、損失の相互化(例えば株式投資を通じた流動性の追加、過去の売上げに基づく直接助成、雇用維持のための助成、供与)などが含まれる。20企業の支出構成によっては、賃金支出軽減策は企業が流動性不足に対処するのを支援する上で、特に重要である。

本報告書では、大規模な政府介入の必要性を強調しているが、政策設計に関わる問題については論じていない。特に、

各国固有の側面。各国固有の制度が、政策対応の度合いと効率を左右する場合がある。本報告書では労働市場政策の重要性に焦点を当てているが、すでに労働市場支援制度が発達している国々は歪曲効果が少ない対応を早急に実施することができる。例えば、多くのOECD諸国、特にドイツとオーストリアでは時短労働制度がすでに発達しており、危機の際にも効率的であることが証明されている。フランスとデンマークの失業給付制度は、ショックの悪影響を緩和する一助となる。

融資条件。いくつかの国々は、固定費の支払いにのみ用いる、または危機が終了した後に解雇していた雇用者を再雇用するといった条件を、ローンの放棄や実際の給与削減に対する助成に設けている。例えば、デンマークでは、コロナウイルス危機の最中に経済的理由で労働者を一時解雇しないと約束し、公的助成の対象とならない給与の残額25%を支払うことができる場合、企業は賃金補償を受けることができる。給付や補助金付き融資を設計する際には、企業が雇用を保護し、補助金が経営者の報酬の増加や配当金の支払い(現金による配当または株式の買い戻し)に使われないようにしなければならない。例えば、カナダのローン保証には、そのローンを運営コストにのみ充てることができ、負債の返済や経営者の報酬増や株主への配当の増加に関わる企業活動には使えないという条件がある。

短期及び中期的政策対応。多くの場合、いわゆる危機の「第一段階」における緊急政策対応の必要性を前提としているため、短期的な政策については特に取り上げていない。上記の分析では、幅広い課題と定型化され横断的な政策対応の影響について論じている。今後、短期的な横断的政策は、公的支援が不適切に配分されないように、例えば利益を上げていない企業を支えるようなことがないように、見直し、対象を絞り直す必要が出てくるだろう。しかし、こうした目標の明確化は、危機の現段階では時期尚早かも知れない。

ショックの異質性。政策は、ショックの影響の異質性にも対処できるよう見直す必要がある。実際、経済活動が徐々に回復してくるであろう中期的に見ても、企業の危機への対処方法は均質ではない。例えば、担保物権があれば外部金融を利用できるが、スタートアップや無形資産に集約している企業は相対的に不利になる。こうした課題を克服するために、時間の経過と共に様々な措置を見直す必要がある。これらは、今後の研究が待たれる問題である。

ニューノーマル。コロナウイルス危機がどの程度経済に損害を与えるかは、依然として明らかではない。欧州諸国では、危機前の資源配分を守るという原則に基づいて、特に労働市場に対して多数の政策が調整されている。米国などその他の国々では、調整は一時解雇による人件費削減を条件としている。これらのアプローチの比較評価は、本報告書の対象ではないが、回復期以降のこれらの相対的効率がコロナウイルス危機後の経済構造の変化を促すかということについては考察する価値がある。もし経済構造の変化を促すならば、一部産業部門の需要は長期にわたって減少する可能性があるので、政策設計では危機前の雇用マッチングを維持することと、雇用の再配分を通した新たなマッチングとのバランスを取るべきである。同様に、税金と負債の繰り延べは、すでに記録的な高水準にある企業の負債をさらに急増させることになる。一部産業部門の構造変化と長期化する需要の低迷は、企業の収益性の見通しと債務返済能力も変えるだろう。したがって、負債の放棄と倒産手続きとのバランスを取ることは、回復期には重要な問題である。

参考文献

Bajgar, M., Berlingieri, G., Calligaris, S., Criscuolo, C., and J. Timmis (forthcoming), “To use or not to use (and how to use): coverage and representativeness of Orbis data”, Science, Technology and Industry Working paper.

European Central Bank, (2010), “Surveying the access to finance small and medium-sized enterprises in the Euro area: second half of 2009”, Frankfurt: European Central Bank.

Gal, P., (2013), “Measuring total factor productivity at the firm level using OECD-ORBIS”, OECD Economics Department Working Papers, No. 1049, OECD Publishing, Paris.

Kalemli-Ozcan, S., B. Sorensen, C. Villegas-Sanchez, V. Volosovych and S. Yesiltas (2015), “How to construct nationally representative firm level data from the ORBIS global database”, NBER Working Paper, No. 21558.

OECD, (2020a), “Evaluating the initial impact of COVID-19 containment measures on economic activity”, Tackling Coronavirus Series.

OECD (2020b), "Initial Impact of COVID-19 Pandemic on the Non-Financial Corporate Sector and Corporate Finance", Forthcoming.

OECD (2020c), "Global Financial Markets Policy Responses to COVID-19 ", Tackling Coronavirus Series

OECD, (2020d),”SME Policy Responses”, Tackling Coronavirus Series.

OECD, (2020e),”Italian regional SME policy responses”, Tackling Coronavirus Series.

OECD, (2020f), “Implications of the Covid-19 epidemic for firm ownership and bankruptcies”,

Forthcoming.

OECD (2020g), "Equity injections and unforeseen state ownership of enterprises during the COVID-19 crisis", Tackling Coronavirus Series.

De Vito, A., and J.P. Gomez, (2020), “Estimating the COVID-19 cash crunch: global evidence and policy”, Forthcoming Journal of Accounting and Public Policy.

Schivardi, F., and G. Romano, (2020), “A simple method to compute liquidity shortfalls during the COVID-19 crisis with an application to Italy”, mimeo.

Annex 1.A. 追加資料

表 1.A.1. つの収入ショックシナリオの詳細

|

外出制限措置開始からの月数 |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

|

ショックの大きさ |

外出制限長期化 |

S |

S |

S |

S |

S |

S |

S |

S |

S |

S |

|

単峰性シナリオ |

S |

S |

S*0.8 |

S*0.6 |

S*0.4 |

S*0.2 |

0 |

0 |

0 |

0 |

|

|

双峰性シナリオ |

S |

S |

S*0.8 |

S*0.6 |

S*0.4 |

S*0.2 |

0 |

S*0.5 |

S*0.5 |

S*0.25 |

|

注:この表は、代替的シナリオのそれぞれを支える詳細なダイナミクスを明らかにしている。収入ショック(S)は各部門ごとに、通常時の収入との関係で月ごとに算出されている。

出典: Economic Outlookガイドラインに基づいてOECDが算出。

表 1.A.2. 国別企業数

|

国名 |

企業総数 |

サンプルに占める割合% |

|---|---|---|

|

ベルギー |

14,078 |

1.44 |

|

ドイツ |

11,842 |

1.21 |

|

デンマーク |

2,092 |

0.21 |

|

スペイン |

207,003 |

21.23 |

|

エストニア |

5,193 |

0.53 |

|

フィンランド |

16,402 |

1.68 |

|

フランス |

94,974 |

9.74 |

|

英国 |

27,041 |

2.77 |

|

ハンガリー |

85,626 |

8.78 |

|

アイルランド |

1,707 |

0.18 |

|

イタリア |

327,776 |

33.62 |

|

ラトビア |

1,087 |

0.11 |

|

ポルトガル |

106,658 |

10.94 |

|

ルーマニア |

5,222 |

0.54 |

|

スロベニア |

8,522 |

0.87 |

|

スウェーデン |

59,721 |

6.13 |

|

合計 |

974,944 |

100 |

出典: Orbis® dataに基づいてOECDが算出。

表 1.A.3. 企業レベルの記述統計

|

変数 |

p10 |

p25 |

p50 |

mean |

p75 |

p90 |

|---|---|---|---|---|---|---|

|

雇用者数 |

3 |

4 |

8 |

39 |

18 |

52 |

|

総収入 |

197,185 |

409,609 |

1,070,000 |

13,400,000 |

3,591,000 |

14,300,000 |

|

付加価値 |

71,856 |

143,010 |

337,696 |

2,965,000 |

997,075 |

3,545,000 |

|

Intermediates |

87,591 |

214,494 |

640,989 |

10,500,000 |

2,407,000 |

10,100,000 |

|

キャッシュフロー |

(1,414) |

12,428 |

49,182 |

522,115 |

192,141 |

799,938 |

|

金利・税金・償却前利益 |

565 |

18,101 |

66,593 |

630,363 |

247,616 |

990,748 |

|

総資産 |

122,796 |

300,449 |

877,885 |

7,554,000 |

3,125,000 |

11,800,000 |

|

固定資産 |

7,856 |

35,410 |

162,270 |

2,763,000 |

749,046 |

3,385,000 |

|

現金保有高 |

4,179 |

17,949 |

73,427 |

603,805 |

286,231 |

1,042,000 |

|

流動資産 |

70,575 |

185,738 |

568,590 |

4,346,000 |

2,015,000 |

7,523,000 |

|

債務総額 |

63,363 |

169,137 |

522,799 |

4,574,000 |

1,868,000 |

6,951,000 |

|

流動債務 |

42,182 |

114,888 |

361,992 |

3,010,000 |

1,311,000 |

4,902,000 |

|

短期金融債務 |

0 |

0 |

0 |

644,705 |

65,854 |

581,296 |

|

長期債務 |

0 |

3,693 |

69,135 |

1,275,000 |

355,331 |

1,455,000 |

|

長期金融債務 |

0 |

0 |

6,951 |

839,317 |

172,442 |

849,229 |

|

総資産に対する固定資産の割合 |

0.02 |

0.07 |

0.22 |

0.30 |

0.47 |

0.71 |

|

支払賃金に対する固定資産の割合 |

0.04 |

0.17 |

0.58 |

2.76 |

1.73 |

4.40 |

|

総資産に対する現金保有高の割合 |

0.01 |

0.03 |

0.10 |

0.17 |

0.26 |

0.46 |

|

総資産に対するキャッシュフローの割合 |

0.00 |

0.03 |

0.07 |

0.09 |

0.14 |

0.24 |

|

総資産に対する負債総額 |

0.24 |

0.43 |

0.67 |

0.67 |

0.87 |

0.97 |

|

総資産に対する金融負債 |

0.00 |

0.00 |

0.06 |

0.16 |

0.26 |

0.45 |

|

収入に対する流動負債 |

0.10 |

0.16 |

0.28 |

0.43 |

0.48 |

0.83 |

|

インタレスト・カバレッジ・レシオ |

0.48 |

3.80 |

13.32 |

439.90 |

59.01 |

345 |

注:金額は2005 PPP US$。

出典:Orbis® dataに基づいてOECDが算出。

図 1.A.1. 政府による介入がなく、他の部門のアウトプットが30%減少した場合の流動性不足

注:この図は、以下の3つのシナリオのもとで流動性不足に陥る企業の全サンプルに占める割合を示している:外出制限長期化シナリオ(青線)、単峰性シナリオ(緑線)、双峰性シナリオ(赤線)。このシナリオでは、毎月経済活動が急減し、制限期間がどのくらい続くか、どのように正常化へ移行するかは不明である。単峰性シナリオでは、2カ月間続く活動における急激な下落とその後に続く4カ月間の漸進的正常化と、感染症流行の始まりから7カ月目に危機以前の活動レベルに復帰すると予測する。双峰性シナリオでは、流行の始まりから7カ月間は単峰性シナリオと重なるが、その後、8カ月目以降に流行の第2波が発生するとしている。アウトプットの減少は、最も深刻な打撃を受ける部門では50〜100%(詳細は上述)、その他の部門では30%と推定されている。

出典:Orbis® dataに基づいてOECDが算出。

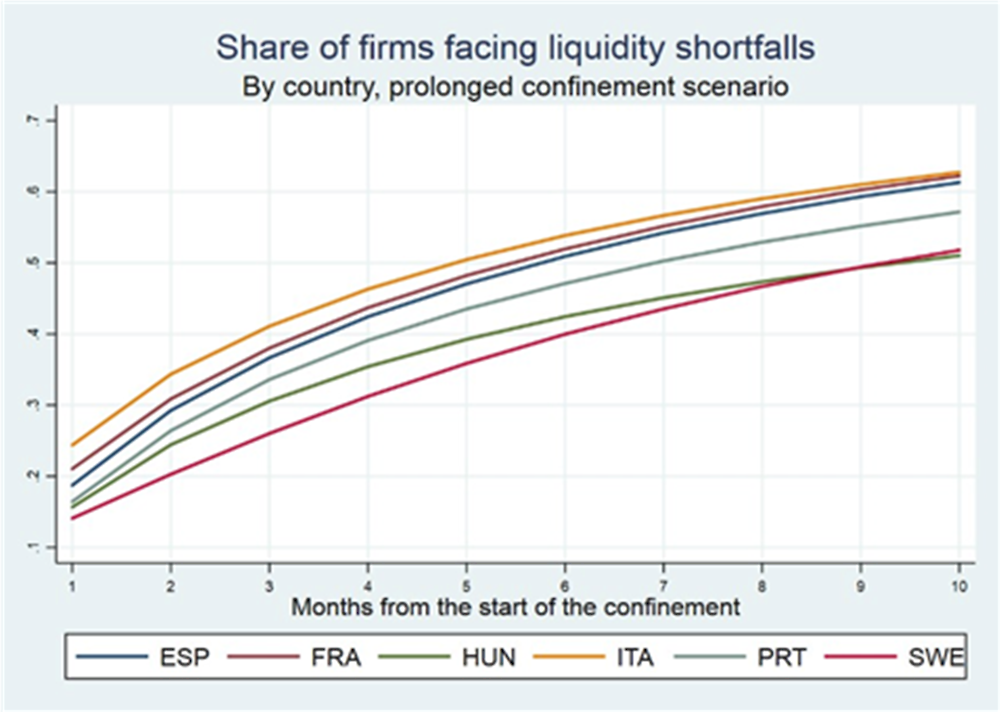

図 1.A.2. 政府介入がないシナリオにおける流動性不足、国別(Orbisの企業のカバレッジが最良の国々)

注:この図は、Orbis®のカバレッジが最良の6カ国における流動性不足に陥る企業の割合を表している(フランス、ハンガリー、イタリア、ポルトガル、スペイン、スウェーデン)。外出制限長期化シナリオを想定している。このシナリオでは、毎月経済活動が急減し、ロックダウン期間がどのくらい続くか、どのように正常化へ移行するかは不明である。さらに、アウトプットの減少は、最も深刻な打撃を受ける部門では50〜100%(詳細は上述)、その他の部門では15%と推定されている。

出典:Orbis® dataに基づいてOECDが算出。

図 1.A.3. 政策の影響、ショックの規模に応じ、賃金総額の売上げ弾力性を0.8に高めることでモデル化した就労支援

注:この図では、流動性不足に陥る企業の割合を示している。政策介入がない場合(青の実線);課税猶予を実施した場合(緑の二点鎖線);短期負債の返済猶予(緑の点線);産業部門ごとのショックの大きさによって調整され賃金総額の売上げ弾力性が0.8に高まることでモデル化された賃金支払の一時支援;上記全ての措置を実施した場合(赤の実線)。短期負債とは、1年以内に返済する必要がある金融負債の額である。左図は単峰性シナリオ、右図は双峰性シナリオの場合である。単峰性シナリオでは、2カ月間続く活動における急激な下落とその後に続く4カ月間の漸進的正常化と、感染症流行の始まりから7カ月目に危機以前の活動レベルに復帰すると予測する。双峰性シナリオでは、流行の始まりから7カ月間は単峰性シナリオと重なるが、その後、8カ月目以降に流行の第2波が発生するとしている。アウトプットの減少は、最も深刻な打撃を受ける部門では50〜100%(詳細は上述)、その他の部門では15%と推定されている。

出典:Orbis® dataに基づいてOECDが算出。

担当

Lilas DEMMOU (✉ lilas.demmou@oecd.org)

Guido FRANCO (✉ guido.franco@oecd.org)

Sara CALLIGARIS (✉ sara.calligaris@oecd.org)

Dennis DLUGOSCH (✉ dennis.dlugosch@oecd.org)

注

← 1. イタリアの事例について用いられた方法論は、Schivardi and Romano (2020)と類似しており、本報告書の後半で詳述するいくつかの前提に基づいている。また、De Vito and Gomez (2020)の考え方にも近い。

← 2. もっと具体的にいうと、これは以下の産業を除く全ての経済部門を指す(Nace Rev.2 classification):農業(VA)、鉱業(VB)、金融(VK)、行政(VO)、教育(VP)、医療(VQ)、世帯及び組織の活動 (VT、VU)。

← 3. 最も打撃を受けた産業部門の収入源に関する仮定は、OECD Policy Trackerの量的情報に基づいている。

← 4. 各シナリオの詳細な動態については表A.1参照。近刊のOECD Economic Outlookに掲載される仮定に沿って、「双峰性」シナリオに見られる感染の第2波が各産業部門に及ぼす影響は、(例えば病院の対応力と医療従事者保護の強化、より良く的を絞ったソーシャルディスタンシング措置の導入により)感染者の増加と死亡率が第1波より少なくなるとして、最初の外出制限期間のそれより小さくなる(例えば半分)と仮定されている。

← 5. 企業レベルの基本的記述統計については、表A.3参照。

← 6. Orbisのカバレッジと代表制についての詳細な論考は、Bajgar et al. (forthcoming)参照。

← 7. データの入手可能性の観点から、サンプルに含まれている国は以下の通り:ベルギー、デンマーク、エストニア、フィンランド、フランス、ドイツ、ハンガリー、アイルランド、イタリア、ラトビア、ポルトガル、ルーマニア、スロベニア、スペイン、スウェーデン、英国。国ごとの企業数についての詳細は、表A.2参照。

← 8. この方程式内のコストの売上げ弾力性には、企業の売上げの減少の一部が供給者からの波及したものということが反映されている。したがって、企業の売上げ減少分の単純な合計は、その企業の流動性の必要総額を正しく反映しているとは言えない。税金を含めることが危機の影響をどの程度膨張または収縮させているか不明であるということに、留意すべきである。一方で、危機後に売上げが減少すれば、納税額も減少する。他方で、何も政策行動が取られなければ、企業は例年通りの税金を納めることが期待される。

← 9. 貿易クレジットと在庫については、現在のデータ入手可能性の点からこのシナリオでは考慮されないが、いずれも企業の流動性ポジションの重要な要素になり得る。この問題は、今後分析の改良により、考慮されるようになるだろう。しかし、貿易クレジットの利用は相当大きいとは言え、銀行による融資よりは依然として少ないということに留意すべきである(ECB,2010によると、前者が24%であるのに対して後者は70%)。

← 10. 具体的には、国−部門レベルの全てのショックと企業の時間に対して不変の性質を部門別、年ごとの国のデータ、企業固有の効果を含めることで制御して、売上げの伸びを中間コストの伸びまたは給与の伸びに対して回帰分析している。

← 11. この方法は流動性不足をモデル化するもので、企業内部の事情による支払能力を示すものではない。さらに、このサンプルが非上場企業である場合、非上場企業の株式には市場価格がないため、株式のコストを決定することができない。さらにこの分析では、例えば将来の利益を考慮しないといった企業価値への何らかの影響については分析を控えている。

← 12. COVID-19危機の影響は、流動性ポジションにおける企業の分布、導入されたソーシャルディスタンシング措置の種類、投入・産出のつながり、固有の政策対応によって、当然国ごとに異なる。こうした問題に対する更なる考察は、今後の研究を待ちたい。

← 13. 本報告書のAnnexでは、以下の追加的な結果を収録している:他の製造業と非金融部門におけるアウトプットが(15%ではなく)30%下落した場合(図A.1);Orbisのカバレッジが最も良い6カ国の場合(フランス、ハンガリー、イタリア、ポルトガル、スペイン、スウェーデン)(図A.2)。

← 14. 担保は固定資産と長期債務の差で代替される。

← 15. 多くの国々で、政策対応は企業規模などの性質によって異なり、産業部門の性質(例えばショックの影響の大きさ)などによって対象が異なっている。しかし、政府が継続的にその行動を見直していることを考慮すると、現時点では入手可能な情報で異質性を定量化することは非常に難しい。

← 16. 課税猶予は、売上げと利益が抑えられている時期にはあまり影響力がないということに留意すべきである。さらに、データの入手可能性の観点から、その分析では税の種類を区別できない。

← 17. OECD Policy Trackerによると、就労助成の額は賃金総額の60%から100%まで国ごとに差があるが、大半の国々の支援額は70%から90%の間である。例えば、カナダ、デンマーク、フランス、オランダ、ノルウェー、スウェーデン、日本。

← 18. 実際、一部の国々では、企業活動に多大な影響を被った企業に的を絞って支援が行われている。弾力性には、産業部門へのショックの規模によって支援が40%から80%まで幅がある。

← 19. Annexの図A.3は、図4と似たような結果を示しているが、産業部門ごとのショックの規模に応じて調整された支援で、賃金総額の売上げ弾力性を0.8に高めることでモデル化している。

← 20. コロナウイルス危機が企業の所有と倒産に及ぼす影響の詳細はOECD (2020f)を、また株式投資と企業の予期せぬ国有化の詳細はOECD (2020g)を参照。