En este capítulo se describe la situación del mercado y se destacan las proyecciones de mediano plazo para los mercados mundiales de productos lácteos durante el periodo 2020-2029. Se examina la evolución de los precios, la producción, el consumo y el comercio de la leche, los productos lácteos frescos, la mantequilla, el queso, la leche descremada en polvo y la leche entera en polvo. El capítulo concluye con un análisis de los riesgos e incertidumbres importantes que afectarán a los mercados mundiales de productos lácteos durante los próximos 10 años.

OCDE‑FAO Perspectivas Agrícolas 2020‑2029

7. Lácteos y sus productos

Resumen

7.1. Situación del mercado

La producción mundial de leche (81% de vaca, 15% de búfala y un total de 4% de leche de cabra, oveja y camella combinadas) creció 1.3% en 2019 y ascendió a cerca de 852 millones de toneladas (Mt). En India, el mayor productor de leche del mundo, la producción se incrementó 4.2% y llegó a 192 Mt, aunque esto afectó poco al mercado mundial de lácteos, pues India comercializa solo cantidades marginales de leche y productos lácteos.

La producción de leche de los tres principales exportadores de lácteos, Nueva Zelanda, la Unión Europea y Estados Unidos de América, casi no aumentó. Dado que el consumo interno de productos lácteos en los tres países es estable, aumentó la disponibilidad de los productos lácteos frescos1 y se incrementó el volumen de productos procesados para exportación. En la República Popular China (en adelante, China), el mayor importador de productos lácteos del mundo, la producción de leche se elevó 3.6% en 2019. No obstante, sus importaciones de lácteos, en especial de leche entera en polvo (LEP) y de leche descremada en polvo (LDP), aumentaron en 2019 debido al crecimiento de la demanda.

Los precios internacionales de los lácteos se refieren a productos lácteos distintos de la leche sin procesar, ya que esta casi no se comercializa. La mantequilla es la referencia para la grasa láctea y la leche descremada en polvo (LDP) para otros sólidos lácteos. En conjunto, la grasa láctea y otros sólidos lácteos representan cerca de 13% del peso de la leche y el resto es agua. Si bien el precio mundial de la mantequilla siguió bajando en comparación con sus niveles sin precedentes registrados en 2017, en términos reales permaneció alto. La fortaleza de los precios de la grasa láctea (mantequilla) es respaldada por la gran demanda de crema, mantequilla y otros productos lácteos enteros en América del Norte y Europa. Durante 2019, los precios de la LDP se recuperaron de los bajos niveles observados después de que la Unión Europea vendiera sus existencias de intervención, adquiridas en 2016 cuando los precios se ubicaron por debajo del umbral establecido de EUR 1 698/tonelada (t). En consecuencia, la diferencia entre los precios de la mantequilla y los de la LDP se redujo.

7.2. Aspectos relevantes de la proyección

Se prevé que la producción mundial de leche crecerá 1.6% al año durante el periodo de proyección (para llegar a 997 Mt hacia 2029, lo que indica un ritmo más rápido que el de cualquiera de los demás productos agrícolas básicos importantes). A diferencia del decenio anterior, el crecimiento previsto de los rebaños lecheros (0.8% al año) es ligeramente mayor que el crecimiento promedio previsto de los rendimientos (0.7%), pues se espera que los rebaños lecheros crezcan más rápido en los países con rendimientos bajos. Se prevé que durante los próximos 10 años India y Pakistán, productores de leche importantes, contribuirán a más de la mitad del crecimiento de la producción mundial de leche y representarán más de 30% de la producción mundial en 2029. Se anticipa que la producción del segundo mayor productor de leche, la Unión Europea, crecerá más lentamente que el promedio mundial debido a restricciones ambientales y al limitado crecimiento de la demanda interna.

La leche debe procesarse muy poco después de la ordeña, pues solo puede almacenarse unos cuantos días. La mayor parte de la producción de lácteos se consume en productos lácteos frescos, no procesados o ligeramente procesados (es decir, pasteurizados o fermentados). Se anticipa que la participación de los productos lácteos frescos en el consumo mundial aumentará durante el próximo decenio, debido al fuerte crecimiento de la demanda en India, Pakistán y África, impulsado por el aumento de los ingresos y el crecimiento demográfico. Se prevé que el consumo per cápita de productos lácteos frescos se elevará 1.0% al año durante el próximo decenio. En Europa y América del Norte, la demanda total per cápita de productos lácteos frescos es estable o incluso tiende a reducir, pero la composición de la demanda cambió durante varios años hacia la grasa láctea. Además, se anticipa que el consumo de sustitutos lácteos de origen vegetal en el mercado de lácteos líquidos crecerá con fuerza en Asia Oriental, Europa y América del Norte, aunque a partir de volúmenes bajos.

Casi todo el consumo de queso, el segundo producto lácteo más consumido en términos de sólidos lácteos (después de los productos lácteos frescos), corresponde a Europa y América del Norte, donde se anticipa que el consumo per cápita seguirá en aumento, especialmente como ingrediente de alimentos procesados. La demanda de leches en polvo es impulsada en parte por su uso en la industria alimentaria, incluso en regiones donde la demanda de proteína animal se incrementa más rápido que la producción. En África, solo un pequeño porcentaje de la oferta de LDP se produce en el ámbito local y se anticipa que la demanda de este producto crecerá con rapidez durante los próximos 10 años. El mayor crecimiento de la demanda de mantequilla se espera en Asia, aunque parte de una base de bajo consumo.

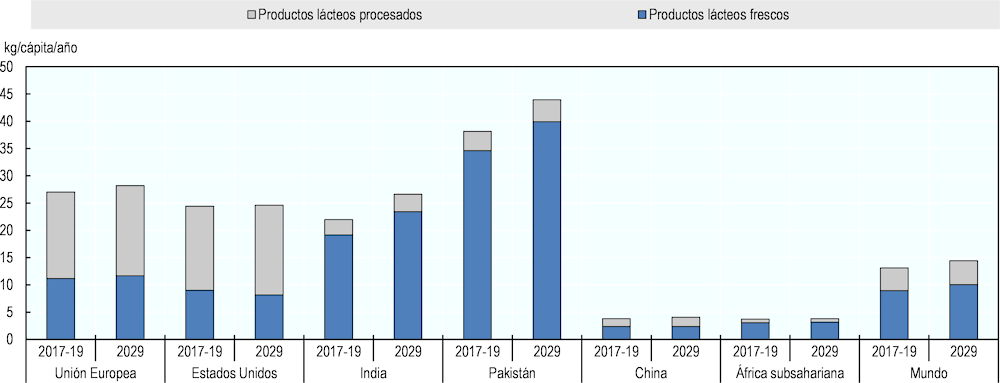

Figura 7.1. Consumo per cápita de productos lácteos procesados y frescos en sólidos lácteos

Nota: Los sólidos lácteos se calculan al sumar la cantidad de contenidos sólidos grasos y no grasos de cada producto; los productos lácteos procesados incluyen mantequilla, queso, leche descremada en polvo y leche entera en polvo.

Fuente: OCDE/FAO (2020), “OCDE-FAO Perspectivas Agrícolas”, Estadísticas de la OCDE sobre agricultura (base de datos), http://dx.doi.org/10.1787/agr-outl-data-en.

La leche se comercializa a nivel internacional sobre todo en la forma de productos lácteos procesados. China consume pequeñas cantidades de productos lácteos per cápita, pero se anticipa que se mantendrá como el principal importador de productos lácteos, sobre todo de leche entera en polvo (LEP). Japón, la Federación de Rusia, México, Oriente Medio y África del Norte seguirán siendo importantes importadores netos de productos lácteos. En comparación con el resto del mundo, el consumo per cápita de productos lácteos es bajo en Asia, en particular en el Sudeste asiático. Sin embargo, se espera que en muchos países asiáticos, el crecimiento económico y el demográfico, así como el cambio hacia alimentos y productos ganaderos de mayor valor, continúen impulsando la demanda cada vez más fuerte de importaciones de productos lácteos. Los acuerdos comerciales internacionales (por ejemplo, el Tratado Integral y Progresista de Asociación Transpacífico [TIPAT], el Acuerdo Económico y Comercial Global [AECG] y el acuerdo comercial preferencial entre Japón y la Unión Europea) contienen cláusulas específicas para los productos lácteos (por ejemplo, cuotas arancelarias [TRQ]) que crean oportunidades para un mayor crecimiento del comercio.

Los flujos comerciales de los productos lácteos podrían alterarse mucho por los cambios realizados en el entorno de la política comercial. Por ejemplo, entre la Unión Europea y el Reino Unido se comercializan grandes cantidades de queso y otros productos lácteos, y dicha actividad podría resultar afectada por la nueva relación comercial que aún debe pactarse. Se anticipa que el Tratado entre México, Estados Unidos y Canadá (T-MEC o USMCA) determinará los flujos comerciales de los lácteos en América del Norte. Hasta la fecha, los grandes países consumidores de leche, India y Pakistán, no se han integrado en el mercado internacional, pero una mayor participación en el comercio de estos dos países podría causar un efecto significativo en los mercados mundiales.

Desde 2015, el precio de la mantequilla ha sido considerablemente más alto que el de la LDP. Esto se atribuye a una demanda de grasa láctea mayor que la de otros sólidos lácteos en el mercado internacional, y se supone que durante el próximo decenio seguirá siendo una característica determinante, aunque se anticipa que la brecha se reducirá durante el periodo de proyección.

Las preocupaciones y regulaciones ambientales podrían alterar las proyecciones para el sector de los lácteos. En varios países, la producción de lácteos representa un porcentaje sustancial de las emisiones totales de gases de efecto invernadero (GEI), lo cual da pie al debate sobre la forma en que los ajustes de la producción de lácteos podrían contribuir a reducirlas. Se analizan muchos ajustes técnicos, con distintas implicaciones para el balance de los productos básicos. En regiones con densidad de pastoreo alta, la escorrentía de nitrógeno y fosfato puede generar problemas ambientales. Las regulaciones planificadas o aplicadas para abordarlos podrían causar un efecto significativo en la producción de lácteos, principalmente en los Países Bajos, Dinamarca y Alemania. Por otra parte, estas presiones podrían generar soluciones innovadoras que mejoren la competitividad de largo plazo.

La pandemia del COVID-19 también afectará a los mercados internacionales de lácteos, aunque se desconoce aún en qué medida. Las medidas de confinamiento afectan al consumo fuera del hogar, que a menudo incluye un gran porcentaje de productos lácteos, en especial queso. El carácter perecedero de la leche y los productos lácteos requiere una cadena alimentaria que opere con fluidez en los entornos nacional e internacional, y cualquier alteración podría tener serias repercusiones.

7.3. Precios

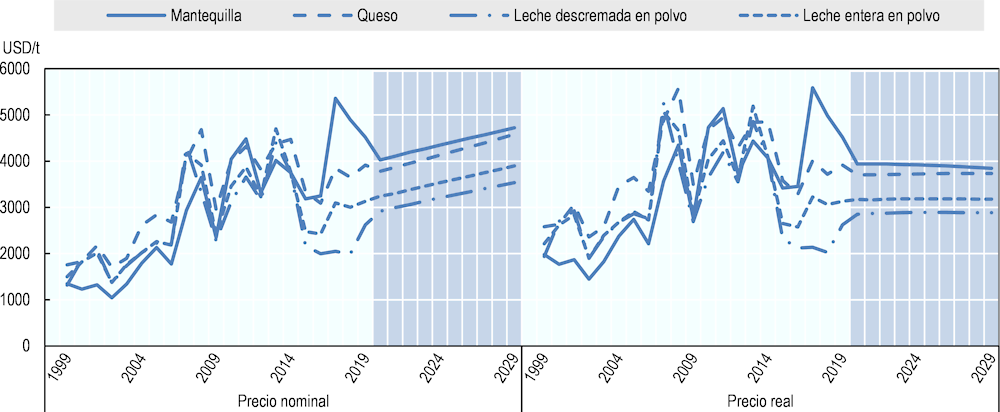

Los precios internacionales de referencia de los lácteos corresponden a los productos procesados de los mayores exportadores de Oceanía y Europa. Los dos principales precios de referencia de los lácteos son los de la mantequilla y la LDP. Desde 2015, el precio de la mantequilla aumentó mucho más que el de la LDP, debido en gran parte a que la demanda de grasa láctea en el mercado internacional fue más alta que la de otros sólidos lácteos. Se anticipa que esta tendencia se mantendrá durante el próximo decenio, aunque la brecha entre los precios de la mantequilla y los de la LDP se reduciría en comparación con los últimos cinco años (Figura 7.2).

Después de la completa eliminación de las existencias de intervención en la Unión Europea, los precios de la LDP se recuperaron en 2019. Por consiguiente, se anticipa que los precios de la LDP permanecerán estables en términos reales durante todo el periodo de proyección. Los precios anuales de la mantequilla alcanzaron un punto máximo histórico en 2017 y desde entonces han estado a la baja. Se espera que el precio de la mantequilla siga disminuyendo ligeramente en términos reales, como sucedería con casi todos los demás productos básicos agrícolas durante el periodo de proyección. Se espera que los precios mundiales de la LEP y el queso resulten afectados por la evolución de los precios de la mantequilla y la LDP, de acuerdo con el contenido respectivo de sólidos grasos y no grasos.

Figura 7.2. Precios de los productos lácteos

Nota: Mantequilla: precio de exportación f.o.b., mantequilla, 82% grasa láctea, Oceanía; leche descremada en polvo: precio de exportación f.o.b., leche sin grasa en polvo, 1.25% grasa láctea, Oceanía; leche entera en polvo: precio de exportación f.o.b., 26% grasa láctea, Oceanía; queso: precio de exportación f.o.b., queso cheddar, 39% de humedad, Oceanía. Los precios reales son precios nominales mundiales deflactados por el DPIB de Estados Unidos (2019=1).

Fuente: OCDE/FAO (2020), “OCDE-FAO Perspectivas Agrícolas”, Estadísticas de la OCDE sobre agricultura (base de datos), http://dx.doi.org/10.1787/agr-outl-data-en.

La fuerte volatilidad de los precios internacionales de los productos lácteos se debe a su pequeña participación en el comercio (alrededor de 8% de la producción mundial de leche), el predominio de unos cuantos exportadores e importadores y el entorno de política comercial restrictivo. La mayoría de los mercados nacionales están poco conectados con esos precios, ya que los productos lácteos frescos dominan el consumo y solo una pequeña parte de la leche se procesa en comparación con la que se fermenta o pasteuriza.

7.4. Producción

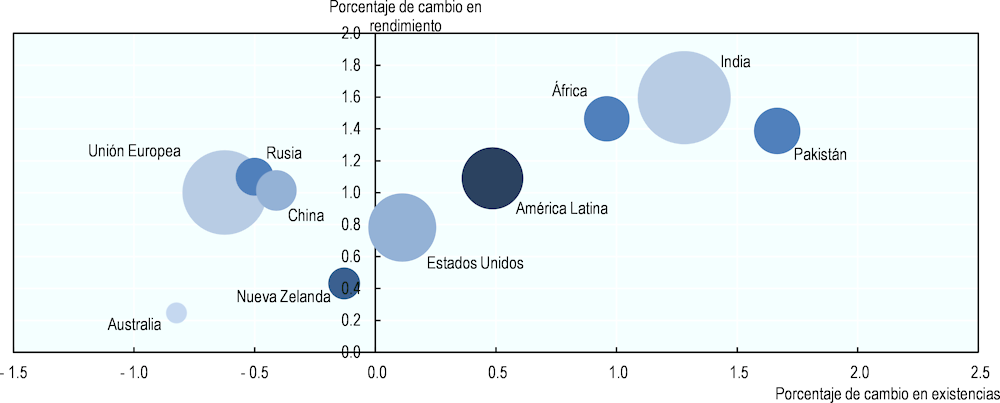

Se prevé que durante el próximo decenio, la producción mundial de leche crecerá 1.6% al año (llegando a 997 Mt para 2029), a un ritmo más rápido que el de la mayoría de los demás productos agrícolas básicos. Si bien el crecimiento mundial promedio de los rebaños (0.8% al año) es mayor que el crecimiento mundial promedio de los rendimientos (0.7%), los cambios en los promedios se deben a que los rebaños crecen más rápido en los países con rendimientos relativamente bajos. En casi todas las regiones del mundo, se espera que el crecimiento de los rendimientos contribuya más a los incrementos en la producción que el crecimiento de los rebaños (Figura 7.3). Los motores del crecimiento de los rendimientos son, entre otros, la optimización de los sistemas de producción de leche, la mejora de la salud animal, la mayor eficiencia de la alimentación, así como una mejor genética.

Figura 7.3. Cambios anuales en las existencias de rebaños lecheros y rendimientos entre 2019 y 2029

Nota: El tamaño de las burbujas se refiere a la producción total de leche en el periodo base 2017-2019.

Fuente: OCDE/FAO (2020), “OCDE-FAO Perspectivas Agrícolas”, Estadísticas de la OCDE sobre agricultura (base de datos), http://dx.doi.org/10.1787/agr-outl-data-en.

Se espera que durante los próximos 10 años India y Pakistán aporten más de la mitad del crecimiento de la producción mundial de leche y que en 2029, a ellos corresponda más de 30% de la producción mundial. La producción provendrá sobre todo de pequeños rebaños con unas cuantas vacas o búfalas. Se espera que los rendimientos continúen creciendo con rapidez y contribuyan más al crecimiento de la producción. No obstante, los aumentos en los tamaños de los rebaños y el crecimiento limitado de la superficie de pastura requieren la intensificación del uso de pastura. En ambos países, la mayor parte de la producción se consumirá internamente, pues pocos productos frescos y productos lácteos se comercializan en el ámbito internacional. El vínculo entre la producción de lácteos y la producción de carne de res es menos fuerte en India, donde, por razones culturales, al mercado bovino ingresa una cantidad menor de novillos y vacas lecheras viejas. La producción de carne de res en Pakistán sigue siendo principalmente un subproducto de la producción de lácteos.

Se prevé que la producción de la Unión Europea, el segundo mayor productor de leche, crecerá con mayor lentitud que el promedio mundial. Según las previsiones los rebaños lecheros disminuirán (-0.6% al año), pero los rendimientos de la leche subirán 1% al año durante el próximo decenio. La producción de la Unión Europea parte de una combinación de sistemas de producción basados en pastizales y en forraje. Además, se anticipa que un porcentaje cada vez mayor de la leche producida será orgánica. En la actualidad, más de 10% de las vacas lecheras son parte de sistemas orgánicos ubicados en Austria, Suecia, Letonia, Grecia y Dinamarca. Debido a que cerca de 3% de la producción de leche de la Unión Europea (UE) proviene de granjas orgánicas con rendimientos relativamente bajos, hay una prima de precio considerable para la producción de leche de la UE. En general, se anticipa que la demanda interna (de queso, mantequilla, crema y otros productos) crecerá muy poco y que la mayor parte de la producción adicional se destinará a la exportación.

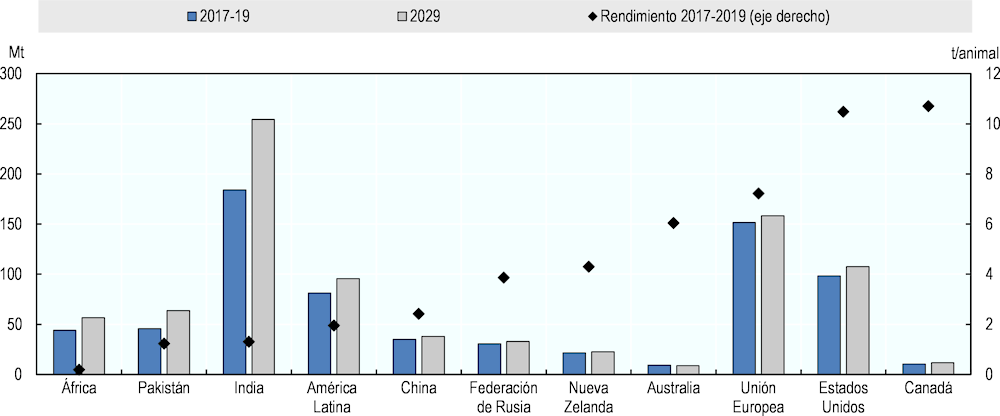

El promedio más alto de rendimiento por vaca corresponde a América del Norte, pues el porcentaje de la producción basada en pastizales es bajo y la alimentación se centra en altos rendimientos de rebaños lecheros especializados (Figura 7.4). Se espera que los rebaños de vacas lecheras de Estados Unidos y Canadá se mantengan en gran medida sin cambios y se anticipa que el crecimiento de la producción derivará de aumentos adicionales de los rendimientos. Puesto que se prevé que habrá una demanda interna más fuerte de grasas lácteas, Estados Unidos exportará mayormente LDP.

Figura 7.4. Producción y rendimiento de la leche en determinados países y regiones

Nota: El rendimiento se calcula por animal lechero (principalmente vacas, pero también búfalas, camellas, ovejas y cabras).

Fuente: OCDE/FAO (2020), “OCDE-FAO Perspectivas Agrícolas”, Estadísticas de la OCDE sobre agricultura (base de datos), http://dx.doi.org/10.1787/agr-outl-data-en.

La producción de leche de Nueva Zelanda, que es el productor más orientado a la exportación, ha crecido muy poco en los últimos años. Su producción se basa sobre todo en pastizales y los rendimientos son considerablemente menores que los de América del Norte y Europa. Sin embargo, la eficiencia de la gestión del pasto y el pastoreo durante todo el año permiten que Nueva Zelanda sea competitivo. Los factores que más limitan el crecimiento son la disponibilidad de tierras y las crecientes restricciones ambientales. No se espera que el país cambie a un sistema de producción más basado en forraje. Dado que el mercado interno de Nueva Zelanda es pequeño, la producción de leche adicional se destinará por completo a la exportación, la cual afrontará mayores incertidumbres por razones como las medidas comerciales posteriores a la pandemia del COVID-19.

En África se espera un fuerte crecimiento de la producción, más que nada debido al incremento de los rebaños. En términos generales, estos tendrán bajos rendimientos y un considerable porcentaje de la producción de leche provendrá de cabras y ovejas. La mayoría de las vacas, las cabras y las ovejas pastan y se utilizan también para otros fines, como la producción de carne, como medio de tracción y como ahorro. Se anticipa que el pastoreo adicional tendrá lugar en la misma superficie de pastura, lo cual generará un uso más intensivo que, a su vez, redundará en sobrepastoreo a nivel local. Se prevé que durante el periodo de proyección, cerca de un tercio de la población ganadera del mundo se ubicará en África y representará cerca de 5% de la producción mundial de leche.

Se prevé que menos de 30% de la leche se someterá a mayor procesamiento para convertirse en productos como mantequilla, queso, LDP, LEP, o suero en polvo. Hay una considerable demanda alimentaria directa de mantequilla y queso, en especial de este último, y en la actualidad dichos productos representan una gran proporción del consumo de sólidos lácteos en Europa y América del Norte. La LDP y la LEP son productos muy comercializados y en gran medida se producen solo para estos propósitos. Ambos se utilizan en el sector de procesamiento de alimentos, sobre todo en productos de repostería y panadería, así como en fórmulas infantiles.

Se prevé que la producción de mantequilla aumentará 1.6% al año, la de la LDP 1.6% al año y la de la LEP 1.7%; todas estas tasas de crecimiento son similares a la de la producción total de leche. Se prevé que únicamente la producción de queso crecerá con mayor lentitud, 1.2% al año. Esta desacelerada tasa de crecimiento del queso se debe a la importancia de los mercados de alimentos en Europa y América del Norte, de lento crecimiento.

7.5. Consumo

Casi todos los lácteos producidos se consumen frescos, incluidos los productos pasteurizados y fermentados. Se anticipa que la proporción de productos lácteos frescos en el consumo mundial se elevará durante el próximo decenio, debido al crecimiento más fuerte de la demanda en India y Pakistán en particular, la cual, a su vez, es impulsada por el aumento de los ingresos y el crecimiento demográfico. Se prevé que el consumo mundial per cápita de productos lácteos frescos se incrementará 1.0% al año durante el próximo decenio, a un ritmo ligeramente más rápido que el de los últimos 10 años, gracias al aumento del ingreso per cápita.

El nivel de consumo de leche en términos de sólidos lácteos per cápita variará mucho en todo el mundo (Figura 7.1). El ingreso nacional per cápita y el impacto de las preferencias regionales serán factores importantes que impulsan esta variación en el consumo. Por ejemplo, se espera que la ingesta per cápita sea alta en India y Pakistán, pero baja en China. Se anticipa que la proporción de productos lácteos procesados (en especial queso) en el consumo total de sólidos lácteos esté estrechamente relacionada con la evolución de los ingresos y que habrá variaciones debido a las preferencias locales y el nivel de urbanización.

En Europa y América del Norte, la demanda total per cápita de productos lácteos frescos se mantiene estable y a la baja, pero la composición de la demanda ha cambiado durante los últimos años hacia la grasa láctea, por ejemplo, leche líquida y crema enteras. Estudios recientes que han presentado una visión más positiva sobre los beneficios para la salud del consumo de grasas lácteas podrían influir en los consumidores. Además, dicho cambio podría reflejar la creciente preferencia de los consumidores por alimentos menos procesados.

El mayor porcentaje del consumo total de queso tiene lugar en Europa y América del Norte, donde se anticipa que la ingesta per cápita continuará en aumento. El consumo de queso también aumentará en sitios donde tradicionalmente no formaba parte de la dieta nacional. Tal es el caso, por ejemplo, de los países del Sudeste asiático, donde la urbanización y los aumentos de los ingresos han motivado que ahora se coma más fuera del hogar, en particular comida rápida como hamburguesas y pizzas. El uso dominante de la LDP y la LEP aún corresponde al sector manufacturero, sobre todo los productos de repostería y panadería, así como fórmulas infantiles.

Si bien algunas regiones son autosuficientes, por ejemplo, India y Pakistán, se anticipa que el consumo total de lácteos en los países de África, el Sudeste asiático y Oriente Medio y África del Norte crecerá con mayor rapidez que la producción, con el respectivo aumento en las importaciones de lácteos. Puesto que la comercialización de la leche líquida es más costosa, se espera que este crecimiento adicional de la demanda se satisfaga con leches en polvo, a las que se agrega agua para su consumo final o procesamiento posterior.

Un pequeño porcentaje de productos lácteos, en especial LDP y suero en polvo, se utiliza para la alimentación animal. China importa ambos productos para ese fin y el brote de PPA redujo su demanda. Con la recuperación esperada (véase el Capítulo 6 sobre carne), se anticipa que la demanda de LDP y suero en polvo para forraje aumentará durante el próximo decenio.

7.6. Comercio

Alrededor de 8% de la producción mundial de leche se comercializa en el ámbito internacional. La razón primordial es el carácter perecedero de la leche y su alto contenido en agua. Sin embargo, en los últimos años se elevaron en gran medida las importaciones de leche líquida por parte de China provenientes de la Unión Europea y de Nueva Zelanda. Las importaciones netas de productos lácteos frescos por parte de China durante el periodo base ascendieron a cerca de 0.7 Mt, y según las previsiones aumentarán 3.6% al año en el periodo de proyección. La participación comercial de la LEP y la LDP es alta (más de 40% de la producción mundial), pero a menudo dichos productos solo se elaboran para almacenar y comercializar leche durante un periodo más largo o a mayor distancia.

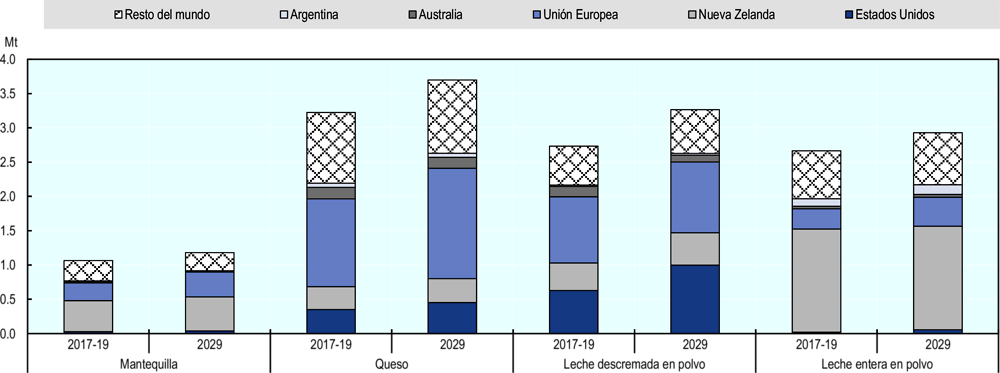

Los tres principales exportadores de productos lácteos en el periodo base son la Unión Europea, Nueva Zelanda y Estados Unidos. Se prevé que, en conjunto, en 2029 estos tres países representarán alrededor de 65% de las exportaciones de queso, 68% de LEP, 76% de mantequilla y 77% de LDP (Figura 7.5). Australia, otro país exportador, ha perdido participación del mercado, aunque aún se mantiene como un destacado exportador de queso y LDP. En el caso de la LEP, Argentina es también un exportador importante y se prevé que para 2029 representará cerca de 5% de las exportaciones mundiales. En los últimos años, Bielorrusia se ha convertido en un gran exportador, al orientar sus exportaciones sobre todo al mercado ruso.

Figura 7.5. Exportaciones de productos lácteos por región

Fuente: OCDE/FAO (2020), “OCDE-FAO Perspectivas Agrícolas”, Estadísticas de la OCDE sobre agricultura (base de datos), http://dx.doi.org/10.1787/agr-outl-data-en.

La Unión Europea seguirá siendo el principal exportador de queso del mundo, seguido por Estados Unidos y Nueva Zelanda. Se prevé que hacia 2029, la participación de la Unión Europea en las exportaciones mundiales de queso será de alrededor de 44%, respaldada por el aumento de las exportaciones de queso a Canadá de conformidad con el AECG y a Japón, tras la ratificación del acuerdo de comercio bilateral en 2019. Se prevé que el Reino Unido, la Federación de Rusia, Japón, la Unión Europea y Arabia Saudita serán los cinco principales importadores de queso en 2029. Con frecuencia estos países son también exportadores de queso y se espera que el comercio internacional aumente el número de opciones de quesos disponibles para los consumidores.

Nueva Zelanda sigue siendo la fuente principal de mantequilla y LEP en el mercado internacional y según las previsiones para 2029 sus participaciones de mercado serán de alrededor de 42% y 52%, respectivamente. En el caso de la LEP, se anticipa que el comercio entre Nueva Zelanda y China, el principal importador de dicho producto, será considerablemente menos dinámico que durante el periodo de proyección. El crecimiento previsto de la producción interna de leche en China limitará el crecimiento de las importaciones de LEP. Se anticipa que Nueva Zelanda diversificará y aumentará ligeramente su producción de queso durante el periodo de las perspectivas.

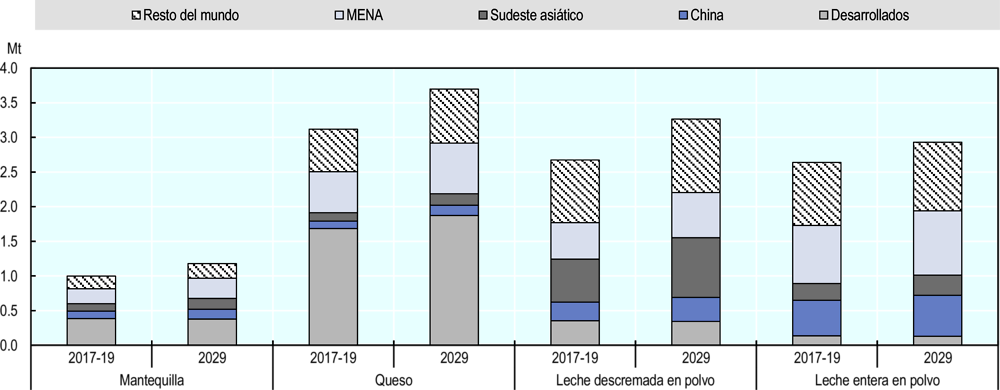

Las importaciones se distribuyen más ampliamente entre los países y los destinos dominantes de todos los productos lácteos son Oriente Medio y África del Norte (MENA), los países desarrollados, el Sudeste asiático y China (Figura 7.6). Se anticipa que China continuará como el mayor importador de lácteos del mundo, en particular de LEP. La mayoría de sus importaciones de lácteos provienen de Oceanía, aunque en los últimos años la Unión Europea incrementó sus exportaciones de mantequilla y LDP a China. Se espera que las importaciones de Oriente Medio y África del Norte provengan sobre todo de la Unión Europea, en tanto que Estados Unidos y Oceanía serán los principales proveedores de leches en polvo del Sudeste asiático. Los países desarrollados importan un alto porcentaje de queso y mantequilla, alrededor de 54% y 39%, respectivamente, de las importaciones mundiales en 2017-2019. Se prevé que dichos porcentajes bajarán ligeramente para 2029.

Figura 7.6. Importaciones de productos lácteos por región

Nota: MENA se refiere a Oriente Medio y África del Norte; el Sudeste asiático incluye a Indonesia, Malasia, Filipinas, Tailandia y Vietnam.

Fuente: OCDE/FAO (2020), “OCDE-FAO Perspectivas Agrícolas”, Estadísticas de la OCDE sobre agricultura (base de datos), http://dx.doi.org/10.1787/agr-outl-data-en.

7.7. Temas clave e incertidumbres

La pandemia del COVID-19 ha afectado la vida cotidiana de todo el mundo. Se supone que las cadenas alimentarias resultan menos afectadas por las restricciones puestas en marcha para limitar su propagación, aunque podría presentarse una perturbación importante de las cadenas de suministro en lo referente a productos perecederos como la leche y los productos lácteos. Además, algunos de estos productos, como el queso, suelen consumirse fuera del hogar (por ejemplo, en hamburguesas y pizzas) y los niveles de consumo podrían reducirse. Los efectos durante el próximo decenio son más inciertos, pues dependen del tiempo que se mantengan en vigor las restricciones, de la rapidez con la que la economía mundial se recupere, y de si ocurre algún cambio estructural en las interacciones mundiales.

La producción mundial de leche podría restringirse debido a fenómenos climáticos imprevistos, en especial porque está en juego un sistema de producción de leche basado en pastizales, el método de producción predominante en el mundo. El cambio climático aumenta la probabilidad de que ocurran sequías, inundaciones y amenazas de enfermedades, todo lo cual puede afectar al sector de los lácteos de varias maneras (por ejemplo, volatilidad de los precios, rendimientos de la leche, ajustes en los inventarios de vacas).

La legislación ambiental podría causar también un fuerte impacto en la evolución futura de la producción de lácteos. Las emisiones de GEI provenientes de las actividades lecheras constituyen un alto porcentaje de las emisiones totales en algunos países (por ejemplo, Nueva Zelanda, Irlanda) y cualquier cambio en las políticas relacionadas podría afectar esta producción. La creciente tendencia hacia prácticas sostenibles, como acceso al agua y gestión del estiércol, son otras áreas en las que los cambios de políticas públicas podrían tener efecto. No obstante, una legislación ambiental más estricta podría llevar también a soluciones innovadoras que mejoren la competitividad del sector en el largo plazo.

Las enfermedades animales y su propagación también podrían afectar la producción de leche. La mastitis es la enfermedad infecciosa más común en el ganado lechero del mundo y en todos los tipos y tamaños de granjas. Es también la más dañina desde el punto de vista económico y causa un importante impacto en los rendimientos y la calidad de la leche. Los avances futuros en cuanto a concienciación, identificación y tratamiento de esta enfermedad podrían generar aumentos significativos en la producción de leche mediante pérdidas menores. Para controlar muchas enfermedades, incluida la mastitis, suelen utilizarse tratamientos antimicrobianos. Tal situación ha causado preocupación por su uso excesivo y por el desarrollo de resistencia a los antimicrobianos, lo cual podría reducir la eficacia de los tratamientos actuales y requerir que se desarrollen nuevos. La evolución de este proceso prevalece como una incertidumbre para el próximo decenio.

En los últimos años, la presencia de sustitutos lácteos de origen vegetal (por ejemplo, bebidas de soya, almendra, arroz y avena) en el sector de líquidos lácteos aumentó en muchas regiones, como América del Norte, Europa y Asia Oriental. Algunas causas son intolerancia a la lactosa, así como el debate sobre el impacto de los productos lácteos en la salud y en el medio ambiente. Las tasas de crecimiento de los sustitutos de origen vegetal son fuertes, aunque a partir de una base baja, pero se tienen opiniones contradictorias sobre su impacto ambiental y sus beneficios relativos para la salud. Por tanto, prevalece la incertidumbre sobre cómo esto afectará la demanda de lácteos.

Los cambios en las políticas internas también siguen siendo una incertidumbre. En Canadá, las proyecciones de exportación de LDP son inciertas, debido a cambios en su industria nacional de lácteos como resultado de la Decisión de Nairobi de la Organización Mundial del Comercio, que elimina el uso de subsidios a las exportaciones agrícolas más allá de 2020. En la Unión Europea, aún es posible la compra de intervención de LDP y mantequilla a precios fijos, medida que ha tenido un impacto considerable en el mercado en los últimos años.

Los cambios o la creación de acuerdos comerciales afectarían la demanda y los flujos comerciales de lácteos. Por ejemplo, entre la Unión Europea y el Reino Unido se comercializan grandes cantidades de queso y otros productos lácteos, y la continuación de este intercambio dependerá de las relaciones comerciales establecidas después del Brexit; por su parte, se espera que el USMCA (T-MEC) influya en los flujos comerciales de lácteos en América del Norte. Se espera que el embargo de la Federación de Rusia a varios productos lácteos de los principales países exportadores finalice en 2020 y que las importaciones aumenten ligeramente, aunque no es probable que alcancen los niveles previos a la prohibición.

Los flujos comerciales de lácteos podrían resultar considerablemente afectados por los cambios en el entorno comercial. Hasta la fecha, India y Pakistán, los grandes países consumidores de lácteos, no se han integrado en el mercado internacional de productos lácteos, ya que se prevé que la producción nacional se expandirá con rapidez para responder a la creciente demanda interna.

Nota

← 1. El rubro “productos lácteos frescos” incluye todos los productos lácteos y leches no incluidos en los productos procesados (mantequilla, queso, leche descremada en polvo, leche entera en polvo, suero en polvo y, en algunos casos, caseína). Las cantidades se expresan en equivalente de leche de vaca.