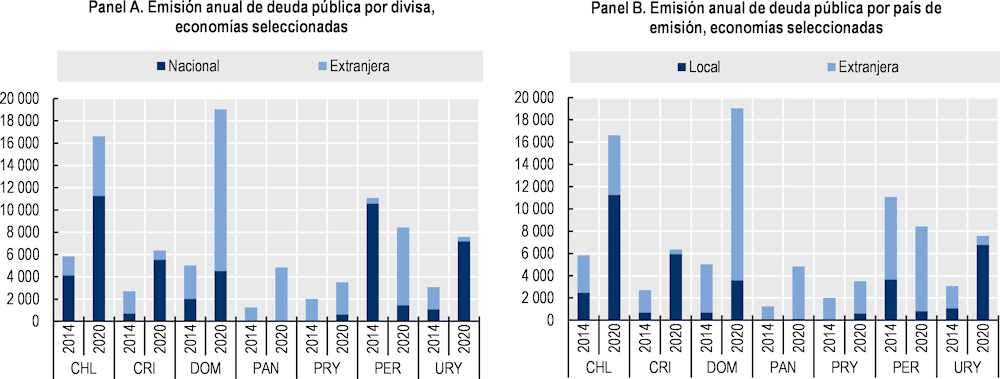

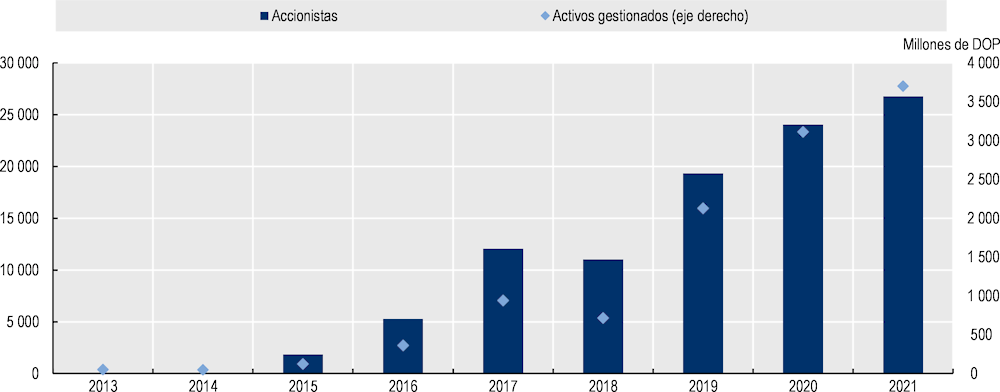

Para financiar un modelo de desarrollo que sea inclusivo, sostenible y resiliente, la República Dominicana debe movilizar más recursos públicos y privados. En el ámbito público, se pueden obtener ingresos tributarios adicionales al tiempo que se reducen las desigualdades, repesando la estructura tributaria, racionalizando las exenciones fiscales y luchando contra la evasión de impuestos. Asimismo, hay margen para mejorar la calidad del gasto público, para garantizar su eficiencia y reforzar su impacto. En cuanto al sector privado, es crucial fortalecer el papel del sistema financiero para movilizar los recursos necesarios para el desarrollo. Algunas de las medidas consisten en seguir desarrollando el sistema bancario, reforzar el mercado de deuda pública y profundizar el mercado de deuda privado. El capítulo examina en primer lugar las finanzas públicas, para lo cual analiza los ingresos y los gastos públicos y explora posibles áreas de mejora. A continuación, analiza el sistema financiero y las formas de mejorar el financiamiento del sector privado y de seguir desarrollando los mercados de capital. Por último, se presentan las principales conclusiones y recomendaciones de política, argumentando que para avanzar hacia un modelo de "financiamiento para el desarrollo" más sólido es importante acordar un pacto fiscal amplio.

Estudio multidimensional de la República Dominicana

4. El financiamiento para el desarrollo en la República Dominicana: hacia un modelo más inclusivo, resiliente y sostenible

Resumen

Introducción

La crisis del COVID‑19 y el complicado contexto externo han puesto de relieve los problemas estructurales que ya existían antes de la pandemia en la República Dominicana, como la escasa movilización de recursos para el desarrollo. El país debe movilizar más recursos para financiar un modelo de desarrollo inclusivo, sostenible y resiliente. Sin embargo, se encuentra en la difícil situación de asumir los costos que ha generado la gestión de la pandemia y las perturbaciones externas y de financiar la recuperación, lo que, en términos más generales, ejerce presión sobre el modelo de "financiamiento para el desarrollo".

En este contexto, el presente capítulo pretende analizar la situación de la República Dominicana en lo que respecta a su capacidad para construir un modelo de "financiamiento para el desarrollo" que sea inclusivo, sostenible y resiliente. El capítulo examina y aborda los problemas estructurales previos a la pandemia a los que se enfrenta la República Dominicana a la hora de movilizar los recursos públicos y privados necesarios. Para ello, el capítulo 4 está dividido en tres secciones principales. La primera se enfoca en las finanzas públicas: analiza los ingresos y gastos y explora las posibles áreas de mejora que podrían incrementar la capacidad fiscal del país. La segunda sección se centra en el sistema financiero y en cómo mejorar el financiamiento del sector privado, así como en el potencial para seguir desarrollando los mercados de capital. La última sección de este capítulo presenta las principales conclusiones y ofrece varias recomendaciones de política pública, argumentando que para avanzar hacia un modelo de "financiamiento para el desarrollo" más sólido habría que acordar un pacto fiscal amplio.

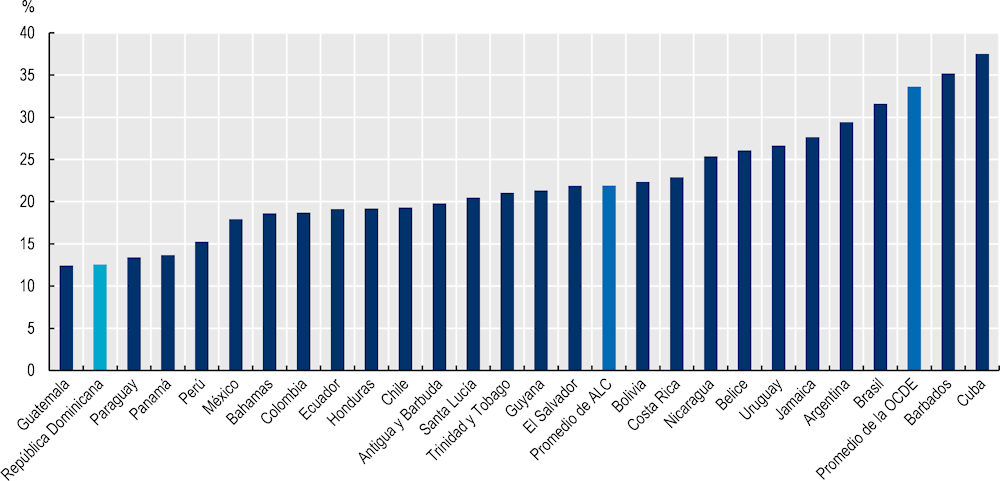

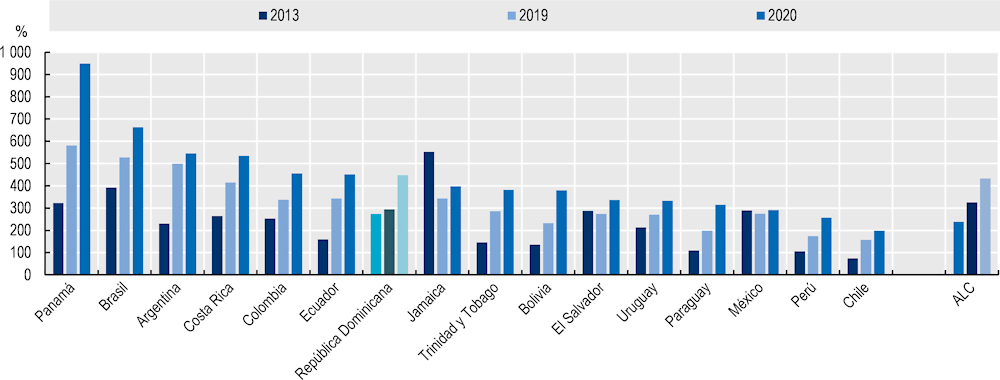

Finanzas públicas en la República Dominicana

Al igual que en otros países de América Latina y el Caribe (ALC), la pandemia del COVID‑19 obligó al Gobierno de la República Dominicana a adoptar medidas urgentes en respuesta a la crisis. Se pusieron en marcha varios programas de emergencia para apoyar a hogares, empresas y trabajadores. Uno de ellos fue el Fondo de Asistencia Solidaria al Empleado (FASE), que cubría hasta el 70% de los salarios de los empleados cuyos contratos habían sido suspendidos a causa de los confinamientos durante la pandemia del COVID‑19 y que también ayudó a las pequeñas y medianas empresas (PYMES) que siguieron funcionando con el mismo personal. Otros programas se focalizaban en poblaciones más vulnerables a las que proporcionaban transferencias monetarias específicas, como el Programa de Asistencia al Trabajador Independiente (programa Pa’ Ti) para trabajadores independientes o el programa Quédate en Casa, dirigido a los hogares en los que al menos uno de sus miembros era especialmente vulnerable al COVID‑19 (Cejudo, Michel and de los Cobos, 2020[1]). Estas medidas supusieron un elevado costo fiscal, y el gasto social subió un 57.3% en 2020 en comparación con 2019 (Ministerio de Hacienda, 2022[2]). Entre abril y junio de 2020, el costo de estas medidas equivalió a un 1.1% del producto interior bruto (PIB) (Ministerio de Hacienda, 2021[3]). Al igual que en el resto de la región de ALC, en la República Dominicana se usaron desgravaciones fiscales para mitigar los impactos económicos de la crisis, fundamentalmente con aplazamientos en el pago de impuestos. Se aplicaron tanto a impuestos directos (impuesto sobre la renta de las personas físicas) como indirectos (sobre bienes y servicios) y, en algunos casos, a sectores concretos como el del turismo (OCDE et al., 2023[4]), en el que, por ejemplo, se amplió el plazo para presentar y liquidar el impuesto sobre la renta (y el “régimen fiscal simplificado”) y se dio la opción a quienes tenían otras deudas tributarias de fraccionarlas en cuatro pagos sin intereses. En general, las medidas fiscales, unidas a la recesión económica, redujeron los ingresos tributarios en la República Dominicana en torno a un 7% (o el 1% del PIB) en 2020, mientras que, en ALC, el descenso promedio fue del 4% en 2020 (Gráfico 4.1) (OCDE et al., 2023[4]).

Gráfico 4.1. Evolución de los ingresos tributarios en ALC en el contexto de la pandemia, variación interanual real en términos porcentuales, 2020

Nota: La media de ALC es el promedio no ponderado de los 26 países de ALC incluidos en la presente publicación y excluye a Venezuela debido a problemas con la disponibilidad de datos. La media de la OCDE es el promedio no ponderado de los 38 países miembros de la OCDE. Chile, Colombia, Costa Rica y México también forman parte de la OCDE (38).

Fuente: (OCDE et al., 2023[4]).

La pandemia del COVID‑19 golpeó en un momento en que el espacio fiscal en la República Dominicana ya era bajo, principalmente debido a unos ingresos tributarios reducidos y a un gasto generalmente superior. En este contexto, las necesidades a corto plazo para responder a la crisis, combinadas con la menor recaudación fiscal asociada al descenso de la actividad económica, dispararon el déficit fiscal del Gobierno central al 6.6% del PIB en 2020, en comparación con el promedio del 0.7% durante los años posteriores a la crisis financiera de 2008 (CEPAL, 2021[5]; BCRD, 2022[6]). Del mismo modo, los costos a mediano plazo de la recuperación tras el COVID‑19 y las reformas necesarias para superar los problemas estructurales que se vienen arrastrando desde hace tiempo requerirán una mayor movilización de financiamiento público.

Los ingresos tributarios pueden incrementarse con una combinación de medidas, entre las que se incluyen el replanteamiento de la estructura tributaria, la racionalización de las exenciones fiscales y la lucha contra la evasión de impuestos

Aumentar los ingresos tributarios es un objetivo político clave para la República Dominicana, pero, para alcanzarlo, es preciso hacer frente a múltiples desafíos estructurales y decisiones complejas. Diversas opciones de política pública pueden redundar en un incremento de los ingresos tributarios. Identificarlas y encontrar un conjunto adecuado de medidas será fundamental para lograrlo y para mantener el sistema impositivo como catalizador de la equidad y el crecimiento económico. La presente sección analiza la estructura del sistema tributario en la República Dominicana y define posibles áreas de actuación política que deberían ocupar el centro del debate para una reforma fiscal y un pacto fiscal más amplio. En particular, se argumenta que las principales áreas de actuación deberían girar en torno a las siguientes medidas: 1) replantear la estructura tributaria, 2) racionalizar el gasto tributario y 3) luchar contra la evasión de impuestos y el incumplimiento fiscal.

En la República Dominicana, los ingresos tributarios son bajos en comparación con los promedios de ALC y la OCDE, y son insuficientes para financiar una agenda ambiciosa de reformas

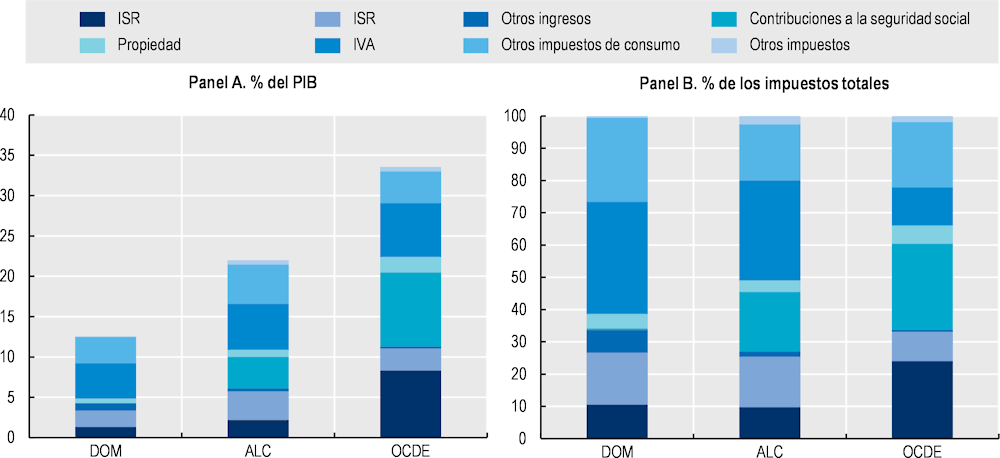

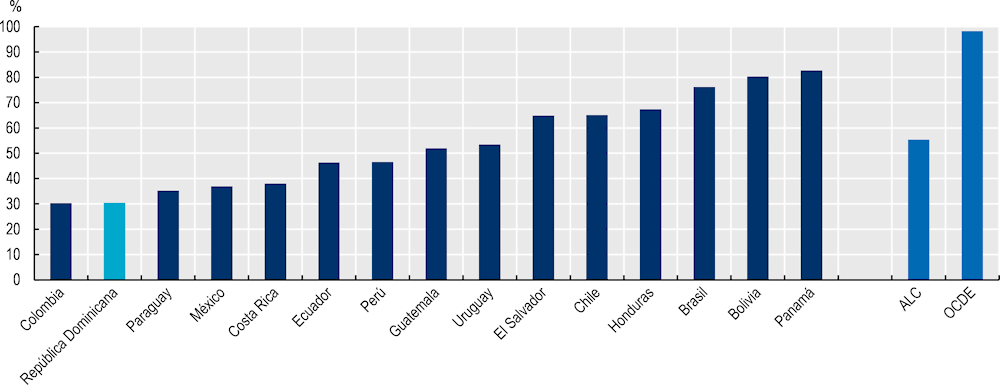

En la República Dominicana, hay margen para aumentar los ingresos tributarios, que, en 2021, representaron el 14.5% del PIB. Se trata de una de las recaudaciones más bajas en LAC, solo por encima de Guatemala (14.2%), Paraguay (14%) y Panamá (12.7%) (OCDE et al., 2023[4]). Los ingresos tributarios en la República Dominicana son también bajos si se los compara con el promedio de ALC, del 21.7%, y el promedio de la OCDE, del 34.1% (Gráfico 4.2). Además, los ingresos tributarios se han mantenido relativamente constantes durante la última década: antes de la pandemia, en 2019, habían aumentado algo más de un punto porcentual desde 2010, cuando la recaudación tributaria como proporción del PIB era del 12.4% (OCDE et al., 2023[4]). Algo similar ocurrió con el promedio de la recaudación tributaria como proporción del PIB en ALC en el mismo período.

Gráfico 4.2. Recaudación tributaria como porcentaje del PIB en la República Dominicana, ALC y la OCDE, 2020

La estructura tributaria de la República Dominicana presenta áreas potenciales de reajuste para aumentar los ingresos tributarios, ampliar la base tributaria y construir un sistema tributario más eficiente y equitativo

Los impuestos indirectos son la principal fuente de ingresos tributarios, aunque su eficiencia podría mejorarse para aumentar la recaudación

La estructura tributaria de la República Dominicana depende especialmente de los impuestos indirectos que se aplican a bienes y servicios (Gráfico 4.3). Representan casi dos tercios (60.7%) del total de los ingresos tributarios, lo que supuso el 7.6% del PIB en 2020. Esta cifra es muy superior a la participación media de los impuestos indirectos en los ingresos tributarios totales de ALC (48.4%) y de los países miembros de la OCDE (32.1%), si bien los ingresos procedentes de impuestos indirectos representan una mayor proporción del PIB tanto en ALC (10.5%) como en los países miembros de la OCDE (10.6%) que en la República Dominicana.

El principal impuesto indirecto es el impuesto sobre el valor añadido (IVA), que en la República Dominicana se denomina impuesto sobre transferencia de bienes industrializados y servicios (ITBIS) y representa más de la mitad del total de ingresos por concepto de impuestos indirectos. El tipo de IVA en la República Dominicana es del 18%, el quinto más alto de la región de ALC junto con Perú, donde también es del 18%, y por detrás de Argentina, Chile, Colombia y Uruguay. En la República Dominicana, el IVA constituye el 34.7% del total de ingresos tributarios, por encima del promedio de ALC, del 31.0% (Gráfico 4.3, Panel A). No obstante, los ingresos tributarios procedentes del IVA representan el 4.4% del PIB en la República Dominicana, por debajo del promedio de ALC, del 5.7% (Gráfico 4.3, Panel B). La proporción de los ingresos tributarios obtenidos con el ITBIS ha aumentado sensiblemente desde la década de 1990, cuando representaba el 15.1% del total de ingresos tributarios, y desde el año 2000, cuando equivalía al 20.5%. De 2010 en adelante, se ha mantenido estable en torno al 34% del total de ingresos tributarios (OCDE et al., 2023[4])

Gráfico 4.3. Estructura tributaria en la República Dominicana, ALC y los países miembros de la OCDE, 2020

El IVA se percibe por lo general como un impuesto con un gran potencial recaudatorio. Por tanto, puede ser una importante fuente de ingresos para financiar la recuperación tras la pandemia del COVID‑19 y el desarrollo más general a más largo plazo (OCDE, 2021[8]). Especialmente en contextos de gran informalidad, en los que la base tributaria es reducida, el IVA podría ayudar a incrementar la recaudación en el sector informal, ya que grava algunos de los bienes y servicios que adquieren las empresas informales. También puede servir como incentivo para que las empresas informales que realizan transacciones con empresas formales y quieren solicitar la devolución del IVA formalicen su situación (OCDE, 2017[9]).

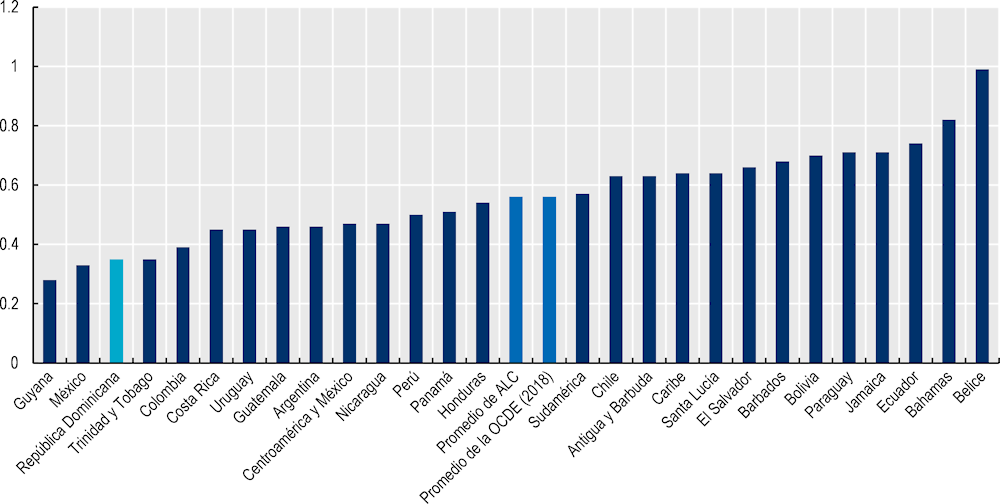

Hay margen para fortalecer el funcionamiento y el diseño del IVA con vistas a mejorar su capacidad recaudatoria en la República Dominicana. Es más, a pesar de la elevada proporción de ingresos tributarios que se obtienen a través del ITBIS, existen diversas ineficiencias en su recaudación. De hecho, la ratio de ingresos del IVA (VRR) en la República Dominicana es baja en comparación con la de otros países de ALC. La VRR mide la diferencia entre los ingresos reales recaudados por IVA y los ingresos que teóricamente se habrían recaudado si el tipo general del IVA se hubiera aplicado a toda la base tributaria potencial, como en un régimen de IVA "completo" que se cumpliese plenamente. La VRR en la República Dominicana es una de las más bajas de ALC: 0.35, muy por debajo de los promedios de ALC y la OCDE de 0.56 y del promedio de la subregión del Caribe, que se sitúa en 0.71 (OCDE et al., 2021[10]) (Gráfico 4.4).

Gráfico 4.4. Ratio de ingresos del IVA (VRR) en países de ALC y la OCDE

La baja eficiencia en la recaudación del IVA se debe a múltiples factores, como la evasión de impuestos, las exenciones fiscales y algunas deficiencias en la administración tributaria (Schlotterbeck, 2017[11]). La evasión del IVA, que en 2017 llegó al 43.8%, es un factor crucial que explica la reducida VRR en la República Dominicana (Ministerio de Hacienda, 2018[12]). La evasión del IVA en la República Dominicana es una de las más elevadas de ALC, muy por encima del promedio de la región, del 30.1% (véase la sección sobre la lucha contra la evasión de impuestos). También se emplean exenciones del ITBIS, y numerosos bienes y servicios específicos están exentos de este impuesto, lo cual podría explicar en parte la baja eficiencia del IVA (véase la sección sobre la racionalización del gasto tributario). Entre los bienes exentos se encuentran los materiales educativos, los medicamentos, los servicios sanitarios, los servicios financieros, los suministros, el equipamiento para energías no convencionales o renovables, y la prestación de servicios de transporte terrestre de pasajeros y mercancías. Algunos de los servicios exentos son la educación, los servicios culturales y la electricidad (KPMG, 2022[13]).

Para mejorar la eficiencia del ITBIS y aumentar los ingresos tributarios procedentes de este impuesto, una opción es repensar las exenciones y las tasas reducidas de este impuesto. Esta posibilidad debería explorarse con cautela, ya que el objetivo de muchas de dichas exenciones es favorecer el acceso a bienes y servicios básicos para la población general. Sin embargo, estas exenciones pueden ser regresivas en determinados casos, pues algunos de estos bienes y servicios son consumidos en mayor proporción por los grupos socioeconómicos más acomodados. Igualmente, en contextos de gran informalidad, las exenciones del ITBIS pueden tener un impacto limitado a la hora de apoyar a las familias de bajos ingresos, puesto que estas compran parte de los bienes básicos que utilizan en el sector informal y, por lo tanto, no pagan el ITBIS. Esto implica que mantener un tipo de ITBIS uniforme para todo el consumo formal podría ser progresivo, ya que fundamentalmente lo abonarán quienes pueden permitírselo (Bachas, Gadenne and Jensen, 2020[14]). Si la reducción de las exenciones del ITBIS fuese acompañada de un gasto social focalizado a los grupos de menores ingresos, se podría aumentar la recaudación del ITBIS (y los ingresos tributarios totales) sin perjudicar a las personas realmente necesitadas.

La mejora del cumplimiento tributario es otra opción relevante para aumentar la recaudación del ITBIS, en particular mediante el uso de herramientas digitales. Dos áreas de actuación importantes serían ampliar el uso de la facturación electrónica (e‑CF), que en la República Dominicana se introdujo a principios de 2019, y avanzar hacia su obligatoriedad, así como reforzar la implementación del principio de destino (O’Reilly, 2018[15]). Un desafío cada vez más importante está asociado con la creciente importancia del comercio electrónico en la economía moderna. Esto es especialmente cierto en ALC, que es una de las regiones donde más rápido crece el comercio electrónico del mundo, fundamentalmente como consecuencia de la pandemia del COVID‑19. Esta expansión entraña grandes retos para la recaudación del IVA, ya que el crecimiento de las ventas de servicios y productos digitales en línea no está sujeto a disposiciones efectivas en virtud de las normativas tradicionales referentes al IVA. Del mismo modo, hay un mayor volumen de bienes de bajo valor procedentes de la venta en línea en los que el IVA no se recauda de manera efectiva con los procedimientos aduaneros tradicionales (Mundial/CIAT/BID, 2021[16]).

El IVA debe adaptarse y modernizarse en consonancia con una economía digital en constante evolución (Pineda and Gonzalez de Frutos, 2021[17]). La tributación correcta y justa de la economía digital podría aportar ingresos adicionales, pero, para lograrla, habrá que hacer frente a importantes retos en términos de IVA. El Kit de Herramientas de IVA Digital para Latinoamérica y el Caribe de la OCDE resulta útil en este contexto. Por su naturaleza, la economía digital está en perpetua evolución e innovación con nuevas formas de hacer negocios y comprar productos y servicios, lo que significa que la legislación actual puede quedarse atrás con facilidad. Asimismo, y sobre todo en el caso del IVA, los proveedores no siempre están ubicados en el mismo país donde se consume el producto o el servicio (y donde se recauda el IVA), lo que dificulta la aplicación de los impuestos correspondientes a la venta. Por todo ello, se necesitan soluciones innovadoras que mejoren la recaudación del IVA, como se señaló en el Proyecto de la OCDE y del G-20 sobre la Erosión de la Base Imponible y el Traslado de Beneficios (OCDE, 2015[18]). Las opciones son esencialmente dos. En primer lugar, reducir o eliminar las exenciones del IVA en las importaciones de bienes de bajo valor. Estas exenciones se concibieron para evitar sobrecargar las aduanas, pero esto ya no supone un problema gracias al desarrollo tecnológico. En segundo lugar, aplicar el modelo de vendedores de la OCDE, que consiste en que el proveedor (“vendedor”) de estos bienes, o la plataforma digital u otro intermediario que intervenga en el suministro, sea responsable de recaudar el IVA y remitirlo a la jurisdicción de tributación (Mundial/CIAT/BID, 2021[16]).

También se debe tener presente la posibilidad de elaborar políticas alternativas e innovadoras con el fin de aumentar la recaudación del IVA. Por ejemplo, el IVA personalizado es una política que se ha usado en otros países de ALC para compensar a los contribuyentes de bajos ingresos y disminuir el carácter regresivo del IVA. Con el fin de reducir estas ineficiencias y promover la formalización, países como Argentina, Bolivia, Colombia, Ecuador y Uruguay han introducido un IVA personalizado, que consiste en reembolsar el IVA abonado a determinados grupos de la población. Esta devolución puede ser total o parcial y estructurarse como una devolución o como una compensación (Barreix et al., 2022[19]). Las simulaciones sugieren que la incidencia del IVA sería proporcional al nivel de ingresos. En el caso de la República Dominicana, si en 2018 se hubiera usado el IVA personalizado, el decil de ingresos más bajo habría aportado el 0.05% del PIB en lugar del 0.10%, mientras que el decil de ingresos más alto habría aportado el 0.97% en vez del 0.64%. Para implementar de forma satisfactoria el IVA personalizado, resulta esencial que la República Dominicana tenga acceso a tecnologías digitales e información y que se expanda el uso de la e‑CF (Barreix et al., 2022[19]).

Los impuestos sobre consumos específicos representan la segunda mayor fuente de impuestos indirectos en la República Dominicana, si bien su importancia ha disminuido en las últimas décadas. Normalmente, estos impuestos se utilizan para aumentar los ingresos y desincentivar el consumo de determinados productos y servicios. La República Dominicana aplica dos tipos de impuestos sobre consumos específicos: el impuesto selectivo al consumo (ISC) y un impuesto selectivo que depende el valor del producto. Estos impuestos gravan los ingresos procedentes de determinados productos o servicios, como los productos del tabaco, los hidrocarburos, el alcohol, los servicios de telecomunicaciones y las transferencias electrónicas. En 2020, los impuestos sobre bienes y servicios específicos constituyeron el 23.9% de la recaudación total de impuestos (o el 3.0% del PIB), un porcentaje mayor que el promedio de ALC en términos de recaudación total (15.9%), pero inferior en lo que respecta a la proporción del PIB (3.5% del PIB). La importancia de los impuestos sobre bienes y servicios específicos ha disminuido notablemente en la República Dominicana: en 1990, representaban más de la mitad de la recaudación total. Más de la mitad de esta recaudación procede de impuestos a los combustibles y los derivados del petróleo, mientras que en torno al 35% procede del alcohol y el tabaco (OCDE et al., 2023[4]). En el caso del combustible, hay margen para aumentar la recaudación, ya que, en la República Dominicana, el consumo de combustibles está gravado con unos tipos impositivos por debajo del promedio de la OCDE. Por ejemplo, a la gasolina se le aplica un tipo impositivo de USD 1.45 (dólares de los Estados Unidos) por galón, una cifra muy por debajo del promedio de la OCDE, de USD 2.24 por galón (Banco Mundial, 2021[20]).

La recaudación del impuesto sobre la renta de las personas físicas es limitada debido a la reducida base tributaria y al impacto de la informalidad

Los impuestos sobre la renta y sobre los beneficios representaron casi un tercio (33.7%) de los ingresos tributarios totales en 2020 en la República Dominicana, un porcentaje mayor que el promedio de ALC (26.9%) y ligeramente inferior al promedio de la OCDE (33.1% en 2020) (OCDE et al., 2023[4]). De esos ingresos por cuenta de los impuestos sobre la renta y sobre los beneficios en la República Dominicana, el 30.5% correspondieron al impuesto sobre la renta (ISR) de las personas físicas y el 47.1% al ISR de las personas jurídicas, que son las dos fuentes principales de tributación directa.

Los ingresos procedentes del ISR de las personas físicas son relativamente reducidos según los estándares internacionales, lo que sugiere que podría ser un área potencial para mejorar la recaudación fiscal. Desde el año 2000, el ISR de las personas físicas ha representado en la República Dominicana menos del 11% de los ingresos tributarios totales, si bien registró un ligero aumento del 8.5% en 2000 al 10.5% en 2020. Esta cifra es menos de la mitad de la proporción media de los ingresos tributarios que proceden del ISR de las personas físicas en los países miembros de la OCDE (24.1%) y es similar al promedio de ALC (9.7%) (Gráfico 4.3, Panel A). La recaudación del ISR de las personas físicas representó el 1.3% del PIB en la República Dominicana en 2020, muy por debajo de los promedios de ALC (2.2%) y de los países miembros de la OCDE (8.3%) (OCDE et al., 2023[4]) (Gráfico 4.3, Panel B).

Varios factores limitan los ingresos por concepto del ISR de las personas físicas en la República Dominicana. Entre ellos figuran una base tributaria pequeña, un elevado número de personas con ingresos muy bajos y unos niveles altos de informalidad y evasión de impuestos.

Ampliar la base tributaria del ISR de las personas físicas supone un reto por diversas razones. Aunque una posibilidad sería reducir el nivel mínimo imponible en el caso de la renta de las personas físicas, conviene analizar detenidamente si esta opción es viable y deseable en un país donde el 57% de la población activa posee un empleo informal (véase el capítulo 3) y, en su mayoría, percibe unos ingresos relativamente bajos. En este sentido, será vital velar por que determinados grupos paguen impuestos; por ejemplo, las personas que, aunquetrabajan en el sector informal, tienen niveles de ingreso altos. De hecho, se estima que el incumplimiento del ISR de las personas físicas fue del 57.1% en 2017, lo que equivale al 1.7% del PIB aproximadamente (Ministerio de Hacienda, 2018[12]). La utilización de nuevas tecnologías (p. ej., datos automatizados a gran escala) para cotejar el ISR de las personas físicas con la información de los vendedores en línea también podría contribuir a reducir la evasión de impuestos (Banco Mundial, 2021[20]).

Racionalizar las exenciones, las deducciones o los créditos fiscales podría aumentar también la base tributaria y los ingresos por concepto del ISR de las personas físicas. Se incluyen aquí las exenciones aplicables a las dietas y las pagas extra de Navidad o las deducciones en la educación, las contribuciones a la seguridad social y las donaciones al Fondo Solidario de Apoyo a la Cultura (Banco Mundial, 2021[20]).

Unas políticas innovadoras relativas al ISR de las personas físicas podrían promover la formalización y ampliar la base tributaria y, por consiguiente, los ingresos tributarios. Por ejemplo, el impuesto negativo sobre la renta (INR) o el crédito tributario por ingreso del trabajo son buenos ejemplos de instrumentos innovadores que podrían generar menos distorsiones o desincentivos para la formalización que los instrumentos tradicionales. El INR proporciona ingresos a las personas en situación de desempleo o de empleo informal mediante una transferencia monetaria tradicional. La principal ventaja es que una persona que trabaje en el sector formal seguirá recibiendo ayuda gubernamental, además de su salario. Los subsidios desaparecen paulatinamente a medida que suben los salarios y, llegado cierto punto, el trabajador deja de recibir ayuda y empieza a pagar el impuesto sobre la renta. Este tipo de programa garantiza que los salarios sean más elevados en el sector formal y es mucho más asequible que la renta básica universal, ya que está dirigido a un grupo concreto de la población, no a todos los ciudadanos (Pessino et al., 2021[21]).

El ISR de las personas jurídicas es una importante fuente de ingresos tributarios, pero puede suponer una carga desprorporcionada para algunas empresas domésticas fuera de las zonas económicas especiales

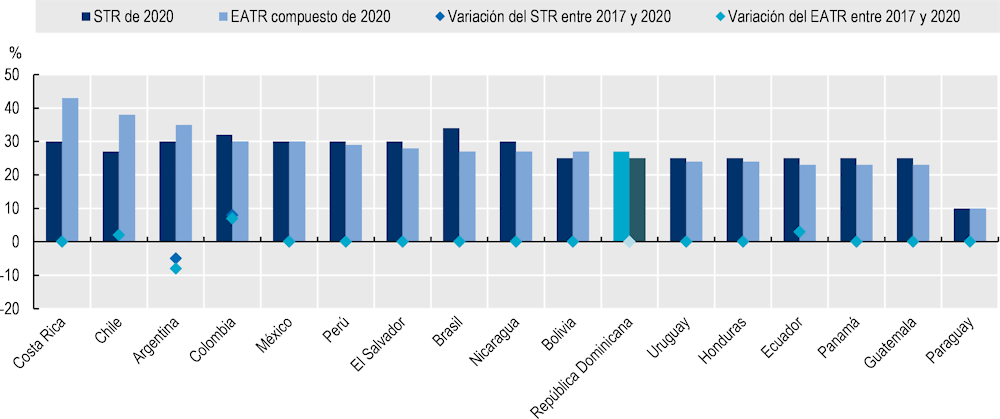

El ISR de las personas jurídicas es una de las principales fuentes de ingresos tributarios en la República Dominicana. Los ingresos tributarios por cuenta del ISR de las personas jurídicas constituyen el 15.6% de la recaudación total (el 2.1% del PIB), de modo que este impuesto es la segunda mayor fuente de ingresos tributarios después del ITBIS (Gráfico 4.3). El ISR de las personas jurídicas está en alza desde 2010, cuando representaba el 8.8% de la recaudación tributaria total (1.1% del PIB). Sin embargo, los ingresos por cuenta del ISR de las personas jurídicas como porcentaje del PIB en la República Dominicana están bastante por debajo de los promedios de ALC (3.6% del PIB) o de la OCDE (2.8% del PIB) (OCDE et al., 2023[4]). La recaudación del ISR de las personas jurídicas aumentó a pesar de que el tipo impositivo establecido por la ley se redujo del 29% en 2011 al 27% en 2015, porcentaje en el que se mantuvo desde entonces. Este tipo impositivo está cerca del promedio de la región del 28% de ALC, pero por encima del promedio del 22% de los países de la OCDE. El aumento de la recaudación del ISR de las personas jurídicas a pesar de la rebaja de los tipos puede explicarse en parte por las reformas introducidas encaminadas a reducir las distorsiones y ampliar la base tributaria (Banco Mundial, 2021[20]).

La tasa impositiva a las empresas en la República Dominicana está cerca del promedio de ALC, pero los niveles de eficiencia del ISR de las personas jurídicas son bajos. Esta eficiencia se refiere a la recaudación real del ISR de las personas jurídicas en relación con la recaudación potencial de este impuesto, y se calcula como una ratio de la recaudación real del ISR de las personas jurídicas como proporción del PIB entre el promedio ponderado del tipo impositivo legal. De los países de ALC para los que se ha calculado la tasa de eficiencia, la República Dominicana se encuentra por detrás de Brasil, Chile, Colombia, Costa Rica, México, Panamá, Paraguay, Perú y Uruguay, y solo supera a Ecuador y Guatemala. Se estima que si la eficiencia del ISR de las personas jurídicas en la República Dominicana mejorase hasta alcanzar el promedio de ALC, aumentaría la recaudación tributaria un 0.9% del PIB (Banco Mundial, 2021[20]).

La proliferación de incentivos fiscales y la importante evasión de impuestos pueden explicar la baja recaudación del ISR de las personas jurídicas y su escasa eficiencia. Tradicionalmente, la República Dominicana se ha servido de incentivos fiscales, como las zonas económicas especiales (ZEE), para atraer la inversión. Los incentivos fiscales son normas tributarias específicas que proporcionan desviaciones favorables del tratamiento fiscal estándar y pueden adoptar múltiples formas y diseños diferentes (Celani, Dressler and Hanappi, 2022[22]) (Recuadro 4.1). La minería, la silvicultura, la energía, el turismo y las zonas de desarrollo fronterizo son algunos de los sectores que han disfrutado de incentivos fiscales.

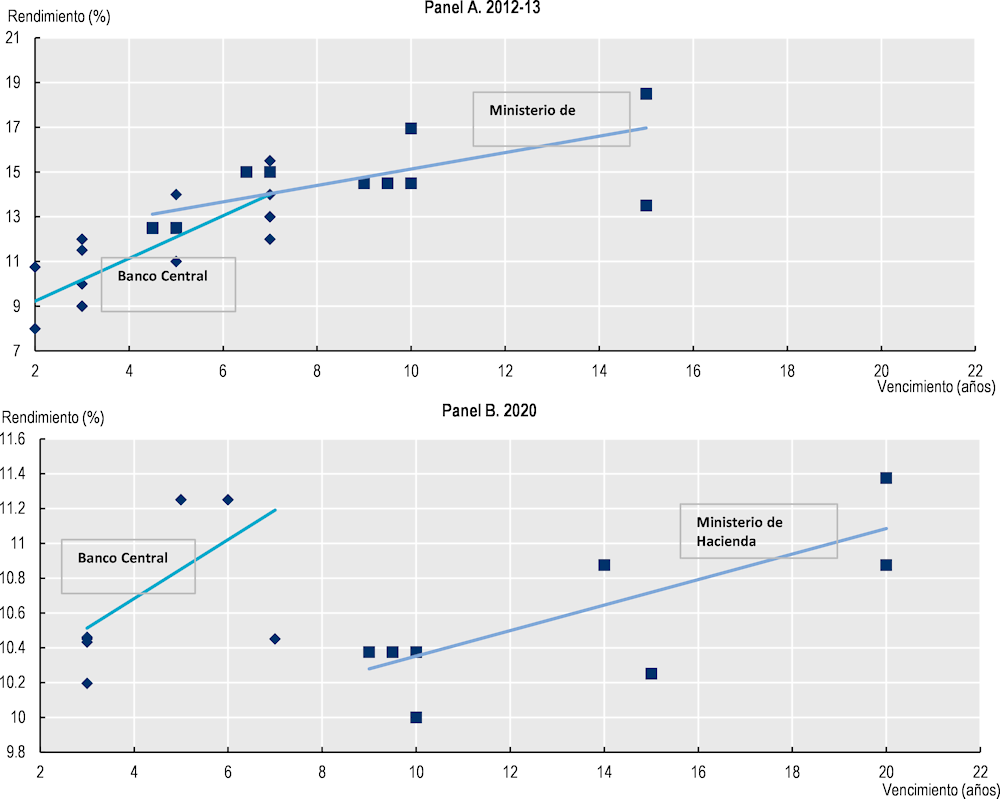

Unas medidas generosas de tratamiento fiscal pueden rebajar las obligaciones fiscales a las que se enfrentan las empresas y pueden medirse mediante un tipo impositivo efectivo (ETR en inglés) prospectivo (Hanappi, 2018[23]). El ETR no es igual que el tipo impositivo legal porque las normas de depreciación fiscal, varias disposiciones conexas (p. ej., las bonificaciones del capital accionario, los convenios de amortización semestral y los métodos de valoración del inventario) y los incentivos fiscales pueden reducir las obligaciones fiscales (OCDE, 2020[24])1. El tipo impositivo medio efectivo (EATR) en la República Dominicana, sin incluir los incentivos, está 2.2 puntos porcentuales por debajo del tipo legal (Gráfico 4.5). Algo similar ocurre en otras economías de ALC, como Guatemala (1.9 puntos porcentuales por debajo del tipo legal), Colombia (1.9 puntos porcentuales por debajo), Nicaragua (2.8 puntos porcentuales por debajo) y Brasil (6.7 puntos porcentuales por debajo), lo que indica que las bases tributarias para las empresas son generosas (Botey et al., forthcoming[25]). Ofrecer grandes incentivos fiscales puede reducir notablemente los ETR (Recuadro 4.2). Además, la evasión de impuestos de las personas jurídicas en la República Dominicana asciende al 61.9%, lo que supone un déficit tributario del 4.2% del PIB (véase la sección sobre la lucha contra la evasión de impuestos) (CEPAL, 2020[26]; Ministerio de Hacienda, 2018[12]).

Gráfico 4.5. EATR en ALC, sin incluir los incentivos

Nota: STR es el tipo estándar legal. EATR es el tipo impositivo medio efectivo.

Fuente: Botey et al. (forthcoming[25]).

Recuadro 4.1. Crear una base de datos de los incentivos fiscales a la inversión

Los incentivos fiscales a la inversión se utilizan con frecuencia en todo el mundo, también en los países de ALC. Los incentivos fiscales son normas tributarias específicas que proporcionan desviaciones favorables del tratamiento fiscal estándar en un país determinado. Pueden fomentar la inversión y tener efectos positivos sobre la producción, el empleo y la productividad u otros propósitos relacionados con los Objetivos de Desarrollo Sostenible (ODS) de las Naciones Unidas. Si no se diseñan correctamente, pueden tener una eficacia limitada y generar beneficios inesperados para proyectos que habrían tenido lugar igualmente sin los incentivos. Los incentivos fiscales también pueden mermar la capacidad de generar ingresos, crear distorsiones económicas y aumentar los costos administrativos y de cumplimiento, y podrían incrementar la competencia fiscal. Los países en desarrollo tienen especial interés en encontrar el equilibrio adecuado entre ofrecer un régimen fiscal eficiente y atractivo para la inversión nacional y extranjera y tener garantizada la recaudación necesaria para el gasto público y el desarrollo.

El uso generalizado de los incentivos fiscales en todo el mundo, junto con las inquietudes sobre su impacto neto, es una fuente de gran preocupación política para los gobiernos nacionales y la comunidad política internacional. Estudios recientes de la OCDE ahondan en las políticas de incentivos fiscales y otorgan una mayor relevancia política al análisis de dichos incentivos, con el objetivo de ayudar a los responsables de la formulación de políticas a hacer un uso más inteligente de los incentivos fiscales y a reformar los que no son eficientes.

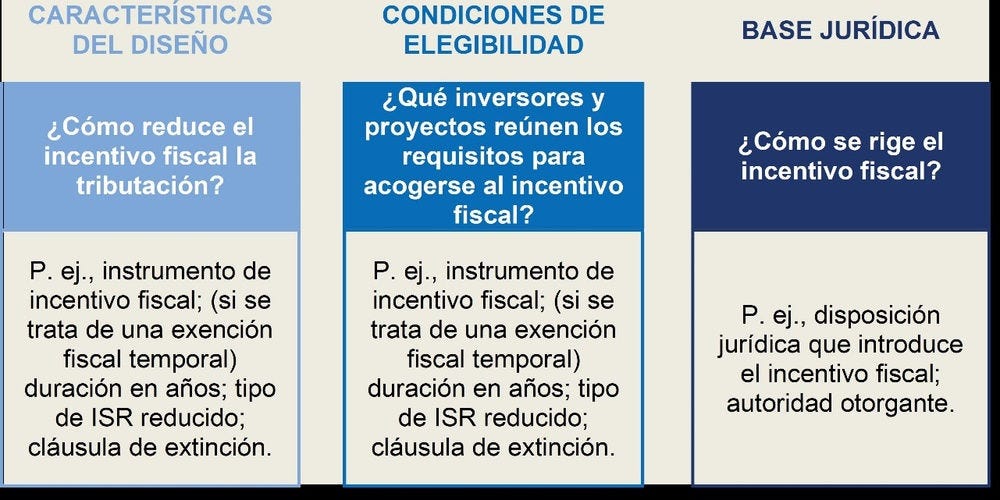

La base de datos de incentivos fiscales a la inversión de la OCDE (ITID) compila de forma sistemática información cuantitativa y cualitativa sobre el diseño y la aplicación de los incentivos sobre el ISR de las personas jurídicas en distintos países, utilizando para ello una metodología de recopilación de datos coherente. Para cada incentivo fiscal, la base de datos ITID incluye información relativa a tres dimensiones (Gráfico 4.6): las características del diseño del instrumento en cuestión, las condiciones para acogerse al incentivo y la base legal. A julio de 2021, la base de datos contiene información sobre 36 países en desarrollo de Eurasia, Oriente Medio, África del Norte, Asiático Sudoriental y África Subsahariana. En el futuro se podría incorporar a la ITID información sobre países de ALC.

Gráfico 4.6. Dimensiones clave de la ITID de la OCDE

Celani, Dressler and Wermelinger (2022[27]) presentan la metodología y las principales clasificaciones que subyacen a la ITID y proporcionan las primeras estadísticas descriptivas basadas en información de los 36 países incluidos en ella. El diseño de los incentivos fiscales es multidimensional, complejo y, con frecuencia, específico para un sector, una región o un inversor concreto de un país. Al adaptar las características del diseño de los incentivos a cada contexto, se puede mejorar la formulación de políticas relativas a los incentivos fiscales, por ejemplo, mejorando la eficacia o limitando los ingresos que dejan de percibirse. No obstante, esto también reduce la transparencia y puede tener efectos no deseados. El análisis del ETR puede contribuir a la comparabilidad de las complejas características de los incentivos fiscales (Recuadro 4.2) y es un paso adicional hacia la formulación de orientaciones políticas basadas en información detallada de la ITID.

Fuente: Elaboración con base en (Celani, Dressler and Wermelinger, 2022[27]).

Recuadro 4.2. Evaluar los incentivos fiscales a la inversión en ALC mediante los ETR

Al igual que en la mayoría de los países del mundo, los gobiernos de los países de ALC se sirven con frecuencia de los incentivos fiscales para reducir los costos fiscales asociados a la inversión en determinados sectores, actividades y lugares. Comparar los tratamientos fiscales preferentes no es sencillo, ya que el diseño de los incentivos fiscales y las estrategias de selección de sus destinatarios resultan complejos y multidimensionales. El análisis de los incentivos fiscales debe tener en cuenta esas complejidades y evaluarlas junto con las características del sistema tributario estándar, pues constituyen el punto de partida del alivio que brindan los incentivos y pueden variar de unos países a otros. El análisis basado en el ETR puede recoger los efectos combinados del sistema tributario estándar y el diseño de los incentivos fiscales, y permite comparar los costos fiscales efectivos asociados con una inversión determinada en distintos lugares, sectores y actividades. La OCDE está llevando a cabo un nuevo estudio para aplicar la metodología del ETR a la estimación de los ETR sujetos a incentivos fiscales, con el fin de evaluar el efecto de dichos incentivos en las desgravaciones fiscales y formular recomendaciones para la reforma de políticas (Celani, Dressler and Hanappi, 2022[22]).

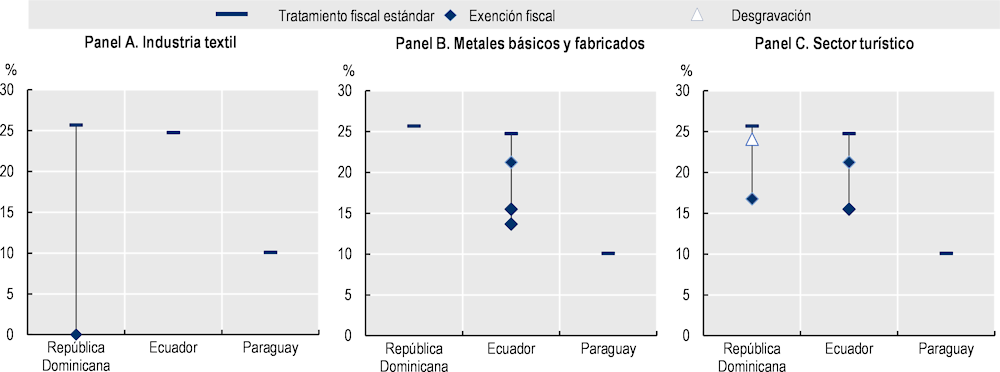

Este recuadro muestra cómo el marco del ETR puede resultar útil para analizar los incentivos fiscales a la inversión. Presenta los ETR de un proyecto de inversión estandarizado en tres industrias (textil, metalúrgica y turística) en la República Dominicana, Ecuador y Paraguay. El Gráfico 4.7 presenta los ETR bajo un tratamiento fiscal estándar, es decir, sin incluir los incentivos fiscales (como indica la línea negra horizontal) y teniendo en cuenta los incentivos fiscales específicos de la industria en cuestión, si los hubiera. Los rombos azules representan las exenciones fiscales y los triángulos blancos, las desgravaciones fiscales. La presencia de varios marcadores en un país y una industria concretos indica que se aplican varios incentivos, en función de las condiciones adicionales para acogerse a ellos. Por ejemplo, la inversión en turismo en Ecuador (Panel C) cuenta con una exención fiscal de diez años si es en una Zona Especial de Desarrollo Económico y de cinco años si es en otro lugar.

Los incentivos fiscales a la inversión reducen en distinta medida los costos fiscales de la inversión en los tres países e industrias. Aunque la República Dominicana y Ecuador parten de un ETR estándar del 25%, ofrecen incentivos fiscales que reducen sustancialmente la tributación efectiva en determinadas industrias. Por ejemplo, los ETR pueden ser de tan solo el 0% en la industria textil de la República Dominicana y situarse hasta un 45% por debajo de la tributación estándar en la industria metalúrgica de Ecuador (el 13.7%, frente al 24.8%). Por su parte, Paraguay no utiliza incentivos sobre el ISR de las personas jurídicas. En su lugar, aplica un tipo estándar de ISR de las personas jurídicas relativamente bajo, con lo que su ETR es el menor de los tres países en las industrias metalúrgica y turística.

Gráfico 4.7. Los incentivos fiscales a la inversión reducen los ETR en distintas industrias

EATR con el tratamiento fiscal estándar e incentivos fiscales a la inversión en la industria correspondiente

Nota: Este gráfico tiene en cuenta los incentivos fiscales a la inversión y el tratamiento fiscal estándar a 1 de enero de 2020. Los EATR se calculan para una inversión estandarizada en un único bien inmueble no residencial. El tratamiento fiscal estándar tiene en cuenta los tipos estándar del ISR de las personas jurídicas en cada país, los tipos de las desgravaciones sobre bienes de capital para activos específicos y el método de recuperación de los costos. Los ingresos exentos de impuestos de manera temporal o permanente no dan lugar a desgravaciones estándar sobre bienes de capital.

Fuente: Elaboración de los autores con base en (Celani, Dressler and Hanappi, 2022[22]).

Como miembro del Marco Inclusivo de la OCDE y el Grupo de los 20 (G20) sobre la Erosión de la Base Imponible y el Traslado de Beneficios (BEPS), la República Dominicana ha acordado la solución de dos pilares para afrontar los retos de la digitalización y la globalización. Esta solución de dos pilares, convenida por 135 países y jurisdicciones, tiene por objeto garantizar que las empresas multinacionales paguen los impuestos que les corresponden. El Primer Pilar busca garantizar una distribución más justa de los beneficios y los derechos de imposición entre los países con respecto a las empresas multinacionales más grandes, que son las principales ganadoras de la globalización. El Segundo Pilar pretende poner un límite a la competencia fiscal en el marco del ISR de las personas jurídicas mediante la introducción de un impuesto mínimo global sobre sociedades con una tasa del 15% que servirá a los países para proteger sus bases tributarias. El nuevo marco para los impuestos internacionales y el Plan de Implementación Detallado acordado prevén que las nuevas normas se hagan efectivas en 2023 (OCDE, 2021[28]).

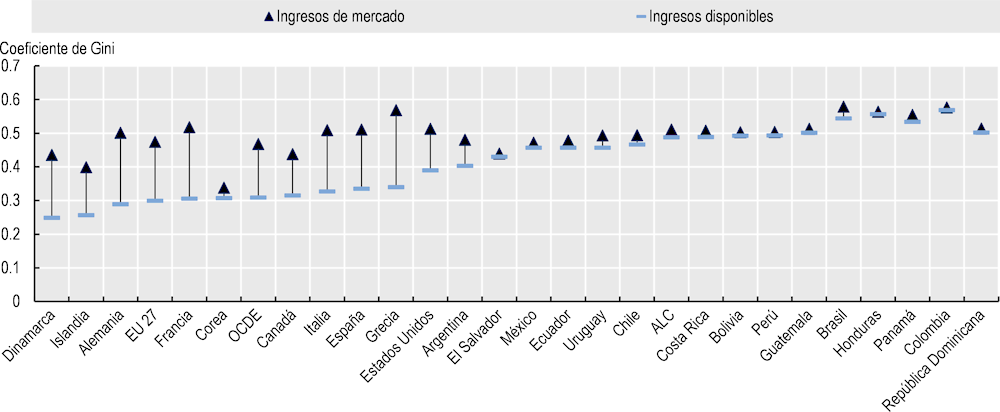

Los impuestos sobre la propiedad y el patrimonio tienen potencial de ser fortalecidos, mejorando al mismo tiempo la eficiencia y la igualdad del sistema

En la República Dominicana, los impuestos sobre la propiedad constituyen una proporción reducida de la recaudación tributaria total. Estos impuestos son una herramienta adecuada para gravar a las familias más adineradas e incrementar el poder redistributivo del sistema tributario en un país donde sigue habiendo grandes desigualdades. De hecho, se ha comprobado que los impuestos recurrentes sobre la propiedad son de los menos perjudiciales para el crecimiento y pueden tener un impacto positivo en la equidad, además de ser difíciles de evadir debido a la inmovilidad de la base tributaria (O’Reilly, 2018[15]).

Los impuestos sobre la propiedad representaron el 0.7% del PIB (o el 5.0% del total de impuestos) en la República Dominicana en 2020. Sus principales componentes son los impuestos recurrentes sobre la propiedad inmueble (11% del total de los impuestos sobre la propiedad y el patrimonio); los impuestos recurrentes sobre el patrimonio neto (18%); los impuestos sobre herencias y donaciones (2%); los impuestos sobre transacciones financieras y de capital (62%); y otros impuestos no recurrentes (7%) (OCDE et al., 2023[4]). Los impuestos sobre la propiedad inmueble y los impuestos sobre herencias y donaciones revisten especial interés, dado su potencial para recaudar ingresos adicionales con bajos efectos distorsionadores y un alto impacto redistributivo.

Los impuestos sobre la propiedad inmueble y los impuestos sobre herencias y donaciones siguen siendo una fuente potencial de ingresos para las autoridades dominicanas. Representan el 2% del total de impuestos sobre la propiedad, muy por debajo de los niveles promedio de los países de la OCDE, que se sitúan en el 7%. Además de causar pocos cambios de comportamiento, ya que el patrimonio neto a una edad avanzada no es susceptible a las modificaciones en el impuesto sobre herencias, estos impuestos pueden ser altamente progresivos y redundar en una mayor igualdad de oportunidades. Las donaciones, por ejemplo, son muy sensibles a los impuestos y no se suelen utilizar como estrategia para pagar menos impuestos sobre herencias. Una de las principales ventajas de estos tipos de impuestos es que son relativamente fáciles de recaudar, ya que el impuesto se aplica en el momento de transferir la propiedad o la herencia. Dados los escasos ingresos tributarios que se obtienen con estos tipos de impuestos en la República Dominicana, convendría reforzar su diseño e implementación y racionalizar las exenciones. Si bien una reforma de esta índole puede tener grandes costos políticos, ya que fundamentalmente afecta a las élites, en un contexto en el que las desigualdades y el malestar social están en aumento, puede tener beneficios claros, especialmente en un momento de escasa moral tributaria y poca confianza en las instituciones (OCDE et al., 2019[29]; Pineda et al., 2021[30]; OCDE, 2019[31]; Jiménez et al., 2021[32]).

En 2020, los impuestos sobre la propiedad inmueble representaron el 0.06% del PIB (el 11% del total de impuestos sobre la propiedad y el patrimonio) en la República Dominicana. Se trata de una recaudación baja si se compara con el promedio de ALC del 0.4% del PIB o con el promedio de los países miembros de la OCDE, que se sitúa ligeramente por encima del 1% del PIB. Estas cifras sugieren que todavía hay margen para seguir mejorando en lo que respecta al impuesto sobre la propiedad en la República Dominicana (OCDE et al., 2023[4]).

Varios factores merman los ingresos tributarios derivados de la propiedad inmueble en la República Dominicana, entre ellos el bajo nivel de registro de propiedades debido a los elevados niveles de informalidad, que erosiona la base tributaria. También erosionan la base tributaria los elevados umbrales de las exenciones: todas las propiedades de menos de DOP 8 138 353.26 (pesos dominicanos) están exentas, y este es prácticamente el precio promedio de una casa de dos o tres dormitorios en Santo Domingo. Además, solo las propiedades urbanas están obligadas a pagar el impuesto sobre la propiedad, y las inversiones inmobiliarias extranjeras en ciertas zonas turísticas también están exentas. La inexistencia de un registro de la propiedad unificado y de fácil acceso se traduce en un sistema con unos costos de transacción elevados y genera incertidumbre en el sector empresarial, lo que frena la inversión. Coexisten dos sistemas: el Registro de Títulos, también conocido como “Sistema Torrens”, y el Registro Civil y Conservaduría de Hipotecas, también conocido como “Sistema Ministerial”. El Registro de Títulos solo cubre el 13% del total de propiedades en la República Dominicana, mientras que el Registro de Hipotecas tiene una mayor cobertura, pero proporciona menos protección jurídica. Como solo un cuarto de las propiedades se registran en la Dirección General de Impuestos Internos, muy pocas están gravadas y los valores catastrales no están actualizados.

Contar con información correcta y actualizada y con una administración tributaria competente es esencial para aprovechar el potencial de los impuestos sobre la propiedad inmueble. La base tributaria del impuesto sobre la propiedad inmueble es el valor de tasación calculado por las autoridades locales. Sin embargo, a menudo la información que poseen las autoridades está obsoleta y, por lo tanto, difiere del valor de mercado. En consecuencia, reducir la diferencia entre el valor de tasación y el valor de mercado es una prioridad clave y un ejercicio de ajuste que debe realizarse con regularidad. Esto debe ir acompañado de un registro de terrenos y propiedades actualizado en los catastros centrales que haga verdaderos esfuerzos por formalizar los asentamientos informales. Los mapas digitales, las fotografías aéreas o los sistemas de información geográfica también pueden ser herramientas útiles. Colombia es un buen ejemplo de un país donde la base tributaria la determinan oficinas catastrales descentralizadas y, en algunas ciudades, se basa en la autodeclaración. Cualquier cambio estructural en la base tributaria debe ir acompañado de un fortalecimiento de las autoridades fiscales locales, una mayor coordinación con la autoridad fiscal nacional y el registro de la propiedad, y la racionalización de las exenciones fiscales (Ehtisham, Brosio, and Jiménez, 2019[33]; OCDE et al., 2023[4]; Banco Mundial, 2021[20]).

Se puede mejorar la eficiencia de la fiscalidad en sectores concretos (como el energético) y pueden explorarse nuevos impuestos en ámbitos como la economía digital o la transición verde

En la República Dominicana, hay iniciativas que ya han empezado poco a poco a crear un marco para la aplicación de impuestos ambientales. Por ejemplo, a finales de 2012, la República Dominicana introdujo un impuesto aplicable a los vehículos nuevos o usados, que se determina en función de la concentración de dióxido de carbono (CO2) por kilómetro. Además del tipo existente del 17% para la primera matriculación, el impuesto se calcula a partir del valor declarado del vehículo en Aduanas y de las emisiones de CO2 en gramos por kilómetro, hasta un máximo del 3%. Otras iniciativas en curso incluyen proyectos a mediano plazo, como el Bono Verde, que financia el tratamiento de los residuos sólidos, o el impuesto verde del 0.2% sobre la importación y producción de bienes con un gran contenido de residuos sólidos, como papel, madera, neumáticos y baterías (Ministerio de Hacienda, 2018[12]).

Resulta necesario equilibrar el potencial de los impuestos ambientales (como los impuestos sobre el carbono) con medidas que protejan a los grupos más vulnerables. Entre los distintos instrumentos disponibles, los impuestos sobre el carbono son una manera sencilla y rentable de frenar el cambio climático, incrementar los ingresos tributarios y limitar los daños a la salud provocados por la contaminación local (OCDE, 2019[34]; OCDE, 2021[35]). Otros impuestos (como la creación de un impuesto para vehículos de más de diez años de antigüedad con el fin de proteger al medio ambiente y la biodiversidad frente a la contaminación) ofrecen una nueva oportunidad de aumentar los ingresos tributarios y promover un crecimiento verde. Asimismo, se está estudiando la posibilidad de introducir un impuesto verde como impuesto selectivo sobre el consumo de bienes finales e intermedios que generen residuos sólidos. Con él, se aplicaría un tipo del 0.2% al producto en cuestión, tanto si es importado como si es de producción local, con el objetivo de crear una “bonificación verde”. Los efectos del cambio climático y las políticas ecológicas como los impuestos ambientales expondrán todavía más a los más vulnerables y pondrán de relieve la necesidad de contar con regímenes de compensación. Estos regímenes podrían incluir transferencias monetarias, transferencias en especie y ayuda para el reciclaje profesional.

La digitalización de la economía ha dado lugar a importantes desafíos en los modelos de negocio y en los procesos de creación de valor de las empresas. Actualmente se está debatiendo una propuesta para hacer extensible el IVA (ITBIS) del 18% o el impuesto selectivo al consumo del 10% a plataformas digitales como Netflix, Spotify, Uber, Cabify y Airbnb, así como a las plataformas de juego en línea y almacenamiento de datos. Las estimaciones sugieren que la posible recaudación del IVA obtenida al gravar los servicios digitales podría haber representado el 0.4% del PIB de la República Dominicana en 2018, el 0.5% en 2019 y el 0.6% en 2020 (Jiménez and Podestá, 2021[36]). Estos esfuerzos son esenciales para diversificar las fuentes de los impuestos, pero también para garantizar la competencia leal entre esas plataformas internacionales y las empresas locales que prestan los mismos servicios.

Cuadro 4.1. Aumentar la recaudación y mejorar la estructura tributaria

|

Recomendación de política pública |

Retos y oportunidades para la implementación |

|---|---|

|

1.1 Reequilibrar la estructura tributaria para dar más peso a los impuestos directos y aumentar la progresividad |

|

|

Considerar la viabilidad y conveniencia de disminuir el mínimo imponible para el impuesto sobre la renta de las personas físicas, asegurando la inclusión efectiva de los deciles de ingreso alto. |

El país debe sopesar y evaluar la adecuación de los tipos impositivos para encontrar un equilibrio óptimo entre la recaudación y la equidad. |

|

Explorar el potencial del IVA (ITBIS) personalizado para aumentar la recaudación total a través de este impuesto, al tiempo que se compensa a los contribuyentes de bajos ingresos y, por lo tanto, se reduce la naturaleza regresiva del IVA. |

Cuando se introduzcan impuestos nuevos e innovadores, se producirá un incremento de los costos administrativos que debe tenerse en cuenta. Esto se debe a la creación o adaptación y la capacitación del departamento encargado de identificar a la población destinataria y aplicar las compensaciones. |

|

1.2 Incrementar el potencial recaudatorio de otros impuestos |

|

|

Reforzar los registros de la propiedad para aumentar los ingresos procedentes de los impuestos sobre la propiedad de los siguientes modos: 1) avanzando hacia un registro de la propiedad unificado y simplificado, con el registro actualizado de terrenos y bienes inmuebles en los catastros centrales; y 2) reduciendo las asimetrías de información en bienes inmuebles. Recortar la diferencia entre el valor de tasación y el valor de mercado es una prioridad fundamental y un ajuste que debe efectuarse con regularidad. |

Una acción fundamental consiste en fortalecer el departamento del catastro (actualizar los valores), además de llevar a cabo un estudio que evalúe el costo y la oportunidad y calcule cuántos ingresos se dejan de percibir. Del mismo modo, será esencial una cooperación interinstitucional que permita conocer el valor de las propiedades en tiempo real mediante bases de datos interconectadas. Una propuesta es evaluar la estrategia de contar con un tipo escalonado para el impuesto al patrimonio inmobiliario (IPI) que suba en función del valor agregado de los bienes inmuebles que se posean. Esto implicaría modificar la legislación, así como adoptar medidas internas para detectar irregularidades y la posible evasión de este impuesto. |

|

Explorar el potencial de nuevos impuestos adaptados a la economía emergente, como los impuestos digitales y verdes, que sirvan para el doble propósito de aumentar la recaudación y crear los incentivos para un modelo de desarrollo más ecológico y digitalizado. |

En el caso de los impuestos verdes, será necesario modificar el Código Tributario y llegar a un consenso nacional respaldado por una firme voluntad política (véanse la sección y las recomendaciones relativas al pacto fiscal). |

Nota: Con base en la reunión celebrada el 23 de junio de 2022 para debatir el el análisis y recomendaciones de políticas con funcionarios del Ministerio de Hacienda, el Ministerio de Economía, Planificación y Desarrollo (MEPyD), el Banco Central, la Oficina Nacional de Estadística (ONE), el Banco Mundial, el BID y la Unión Europea.

Fuente: Elaboración de los autores.

La racionalización del gasto tributario puede crear un mayor espacio fiscal y mejorar el impacto del sistema tributario en términos de equidad y eficiencia

El gasto tributario representa los ingresos que dejan de percibirse como consecuencia de normas tributarias especiales que rebajan o suprimen las obligaciones fiscales de personas, sectores económicos o empresas particulares. El gasto tributario puede definirse como "los recursos dejados de percibir por el Estado, por la existencia de incentivos o beneficios que reducen la carga tributaria directa o indirecta de ciertos contribuyentes en relación a un sistema tributario de referencia, con el fin de alcanzar ciertos objetivos de política económica o social" (CIAT, 2011[37]). Normalmente, los gobiernos usan este gasto tributario para alcanzar distintos objetivos económicos, sociales y de equidad estableciendo condiciones específicas para incentivar un cambio de comportamiento. El gasto tributario adopta la forma de exclusiones, exenciones, desgravaciones, créditos, tipos reducidos o aplazamientos del pago de impuestos.

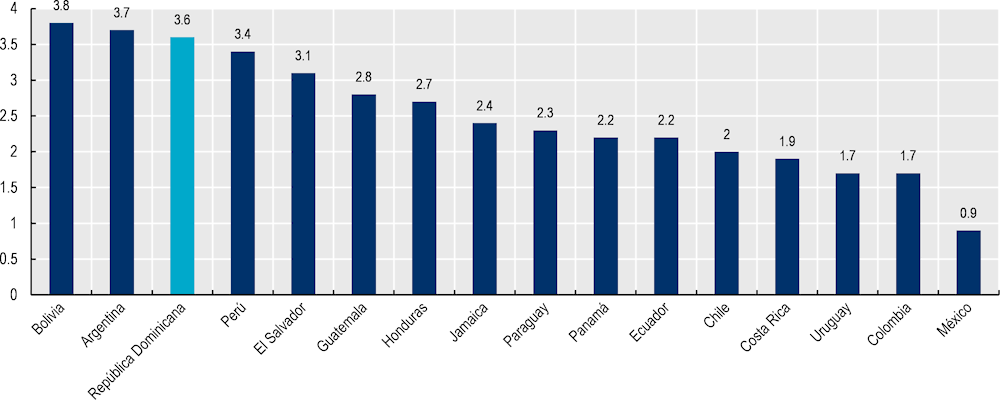

Gráfico 4.8. Gasto tributario en varios países de ALC como porcentaje del PIB, 2021 o último año para el que se dispone de datos

Fuente: Cálculos de los autores con base en fuentes nacionales, (Redonda, von Haldenwang and Aliu, 2021[38]) y (Peláez Longinotti, 2019[39]).

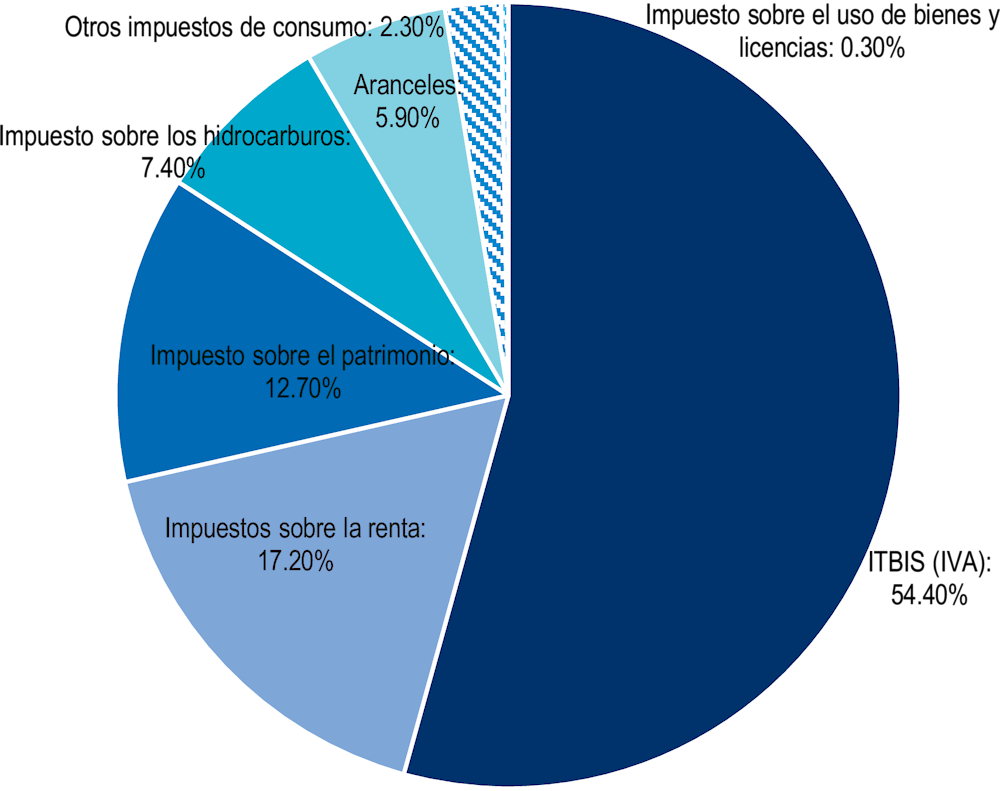

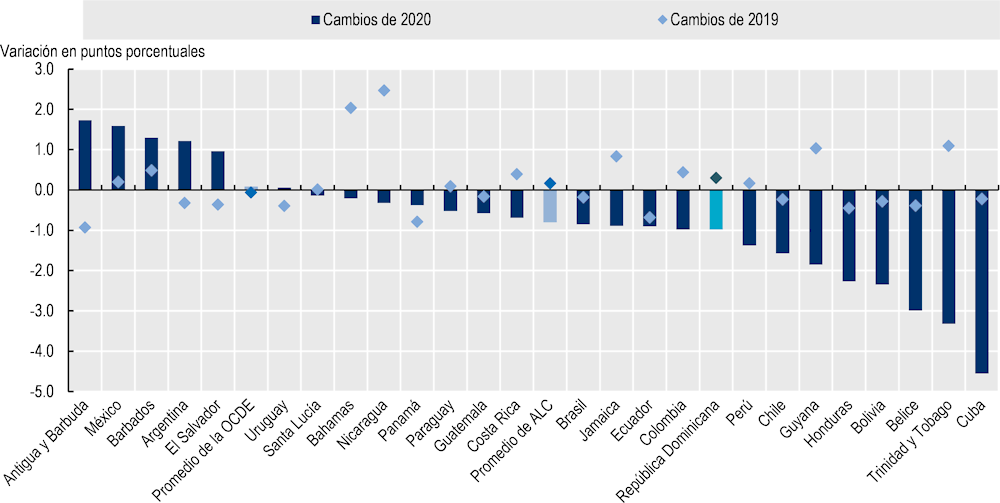

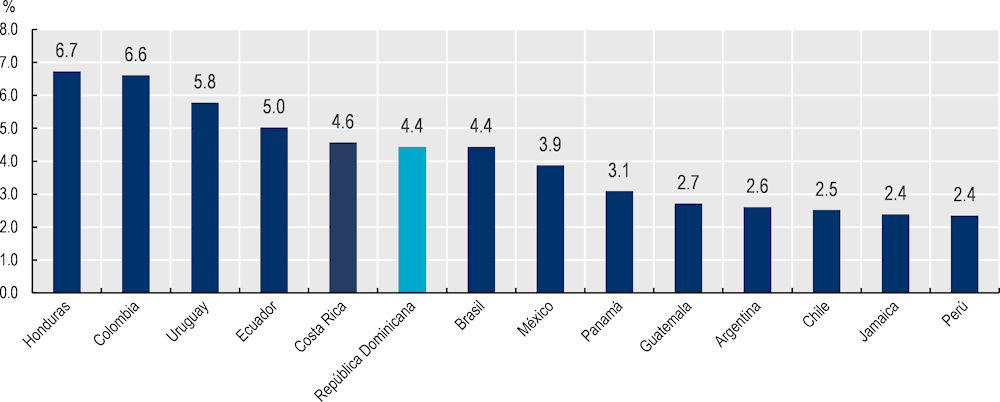

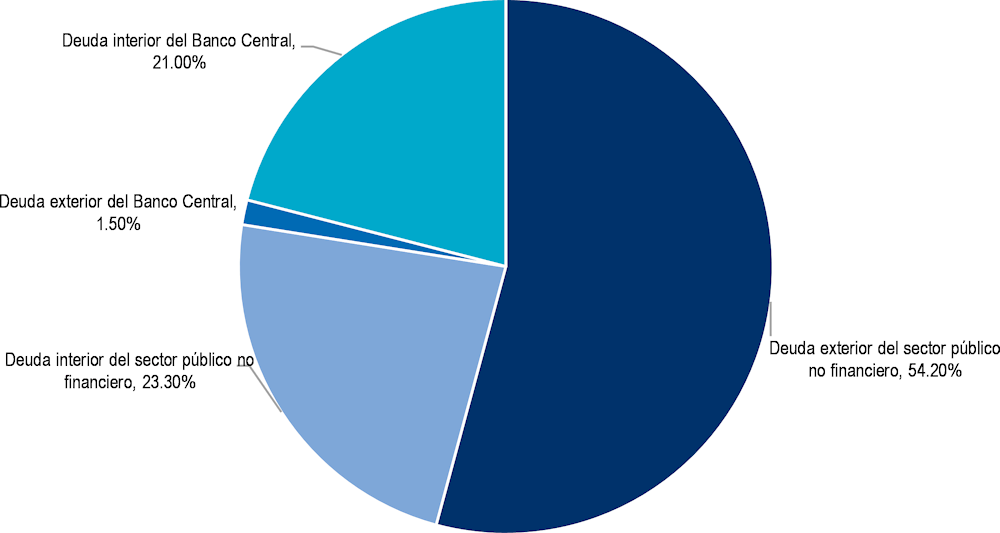

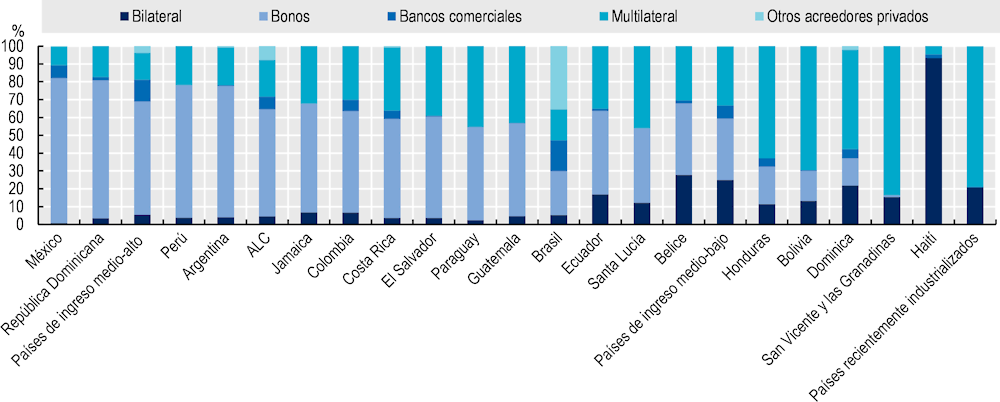

El gasto tributario representa una parte importante de los recursos financieros de la República Dominicana. En 20210, el gasto tributario equivalió al 4.44% del PIB, uno de los niveles más elevados de la región de ALC (Gráfico 4.8). La mayor parte del gasto tributario en la República Dominicana se asocia a los impuestos indirectos. En 2021, hasta el 70.1% del gasto tributario estuvo ligado a impuestos indirectos, y la mayor parte se correspondió con el ITBIS (el 54.4% del gasto tributario total) y los impuestos sobre los hidrocarburos (el 7.4%) (Gráfico 4.9). El gasto tributario asociado a impuestos directos representó el 29.9% restante, que se dividió entre los impuestos sobre la renta (el 17.2% del gasto tributario total) y los impuestos sobre el patrimonio (el 12.7%). El gasto tributario asociado al ITBIS representó el 2.41% del PIB, y todo el gasto tributario vinculado a impuestos indirectos supuso el 3.12% del PIB. Por su parte, el gasto tributario vinculado a los impuestos directos representó el 1.32% del PIB, repartido entre el 0.76% del PIB de los impuestos sobre la renta y el 0.56% de los impuestos sobre el patrimonio y la propiedad (Ministerio de Hacienda, 2020[40]).

En un país donde los ingresos tributarios como proporción del PIB son bajos (y entre los más bajos de la región de ALC), resulta crucial explorar el potencial de racionalizar este gasto tributario. De hecho, la reducida base tributaria de la República Dominicana es, en parte, consecuencia de la implementación generalizada de normas tributarias que, en ocasiones, no se han diseñado o focalizado correctamente. Esto puede dar lugar a un gasto tributario regresivo que aporte más beneficios a quienes menos los necesitan, o que no conduzca a la creación de empleo ni al crecimiento económico. Del mismo modo, el gasto tributario puede aumentar la complejidad del sistema tributario, creando así más oportunidades para la evasión y la planificación fiscal. En resumen, el gasto tributario puede ser perjudicial para la recaudación, aumentar las desigualdades, mermar la eficiencia y añadir complejidad. La reforma o supresión del gasto tributario obsoleto o mal focalizado que no alcanza los objetivos de política deseados puede redundar en un aumento de los ingresos tributarios, al ampliar la base tributaria y promover un sistema tributario más efectivo, equitativo y sencillo.

Gráfico 4.9. Desglose del gasto tributario, como porcentaje del gasto tributario total, 2021

Conviene evaluar las implicaciones del gasto tributario para la distribución y la eficiencia en la República Dominicana. En el caso del ITBIS, que es la principal fuente de gasto tributario (Gráfico 4.8), en torno al 88% del gasto tributario en 2013 benefició a grupos de ingreso alto (Banco Mundial, 2019[41]). Hay margen para reconsiderar las exenciones sobre bienes y servicios no esenciales, como las relacionadas con el turismo o ciertos productos culturales. Esto podría aumentar los ingresos tributarios por concepto del ITBIS. También se podrían reevaluar otras exenciones, siempre que su posible supresión vaya acompañada de medidas que apoyen y compensen a los grupos más vulnerables, como transferencias monetarias directas o reducciones específicas en las contribuciones a la seguridad social.

Una parte del gasto tributario está relacionado con los impuestos sobre la renta (Gráfico 4.8). Con respecto al ISR de las personas físicas, conviene reconsiderar algunas de estas exenciones, sobre todo porque estos impuestos suelen ser progresivos, lo que significa que las normas tributarias en este ámbito pueden limitar su impacto distributivo positivo (OCDE/DIAN, 2021[42]; Solidaridad, 2018[43]). Así sucede con las exenciones que se aplican al gasto en educación: aunque se justifican como una forma de incentivar la inversión en educación, pueden acabar beneficiando a las personas con ingresos más altos, ya que la evidencia indica que las personas más pudientes aprovechan más estas ventajas (OXFAM, 2020[44]).

Cuando el gasto tributario se examina desde la perspectiva de los sectores productivos de la economía, la mayor proporción corresponde a las ZEE, la generación de energía, el turismo y la minería: juntas representan el 23.8% del gasto tributario total previsto en 2021 (Ministerio de Hacienda, 2021[3]). Las ZEE y las zonas especiales en regiones fronterizas proporcionan privilegios especialmente importantes a las empresas que operan en esas áreas del país, lo cual merma notablemente la recaudación del ISR de las personas jurídicas. En 2020, pertenecían a zonas económicas especiales 692 empresas que aportaban el 3.2% del PIB. La mayoría de ellas se dedicaban a los servicios (23.4% del total), el tabaco y los productos derivados de este (14.3%), la industria textil (12.6%) y los productos agroindustriales (7.8%) (CNZFE, 2021[45]). Las ZEE representan el 13.5% del gasto tributario total en la República Dominicana, mientras que el turismo representa el 3% y la minería, el 1.8%. Estas exenciones suponen aproximadamente el 1.8% del PIB y también incluyen el combustible para la generación de electricidad, las importaciones para la producción en ZEE y algunos impuestos a la propiedad. De este porcentaje, las ZEE representan el 0.6% del PIB y las exenciones al impuesto sobre los hidrocarburos para la generación de electricidad, el 0.4% del PIB (Ministerio de Hacienda, 2021[3]).

Las ventajas concedidas a las empresas en las ZEE y otros regímenes fiscales especiales plantean la importante duda de si generan más beneficios que costos y, en consecuencia, hacen plantearse si algunos de estos regímenes fiscales podrían reestructurarse para ampliar la base tributaria y los ingresos tributarios globales. Se han llevado a cabo varios estudios en la República Dominicana para evaluar la conveniencia de estos regímenes, con resultados desiguales. El Banco Mundial (2017) utilizó datos administrativos sobre las declaraciones del impuesto sobre la renta con el fin de evaluar los beneficios netos de eximir por completo a las empresas situadas en ZEE de la República Dominicana de pagar el ISR de las personas jurídicas. Los resultados mostraron que, aunque estas empresas generan más empleo que las que no forman parte de este régimen especial (las ZEE crean el triple de puestos de trabajo que las empresas situadas en otros lugares), dicho empleo tenía un costo muy elevado: cada uno de esos puestos de trabajo cuesta cinco veces más en términos de ingresos no percibidos. Además, el Centro Interamericano de Administraciones Tributarias (CIAT) y el Departamento de Asuntos Económicos y Sociales de Naciones Unidas (UNDESA) (2018) realizaron un análisis costo-beneficio con datos administrativos sobre los incentivos concedidos al sector del turismo de 2002 a 2015. Las conclusiones de este estudio indicaron que el impacto negativo de los costos de estos incentivos fiscales sobre el PIB supera los beneficios. En ese sentido, consideran que invertir en infraestructura en lugar de proporcionar incentivos fiscales sería más ventajoso tanto para el sector del turismo como para el crecimiento económico. Más recientemente, un análisis costo-beneficio de las ZEE concluyó que, a nivel agregado, dicho régimen realiza una contribución anual positiva neta del 2.7% del PIB en promedio, incluidos sus efectos directos e indirectos (Cardoza, Vidal and Taveras, 2019[46]). No obstante, cuando los resultados se analizan a nivel de las empresas, en torno al 16% de todas las que operan en ZEE generan más gasto tributario que beneficios. Esto sugiere que una evaluación más pormenorizada de estos regímenes fiscales puede ayudar a identificar las empresas o los subsectores concretos cuya participación en dichas zonas no está justificada.

Es preciso llevar a cabo evaluaciones periódicas para examinar de manera continua las implicaciones del gasto tributario para la distribución y la eficiencia. El Ministerio de Hacienda de la República Dominicana ya publica informes sobre el gasto tributario que ofrecen una buena visión general de los ingresos no percibidos. Sin embargo, el análisis podría ampliarse para presentar de una manera más explícita cómo el gasto tributario contribuye a los objetivos políticos para los que se concibió, como el crecimiento económico, la creación de empleo o el apoyo a grupos de bajo ingreso. Si los beneficios sociales de este gasto tributario no superan los costos sociales, o si existe un mecanismo mejor para obtener tales beneficios, el gasto tributario debería reconsiderarse. Asimismo, en el caso de los regímenes fiscales especiales, deberían efectuarse análisis costo-beneficio cada cierto tiempo para evaluar minuciosamente su contribución a la consecución de objetivos políticos, ya que constituyen una gran fuente de ingresos que se dejan de percibir y, como tales, requieren una justificación bien fundamentada. En la República Dominicana, apenas hay información sobre los beneficios netos de estos regímenes fiscales especiales, y debería ampliarse a todos los regímenes especiales.

Evitar la arbitrariedad en los criterios para determinar qué empresas pueden pertenecer a ZEE y otros regímenes fiscales especiales estableciendo unas condiciones claras puede ser una política efectiva para limitar la pérdida de ingresos tributarios debida al régimen fiscal especial de las ZEE. En este sentido, también conviene rediseñar la gobernanza de los regímenes económicos especiales con el fin de reducir la excesiva influencia de los intereses privados, que suelen formular los criterios a su favor para conservar su posición privilegiada. Una vez implementados, estos sistemas generan importantes ventajas para los beneficiarios, dando así a los intereses particulares una motivación especial para mantener los incentivos existentes y dificultar enormemente su modificación (Daude, Gutiérrez and Melguizo, 2014[47]). Incluir todo el gasto tributario en el Código Tributario o atribuir la responsabilidad de conceder todos estos incentivos al Ministerio de Hacienda podrían ser métodos efectivos para reducir la arbitrariedad.

Cuadro 4.2. Racionalizar las exenciones fiscales para aumentar la capacidad recaudatoria y mejorar el impacto del sistema tributario en términos de equidad, eficiencia y simplicidad

|

Recomendación de política pública |

Retos y oportunidades para la implementación |

|---|---|

|

2.1 Repensar las exenciones fiscales vinculadas a las principales fuentes de ingresos tributarios |

|

|

Reconsiderar las exenciones del IVA (ITBIS) para mejorar la eficiencia y reducir el impacto regresivo de este impuesto: por ejemplo, las exenciones aplicadas a servicios financieros o a importaciones de bienes de bajo valor, o las exenciones aplicadas a ciertos bienes y servicios no esenciales, como las relacionadas con el turismo o determinados productos culturales. Las medidas encaminadas a reducir las exenciones del IVA deberían ir acompañadas de medidas claras que compensen a los grupos de menores ingresos, como transferencias monetarias directas o rebajas específicas de las contribuciones a la seguridad social. |

Sería de vital importancia estimar de manera periódica y precisa los correspondientes sacrificios fiscales y los costos políticos y sociales de suprimir o implementar exenciones fiscales. |

|

Evaluar las deducciones del ISR de las personas físicas, como las exenciones para gasto en educación, que puedan ser regresivas |

Se sugirió que, en lugar de exenciones fiscales, sería mejor aplicar un impuesto general y compensar a los posibles sectores afectados. |

|

2.2 Evaluar el impacto global de los regímenes económicos especiales y considerar la eliminación gradual de aquellas exenciones que generan más costos —en términos de ingresos tributarios no percibidos— que beneficios |

|

|

Replantear los incentivos fiscales asociados a los regímenes económicos especiales mediante evaluaciones periódicas, para garantizar que sus implicaciones distributivas y su eficiencia sean evaluadas regularmente. |

Al reconsiderar los incentivos fiscales se deberían tener en cuenta los costos legislativos, políticos y sociales. |

|

Incluir en los informes de gasto tributario un análisis de cómo estos incentivos contribuyen a objetivos de desarrollo fundamentales como el crecimiento económico, la creación de empleo o el apoyo a los grupos de menores ingresos. |

Se necesita una metodología costo-beneficio similar para el gasto tributario que se utilice y publique periódicamente. En ese sentido, es preciso hacer efectiva la Ley 253-12, que establece que las instituciones gubernamentales que administren leyes que contemplen exenciones o exoneraciones deben someter dichos incentivos al Ministerio de Hacienda para que elabore un análisis costo-beneficio. |

|

Limitar las posibles arbitrariedades asociadas a los regímenes económicos especiales, por ejemplo, reforzando los criterios de admisión de las empresas, replanteando la gobernanza de estos regímenes para equilibrar la distribución del poder, incluyendo todo el gasto tributario en el Código Tributario o dando al Ministerio de Hacienda el papel principal en la concesión de estos incentivos |

Tal vez haya que volver a examinar los criterios y las instituciones que admiten a las empresas en estos regímenes especiales. Igualmente, es importante hacer un seguimiento de los períodos de exención concedidos. |

Nota: Con base en la reunión celebrada el 23 de junio de 2022 para debatir el análisis y recomendaciones de políticas con funcionarios del Ministerio de Hacienda, el Ministerio de Economía, Planificación y Desarrollo (MEPyD), el Banco Central, la Oficina Nacional de Estadística (ONE), el Banco Mundial, el BID y la Unión Europea.

Fuente: Elaboración de los autores.

La lucha contra el incumplimiento fiscal puede ser una fuente de mayores ingresos tributarios, al tiempo que hace que el sistema impositivo sea más equitativo y justo

El incumplimiento fiscal en la República Dominicana se encuentra entre los más altos de ALC, y subsanarlo podría redundar en un aumento importante de la recaudación de impuestos. Se estima que en 2017 el incumplimiento fiscal en la República Dominicana fue del 61.8% (un 4.2% del PIB) para el ISR de las personas jurídicas y del 57.07% (un 1.68% del PIB) para el ISR de las personas físicas (Ministerio de Hacienda, 2018[12]). En cuanto al ITBIS, el incumplimiento fiscal llegó al 43.5% en 2017, lo que equivale al 3.6% del PIB (Gráfico 4.10). En general, el incumplimiento fiscal en la República Dominicana es de los más elevados de la región de ALC, si bien se observa una gran heterogeneidad de unos países a otros. En 2017, el incumplimiento fiscal en el caso del IVA osciló entre el 14.8% en Uruguay al 45.3% en Panamá, mientras que en la Unión Europea fue de tan solo el 11.5% (Gómez Sabaini and Morán, 2020[48]). Asimismo, en 2017 el incumplimiento fiscal para el ISR de las personas físicas osciló del 18.7% en México al 69.9% en Guatemala, mientras que en el caso del ISR de las personas jurídicas se situó entre el 19.9% en México y el 79.9% en Guatemala (Gómez Sabaini and Morán, 2020[48]).

Gráfico 4.10. Pérdida fiscal estimada debido al incumplimiento del IVA, 2017 o último año disponible (en porcentaje del PIB)

Los últimos esfuerzos y experimentos destinados a hacer frente al incumplimiento fiscal muestran que hay margen para la aplicación de medidas eficaces a corto plazo. La Dirección General de Impuestos realizó intentos de introducir políticas e iniciativas coercitivas para luchar contra el financiamiento del terrorismo (por ejemplo, medidas contra la evasión de impuestos) en 2018. En 2017, el Congreso Nacional aprobó la Ley 155-17 contra el Lavado de Activos y el Financiamiento del Terrorismo, promulgada por el Presidente en noviembre de 2017 y aplicada por el Ministerio de Hacienda de la República Dominicana desde 2018. El objetivo de esta ley era frenar la evasión de impuestos y otras violaciones tributarias con graves sanciones penales, como penas de cárcel y cuantiosas multas. Como parte de las medidas encaminadas a controlar la evasión de impuestos, el Ministerio de Hacienda dominicano aumentó la cantidad de contribuyentes auditados, de modo que la probabilidad de ser objeto de una auditoría aumentó del 8% en 2017 al 12% en 2018 (Holz et al., 2020[49]). A fin de mejorar la moral tributaria, los funcionarios públicos de alto nivel subrayaron el éxito y los logros de esta ley, y los medios de comunicación ofrecieron mucha información sobre el encarcelamiento, la prisión preventiva, los arrestos domiciliarios, los dispositivos electrónicos de monitoreo y las restricciones a los viajes impuestos a los contribuyentes acusados de evasión de impuestos (Holz et al., 2020[49]).

Las campañas de información y los esfuerzos de concienciación pueden influir en la reducción del incumplimiento fiscal. Un experimento sobre el terreno que se llevó a cabo en la República Dominicana puso en práctica diferentes “incentivos” y evaluó su impacto en el cumplimiento fiscal tanto entre las empresas como entre las personas (Holz et al., 2020[49]). Estos incentivos consistieron en enviar mensajes a más de 28 000 trabajadores por cuenta propia y más de 56 000 empresas donde se describían las penas de prisión y se anunciaba públicamente a los evasores de impuestos; dichas medidas aumentaron el cumplimiento fiscal, sobre todo mediante la reducción de la cantidad de exenciones fiscales solicitadas. Los resultados del experimento también revelaron que el tamaño de la empresa es determinante para la eficacia de los incentivos: las empresas más grandes respondieron mejor a los alicientes que las de menor tamaño. En total, los mensajes aumentaron los ingresos tributarios en USD 193 millones (alrededor del 0.23% del PIB dominicano) en 2018, de los cuales más de USD 100 millones se atribuyeron exclusivamente al experimento basado en los incentivos. Esta iniciativa subraya la medida en que una mayor comprensión y sensibilización de los contribuyentes podría influir en su comportamiento.

La simplificación del sistema tributario puede resultar favorable para la lucha contra el incumplimiento fiscal, sobre todo a nivel empresarial. La existencia de múltiples regímenes impositivos para los diferentes sectores permite a las empresas realizar una planificación fiscal agresiva a fin de evitar el pago de impuestos aprovechando las lagunas y los desajustes de las reglas fiscales. Estas estrategias de planificación fiscal no solo se llevan a cabo de manera local, sino también a escala internacional, ya que las empresas trasladan de forma artificial sus beneficios a ubicaciones con impuestos escasos o nulos donde hay poca o ninguna actividad económica, o erosionan las bases tributarias mediante pagos deducibles, como intereses o regalías. Este problema internacional se aborda a través del Marco Inclusivo de la OCDE y el G20 sobre la Erosión de la Base Imponible y el Traslado de Beneficios (BEPS). El marco engloba 135 países y jurisdicciones, incluida la República Dominicana, miembro desde 2018, y describe 15 medidas nacionales e internacionales que deben adoptar las entidades gubernamentales para atajar el incumplimiento fiscal. Desde su incorporación, la República Dominicana ha participado en muchos de los acuerdos y medidas (por ejemplo, aquellos que abordan los desafíos de la digitalización de la economía, el fortalecimiento de la legislación en materia de fijación de precios de transferencia para ajustarse a las normas de la OCDE y el establecimiento de requisitos sobre la información fiscal y financiera de las empresas multinacionales), pero todavía tiene que abordar la existencia de posibles regímenes impositivos perjudiciales en el país, que en estos momentos se están revisando o modificando. La República Dominicana ha progresado en la implementación de la norma relativa a la transparencia del Foro Global sobre Transparencia e Intercambio de Información para Fines Fiscales y se considera mayoritariamente conforme con esta norma.

Cuadro 4.3. Combatir el incumplimiento fiscal

|

Recomendación de política pública |

Retos y oportunidades para la implementación |

|---|---|

|

3.1. Utilizar herramientas digitales para luchar contra la evasión y aprovechar los acuerdos internacionales existentes |

|

|

Las campañas de información, los esfuerzos de concienciación y el uso de incentivos pueden tener un impacto en la reducción del incumplimiento fiscal. |

El país debe promover una cultura de pago de impuestos a través de las contribuciones voluntarias. Para lograrlo, será esencial la educación de los contribuyentes (tanto los contribuyentes como el personal interno), además de las campañas educativas. |

|

Utilizar herramientas nuevas para el cruce de información (por ejemplo, datos automatizados a gran escala y cruce de información sobre el ISR de las personas físicas con los vendedores en línea), ya que esto podría ayudar a reducir la evasión de impuestos. |

El uso de la facturación electrónica (e-CF) aumentó el cumplimiento, y se presentó un proyecto de ley para ampliar su cobertura y hacerla obligatoria para las empresas grandes en enero de 2023. Se deben tener en cuenta y planificar de manera adecuada los costos administrativos y tecnológicos de la implementación de la automatización. En el caso de las nuevas tecnologías, se deben utilizar ejemplos documentados de otros países. Es posible que resulte necesario revisar la normativa que regula el procedimiento de aplicación del ITBIS a los servicios digitales recibidos en la República Dominicana y prestados por proveedores extranjeros. |

Nota: Con base en la reunión celebrada el 23 de junio de 2022 para debatir el proyecto de análisis y recomendaciones de políticas con funcionarios del Ministerio de Hacienda, el Ministerio de Economía, Planificación y Desarrollo (MEPyD), el Banco Central, la Oficina Nacional de Estadística (ONE), el Banco Mundial, el BID y la Unión Europea.

Fuente: Elaboración de los autores.

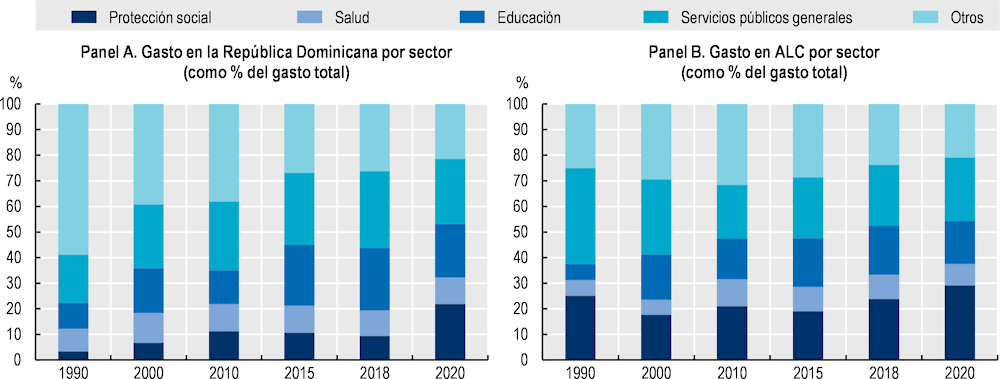

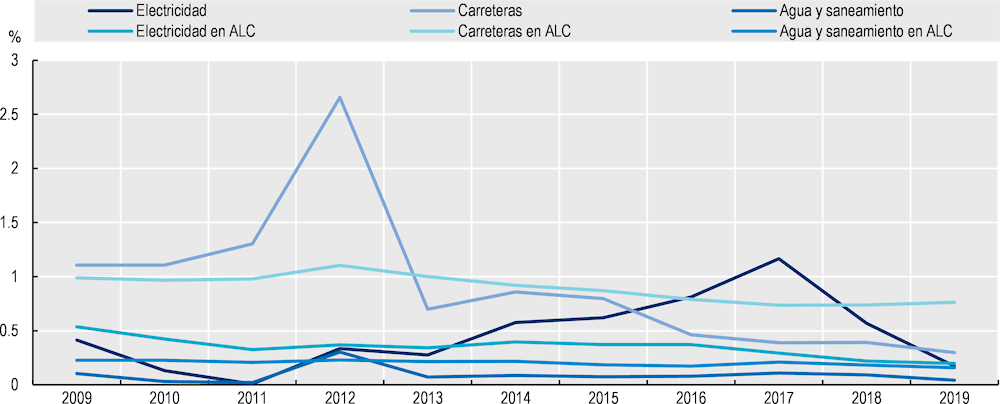

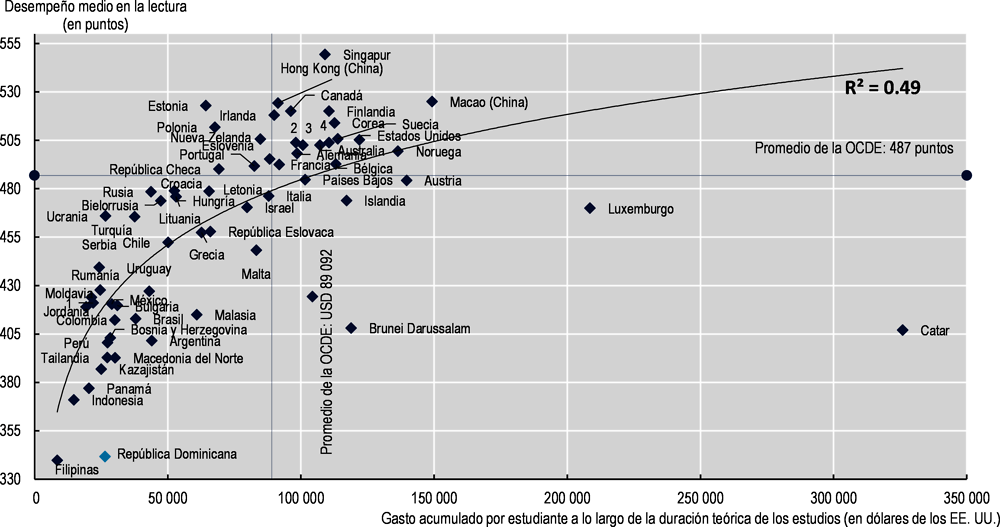

Mejora de la calidad del gasto público para aumentar su impacto en el bienestar

El gasto público desempeña una función clave en el desarrollo al prestar servicios públicos básicos, reducir las desigualdades, proteger a las poblaciones vulnerables e invertir en infraestructura esencial para promover el crecimiento inclusivo. El gasto en forma de transferencias monetarias puede reducir la pobreza y la desigualdad a corto plazo, un factor importante en la actualidad. El gasto social eficaz también puede ofrecer una amortiguación a las poblaciones vulnerables, brindándoles como mínimo una protección parcial en caso de perturbación económica, social o ambiental (Zouhar et al., 2021[50]). El gasto público también desempeña una función importante a la hora de ofrecer seguridad, educación y atención sanitaria para todos, lo que puede reducir la desigualdad y la pobreza de un país. Los proyectos de inversión pueden ayudar a los países a lograr sus objetivos a largo plazo, por ejemplo, a través de la mejora de la infraestructura. La pandemia del COVID‑19 obligó a las autoridades gubernamentales de la República Dominicana a ofrecer una respuesta contundente, con importantes aumentos del gasto público. Sin embargo, también se puede considerar una oportunidad para replantearse los mecanismos de gasto y para dar prioridad a un gasto eficiente que se ajuste a los objetivos de desarrollo y tenga un impacto positivo duradero.

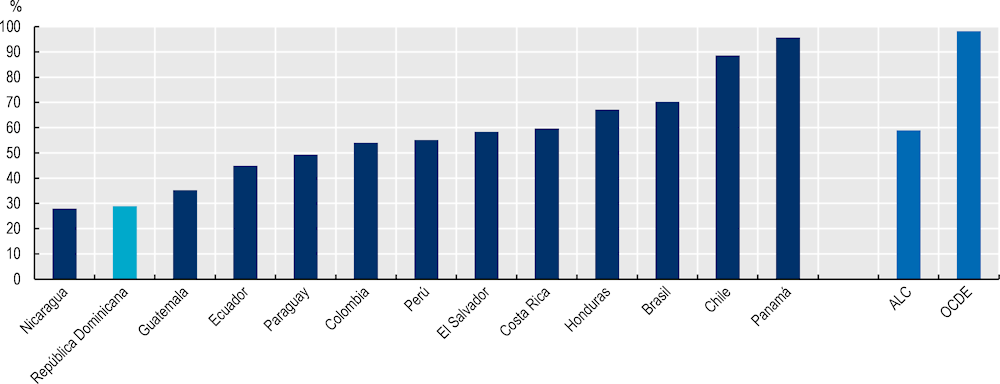

El gasto público de la República Dominicana ha crecido de forma continuada en las últimas décadas, pero se ha mantenido siempre por debajo de los niveles medios de ALC

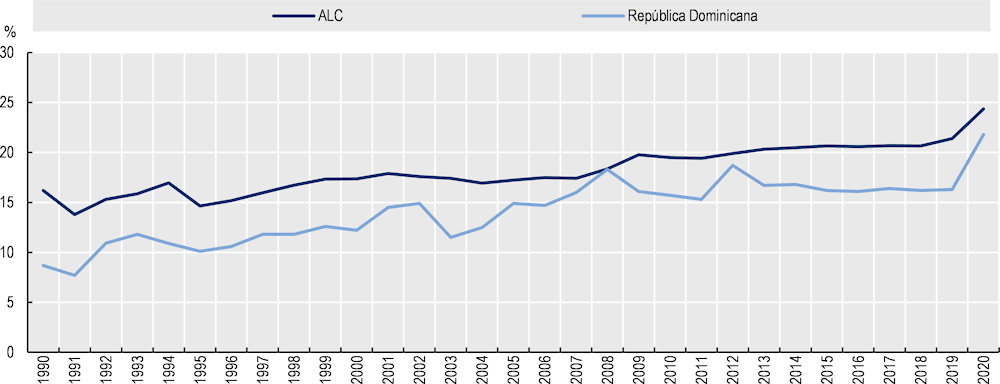

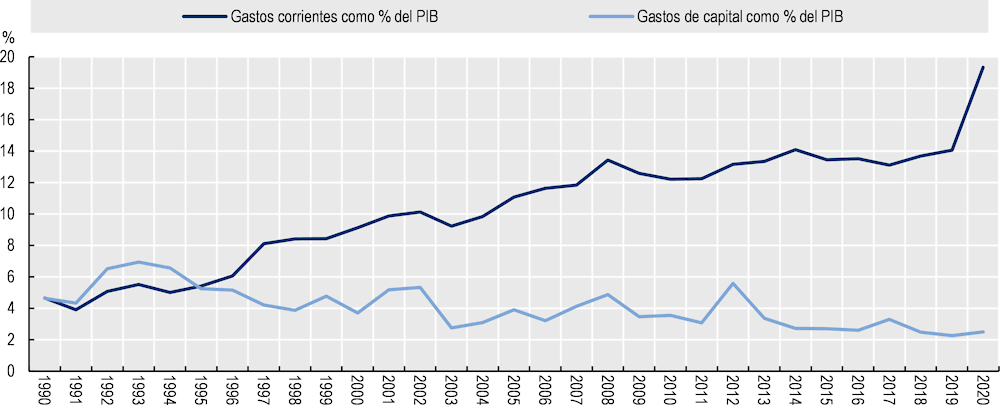

La tendencia del gasto público dominicano ha sido constantemente alcista en las últimas décadas, con un notable incremento debido al COVID‑19; entre 1990 y 2019, el gasto público aumentó del 8.7% del PIB al 16.3%. Sin embargo, el gasto público del país como porcentaje del PIB se ha situado continuamente por debajo del promedio de ALC, que fue del 21.4% del PIB en 2019 (Gráfico 4.11). Existen grandes disparidades en la región en lo que respecta a los niveles de gasto público, y países como Brasil, Chile, Colombia y Uruguay a menudo gastaron más del 20 % del PIB en programas y servicios públicos en los años anteriores a la pandemia del COVID‑19.

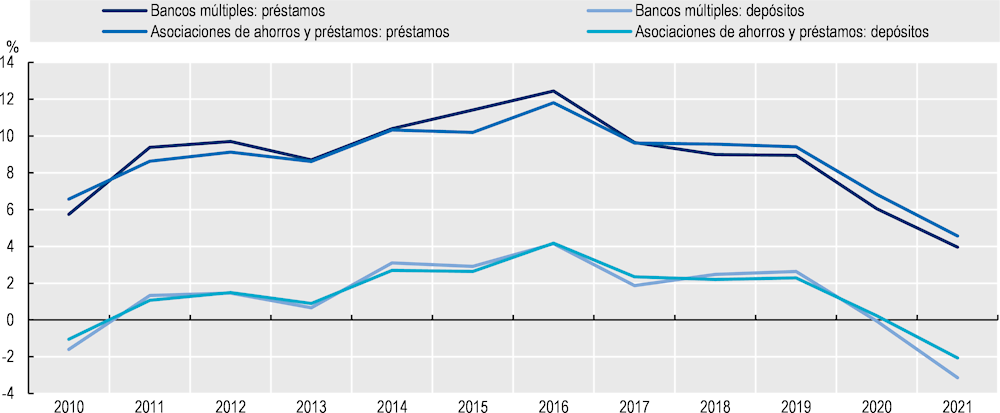

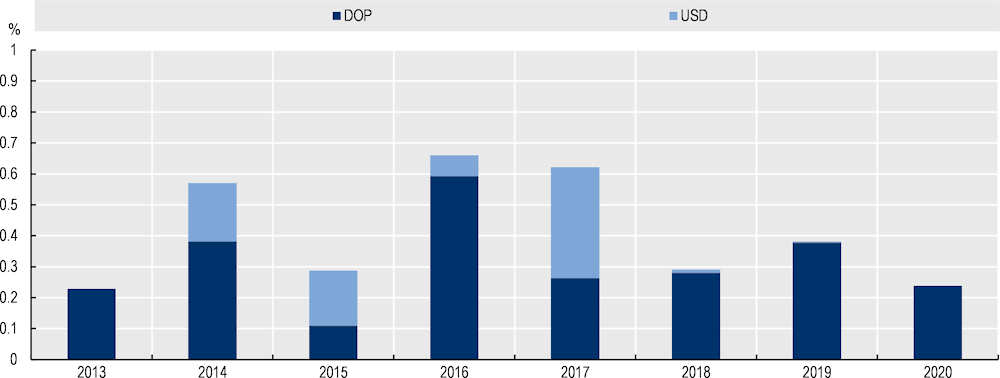

Gráfico 4.11. Evolución del gasto público en la República Dominicana y en ALC, 1990‑2020