Ce chapitre décrit l’évolution récente des marchés et présente les projections à moyen terme relatives aux marchés mondiaux des céréales sur la période 2022-31. Il passe en revue les évolutions prévues en termes de prix, de production, de consommation et d’échanges pour le maïs, le riz, le blé et les céréales secondaires. Il s’achève par un examen des risques et incertitudes notables susceptibles d’avoir une incidence sur les marchés mondiaux des céréales durant les dix prochaines années commerciales.

Perspectives agricoles de l’OCDE et de la FAO 2022-2031

3. Céréales

Abstract

3.1. Principaux éléments des projections

La production est portée par l’amélioration des rendements, mais les marchés sont confrontés à des incertitudes et à la volatilité des prix

Les prix mondiaux des céréales ont augmenté tout au long de 2021 pour atteindre leur plus haut niveau depuis neuf ans à la fin de l’année. Le resserrement de l’offre mondiale associé à une forte demande et à l’incertitude entourant les mesures commerciales ont fait augmenter les prix moyens du blé et des autres céréales secondaires d’environ 30 % par rapport à l’année civile 2020. Les prix du maïs ont augmenté de plus de 50 % par rapport à ceux de l’année civile précédente, ce qui s’explique principalement par l’incertitude entourant la production en Amérique du Sud, la hausse des coûts de production et des quantités importantes de maïs importées par la République populaire de Chine (ci-après « la Chine »). En revanche, les cours mondiaux du riz ont été inférieurs à ceux de 2020, l’abondance des stocks exportables ayant intensifié la concurrence entre les exportateurs.

Au cours des dix prochaines années, une plus grande part de la production mondiale de céréales découlera de la hausse des rendements et de l’intensification de l’utilisation des superficies, compte tenu la disponibilité limitée des terres arables. Cette croissance des rendements devrait découler d’une amélioration et d’une plus grande accessibilité des variétés de céréales, de gains d’efficacité dans l’utilisation des intrants et de meilleures pratiques agricoles. Cependant, l’accès limité aux nouvelles technologies dans certains pays et un manque d’investissement pourraient limiter la croissance. En outre, la prise de conscience des enjeux environnementaux, que traduisent également les nouvelles politiques (comme les objectifs du pacte vert pour l’Europe), pourrait même faire baisser les rendements moyens.

Au cours de la prochaine décennie, la production de céréales devrait augmenter de 343 Mt (+ 12 %). Près de la moitié de cette hausse de la production viendra du maïs, tandis que le blé et le riz représenteront une part d’environ 20 % chacun, et les autres céréales secondaires, les 10 % restants. Plus de la moitié de l’augmentation de la production de blé proviendra de l’Inde, de la Fédération de Russie (ci-après « la Russie ») et du Canada. Les États-Unis, la Chine et le Brésil seront à l’origine de plus de la moitié de l’accroissement de la production de maïs. S’agissant des autres céréales secondaires (orge, avoine, sorgho, millet et autres céréales), la principale hausse de la production sera observée en Inde, en Afrique subsaharienne (notamment au Niger et au Mali), en Éthiopie et au Canada, tandis que l’Inde, la Chine et l’Asie du Sud-Est – notamment la Thaïlande, le Viet Nam, le Myanmar et le Cambodge – seront les principaux contributeurs de l’accroissement de la production de riz.

À moyen terme, la croissance de la demande de céréales devrait être inférieure à celle de la décennie précédente, en raison de la combinaison de plusieurs facteurs. Tout d’abord, la hausse de la demande d’aliments pour animaux devrait ralentir. Ensuite, le taux de croissance de la demande de céréales pour les biocarburants et d’autres utilisations industrielles diminuera. Enfin, la consommation directe par habitant de la plupart des céréales a atteint un niveau de saturation dans de nombreux pays. Toutefois, la croissance de la population fera augmenter la consommation humaine de céréales, principalement dans les pays à faible revenu et à revenu intermédiaire de la tranche inférieure. Le blé et le riz, notamment, garderont une place prépondérante dans les régimes alimentaires en Asie. Le millet, le sorgho et le maïs blanc resteront des produits alimentaires de base importants en Afrique, et le riz jouera également un rôle de plus en plus grand dans les régimes alimentaires africains.

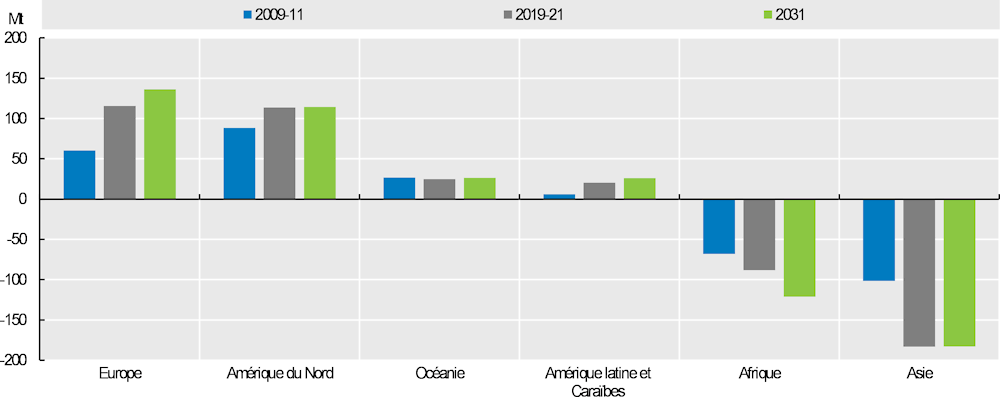

À l’échelle mondiale, environ 16 % de la production de céréales a fait l’objet d’échanges internationaux en 2021, les parts s’échelonnant entre 10 % pour le riz et 24 % pour le blé. La part de la production de céréales entrant dans les échanges internationaux devrait légèrement augmenter pour atteindre 17 % d’ici 2031, en grande partie sous l’effet de la hausse des parts de blé et de riz échangées. En volume, les déficits et les excédents nets de céréales affichent des tendances régionales claires (Graphique 3.1). Cependant, ces tendances varient selon les céréales. Par exemple, la majeure partie de l’excédent exportable de riz devrait rester concentrée dans les pays asiatiques, tandis qu’en Amérique latine et dans les Caraïbes, les exportations de maïs sont largement compensées par les importations de blé. Globalement, plusieurs pays africains et asiatiques devraient accroître leur dépendance vis-à-vis des importations de céréales dans les dix prochaines années.

Graphique 3.1. Solde net des échanges de céréales par continent

Note : L’Europe inclut la Fédération de Russie, l’Ukraine et le Kazakhstan.

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

Les échanges mondiaux de céréales devraient progresser de 15 % pour atteindre 531 Mt en 2031. Le blé sera à l’origine d’environ 40 % de cette augmentation, tandis que le maïs, le riz et les autres céréales secondaires y contribueront à hauteur de 30 %, 16 % et 8 % respectivement. La Russie demeurera le premier exportateur de blé, avec une part de 22 % des exportations mondiales en 2031. Les États-Unis resteront le premier exportateur de maïs, suivis par le Brésil, l’Argentine et l’Ukraine. L’Union européenne, l’Australie, la Russie, le Canada et les États-Unis continueront d’être les principaux exportateurs d’autres céréales secondaires. S’agissant du riz, les principaux fournisseurs mondiaux resteront l’Inde, la Thaïlande et le Viet Nam, tandis que le Cambodge et le Myanmar joueront un rôle de plus en plus important. La demande d’aliments pour animaux de la Chine restera un facteur déterminant pour les marchés des céréales. D’après les projections, les importations de maïs et de blé de la Chine devraient tomber en dessous des niveaux définis par les contingents tarifaires d’ici à 2031, mais toute modification de cette hypothèse aurait une incidence sur les marchés des céréales.

Les prix nominaux des céréales devraient rester élevés pendant la campagne 2022‑23, mais si les rendements moyens et la stabilité géopolitique sont maintenus, ils pourraient renouer avec leur tendance baissière à long terme en valeur réelle jusqu’en 2031. Ces prix des céréales ont été très instables en raison des récentes perturbations des chaînes d’approvisionnement nationales et mondiales liées au Covid-19, à la guerre de la Russie contre l'Ukraine, aux maladies animales, à la variabilité des rendements, aux coûts élevés des engrais et des transports, ainsi qu’à l’environnement macroéconomique, dont la forte inflation. Ces facteurs pourraient bien évidemment modifier les prix que prévoient les présentes Perspectives. En outre, d’autres éléments tels que les perturbations commerciales causées par l’instabilité politique et les efforts déployés pour régler le problème de l’inflation intérieure pourraient gravement nuire aux marchés. Si certains pays ont manifesté leur intérêt pour la mise en œuvre de stratégies particulières axées sur le contrôle des prix intérieurs, comme la constitution de stocks ou la restriction des exportations, dans de nombreux cas, le cadre réglementaire et sa mise en œuvre restent flous. Enfin, les prix des céréales pourraient également devenir plus instables étant donné l’exposition croissante des régions touchées par des phénomènes météorologiques extrêmes.

3.2. Tendances actuelles du marché

Montée en flèche des prix du blé et du maïs

Les prix à l’exportation des céréales sont en hausse depuis le milieu de l’année 2020 et, d’après l’Indice FAO des prix des céréales, ont atteint leur plus haut niveau depuis neuf ans à la fin de l’année civile 2021. Si les hausses de prix enregistrées en 2020 ont été en grande partie attribuables aux perturbations causées par la pandémie de COVID-19 et par une forte hausse des importations de maïs de la Chine, celles observées en 2021 résultent essentiellement de la montée en flèche des prix du blé et du maïs, qui a dépassé la baisse des prix mondiaux du riz. En 2021, les cours à l’exportation du blé ont augmenté de 31 % en moyenne, principalement en réaction aux faibles disponibilités mondiales, en particulier pour le blé de qualité supérieure, après des récoltes peu abondantes dans les principaux pays producteurs, en particulier au Canada, aux États-Unis et en Russie.

La forte demande mondiale, notamment du Proche-Orient, ainsi que l’incertitude entourant les mesures commerciales, ont également soutenu la hausse des cours à l’exportation du blé. Les prix à l’exportation des céréales secondaires ont enregistré une hausse record de 42 % en 2021, qui reflète principalement l’incertitude entourant la production de maïs en Amérique du Sud, la hausse des coûts des intrants et du transport, l’augmentation des prix de l’énergie, les perturbations dans les ports, la contraction de l’offre d’orge et la concurrence des marchés robustes du blé.

En revanche, en 2021, les cours mondiaux du riz ont été inférieurs de 4 % à ceux de 2020 en moyenne, en raison des grandes quantités disponibles à l’exportation, ce qui a intensifié la concurrence pour la conquête des marchés. La dynamique qui sous-tend les évolutions récentes des prix des céréales ne devrait pas s’installer dans la durée : l’offre et la demande mondiales devraient retrouver des niveaux plus stables au cours des prochaines années.

3.3. Projections concernant les marchés

3.3.1. Consommation

Les pays asiatiques alimenteront la croissance de la demande de céréales destinées à l’alimentation humaine et animale.

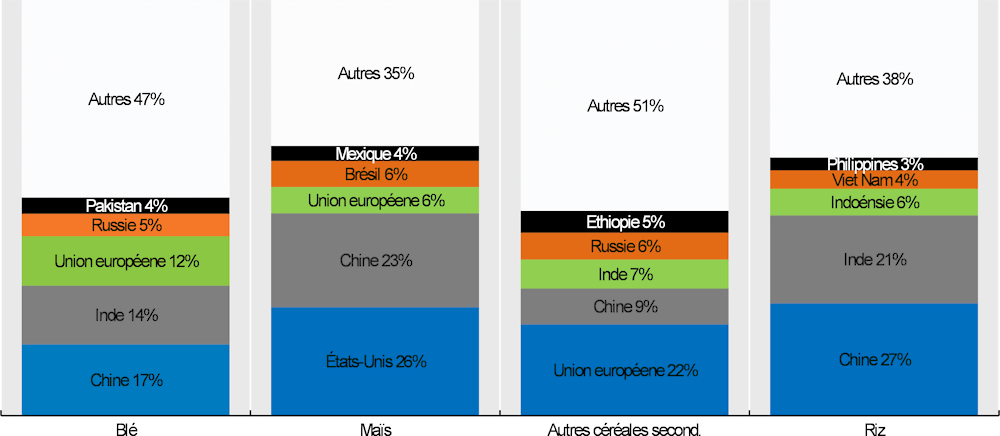

Entre 49 % et 65 % de la consommation mondiale de céréales a lieu dans les cinq principaux pays consommateurs de chaque produit, ce qui est moins concentré que la production (Graphique 3.2). La consommation mondiale de céréales devrait légèrement progresser pour passer de 2.8 Gt pendant la période de référence à 3.1 Gt en 2031, principalement sous l’effet de leur utilisation accrue pour l’alimentation animale (+157 Mt) et humaine (+150 Mt). D’après les projections, les pays asiatiques représenteront plus de la moitié de l’augmentation de la demande.

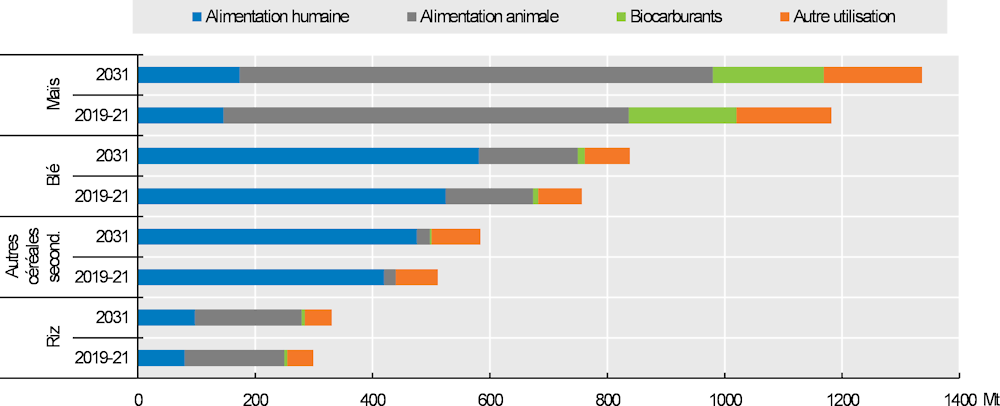

Pendant la prochaine décennie, la hausse de la consommation mondiale de céréales destinées à l’alimentation animale devrait être due au premier chef au maïs (1.3 % par an), suivi par le blé (0.8 % par an) et les autres céréales secondaires (0.7 % par an). Toutefois, la consommation de céréales destinées à l’alimentation humaine devrait croître à un rythme plus lent que celui des dix dernières années.

La consommation de blé devrait progresser de 11 % d’ici à 2031. Quatre pays représenteront 40 % de cette augmentation : l’Inde (+17 Mt), la Chine (+8 Mt), le Pakistan (+6 Mt) et l’Égypte (+4 Mt). L’utilisation mondiale de blé pour l’alimentation humaine devrait croître de 57 Mt, mais se maintenir aux alentours de 70 % de la consommation totale. La hausse sera plus faible que lors de la précédente décennie du fait du ralentissement de la croissance de la population mondiale. L’utilisation de blé pour l’alimentation animale devrait progresser de 20 Mt (Graphique 3.3).

À l’échelle mondiale, la hausse prévue de l’utilisation de blé pour l’alimentation humaine devrait être deux fois supérieure à celle du blé destiné à l’alimentation animale, en particulier en Asie où la demande de produits alimentaires transformés tels que les pâtisseries et les nouilles est en progression. Ces produits nécessitent du blé de qualité supérieure riche en protéines, qui est produit aux États-Unis, au Canada, en Australie et, dans une moindre mesure, dans l’Union européenne. Au Moyen-Orient, des pays tels que l’Égypte, l’Algérie et la République islamique d’Iran resteront d’importants consommateurs de blé, avec des niveaux élevés de consommation par habitant. La production mondiale d’éthanol à base de blé devrait se redresser, étant donné que les hausses de production en Inde et en Chine compenseront la réduction au sein de l’Union européenne.

Graphique 3.2. Concentration de la demande mondiale de céréales en 2031

Note : les chiffres indiqués correspondent aux pourcentages du total mondial correspondant.

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

Graphique 3.3. Consommation mondiale de céréales

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

La consommation mondiale de maïs devrait augmenter de 1 % par an, soit à un rythme bien plus lent que celui de 2.9 % par an de la décennie précédente. Cet accroissement résulte principalement d’une hausse des revenus qui se traduit par une augmentation de la demande d’aliments pour animaux. Cette dernière, qui représente la majeure partie de la consommation totale, passera de 58 % au cours de la période de référence à 60 % approximativement en 2031. Les pays asiatiques seront responsables de 33 % de la hausse de la consommation en alimentation animale, en raison de l’essor rapide des secteurs de l’élevage et de la volaille. La demande mondiale d’aliments pour animaux devrait passer de 116 Mt à 806 Mt, augmentant principalement en Chine (+27 Mt), aux États-Unis (+26 Mt), au Brésil (+9 Mt), en Inde et au Viet Nam (+5 Mt) et en Égypte (+4.5 Mt). En Asie du Sud-Est, en particulier, la consommation évoluera à la hausse en raison de l’expansion rapide du secteur de la volaille.

L’utilisation du maïs pour l’alimentation humaine devrait augmenter principalement en Afrique subsaharienne, où la croissance de population est forte. Le maïs blanc, notamment, restera un aliment de base important, représentant environ un quart de l’apport calorique total. Globalement, les pays africains sont ceux qui affichent la plus forte hausse de la consommation de maïs pour l’alimentation humaine, à environ 1.4 % par an.

À l’échelle mondiale, la production de biocarburants devrait rester stable, car le marché international de l’éthanol est restreint par les politiques relatives aux biocarburants (Graphique 3.3). Cependant, l’utilisation d’éthanol fabriqué à partir de maïs devrait diminuer en Chine et dans l’Union européenne, mais augmenter aux États-Unis.

L’utilisation mondiale des autres céréales secondaires devrait augmenter de 32 Mt – soit 0.9 % par an – au cours des dix ans à venir, contre 0.7 % par an lors de la précédente décennie, tirée par les pays africains et asiatiques (+ 15 Mt chacun), tandis que la consommation devrait rester stable dans les pays à revenu élevé. La part de l’alimentation humaine dans la consommation totale devrait passer de quelque 27 % au cours de la période de référence à 29 % en 2031 du fait de l’accroissement de la demande alimentaire en Afrique (+14 Mt). Dans les pays d’Afrique subsaharienne, et notamment en Éthiopie, le millet représente une source essentielle de nourriture.

Le riz est principalement consommé en tant qu’aliment de base en Asie, en Amérique latine et dans les Caraïbes, et de plus en plus, en Afrique. La consommation mondiale de riz devrait s’accroître de 1.1 % par an, au même rythme que durant la décennie précédente, les pays asiatiques représentant 70 % de la hausse prévue, du fait de l’augmentation de la population plus que de celle de la consommation par habitant (Tableau 3.1). Dans les différentes régions, seule l’Afrique devrait afficher des hausses significatives de la consommation de riz par habitant. Au niveau mondial, la consommation moyenne de riz par habitant devrait augmenter d’un kilogramme pour atteindre 55 kg par an approximativement.

Tableau 3.1. Consommation de riz par habitant

kg/personne/an

|

|

2018-20 |

2031 |

Taux de croissance (% par an) |

|---|---|---|---|

|

Afrique |

27.3 |

31.4 |

1.20 |

|

Océanie |

13.8 |

14.1 |

0.41 |

|

Amérique du Nord |

6.4 |

6.7 |

0.39 |

|

Europe |

19.2 |

21.0 |

0.25 |

|

Amérique latine et Caraïbes |

27.2 |

27.0 |

-0.12 |

|

Asie |

76.9 |

78.7 |

0.15 |

Source : OCDE/FAO (2021), « Perspectives agricoles de l’OCDE et de la FAO », statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

3.3.2. Production

L’amélioration des technologies et des pratiques culturales soutient l’augmentation des rendements et de la production

La superficie mondiale récoltée en céréales devrait s’accroître de 19 Mha (3 %) d’ici 2031. Elle s’étendra principalement dans les pays asiatiques d’environ 9 Mha, surtout en Inde et au Kazakhstan. À l’échelle mondiale, les superficies cultivées en blé et en maïs devraient augmenter de 3 % et 5 %, alors que celles consacrées aux autres céréales secondaires et au riz devraient croître de 2 % et 1 %. La baisse des superficies récoltées en riz en Chine, au Viet Nam et au Brésil sera compensée par des augmentations en Inde et dans les pays africains. Étant donné que l’extension des surfaces cultivées sera limitée par la disponibilité restreinte des terres par rapport à la décennie précédente, résultat des contraintes imposées à la conversion de forêts ou de prairies en terres arables, ainsi que de l’urbanisation en cours, la hausse de la production mondiale devrait être essentiellement attribuable à l’intensification de l’utilisation des terres. L’augmentation des rendements, qui découlera de l’amélioration de la technologie et des pratiques culturales, notamment dans les pays à revenu intermédiaire, devrait contribuer à l’accroissement de la production de céréales à l’avenir. Les rendements mondiaux devraient augmenter d’environ 6 % pour le blé, 7 % pour les autres céréales secondaires, 8 % pour le maïs et 12 % pour le riz.

La production mondiale de blé devrait augmenter de 70 Mt pour s’établir à 840 Mt d’ici à 2031, dont 35 Mt d’augmentation en Asie (Graphique 3.4), un rythme de croissance plus lent que celui de la décennie précédente.

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

L’Inde, troisième producteur mondial de blé, devrait fournir la plus grande partie de l’offre supplémentaire grâce à une hausse de la production de blé de 18 Mt d’ici 2031, due dans une large mesure à l’amélioration des rendements et à l’extension des superficies cultivées à la suite des politiques nationales mises en œuvre pour améliorer l’autosuffisance du pays en blé. De fortes hausses de la production sont prévues en Russie (14.1 Mt), au Canada (7 Mt), au Pakistan (5 Mt) et au Kazakhstan (4 Mt). En Russie, en Inde et au Kazakhstan, les superficies supplémentaires plantées en blé représenteront plus des deux tiers de l’accroissement mondial des superficies, y compris celles de blé de printemps. D’après les projections, la Chine continuera d’être le premier producteur de blé en 2031 (Graphique 3.5).

S’agissant du maïs, la production mondiale devrait croître de 161 Mt pour s’établir à 1.33 Gt d’ici 2031, les hausses les plus fortes étant enregistrées aux États-Unis (50 Mt), suivis par la Chine (32 Mt), le Brésil (24 Mt) et l’Argentine (6 Mt). Au Brésil, l’augmentation de la production sera induite par la hausse de la production de maïs de seconde récolte après le soja. Aux États-Unis, le taux de croissance devrait redescendre à 0.6 % par an pendant la prochaine décennie – contre 1.9 % par an au cours des dix précédentes années – en raison du ralentissement de la croissance de la demande intérieure, en particulier d’éthanol. L’amélioration des rendements sera contrebalancée par une réduction des superficies plantées en maïs en concurrence avec le soja aux États-Unis.

En Afrique subsaharienne, l’accroissement de 25.8 Mt de la production totale de maïs devrait être dû en grande partie au maïs blanc, qui est une culture de base importante dans la région. La hausse de la production de maïs devrait s’expliquer principalement par l’amélioration des rendements.

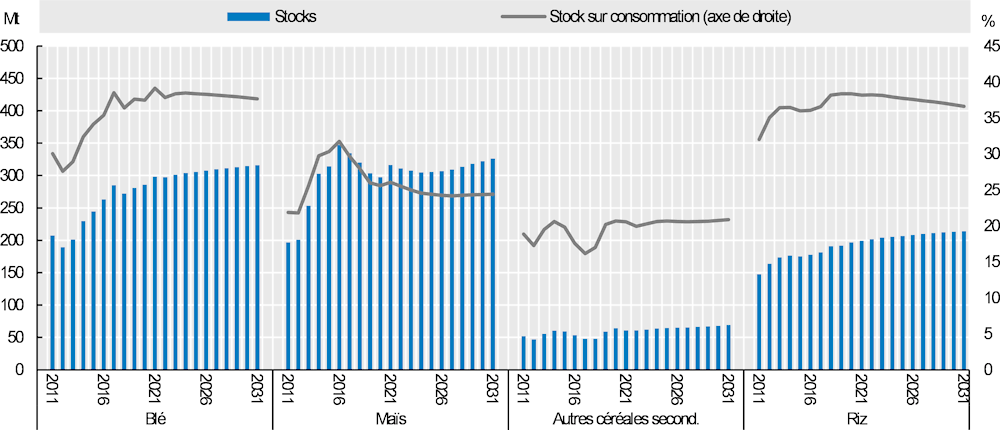

En Chine, la production de maïs a diminué entre 2015 et 2018 en raison des nouvelles mesures prises par les pouvoirs publics en 2016 pour supprimer le dispositif de soutien des prix et mettre ainsi fin à l’accumulation des stocks. Ces mécanismes ont été remplacés par des politiques d’achat obéissant à la logique du marché associées à des subventions directes aux producteurs. En 2015, le ratio stocks/consommation du maïs était de près de 80 % d’après les estimations. Il est tombé à environ 53 % ces trois dernières années, un chiffre très proche du ratio estimé pour la période 2007-09 avant le début de l’accumulation des stocks. Ces chiffres indiquent que la période d’écoulement des stocks temporaires semble être terminée. Le ratio stocks/consommation devrait s’élever à environ 50 % durant la période de projection (Graphique 3.6). À mesure que les agriculteurs chinois s’adapteront à la nouvelle politique, la production de maïs devrait gagner en compétitivité. En effet, la Chine devrait être le deuxième pays qui contribuera le plus (20 %) à la hausse de la production mondiale de maïs après les États-Unis (26 %).

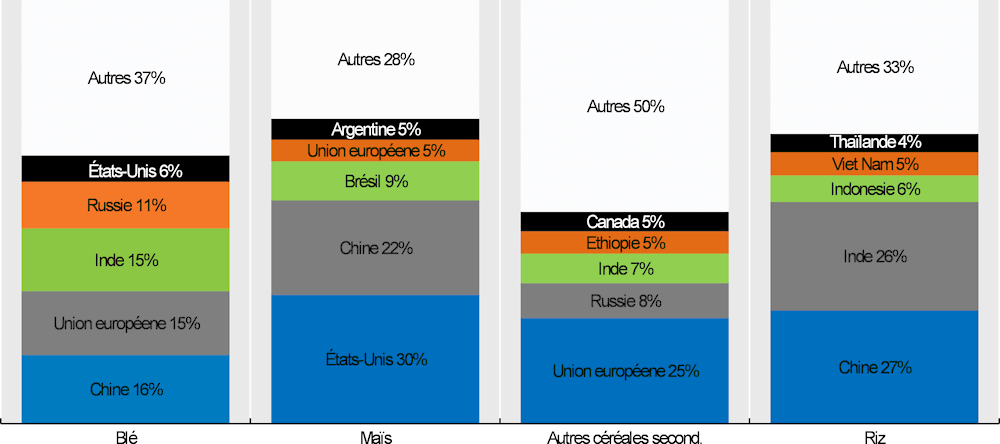

Graphique 3.5. Concentration de la production mondiale de céréales en 2031

Note : les chiffres indiqués correspondent aux pourcentages du total mondial correspondant.

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

La production mondiale d’autres céréales secondaires – comme le sorgho, l’orge, le millet, le seigle et l’avoine – devrait atteindre 335 Mt d’ici à 2031, en hausse de 28 Mt par rapport à la période de référence. Cette augmentation sera due en majorité au continent africain (16 Mt). L’Afrique connaît l’augmentation de population la plus rapide et s’appuie sur d’autres céréales telles que le millet et le sorgho, principalement destinées à la consommation humaine. Les pays africains devraient représenter près de la moitié de la hausse de la production mondiale d’autres céréales secondaires, l’Éthiopie contribuant à hauteur de 4 Mt pour atteindre 17 Mt d’ici 2031, et l’Inde à hauteur de 5 Mt. Au sein de l’Union européenne, la production n’augmentera pas par rapport à la période de référence, qui inclut la récolte record de 2020, en raison du ralentissement de la progression de la demande d’aliments pour animaux et de la modification de la composition de ces aliments en faveur du maïs plutôt que de l’orge. Aux États-Unis, la production restera stationnaire après des récoltes historiques en 2021-22.

La production mondiale de riz devrait croître de 68 Mt pour se porter à 584 Mt en 2031. L’augmentation de la production des pays asiatiques, qui représentent la majeure partie de la production mondiale de riz, devrait être vigoureuse. La progression la plus importante devrait avoir lieu en Inde (+26 Mt), suivie par les pays d’Asie les moins avancés (+12 Mt), la Chine (+8.8 Mt), la Thaïlande (+5 Mt) et le Viet Nam (+4 Mt). L’Inde restera un important producteur de riz Indica et de riz Basmati. Le Viet Nam devrait enregistrer une hausse de production s’expliquant principalement par de meilleurs rendements ; la superficie récoltée devrait en revanche diminuer, en supposant que les initiatives gouvernementales visant à encourager une évolution vers des cultures de remplacement se poursuivent et soient efficaces. La Chine, classée au premier rang mondial de la production de riz, devrait accroître sa production à un rythme plus lent que celui des dix dernières années. Dans ce pays, les gains de production prévus devraient également découler d’une amélioration des rendements, étant donné que les actions visant à cesser toute culture sur les terres les moins productives devraient se poursuivre, l’objectif général étant d’améliorer la qualité de la production de riz. Dans les pays à revenu élevé tels que la Corée, le Japon et l’Union européenne, la production devrait passer légèrement au-dessous du niveau de la période de référence, tandis qu’aux États-Unis et en l’Australie, la production progressera d’environ 0.3 % et 1.7 % par an respectivement.

Graphique 3.6. Stocks et ratio stocks/consommation de céréales à l’échelle mondiale

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

3.3.3. Échanges

Les échanges mondiaux de céréales resteront dynamiques, mais la part des pays évoluera

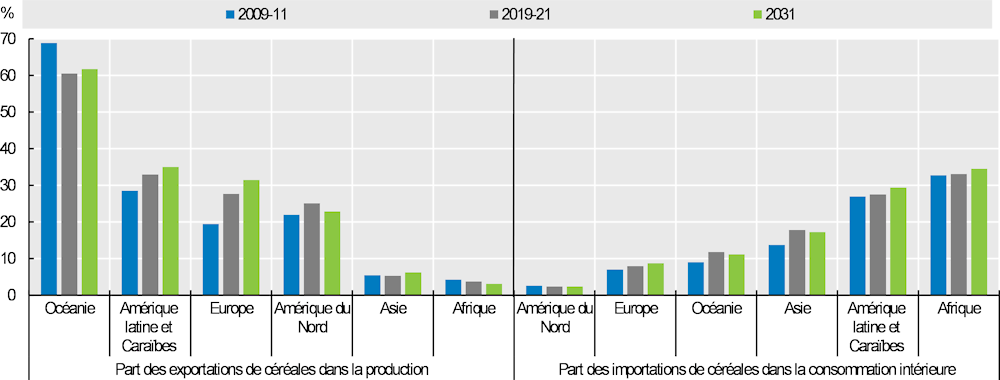

Les échanges de céréales représentent quelque 16 % de la consommation mondiale et devraient légèrement augmenter pour atteindre 17 % d’ici 2031. Les Amériques et l’Europe fournissent traditionnellement des céréales à l’Asie et à l’Afrique, où l’augmentation de la demande de céréales destinées à la consommation humaine et animale, qui découle de la croissance démographique et du développement du secteur de l’élevage, est plus rapide que celle de la production intérieure. Cette dynamique devrait se maintenir au cours des dix prochaines années et les exportations de céréales devraient augmenter de 15 % par rapport à l’année de référence d’ici à 2031. Le Graphique 3.7 illustre l’importance des échanges de céréales par rapport à la production et à la consommation. Si les échanges nets de céréales sont faibles pour l’Amérique latine et les Caraïbes et pour l’Océanie, la part des exportations de céréales dans la production intérieure est la plus élevée de l’ensemble des régions. En Amérique latine et dans les Caraïbes, les importations et les exportations de céréales représenteront près de 30 % de la consommation et la production intérieures respectivement en 2031. Parmi toutes les régions, c’est en Afrique que les importations de céréales contribuent le plus à la consommation intérieure et d’ici 2031, près de 35 % de la consommation intérieure de céréales en Afrique proviendra de pays non africains.

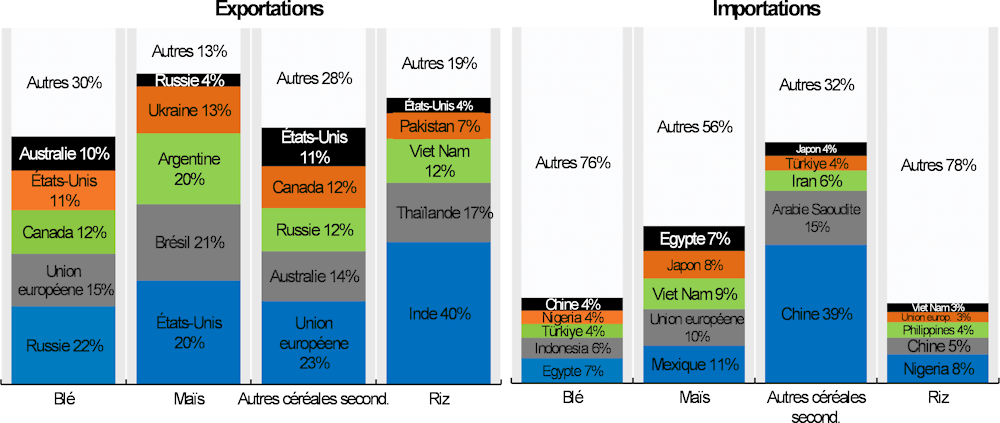

Les exportations de blé devraient s’accroître de 28 Mt pour s’établir à 217 Mt à l’horizon 2031, la Russie demeurant le premier exportateur mondial, avec une part de 22 % des exportations mondiales (Graphique 3.8).

Graphique 3.7Les échanges en pourcentage de la production et de la consommation

Note : ces estimations incluent les échanges intrarégionaux à l'exception de l'Union européenne.

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

D’ici à 2031, l’Union européenne – qui se classe à la deuxième place des exportateurs de blé – représentera 14 % des échanges internationaux, même si les exportations resteront inférieures aux niveaux sans précédent de 2019. Par rapport à la période de référence, l’Union européenne perd des parts sur le marché international, essentiellement du fait de la production intérieure qui devrait progresser moins rapidement. D’après les projections, les exportations du Canada et de l’Ukraine dépasseront celles des États-Unis, qui se classent traditionnellement au troisième rang mondial des exportateurs (graphique 3.8). Même si les États-Unis, le Canada et l’Union européenne pourraient voir leur part de marché globale diminuer, ils devraient conserver les marchés du blé de qualité supérieure et à teneur élevée en protéines, en particulier en Asie. La Russie et l’Ukraine pourraient être amenées à intervenir sur ces marchés, mais ces deux pays seront plus compétitifs sur les marchés du blé tendre, tels que ceux de l’Afrique de l’Est et du Moyen-Orient. Du côté des importations de blé, les régions de l’Afrique du Nord et du Moyen-Orient conserveront une part stable de 26 % des échanges totaux au cours des dix ans à venir.

Les exportations de maïs devraient s’accroître de 22 Mt pour atteindre 196 Mt à l’horizon 2031. Les cinq principaux exportateurs – États-Unis, Brésil, Argentine, Ukraine et Russie – représenteront près de 90 % du total des échanges jusqu’en 2031. Les États-Unis devraient conserver la première place du classement des exportateurs de maïs, même si les exportations resteront inférieures au niveau record de la période de référence (2019-21), et la part de leurs exportations diminuera légèrement pour s’établir à 29 %. La part des exportations de maïs du Brésil devrait augmenter (21 %) avec la hausse de la production de maïs de seconde récolte. Les pays moins avancés de l’Afrique subsaharienne continueront de jouer un rôle important en fournissant à la région du maïs blanc destiné à la consommation humaine. L’Afrique du Sud continuera à approvisionner la région, mais sa marge de progression sera limitée car elle produit des variétés OGM qui sont soumises à des restrictions dans les pays voisins.

Le Mexique devrait devenir le premier importateur de riz étant donné que la croissance des importations de l’Union européenne ralentit et que les volumes conséquents importés de la Chine en 2020 et 2021, qui ont fait du pays le premier importateur mondial, ne devraient avoir été qu’un phénomène passager. L’Égypte devrait supplanter la Corée et devenir le cinquième importateur mondial de maïs d’ici à 2031 (Graphique 3.8).

Le volume des échanges internationaux d’autres céréales secondaires, dont les principales sont l’orge et le sorgho, est bien moins élevé que celui du maïs ou du blé. Les exportations devraient s’accroître de 12 Mt pour s’élever à 53 Mt d’ici à 2031. Les cinq principaux exportateurs – Union européenne, Australie, Russie, Canada et États-Unis – devraient représenter 72 % des exportations mondiales à l’horizon 2031, une part légèrement supérieure à celle de la période de référence qui s’explique principalement par l’augmentation des exportations en Russie. Les cinq principaux importateurs – Chine, Arabie saoudite, République islamique d’Iran, Türkiye et Japon – absorbent presque 70 % des importations mondiales, la Chine en représentant 39 % en 2031 selon les projections.

Graphique 3.8. Concentration des échanges mondiaux de céréales en 2031

Note : les chiffres indiqués correspondent aux pourcentages du total mondial correspondant.

Source : OCDE/FAO (2022), « Statistiques agricoles des Perspectives agricoles de l’OCDE et de la FAO (base de données) », https://doi.org/10.1787/agr-data-fr.

On suppose que la production de maïs en Chine augmentera davantage qu’au cours de la décennie écoulée, de sorte que le déficit net dans le domaine de l’alimentation animale de 2021 et de 2022 diminuera à moyen terme. Les importations de maïs retomberont en dessous des contingents tarifaires convenus au niveau de l’OMC, à 6.8 Mt en 2031, tandis que les importations de sorgho et d’orge devraient augmenter de 19 Mt.

Au cours de la précédente décennie, les échanges de riz ont progressé au rythme de 1.9 % par an. Ce rythme devrait accélérer pour atteindre quelque 2.4 % par an, tandis que le volume global des exportations augmentera de 16 Mt pour s’établir à 64 Mt d’ici à 2031. La part de marché des cinq principaux exportateurs de riz – Inde, Thaïlande, Viet Nam, Pakistan et États-Unis – devrait augmenter, passant de 76 % à 81 %. L’Inde restera le premier fournisseur de riz au monde, et les modifications actuellement apportées à la composition variétale de la production et l’importance accrue accordée à la culture de variétés de qualité supérieure pourraient aider le Viet Nam à développer sa part de marché dans les régions autres que l’Asie, d’après les projections. La Thaïlande devrait continuer de jouer un rôle important dans les exportations mondiales, mais en faisant face à une concurrence accrue.

On anticipe que les pays les moins avancés d’Asie, notamment le Cambodge et le Myanmar, enregistreront une forte progression de leurs exportations : les expéditions de riz augmenteront globalement de 55 %, passant de 3.8 Mt pendant la période de référence à 5.9 Mt en 2031, car les importants stocks exportables devraient permettre à ces pays d’accroître leur part de marché sur les marchés asiatiques et africains. Historiquement, le riz Indica représente la majeure partie des échanges mondiaux de riz. Toutefois, la demande d’autres variétés devrait continuer à augmenter au cours des dix prochaines années.

Les importations de la Chine, premier importateur de riz pendant la période de référence, ne devraient progresser que de manière marginale. Les importations devraient augmenter plus sensiblement dans les pays africains, où la demande devrait continuer à croître plus rapidement que la production. Le Nigéria devrait devenir le premier importateur de riz, avec des importations qui augmenteront de 3 Mt pour atteindre 5 Mt, soit l’équivalent de 45 % de sa consommation intérieure prévue à l’horizon 2031. Globalement, les importations des pays africains devraient passer de 17 Mt au cours de la période de référence à 32 Mt en 2031, portant ainsi la part des importations mondiales de l’Afrique de 37 % à 49 %. Outre la Chine et le Nigéria, en 2031, le groupe des cinq principaux importateurs de riz comprendra les Philippines, le Viet Nam et l’Union européenne. À cette date, ces pays devraient cumuler 23 % des importations mondiales de riz, une part similaire à celle de la période de référence.

3.3.4. Prix

Les prix des céréales en valeur réelle devraient fléchir tout au long des dix prochaines années

Le prix mondial du blé s’est élevé en moyenne à 263 USD/t durant l’année civile 2021, le plus élevé depuis 2015. Les prix nominaux du blé devraient dépasser 271 USD/t en 2031 en raison des prévisions de récoltes moyennes et de la croissance modérée des exportations et de la consommation en alimentation humaine.

Le prix mondial du maïs s’est établi en moyenne à 259 USD/t durant l’année civile 2021, son plus haut niveau depuis 2013. À moyen terme, la diminution des stocks combinée à une forte demande mondiale d’aliments pour animaux soutiendra le prix du maïs, qui atteindra 206 USD/t d’ici à 2031.

Graphique 3.9. Prix mondiaux des céréales

Note : Blé : prix f.a.b. du blé rouge d’hiver de catégorie n° 2, ports du Golfe, États-Unis ; maïs : prix f.a.b. du maïs jaune de catégorie n° 2, ports du Golfe, États-Unis ; autres céréales secondaires : prix f.a.b. de l’orge fourragère, port de Rouen, France ; riz : indice FAO des prix du riz normalisé par rapport à l’Inde, riz Indica de qualité supérieure, 5 % de brisures, moyenne 2014-16. Les prix réels sont les prix mondiaux nominaux corrigés des effets de l’inflation par le déflateur du PIB des États-Unis (2021 = 1). Riz sur l’axe secondaire. Les prix correspondent à ceux des campagnes de commercialisation.

Source : OCDE/FAO (2022), Perspectives agricoles de l’OCDE et de la FAO ; Statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

S’agissant des autres céréales secondaires, le prix annuel moyen sur le marché mondial s’est élevé à 273 USD/t en 2021, légèrement au-dessous du niveau record de 2012. Le prix nominal sur le marché mondial des autres céréales secondaires devrait s’élever à 245 USD/t à l’horizon 2031, soutenu par la hausse de la demande d’importations émanant principalement de la Chine.

Le prix de référence à l’exportation du riz usiné (indice FAO des prix du riz normalisé par rapport à l’Inde, 5 %) a fluctué dans une fourchette étroite comprise entre 387 USD/t et 420 USD/t entre 2019 et 2021. À moyen terme, même si la demande de la part de certains pays d’Asie, d’Afrique et du Moyen-Orient devrait croître, la hausse concomitante des stocks des exportateurs devrait donner lieu à des prix nominaux de 416 USD/t en 2031.

Compte tenu de la crise économique actuelle, les prix des céréales devraient augmenter en 2022 et en 2023, mais à moyen terme, les prix du blé, du maïs, des autres céréales secondaires et du riz baisseront d’ici à 2031 en valeur réelle, une fois corrigés des effets de l’inflation.

3.4. Risques et incertitudes

Un marché et un cadre d’action beaucoup plus fluctuants au cours de la décennie à venir ?

Les marchés des céréales ont été et continuent d’être plus fortement affectés que la plupart des autres produits agricoles par les conséquences de la guerre, étant donné la participation importante de ces pays aux marchés internationaux, en particulier pour le blé et le maïs, ainsi que pour les engrais et les combustibles fossiles. Les prévisions de croissance de la production et des exportations des deux pays, en particulier de l’Ukraine, seront plus faibles que ce que présument les présentes Perspectives si la crise perdure. En outre, si la crise se poursuit, les pays de l’Afrique de l’Est et de la région NENA qui dépendent actuellement des importations de céréales de la région de la mer Noire devront trouver de nouvelles sources d’approvisionnement en céréales. La hausse des prix des engrais due aux ruptures d’approvisionnement actuelles, la guerre et d’autres facteurs pourraient entraîner une diminution des rendements à court terme, en particulier dans les pays à faible revenu. La hausse des prix des produits qui en résulterait pourrait fragiliser encore la sécurité alimentaire à l’échelle internationale, qui pourrait déjà être menacée.

Plusieurs facteurs pourraient engendrer des réactions des marchés des céréales qui n’apparaissent pas dans les projections actuelles. Bien que les hypothèses climatiques classiques donnent lieu à des perspectives de production positives pour les principales régions céréalières, les phénomènes météorologiques extrêmes accentués par le changement climatique pourraient entraîner une plus grande volatilité des rendements des céréales, avec des conséquences sur l’offre et les prix au niveau mondial. Il existe des risques accrus dans certaines régions où l’eau est rare qui pèsent sur la production.

L’action des pouvoirs publics sera primordiale. Le renforcement de la sécurité alimentaire et l’accent mis sur une durabilité accrue dans les réformes prévues (p. ex., la stratégie « De la ferme à la table » de l’Union européenne), ainsi que les politiques favorisant les biocarburants (Brésil et Inde), renforceront la concurrence à l’égard de la demande de céréales. Les actions menées par la Chine, qui ont une influence croissante sur la production intérieure et la demande d’importations, sont également cruciales pour l’évolution future des marchés des céréales (Encadré 3.1). Les restrictions commerciales pourraient provoquer une réaction des marchés et une modification des flux commerciaux, comme les mesures appliquées précédemment aux exportations de céréales et de riz. L’évolution des politiques relatives aux OGM et à l’édition génomique pourrait avoir une incidence notable sur le potentiel de production de céréales à l’échelle mondiale, tout comme la vitesse d’adoption des technologies disponibles et des pratiques agricoles améliorées.

Les ravageurs et les maladies animales constituent un risque permanent qui pourrait perturber l’offre et la demande de céréales. Du point de vue de l’offre, c’est le cas dans les régions disposant de ressources limitées pour atténuer les répercussions de tels événements. Les invasions récentes de criquets et de légionnaires d’automne, qui ont ébranlé la sécurité alimentaire dans plusieurs pays asiatiques et africains, sont quelques exemples de ces événements. Les maladies animales pourraient également faire baisser la demande d’aliments pour animaux, comme l’ont montré récemment les effets de l’épizootie de peste porcine africaine en Asie du Sud-Est.

Encadré 3.1. Rôle du déficit net dans le domaine de l’alimentation animale de la Chine dans les marchés internationaux des céréales

Les prix internationaux des céréales ont fortement augmenté au cours de la campagne de commercialisation 2020-21. Si les nouvelles hausses de prix survenues depuis le milieu de l’année 2021 peuvent être attribuées à d’autres facteurs (voir la section 3.1), un facteur important de l’évolution des prix en 2020-21 pourrait être la hausse substantielle des importations de céréales par la Chine, nettement au-dessus des niveaux enregistrés précédemment. Les importations ont été tirées par la reconstitution progressive du cheptel porcin après la période de peste porcine africaine afin de répondre à la demande d’aliments pour animaux du pays.

L’édition de l’année dernière des Perspectives agricoles de l’OCDE et de la FAO avait supposé que ces importants flux commerciaux constitueraient un phénomène de courte durée et que les importations retrouveraient un niveau plus normal. En effet, en 2021, les importations de céréales étaient toujours élevées, mais nettement inférieures au pic de 2020.

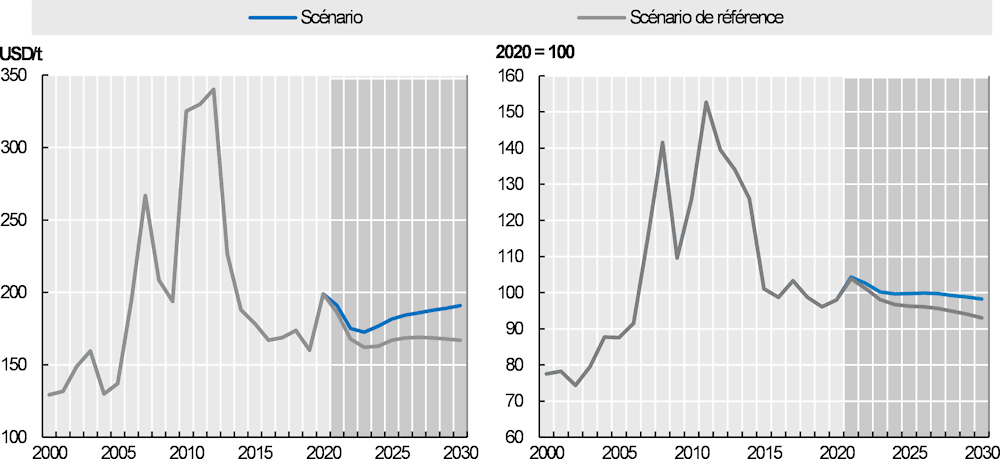

Adenäuer (2022) a élaboré un scénario afin d’analyser l’impact possible, sur les marchés internationaux des céréales, d’un maintien de la Chine au premier rang des importateurs de maïs et constate que si la Chine importait plus de 15 % des échanges mondiaux de maïs en 2030, les prix des produits agricoles pourraient augmenter de 4 % à 25 % par rapport aux projections des Perspectives agricoles de l’OCDE et de la FAO 2021-2030.

Ces prix plus élevés pourraient remettre en cause l’hypothèse des prix des céréales à moyen terme selon laquelle les prix réels baisseraient au cours de la prochaine décennie, qui est utilisée dans cette édition et les éditions précédentes des Perspectives, comme l’illustre le Graphique 3.1.

Graphique 3.10. Prix mondial réel du maïs (à gauche) et indice FAO des prix des produits alimentaires (à droite)

Source : Simulations du modèle Aglink-Cosimo fondées sur les projections des Perspectives agricoles de l’OCDE et de la FAO 2021-2030.

Source : Adenäuer, M. (2022), « The role of China’s feed deficit in international grain markets », Documents de l’OCDE sur l’alimentation, l’agriculture et les pêcheries, n° 172, Éditions OCDE, Paris, https://doi.org/10.1787/2138cc7f-en.