Ce chapitre examine les perspectives et les défis au développement des chaînes de valeur régionales en Afrique australe (Afrique du Sud, Angola, Botswana, Eswatini, Lesotho, Malawi, Mozambique, Namibie, Zambie et Zimbabwe). Il présente le contexte économique et commercial de la région, en détaillant les chaînes de valeur existantes ainsi que sur la structure des échanges, de la croissance et des flux financiers. Le chapitre explore ensuite le cas de la filière automobile en Afrique australe, dressant un bilan de sa situation actuelle et retraçant le développement récent de cette chaîne de valeur, tout en identifiant les principaux freins à la poursuite de son développement. Il se conclut par une des recommandations pour approfondir l’industrialisation des chaînes de valeur dans la région de l’Afrique australe, en établissant un lien avec la Zone de libre-échange continentale africaine (ZLECAf) et les conséquences de la pandémie de COVID-19.

Dynamiques du développement en Afrique 2022

Chapitre 3. L’intégration des chaînes de valeur en Afrique australe et l’industrie automobile

Abstract

En bref

L’Afrique australe s’est spécialisée dans l’exportation de produits de base et est plus intégrée dans les chaînes de valeur que les autres régions d’Afrique. Généralement faible pour les exportateurs de produits primaires, la participation « en amont » de l’Afrique australe aux chaînes de valeur mondiales est supérieure à celle du continent tout entier. La contribution du secteur automobile aux chaînes de valeur qui, du fait de son fort potentiel de croissance, est l’objet de ce chapitre, ne représente qu’une faible part de la participation totale aux chaînes de valeur (4 % en moyenne) et de la production brute (environ 12 %).

Depuis 2016, l’Afrique australe est confrontée à plusieurs défis économiques, comme en témoigne la faiblesse de sa croissance et de ses investissements. La pandémie de COVID-19 est venue renforcer ces difficultés en ayant un impact négatif sur les flux commerciaux. Elle devrait aussi se traduire par un déclin des échanges au sein des chaînes de valeur – ainsi que par une éventuelle « relocalisation » de celles-ci. Pour autant, l’industrie pourrait être le moteur de la reprise étant donné la richesse en ressources de la région, la montée en puissance du marché intérieur et des industries exportatrices, et les progrès de l’intégration régionale. Les freins à l’essor d’une filière automobile en Afrique australe comprennent les politiques commerciales et réglementaires, les infrastructures et les compétences. Or, le potentiel de développement du secteur automobile au sein de la région est bien réel, et celui-ci pourrait contribuer à l’accélération des échanges intra-africains et à la création de chaînes de valeur régionales.

Pour concrétiser ces atouts, les responsables politiques doivent prêter attention aux éléments suivants :

-

améliorer l’environnement des affaires et se ménager un « espace politique » suffisant pour la politique commerciale et le renforcement des capacités et des compétences de production manufacturières dans la région, en s’appuyant sur l’expérience sud-africaine dans l’industrie automobile

-

orienter les investissements dans la région vers l’expansion des usines d’assemblage afin qu’elles puissent surmonter la concurrence des importations de véhicules d’occasion qui réduisent la demande de production locale

-

donner la priorité à la reprise économique à moyen terme tout en restant vigilant quant à l’évolution en cours de la pandémie de COVID-19, et notamment l’apparition de nouveaux variants.

Afrique australe (infografic)

Profil régional de l’Afrique australe

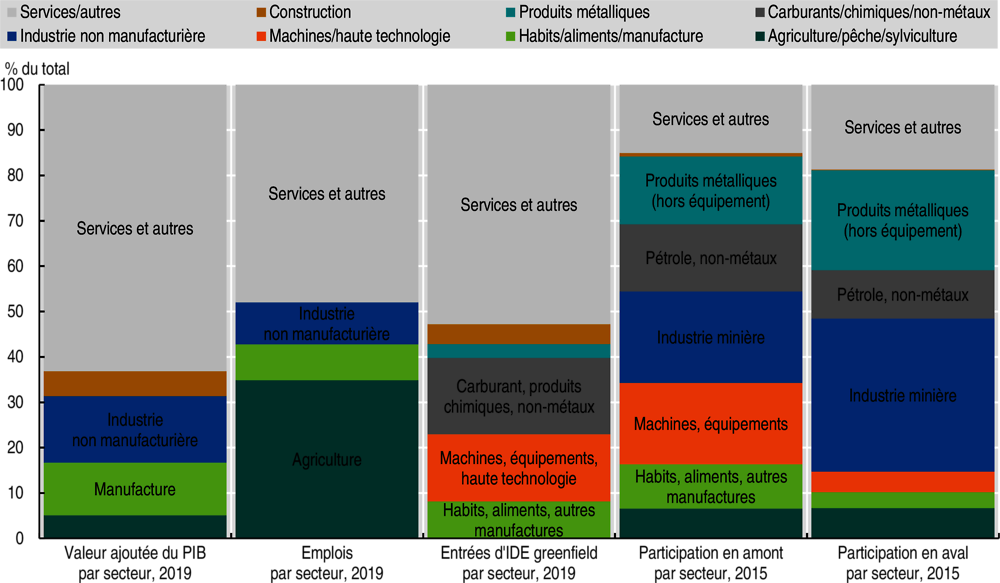

Graphique 3.1. Profils économiques et commerciaux de l’Afrique australe, exprimés en % du total

Notes : PIB : produit intérieur brut ; IDE : investissement direct étranger. Les différentes sources de données n’utilisent pas les mêmes définitions pour les secteurs économiques, les produits de base ou les activités. Les codes couleur permettent néanmoins de matérialiser les domaines de convergence entre bases de données.

Source : Calculs des auteurs d’après Banque mondiale (2020), Rapport sur le développement dans le monde 2020, base de données sur les CVM, www.worldbank.org/en/publication/wdr2020/brief/world-development-report-2020-data ; fDi Markets (2021), fDi Markets (base de données), www.fdiintelligence.com/fdi-markets ; et Banque mondiale (2021), Indicateurs du développement dans le monde (base de données), https://databank.banquemondiale.org/reports.aspx?source=world-development-indicators.

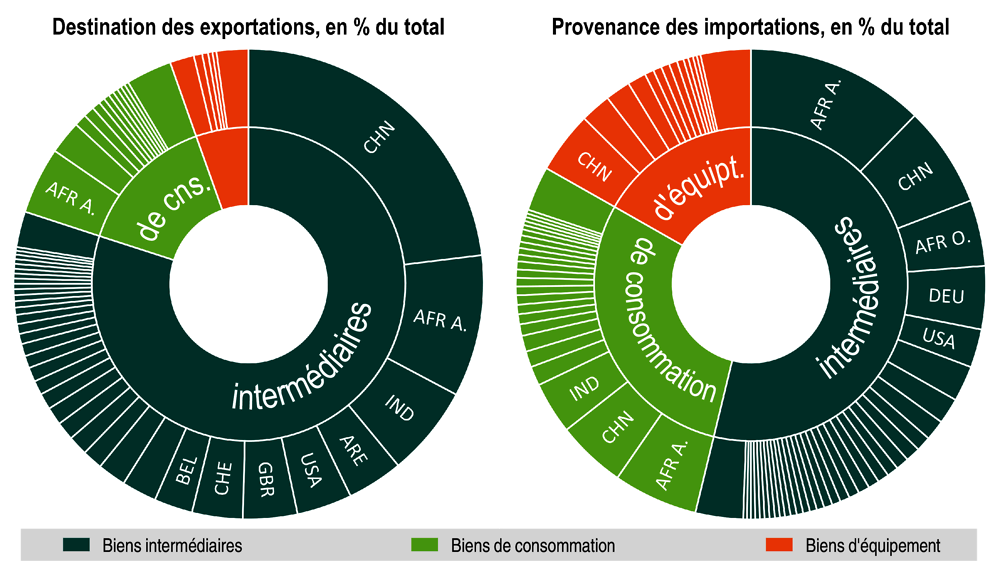

Graphique 3.2. Principaux partenaires commerciaux de l’Afrique australe, ventilés par échanges de biens intermédiaires, de consommation et d’équipement

Notes : Les pays partenaires sont identifiés par leurs codes ISO à trois lettres. Les pays d’Afrique sont regroupés selon les cinq sous-régions définies par l’Union africaine : AFR C. = Afrique centrale ; AFR E. = Afrique de l’Est ; AFR N. = Afrique du Nord ; AFR A. = Afrique australe ; AFR O.= Afrique de l’Ouest. Le commerce au sein de l’Union douanière d’Afrique australe (SACU) n’est pas pris en compte.

Source : Calculs des auteurs d’après CEPII (2021), BACI (base de données), www.cepii.fr/cepii/fr/bdd_modele/presentation.asp?id=37.

La participation accrue de l’Afrique australe aux chaînes de valeur mondiales est conditionnée par l’amélioration des échanges, de la conjoncture économique et des flux financiers

Les industries primaires ont été les principaux leviers du développement économique de la région

La trajectoire économique de l’Afrique australe a été largement façonnée par les exportations de produits de base. Le secteur extractif y représente 15 % du produit intérieur brut (PIB), soit plus que pour l’ensemble du continent africain (12 %) et pour les autres régions du monde (entre 5 et 7 %). L’Afrique australe compte plusieurs gros exportateurs de ressources minérales et sa principale économie, l’Afrique du Sud, est un important exportateur d’or et de platine, en plus des véhicules à moteur1. Le ralentissement de la croissance de l’Afrique australe à la fin des années 2010 a coïncidé avec un fléchissement des cours des produits de base après 2012, année où le PIB par habitant a atteint un pic.

L’économie de l’Afrique australe bénéficierait d’une stratégie centrée sur l’exportation de produits primaires au profit d’une meilleure intégration dans les chaînes de valeur manufacturières mondiales. La participation aux chaînes de valeur mondiales (CVM), c’est-à-dire le montant de la valeur des exportations imputable aux CVM (encadré 3.1), peut procurer de nombreux avantages. En plus de stimuler le commerce et la croissance, elle entraîne un renforcement de la base industrielle, la diversification de l’économie et le transfert de technologies et de compétences. Grâce à une industrie automobile bien développée en Afrique du Sud, l’Afrique australe est déjà bien placée pour s’intégrer aux chaînes de valeur manufacturières mondiales. Ce secteur absorbe des produits primaires et intermédiaires importés et tire vers le haut les exportations de biens complexes sur le marché mondial, créant une économie plus diversifiée et sophistiquée.

Encadré 3.1. La participation aux chaînes de valeur mondiales

La participation ou l’intégration aux chaînes de valeur mondiales mesure la part de la valeur totale des exportations d’un pays générée par les chaînes de valeur mondiales. La participation totale aux CVM recouvre la participation « en amont » et la participation « en aval ». La participation en amont correspond à la part de la valeur des exportations d’un pays engendrée par des produits intermédiaires importés. La participation en aval est la part de la valeur des exportations d’un pays qui est ajoutée par la production nationale et qui est contenue dans les exportations d’un autre pays.

Par définition, il n’y a pas de chevauchement entre la participation en amont et la participation en aval d’un pays. L’importation par l’Afrique du Sud de housses de sièges de véhicule en cuir depuis le Lesotho, pour la production finale de véhicules, est un exemple de participation en amont. L’exportation vers la Chine de produits de base tels que les métaux, qui feront l’objet d’une transformation en produits métalliques finis (pour des équipements de transport par exemple), illustre la participation en aval.

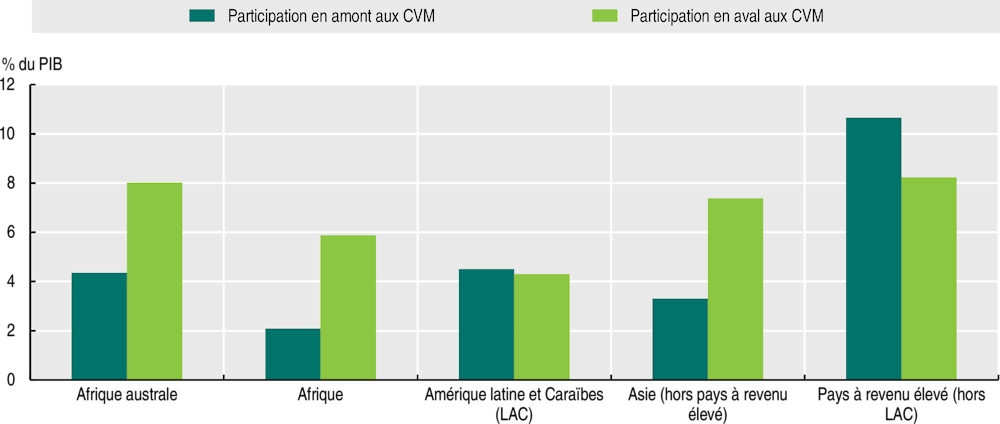

D’une manière générale, plus la production d’un pays se situe en fin des chaînes de production, plus elle tend à s’apparenter à une participation en amont et moins elle correspondra à une participation en aval (et, par définition, il n’y a pas de participation en aval s’il s’agit de produits finis). Les pays d’Afrique australe qui sont, dans leur écrasante majorité, des producteurs de produits primaires, devraient être nettement plus intégrés dans une participation en aval que dans une production en amont (ce qui est confirmé par le graphique 3.3).

Grâce à la participation en aval de son industrie minière et à la participation en amont de ses industries manufacturières comme l’automobile, l’Afrique australe affiche un taux élevé d’intégration dans les chaînes de valeur mondiales

Bien qu’en 2019 la participation en aval de la région aux CVM était près de deux fois plus élevée que sa participation en amont (graphique 3.3), sa participation en amont reste supérieure à celle des autres régions d’Afrique en raison de ses industries manufacturières. En 2015, trois secteurs en Afrique australe affichent à la fois la plus forte participation en amont et en aval aux CVM : il s’agit, par ordre décroissant, des mines/carrières, des produits métalliques et de la pétrochimie/minéraux. Si tous les trois ont un niveau de participation en aval nettement supérieur à la participation en amont, la participation en amont dans le secteur extractif est deux fois et demie supérieure à la participation en aval. (graphique 3.3).

Graphique 3.3. Participation totale en amont et en aval aux chaînes de valeur mondiales, Afrique et Afrique australe par rapport à d’autres régions du monde, 2019 (en pourcentage du PIB)

Source : Calculs des auteurs basés sur les données de Casella et al. (2019), UNCTAD-Eora Global Value Chain Database (base de données), https://worldmrio.com/unctadgvc/.

Néanmoins, dans le secteur des équipements de transport, la participation en amont en Afrique australe est plus de quatre fois supérieure à la participation en aval, à l’inverse de la tendance observée pour l’ensemble de l’économie (graphique 3.3). Le tableau 3.1 présente certains indicateurs clés de l’intégration dans les CVM du secteur des équipements de transport de l’Afrique australe pour la période 2000-15 sur lesquelles des données sectorielles fiables étaient disponibles. La participation en amont ressort à 8.8 %, contre à peine 1.4 % pour la participation en aval, signe d’une intégration relativement faible dans les chaînes de valeur du secteur, notamment celles donnant lieu à des activités de réexportation et à une valorisation supplémentaire en aval de la chaîne. Cela signifie que le secteur des équipements de transport de la région est plus mature (« avancé ») en tant que secteur manufacturier que la production agrégée de la région.

Tableau 3.1. Participation aux chaînes de valeur mondiales du secteur des équipements de transport en Afrique australe, 2000-15

|

Indicateur |

Millions USD |

|---|---|

|

Participation en amont aux CVM – Total |

314 773 |

|

Participation en amont aux CVM – Équipements de transport |

27 720 |

|

Participation en amont aux CVM – Équipements de transport en proportion du total |

8.8 % |

|

Participation en aval aux CVM – Total |

472 618 |

|

Participation en aval aux CVM – Équipements de transport |

6 708 |

|

Participation en aval aux CVM – Équipements de transport en proportion du total |

1.4 % |

Note : Les valeurs de la participation en amont et en aval ont été calculées par rapport aux totaux de la participation en amont et en aval aux CVM, afin de pouvoir quantifier la participation du secteur des équipements de transport aux CVM.

Source : Calculs des auteurs d’après Banque mondiale (2020), Rapport sur le développement dans le monde 2020, base de données sur les CVM, www.worldbank.org/en/publication/wdr2020/brief/world-development-report-2020-data.

Si la participation aux CVM des pays d’Afrique australe en pourcentage de leurs exportations brutes varie de 31 à 55 % en 2015, elle tend à être supérieure dans les pays où les secteurs manufacturiers pèsent plus lourd (tableau 3.2). Les pourcentages les plus faibles correspondent aux pays ayant des secteurs manufacturiers plus restreints par rapport à leur production totale, à l’instar de l’Angola (6.0 % du PIB) et du Mozambique (9.3 %). À l’extrémité supérieure de la fourchette, se situent des pays à la production manufacturière plus importante, comme l’Eswatini (33.2 %) et le Lesotho (16.9 %).

Tableau 3.2. Participation aux CVM comparée aux exportations brutes et aux industries manufacturières en Afrique australe (hors Zimbabwe), 2015

|

|

PIB (millions USD) |

Exportations brutes (millions USD) |

Participation aux CVM (millions USD) |

Participation aux CVM (% des exportations) |

Participation aux CVM (% du PIB) |

Industries manufacturières (% du PIB) |

|---|---|---|---|---|---|---|

|

Afrique du Sud |

317 578 |

118 445 |

49 366 |

41.7 % |

15.5 % |

13.4 % |

|

Angola |

116 194 |

26 108 |

8 029 |

30.8 % |

6.9 % |

6.0 % |

|

Zambie |

21 245 |

4 273 |

1 459 |

34.1 % |

6.9 % |

7.9 % |

|

Mozambique |

15 951 |

901 |

285 |

31.6 % |

1.8 % |

9.3 % |

|

Botswana |

14 445 |

1 059 |

446 |

42.1 % |

3.1 % |

6.4 % |

|

Namibie |

11 450 |

2 148 |

899 |

41.9 % |

7.9 % |

12.4 % |

|

Malawi |

6 402 |

1 102 |

368 |

33.4 % |

5.7 % |

10.8 % |

|

Eswatini |

4 061 |

1 129 |

561 |

49.7 % |

13.8 % |

33.2 % |

|

Lesotho |

2 207 |

304 |

168 |

55.2 % |

7.6 % |

16.9 % |

|

Afrique australe |

509 532 |

155 468 |

61 581 |

39.6 % |

11.8 % |

11.2 % |

Source : Calculs des auteurs d’après Banque mondiale (2020), Rapport sur le développement dans le monde 2020, base de données sur les CVM, www.worldbank.org/en/publication/wdr2020/brief/world-development-report-2020-data.

L’Afrique du Sud domine la région en termes de participation aux CVM dans le secteur des équipements de transport, pour l’essentiel du fait de sa participation en amont. Le tableau 3.3 présente des données de 2015 par pays sur la participation aux CVM en général, et en particulier pour le secteur des équipements de transport. Les colonnes 1 et 4 montrent que le quantum de l’Afrique du Sud dans les deux catégories éclipse celui des autres pays. Les données mettent en évidence la faible participation des autres pays d’Afrique australe aux CVM. Même dans le cas de l’Afrique du Sud, la participation aux CVM des équipements de transport reste faible, à seulement 1.7 % du total de la participation en aval aux CVM.

Tableau 3.3. Indicateurs de la participation aux chaînes de valeur mondiales du secteur des équipements de transport en Afrique australe (hors Zimbabwe), 2015

|

|

Participation en amont aux CVM (millions USD) |

Participation en aval aux CVM (millions USD) |

||||

|---|---|---|---|---|---|---|

|

|

Équipements de transport |

Tous les produits |

Équipements de transport (% du total) |

Équipements de transport |

Tous les produits |

Équipements de transport (% du total) |

|

Afrique du Sud |

1 931 |

20 185 |

9.6 % |

507 |

29 181 |

1.7 % |

|

Angola |

2 |

1 353 |

0.2 % |

4 |

6 676 |

0.1 % |

|

Zambie |

6 |

545 |

1.1 % |

2 |

914 |

0.3 % |

|

Mozambique |

2 |

78 |

2.7 % |

2 |

207 |

0.7 % |

|

Botswana |

24 |

291 |

8.4 % |

1 |

155 |

0.7 % |

|

Namibie |

49 |

600 |

8.2 % |

2 |

299 |

0.6 % |

|

Malawi |

4 |

140 |

2.8% |

1 |

228 |

0.4% |

|

Eswatini |

5 |

422 |

1.2% |

1 |

139 |

0.4% |

|

Lesotho |

1 |

135 |

0.6% |

0 |

32 |

0.8% |

|

Afrique australe |

2 025 |

23 748 |

8.5% |

519 |

37 832 |

1.4% |

Source : Calculs des auteurs d’après Banque mondiale (2020), World Development Report 2020, Rapport sur le développement dans le monde 2020, base de données sur les CVM, www.worldbank.org/en/publication/wdr2020/brief/world-development-report-2020-data.

En période de ralentissement du commerce mondial, l’Afrique australe renforce ses échanges intra-africains de biens intermédiaires

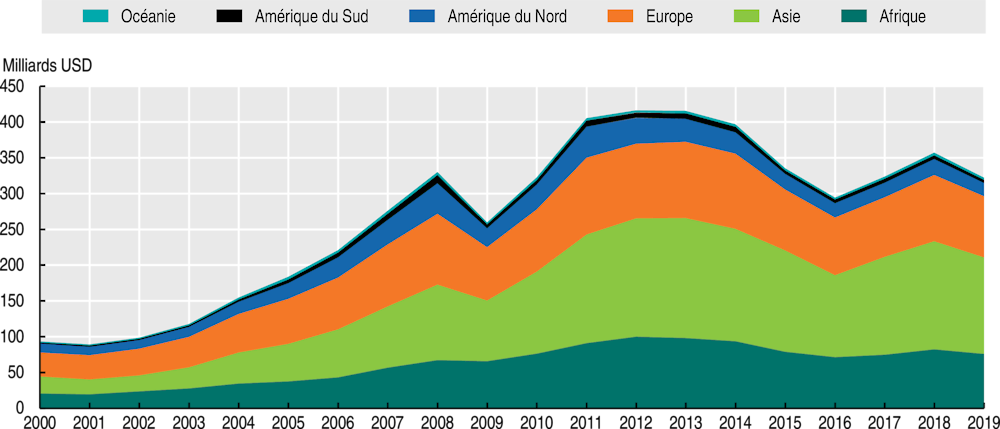

Les échanges de l’Afrique australe ont fléchi tout en se déplaçant vers l’Asie et les pays d’autres régions africaines. Après avoir atteint un pic en 2012, et particulièrement depuis 2014, le commerce total de l’Afrique australe a diminué (graphique 3.4), contrairement à la part des échanges avec l’Asie et d’autres pays d’Afrique, qui a augmenté. Cette montée en puissance des échanges avec l’Asie pourrait contrarier les efforts visant à accroître l’intensité manufacturière en Afrique australe, dans la mesure où la valeur ajoutée des produits manufacturiers asiatiques en pourcentage du PIB est deux fois plus élevée que celle de l’Afrique et sachant que l’Asie produit moins de biens primaires.

Graphique 3.4. Total des échanges entre l’Afrique australe et le reste du monde, par région, 2000-19

Source : CEPII (2021), BACI (base de données), www.cepii.fr/cepii/fr/bdd_modele/presentation.asp?id=37.

D’autre part, la hausse du commerce intra-africain des pays d’Afrique australe pourrait être le signe d’un bloc commercial qui se renforce. Actuellement, le volume des échanges entre pays d’Afrique australe est le double de celui des pays d’Afrique australe avec le reste de l’Afrique, ce qui témoigne du niveau élevé d’intégration des pays de l’Union douanière d’Afrique australe (SACU) et, dans une moindre mesure, de la Communauté de développement de l’Afrique australe (SADC). D’autant que l’avènement de la Zone de libre-échange continentale africaine (ZLECAf) est la promesse d’une intégration commerciale plus poussée que celle de la SADC, puisque l’accès aux marchés du reste de l’Afrique et la coopération dans des domaines tels que l’investissement et le commerce des services vont s’améliorer.

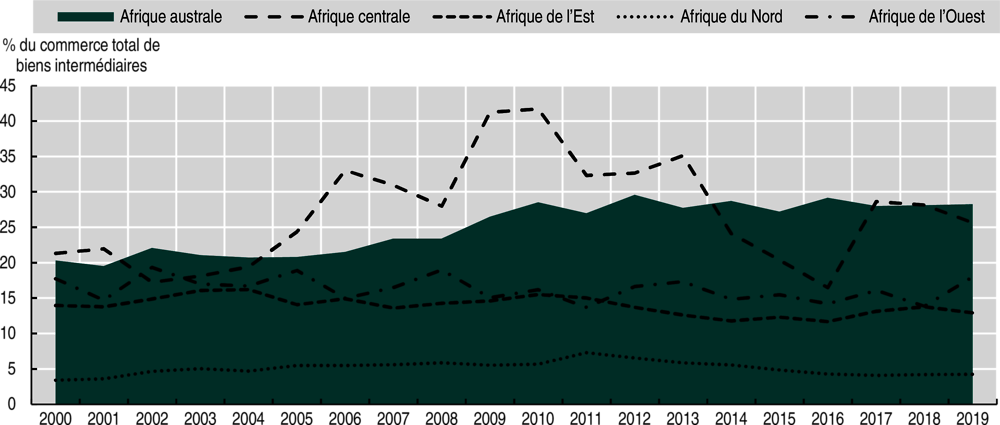

La part du commerce intracontinental de biens intermédiaires de l’Afrique australe en pourcentage du total des échanges est supérieure à celle de toutes les autres régions d’Afrique et pratiquement le double de la part totale de l’Afrique (graphique 3.5)2. Le niveau relativement élevé des échanges de biens intermédiaires dans la région de l’Afrique australe est à imputer aux économies fortement intégrées des pays de la SACU, auxquels s’ajoutent le Mozambique, la Zambie et le Zimbabwe. Ce groupe de pays d’Afrique australe participe davantage que les autres régions d’Afrique au commerce de biens intermédiaires, sachant que les échanges de biens intermédiaires de l’Afrique australe sont presque le double de ceux de l’ensemble du continent (CEPII, 2021).

Graphique 3.5. Commerce intracontinental de biens intermédiaires en pourcentage du total des échanges de biens intermédiaires pour l’Afrique australe et pour les autres régions d’Afrique, 2000-19

Source : CEPII (2021), BACI (base de données), www.cepii.fr/cepii/fr/bdd_modele/presentation.asp?id=37.

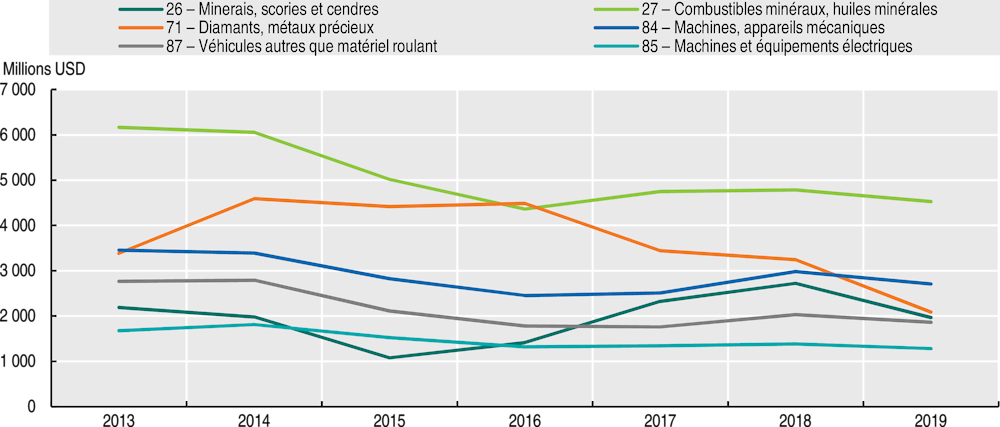

Les véhicules sont le cinquième groupe de produits les plus échangés au sein de l’Afrique australe et l’un des trois groupes de produits manufacturiers parmi les six premiers. Les carburants, les machines et les diamants arrivent en tête, mais les véhicules ne sont pas loin derrière (graphique 3.6). Parmi les véhicules à moteur, les véhicules de transport et de tourisme sont les plus échangés, mais leur part diminue depuis quelque temps, tandis que le commerce des pièces détachées, des tracteurs et des remorques est plus stable. Le commerce de véhicules de transport de marchandises (véhicules commerciaux) avec le Japon et la Chine a augmenté, au détriment de l’Afrique australe. À l’inverse, le commerce de véhicules de tourisme avec l’Inde et le Royaume-Uni a progressé.

Graphique 3.6. Six premiers groupes de produits les plus échangés au sein de la SADC, 2013-19 (classification à deux chiffres, millions USD)

Note : Les catégories de produits d’exportation selon la classification à deux chiffres du Système harmonisé des Nations Unies 1996 sont reprises ci-après : 26 – « Minerais, scories et cendres » ; 27 – « Combustibles minéraux, huiles minérales et produits de leur distillation ; matières bitumineuses ; cires minérales » ; 71 – « Perles fines/de culture ; pierres gemmes ou similaires ; métaux précieux, plaqués ou doublés de métaux précieux et ouvrages en ces matières ; bijouterie de fantaisie ; monnaies » ; 84 – « Réacteurs nucléaires, chaudières, machines, appareils : parties de ces machines ou appareils » ; 85 – « Machines, appareils et matériels électriques et leurs parties ; appareils d’enregistrement ou de reproduction du son, appareils d’enregistrement ou de reproduction des images et du son en télévision, et parties et accessoires de ces appareils » ; 87 – « Voitures automobiles, tracteurs, cycles et autres véhicules terrestres, leurs parties et accessoires ».

Source : ITC Trade Map (2021), Trade Map Data Portal, https://trademap.org.

La pandémie de COVID-19 a pesé lourdement sur les volumes d’échange et la chaîne de valeur automobile n’a pas été épargnée

Les volumes d’échanges mondiaux ont chuté en raison de la pandémie et des mesures consécutives de confinement et l’Afrique a été plus sévèrement touchée que le reste du monde. L’économie mondiale a subi un rude choc du fait des mesures de confinement, des restrictions aux déplacements et de la baisse d’activité des entreprises liées à la pandémie. Les pires effets ont été ressentis au deuxième trimestre de 2020, lorsque les exportations mondiales ont plongé de 23 % en glissement annuel (Nations Unies, 2021a) (tableau 3.4). Pour le continent africain et l’Afrique australe, l’effondrement a été encore plus marqué, à respectivement -42 et -39 % ce trimestre-là. À partir du troisième trimestre 2020 cependant, l’Afrique australe a été moins sévèrement touchée. Cela peut s’expliquer par des effets négatifs plus faibles sur les exportations de combustibles et de métaux de cette région que pour l’Afrique tout entière, probablement grâce à un secteur de la logistique mieux organisé, qui a pu amortir les ralentissements dans les transports provoqués par la pandémie.

Tableau 3.4. Évolution en glissement annuel du total des exportations dans le monde, en Afrique et au sein de la SADC

|

|

2020-T1 |

2020-T2 |

2020-T3 |

2020-T4 |

|---|---|---|---|---|

|

Monde |

-9 % |

-23 % |

-25 % |

-19 % |

|

Afrique |

-10 % |

-42 % |

-26 % |

-17 % |

|

SADC |

-8 % |

-39 % |

-14 % |

-3 % |

Source : Calculs des auteurs d’après ITC Trade Map (2021), Trade Map Data Portal, https://trademap.org data.

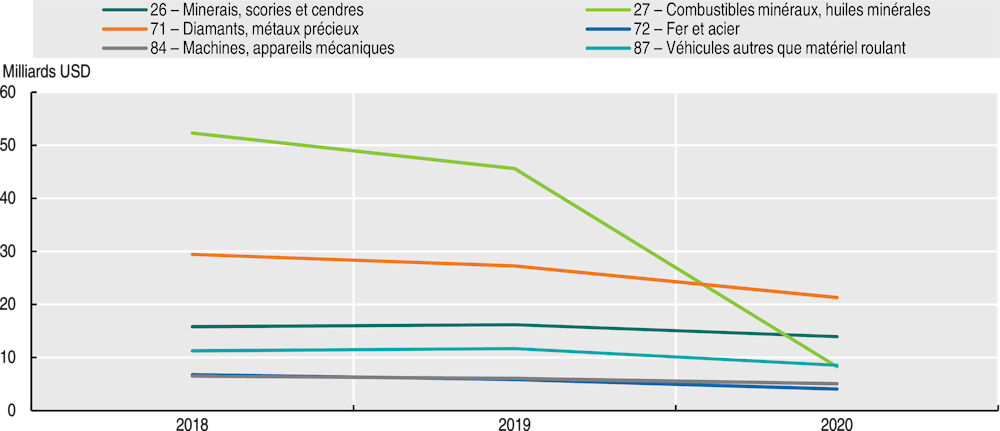

Les exportations des pays de la SADC ont fléchi en 2020 pour chacune des six premières catégories de produits d’exportation, dont les automobiles (graphique 3.7). Les combustibles ont chuté de 84 % entre 2018 et 2020 tandis que les cinq autres catégories ont connu une baisse allant de 12 à 40 % sur la période. Malgré les effets démesurés de la pandémie de COVID-19 sur le commerce africain dans toutes ces catégories de produits, la tendance était déjà au déclin en 2019, avant l’éclatement de la crise.

Graphique 3.7. Total des exportations de la SADC pour certaines catégories de produits, 2018-20 (milliards USD)

Note : Les catégories de produits d’exportation selon la classification à deux chiffres du Système harmonisé des Nations Unies 1996 sont reprises ci-après : 26 – « Minerais, scories et cendres » ; 27 – « Combustibles minéraux, huiles minérales et produits de leur distillation ; matières bitumineuses ; cires minérales » ; 71 – « Perles fines/de culture ; pierres gemmes ou similaires ; métaux précieux, plaqués ou doublés de métaux précieux et ouvrages en ces matières ; bijouterie de fantaisie ; monnaies » ; 72 – « Fonte, fer et acier » ; 84 – « Réacteurs nucléaires, chaudières, machines, appareils : parties de ces machines ou appareils » ; 87 – « Voitures automobiles, tracteurs, cycles et autres véhicules terrestres, leurs parties et accessoires ».

Source : ITC Trade Map (2021), Trade Map Data Portal, https://trademap.org.

Les conséquences économiques de la pandémie sur l’Afrique australe ont été mesurées, notamment les trois suivantes :

-

Les pays comme l’Afrique du Sud et le Botswana ont subi des chocs de croissance du PIB jusque -10 % (Green, 2021) ;

-

Les nouveaux projets greenfield d’IDE en Afrique australe ont chuté de 45 % (Fennell, 2021) ;

-

83 % des entreprises touristiques sud-africaines ont connu une perte de revenu d’au moins 50 % à cause de la pandémie (TBCSA, 2020). Les autres pays d’Afrique australe où le tourisme est aussi important, comme le Botswana, la Namibie et le Zimbabwe, devraient subir un choc similaire.

L’impact de la pandémie sur les chaînes de valeur mondiales devrait être identique à ses effets sur le commerce, dans la mesure où les chaînes de valeurs mondiales génèrent les produits finis demandés au niveau mondial. Étant donné les chocs observés sur la croissance du PIB et les volumes d’échanges, des effets négatifs importants sur les chaînes de valeur mondiales paraissent inévitables. D’autant que la filière automobile en Afrique était déjà sous pression avant la survenue de la pandémie, puisque 66 % des entreprises faisaient état d’une baisse de leurs bénéfices (Deloitte, 2020, p. 11).

Les chocs subis par les CVM, qui menacent la production, l’emploi ainsi que les recettes fiscales et en devises, ont incité certaines sociétés transnationales à envisager de relocaliser leur production et de « raccourcir » les chaînes de valeur mondiales (Görg, 2021). Géographiquement parlant, l’Afrique australe se situe loin des grands pôles de l’industrie automobile – à savoir l’Extrême-Orient et l’Europe – ce qui pourrait rejaillir négativement sur l’Afrique du Sud, qui reste le premier fabricant de produits automobiles d’Afrique. La dernière section de ce chapitre revient sur les mesures prises en réaction à la pandémie et les retombées de la crise sanitaire.

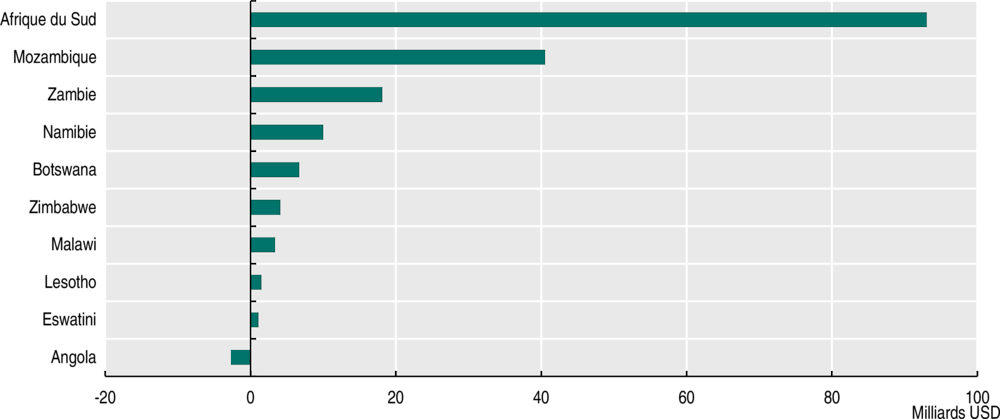

Les investissements directs étrangers et les investissements de portefeuille destinés à l’Afrique australe ralentissent, mais les projets greenfield dans le secteur automobile restent solides

Comme la plupart des indicateurs analysés ici, l’évolution des flux financiers à destination de l’Afrique australe a reflété l’aggravation de la conjoncture économique, sous-tendue par la guerre commerciale mondiale et ses répercussions sur la demande de produits de base. Les apports nets d’IDE se sont brutalement effondrés après 2015, tant en niveau qu’en proportion du PIB (Banque mondiale, 2021) – cette dernière tendance étant malgré tout surprenante puisque la croissance du PIB a ralenti assez brutalement sur la même période. L’analyse révèle que les apports nets d’investissements de portefeuille s’étaient inversés dès 2009 (Banque mondiale, 2021). Sachant que ces évolutions ont été observées avant la survenue de la pandémie, elles n’augurent rien de bon pour la situation post-pandémique de la région et soulignent la nécessité de déployer des efforts concertés pour enclencher un redressement durable.

L’évolution des entrées d’IDE par habitant est mitigée, sans nécessairement être meilleure dans les grandes économies. Les apports d’IDE par habitant en Afrique du Sud dépassent ceux destinés aux plus petits pays de la région, sachant que le Mozambique et, dans une moindre mesure, la Zambie, bénéficient de flux d’IDE relativement importants par rapport à leur poids économique (graphique 3.8). Les autres pays semblent avoir reçu des apports d’IDE proportionnels à la taille de leur économie, à l’exception de l’Angola qui affiche des flux sortants nets d’IDE. Cette particularité traduit le poids disproportionné du secteur pétrolier angolais, victime de chocs sur les prix pendant la pandémie. Les apports d’IDE à l’Angola devraient rebondir avec le redressement des cours du pétrole.

Graphique 3.8. Entrées nets d’IDE en volume, par pays d’Afrique australe, 2000-19 (milliards USD)

Source : Calculs des auteurs d’après Banque mondiale (2021), Indicateurs du développement dans le monde (base de données), https://databank.banquemondiale.org/reports.aspx?source=world-development-indicators.

Malgré ce repli des IDE, les nouveaux investissements dans l’industrie automobile de l’Afrique du Sud restaient solides à la fin des années 2010, plusieurs grands projets étant engagés. Voici quatre exemples de projets pour l’année 2019 (TIPS, 2020, pp. 4-9) :

-

Bridgestone a achevé la modernisation de son usine de Brits, pour une enveloppe de 400 millions de Rands sud-africains (ZAR) ;

-

Toyota a finalisé un projet de 454 millions ZAR pour moderniser son usine de véhicules légers de tourisme dans la région de Durban. Une partie de ces travaux a permis de développer des capacités de production d’éléments d’assemblage pour camions légers (small truck kits) destinés à être exportés vers le Kenya pour le montage final. Toyota a également annoncé un investissement de 2.43 milliards ZAR pour la fabrication d’un nouveau véhicule de tourisme, qui devrait démarrer fin 2021 ;

-

Isuzu a annoncé un investissement de 1.2 milliard ZAR pour moderniser son petit site de production de camions à Struandale ;

-

KLT Automotive & Tubular a annoncé un investissement de 525 millions ZAR pour agrandir une usine de fabrication de châssis à Brits.

Début 2021, Ford a annoncé l’une des opérations les plus importantes de ces dernières années. Représentant un investissement d’1 milliard de dollars (USD), l’objectif est d’augmenter la production de son nouveau modèle de Ranger à 200 000 unités par an (Ford, 2021).

La chaîne de valeur de l’industrie automobile peut soutenir la reprise économique en Afrique australe

À l’échelle de la planète, l’industrie automobile a joué un rôle central dans le développement d’un certain nombre de pays et régions et offre un potentiel important pour l’Afrique australe et le reste du continent. De par son poids et le fait qu’il intègre tout un éventail de procédés de fabrication (travail du métal, plastique et électronique notamment), le secteur a bénéficié d’un soutien politique considérable. Il a aussi favorisé l’intégration régionale – comme en témoignent par exemple l’accord de libre-échange nord-américain, l’Association des nations de l’Asie du Sud-est (ASEAN) et, à ses débuts, l’Union européenne.

Cette étude de cas se penche sur l’industrie automobile en Afrique australe, en accordant une attention particulière aux chaînes de valeur régionales et à leur potentiel de développement. Encore peu développée, la chaîne de valeur régionale de l’industrie automobile offre un potentiel considérable (SADC, 2017) et est donc au cœur des futures politiques de développement. Bien qu’elle s’intéresse surtout à l’Afrique australe, cette étude de cas propose aussi un aperçu de la situation ailleurs dans le continent. Il s’agit là d’un point important au vu des économies d’échelle nécessaires pour développer des réseaux de production automobile régionaux.

L’industrie automobile est un secteur à fort potentiel de croissance et de création d’emplois en Afrique australe et, plus généralement, en Afrique. Avec sa croissance économique soutenue et une classe moyenne en plein essor, l’Afrique représente l’une des dernières grandes sources de croissance pour l’industrie automobile mondiale. Le taux de possession de véhicules sur le continent reste faible, à 45 pour mille (contre 203 pour mille dans le reste du monde ; AIEC, 2021). Le potentiel d’expansion de la production en Afrique est également renforcé par une croissance démographique rapide et une intégration régionale plus étroite.

Secteur peu intensif en main-d’œuvre, l’industrie automobile a néanmoins des effets multiplicateurs importants. En Afrique du Sud, qui est loin d’avoir atteint son potentiel, 107 000 personnes travaillaient directement dans l’assemblage de véhicules et la fabrication de composants en 2020 (AIEC, 2021). Le plan directeur pour l’industrie automobile sud-africaine (South African Automotive Masterplan – SAAM) prévoit de doubler l’emploi d’ici 2035 en augmentant la production de véhicules et en misant sur une localisation accrue de la fabrication de pièces détachées.

L’investissement dans la croissance de la production de véhicules à moteur doit aller de pair avec la volonté de rendre le secteur du transport en Afrique australe plus durable. Le déploiement de systèmes de transport public de masse concurrentiels en Afrique australe contribuera à rendre les villes plus durables et à réduire la pollution atmosphérique, les embouteillages, l’utilisation inefficace de l’espace urbain et la distorsion des priorités politiques (Gössling, 2020). La baisse du nombre de morts et de blessés de la route, dont l’Afrique du Sud a déjà fait une « urgence nationale », est elle aussi essentielle (Rondganger, 2021). Tout investissement dans le secteur automobile doit donc prévoir d’acquérir ou de développer des technologies plus respectueuses de l’environnement et être en phase avec les plans visant à créer des infrastructures de qualité durables.

L’industrie automobile de l’Afrique australe offre un potentiel considérable, avec une production dominée par l’Afrique du Sud

Le marché automobile en Afrique australe a du potentiel mais, en dehors de l’Afrique du Sud, reste dominé par les importations de véhicules d’occasion. L’Afrique du Sud représentait 67 % du marché total de l’automobile dans la SADC en 2019. Après une phase rapide de développement du marché entre 2000 et 2010, une croissance faible, surtout en Afrique du Sud, a provoqué une stagnation du marché depuis dix ans (tableau 3.5). En dehors de l’Afrique du Sud, le marché est surtout dominé par les importations, en particulier de voitures d’occasion.

Tableau 3.5. Ventes de véhicules à moteur, 2007-19 (unités)

|

|

2007 |

2009 |

2011 |

2013 |

2015 |

2017 |

2019 |

|---|---|---|---|---|---|---|---|

|

Afrique du Sud – véhicules neufs |

676 108 |

395 222 |

572 241 |

650 745 |

617 749 |

555 716 |

536 611 |

|

Reste de la SADC – véhicules neufs |

48 554 |

53 179 |

75 685 |

93 853 |

78 712 |

65 638 |

46 185 |

|

Afrique du Sud – véhicules d’occasion |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Reste de la SADC – véhicules d’occasion |

225 394 |

190 323 |

241 959 |

314 548 |

217 584 |

178 812 |

222 208 |

|

Total des ventes SADC |

950 056 |

638 724 |

889 885 |

1 059 146 |

914 045 |

800 166 |

805 004 |

Source : D’après Barnes, Erwin et Ismail (2019), “Realising the potential of the Sub-Saharan African automotive market: The importance of establishing a sub-continental automotive pact” et la base de données BMA basée sur Nations Unies (2021a), Base de données Comtrade, https://comtrade.un.org/data/.

L’Afrique représente moins de 1 % de la production automobile mondiale, et l’Afrique du Sud domine ce secteur. L’Afrique n’a produit que 720 000 véhicules en 2020, à la suite d’une réduction drastique liée pour l’essentiel à la pandémie de COVID-19. La production à relativement grande échelle est surtout dans le Sud (Afrique du Sud) et le Nord du continent (Maroc et, dans une moindre mesure, Algérie et Égypte). Certains pays, comme l’Éthiopie, le Ghana, le Kenya et le Nigéria, possèdent quelques usines d’assemblage à petite échelle, qui pratiquent pour la plupart un assemblage partiel (semi-knocked-down – SKD)3 avec peu de valeur ajoutée nationale. L’Afrique du Sud domine la production sur le continent et en Afrique australe, avec une production de 447 218 véhicules en 2020 (AIEC, 2021). Depuis dix ans, même avant la pandémie de COVID-19, la croissance était limitée par la faiblesse des conditions économiques intérieures en Afrique du Sud.

Tableau 3.6. Production de véhicules par les principaux producteurs africains, 2016-20 (unités)

|

|

2016 |

2018 |

2020 |

|---|---|---|---|

|

Afrique du Sud |

599 004 |

610 854 |

447 218 |

|

Maroc |

345 106 |

402 081 |

248 430 |

|

Égypte |

36 230 |

18 500 |

23 754 |

|

Algérie |

42 008 |

70 797 |

7541 |

|

Total |

1 022 348 |

1 102 232 |

720 156 |

1. Les opérations de type SKD à petite échelle ne sont pas prises en compte ici. La production de l’Algérie est tombée pratiquement à zéro en 2020, avec la fermeture de nombreuses usines à la suite d’affaires de corruption et de changements dans la réglementation (Arab Weekly, 2021).

Source : Calculs des auteurs d’après OICA (2020), www.oica.net/ et AIEC (2021), South African Automotive Export Manual 2021.

L’Afrique du Sud est un important exportateur de produits automobiles mais, pour se développer, les chaînes de valeur régionales ont besoin d’une intégration plus profonde

L’Afrique du Sud est un gros exportateur d’automobiles vers les marchés mondiaux. En 2020, les exportations sud-africaines d’automobiles sont ressorties à 10.7 milliards USD, contre 14 milliards l’année précédente. Ces exportations se décomposent en 271 288 véhicules, pour une valeur de 7.4 milliards USD, et les composants étaient évalués à 3.3 milliards USD (AIEC, 2021). Les exportations de véhicules représentaient 61 % de la production, le principal marché étant l’Europe.

Le commerce intracontinental pour les automobiles existe surtout grâce aux exportations de l’Afrique du Sud et les chaînes de valeur régionales sont peu développées. Les exportations sud-africaines dans la région sont principalement composées véhicules, de pièces détachées et, de plus en plus, de kits pour des opérations SKD. Le Maroc exporte essentiellement vers l’Union européenne. Avec une industrie automobile concentrée dans une poignée de pays africains, les échanges commerciaux sont déséquilibrés.

Les exportations sud-africaines d’automobiles vers le reste de l’Afrique ne sont pas négligeables mais leur croissance a été lente au cours de la dernière décennie. Les exportations vers le reste du continent ont représenté 17 % des exportations totales d’automobiles par l’Afrique du Sud en 2020, mais elles sont en recul depuis 2010. La part des exportations sud-africaines de composants vers l’Afrique est plus importante : avec 30 % du total des exportations de composants en 2020, elles sont ressorties à 761 millions USD. Mais elles aussi perdent du terrain. Ces exportations sont essentiellement destinées aux autres pays de la SACU et de la SADC (tableau 3.7). Le total des exportations automobiles vers la SADC (SACU incluse) a représenté 1.46 milliard USD en 2020, soit 81 % des exportations totales de l’Afrique du Sud vers l’Afrique. L’essentiel des exportations de composants vers la SADC est à destination du marché de l’après-vente (pièces de rechange) et comprend des produits tels que les pneus (65.3 millions USD), les pièces de moteur (41.8 millions USD), les arbres de transmission (37.8 millions USD), les moteurs (26.1 millions USD) et les jauges/instruments/pièces (23.1 millions USD) (AIEC, 2021). La concentration des exportations au sein de la SADC et surtout de la SACU est le résultat d’une intégration plus étroite.

Alors qu’elle exporte massivement vers le reste de l’Afrique, l’Afrique du Sud importe peu depuis le continent. Les principaux fournisseurs africains de l’Afrique du Sud sont le Botswana, l’Égypte, l’Eswatini, le Maroc, le Lesotho et la Tunisie mais les volumes restent modestes, représentant moins de 100 millions USD en 2020 (tableau 3.8) – soit juste 1.1 % des importations par l’Afrique du Sud d’équipements d’origine et de pièces détachées.

Tableau 3.7. Les exportations automobiles de l’Afrique du Sud vers le reste du monde et l’Afrique, 2010-20 (millions USD)

|

|

2010 |

2012 |

2014 |

2016 |

2018 |

2020 |

|---|---|---|---|---|---|---|

|

Monde |

9 478 |

10 571 |

10 653 |

11 629 |

13 497 |

10 671 |

|

Afrique |

2 418 |

3 155 |

2 912 |

2 128 |

2 393 |

1 797 |

|

Afrique, en % du Monde |

26 % |

30 % |

27 % |

18 % |

18 % |

17 % |

|

BELN |

1 229 |

987 |

1 388 |

1 134 |

1 049 |

741 |

|

SADC (hors BELN) |

669 |

1 157 |

995 |

721 |

998 |

719 |

|

BELN, en % de l’Afrique |

51 % |

31 % |

48 % |

53 % |

44 % |

41 % |

|

SADC (hors BELN), en % de l’Afrique |

28 % |

37 % |

34 % |

34 % |

42 % |

40 % |

|

Reste de l’Afrique (hors BELN et SADC), en % de l’Afrique |

21 % |

32 % |

18 % |

13 % |

14 % |

19 % |

|

Véhicules de tourisme et véhicules légers |

628 |

1 328 |

1 391 |

993 |

1 085 |

797 |

|

Véhicules moyens et lourds |

105 |

146 |

341 |

272 |

320 |

239 |

|

Composants |

1 684 |

1 681 |

1 179 |

863 |

988 |

761 |

Note : BELN = Botswana, Eswatini, Lesotho et Namibie.

Source : AIEC (2012, 2015, 2018, 2021), Automotive Export Manual, https://aiec.co.za/.

Quelques fournisseurs à forte intensité de main-d’œuvre ont quitté l’Afrique du Sud pour profiter des plus bas coûts du travail ailleurs. C’est le cas notamment de Pasdec, un fabricant de faisceaux de câbles, qui a relocalisé sa production au Botswana en 2015 (Barnes et al., 2021). Un autre exemple est un fabricant de sièges en cuir qui a choisi le Lesotho à cause de ses salaires bien inférieurs. Les syndicats sud-africains étaient fortement opposés à ce départ. La fabrication de sellerie en cuir exige beaucoup de main-d’œuvre, les kits pour siège ayant longtemps été l’un des fleurons des exportations sud-africaines à destination de l’Europe. Mais l’essentiel de la production destinée à l’exportation a été rapatriée en Europe centrale, au plus près des grandes usines d’assemblage, entraînant un déclin de cette activité en Afrique du Sud comme au Lesotho4. Même si ces exemples témoignent de l’existence de chaînes de valeur régionales, ils sont encore trop peu nombreux et constituent un défi politique majeur (Markowitz et Black, 2019).

Tableau 3.8. Exportations et importations automobiles de l’Afrique du Sud vers et depuis l’Afrique, 2020 (millions USD)

|

Exportations vers le reste de l’Afrique |

Importations depuis le reste de l’Afrique |

||

|---|---|---|---|

|

Namibie |

320.3 |

Botswana |

79.1 |

|

Botswana |

288.7 |

Maroc |

6.5 |

|

Zimbabwe |

213.2 |

Lesotho |

2.6 |

|

Zambie |

162.5 |

Tunisie |

1.6 |

|

Mozambique |

146.8 |

Eswatini |

1.6 |

|

Eswatini |

78.6 |

Égypte |

1.3 |

|

Kenya |

70.0 |

|

|

|

République démocratique du Congo |

67.3 |

|

|

|

Ghana |

63.2 |

|

|

|

Lesotho |

54.5 |

|

|

Source : AIEC (2021), Automotive Export Manual 2021, https://aiec.co.za/downloads/AutomotiveExportManual2021.pdf.

L’intégration régionale et les chaînes de valeur régionales sont cruciales pour l’essor d’une industrie automobile et les perspectives s’améliorent. L’étroitesse de la plupart des marchés nationaux d’Afrique rend l’intégration régionale vitale pour accroître la taille effective du marché. Le niveau de développement des chaînes de valeur régionales automobiles en Afrique et en Afrique australe est limité mais les perspectives à moyen terme sont bonnes. Cela tient à trois facteurs : une demande croissante de véhicules sur le continent ; une intégration économique plus étroite ; et la fixation par plusieurs gouvernements africains d’objectifs clairs pour développer ce secteur. Cependant, étant donné l’ampleur de ce secteur et la tendance des acteurs à se regrouper sur quelques sites choisis, tous les pays ne peuvent pas y participer de manière significative. D’où l’importance de développer plus largement des chaînes de valeur régionales intégrant tous les secteurs afin de répartir les gains tirés de l’intégration régionale et de l’industrialisation.

L’industrie automobile est une activité à grande échelle, surtout par rapport à la taille réduite du marché africain. Les estimations varient mais un niveau de production d’environ 80 000 unités par an est en général nécessaire pour justifier des investissements dans une nouvelle usine d’assemblage, et cela pourrait nécessiter un investissement d’au moins 200 millions USD (Barnes et al., 2021). L’usine Renault au Maroc, d’une taille répondant aux standards internationaux et le plus grand site d’assemblage du continent, a requis un investissement d’un milliard USD. Les petites opérations de type SKD nécessitent moins d’investissements mais n’apportent quasiment aucune valeur ajoutée. Une activité d’assemblage complet (complete-knocked-down – CKD) à petit volume peut être créée pour un investissement relativement minime, mais les coûts de production seront élevés et l’attractivité limitée pour les investissements dans les composants, en raison de sa faible taille. La condition indispensable pour consentir des investissements significatifs dans cette industrie est donc de toute évidence l’accès aux marchés régionaux et/ou internationaux.

En Afrique australe et dans le continent africain dans son ensemble, les industries automobiles nationales sont inégalement développées

L’Afrique du Sud et le Maroc dominent la production sur le continent, mais plusieurs autres pays d’Afrique s’efforcent de développer cette filière. En Afrique australe, l’Angola et la Namibie cherchent à stimuler l’industrie automobile à travers des programmes sectoriels. Dans d’autres groupements régionaux, l’Éthiopie, le Ghana, le Kenya et le Nigéria promeuvent activement cette industrie. Mais dans pratiquement tous les petits pays producteurs, les projets ne concernent généralement qu’une petite activité de type SKD. Cette section revient dans les grandes lignes sur l’évolution de ces industries nationales et sur les politiques appliquées. L’analyse s’attache surtout au cas de l’Afrique australe mais fait parfois le détour par d’autres régions.

L’Afrique du Sud abrite sept producteurs de véhicules légers et plusieurs assembleurs de véhicules moyens et lourds. Les producteurs sont Toyota, Nissan, Ford, Isuzu, BMW, Volkswagen et Mercedes Benz. La plupart des activités d’assemblage de véhicules commerciaux moyens et lourds sont de type SKD.

Encadré 3.2. La politique automobile et de développement de la filière en Afrique du Sud

L’essor de l’industrie automobile sud-africaine a été largement soutenu par des programmes spécifiques visant à en faire un secteur mondialisé orienté vers l’export. Historiquement, la filière a été protégée par des taxes douanières élevées et des exigences de contenu local jusqu’en 1989 où les premières mesures de libéralisation ont été prises.

L’adoption en 1995, dans la foulée des premières élections démocratiques, du programme de développement de l’industrie automobile (Motor Industry Development Programme – MIDP) a initié un tournant. Depuis cette date, le secteur connaît une intégration internationale accrue. L’un des objectifs du MIDP est de mettre en place un écosystème industriel rationnel. Cela impliquait d’augmenter l’échelle de production par modèle, seul moyen de rendre la production de composants plus concurrentielle (Black, 2009). Les droits de douane ont été progressivement abaissés et l’introduction d’accords de complémentarité importation-exportation permet aux assembleurs locaux de rembourser les droits sur les importations en exportant leurs produits. Ils peuvent ainsi se spécialiser dans la production d’un modèle destiné au marché intérieur et à l’exportation et importer d’autres modèles.

En 2013, le programme de production et de développement de l’industrie automobile (Automotive Production and Development Programme – APDP) succède au MIDP. Il n’y a pas eu de réduction des droits de douane au-delà de 25 %. L’APDP privilégie les incitations à la production plutôt que directement aux exportations. Malgré un essor rapide des exportations, le niveau de localisation de la fabrication de pièces détachées reste faible, avec environ 40 % de contenu local.

Le tout nouveau plan directeur pour l’industrie automobile sud-africaine (South African Automotive Masterplan – SAAM) affiche des objectifs ambitieux en termes d’augmentation de la production et du niveau de contenu local. Néanmoins, avec la crise sanitaire et de faibles performances économiques, l’Afrique du Sud risque d’avoir du mal à atteindre ces objectifs. L’une des grandes finalités du SAAM est de développer la production de véhicules et de composants pour le marché régional.

Dans l’Afrique australe, hors Afrique du Sud, le développement de l’industrie automobile reste encore limité. Le Zimbabwe est le plus expérimenté en matière de production automobile, avec des entreprises comme Willowvale Mazda Motor Industries. Celle-ci produisait jusqu’à 9 000 véhicules par an dans les années 1990 et employait 2 000 personnes en 1997. Cependant, les difficultés économiques du pays depuis 2000 l’ont contrainte d’arrêter pratiquement toute activité, à l’exception d’une petite production de pièces détachées. L’assemblage à petite échelle a repris sur une base SKD en collaboration avec l’entreprise chinoise Beijing Automotive Group Co., Ltd. (Barnes et al., 2021). L’Angola pourrait potentiellement constituer un important marché automobile. Il a fait connaître sa volonté de développer cette filière dans le cadre de ses efforts de diversification et une petite activité de type SKD est en train de s’installer.

Le développement d’une filière automobile à petite échelle est en cours dans les pays de la SACU, dont une partie est intégrée au secteur sud-africain. Une usine pour une activité de type SKD sous licence Hyundai avait été construite dans les années 1990 au Botswana, principalement pour alimenter le marché sud-africain. Afin de satisfaire aux exigences réglementaires de ce pays, il a fallu investir dans des opérations de type CKD. Toutefois, à la suite de difficultés financières, l’usine a fermé en 2000 (Zizhou, 2009). Pour autant, le Botswana est devenu l’un des grands fournisseurs de faisceaux de câbles pour l’industrie automobile sud-africaine, grâce à deux entreprises : Pasdec et Kromberg & Schubert. Le Lesotho possédait deux grands centres de production de sièges en cuir destinés à l’exportation via les assembleurs sud-africains, mais cette activité a subi un fort déclin.

La Namibie affiche ses ambitions et s’emploie à promouvoir activement des investissements dans l’industrie automobile. La stratégie pilote de promotion des investissements du pays pour la filière automobile évoque plusieurs pistes : essais automobiles, composants métalliques, systèmes de câblage et assemblage de véhicules commerciaux (Industriall, 2020). Un petit site d’activité de type SKD, Peugeot-Opel Assembly Namibia, a vu le jour. Cette co-entreprise entre PSA et la Namibia Development Corporation, installée à Walvis Bay, réalise des assemblages de type SKD pour Peugeot et Opel (Industriall, 2020). Ce statut l’empêche néanmoins d’exporter vers l’Afrique du Sud puisque cela contrevient aux règles de la SACU qui imposent une activité complète d’assemblage5. Face à cette situation, PSA a menacé de fermer l’usine. Toujours en Namibie, Windhoeker Maschinenfabrik assemble des véhicules blindés légers pour l’industrie de la défense et de la sécurité.

La production de véhicules ailleurs en Afrique se concentre surtout au Maroc. Le royaume est le deuxième producteur africain et a séduit des investisseurs comme Renault ou PSA et de grands fournisseurs de premier rang (Stuart, à paraître). Étroitement intégré à l’Union européenne, le Maroc exporte principalement vers les marchés européens. Malgré un long passé de production automobile, l’Égypte n’a jamais réussi à atteindre une échelle suffisante pour permettre une production compétitive et des exportations importantes.

Un certain nombre de pays d’Afrique de l’Est et de l’Ouest envisagent de développer leur industrie automobile, encore restreinte, attirés par de meilleures perspectives. L’Éthiopie, le Ghana, le Kenya et le Nigéria ont élaboré des politiques automobiles6 et ont attiré des investissements, y compris de multinationales. Mais ces activités d’assemblage sont essentiellement de type SKD (Markowitz et Black, 2019 ; Ugwueze, Ezeibe et Onuoha, 2020). Elles n’offrent donc qu’un potentiel limité pour créer des chaînes de valeur capables d’intégrer la fabrication de composants d’équipement d’origine. Il existe également une activité d’assemblage de motos à petite échelle ainsi qu’une petite industrie de composants, essentiellement destinés au marché des pièces détachées (Black, 2017).

L’essor d’une chaîne de valeur automobile en Afrique australe est freiné par les politiques commerciales et réglementaires et les lacunes en termes d’infrastructures et de compétences

L’Afrique australe (et le continent tout entier) est majoritairement composée de petites économies. Même l’Afrique du Sud, où le marché pour les véhicules neufs dépasse les 500 000 unités par an (avant la survenue de la pandémie), n’offre pas de débouchés suffisants pour constituer un marché indépendant. Sturgeon et Florida (1999) parlent d’« espace automobile » pour désigner la taille de marché nécessaire au développement de cette industrie. Cela peut recouvrir un très vaste marché, comme celui de la Chine ou de l’Inde, ou la proximité avec un grand marché, comme dans le cas du Maroc avec l’Union européenne. Un accord commercial régional – à l’instar du Marché commun des pays du Sud (Mercosur) ou de l’ASEAN – qui donne une plus grande force de frappe à un ensemble de petits marchés, peut constituer une solution alternative à cet « espace automobile ». Avec un marché global de 3 400 milliards USD et une population d’1.38 milliard d’habitants, la ZLECAf est certainement en mesure de concrétiser cette ambition, mais un certain nombre d’écueils persistent.

Les véhicules d’occasion importés offrent un moyen de transport bon marché mais ne vont pas dans le sens de l’émergence d’une filière régionale d’assemblage. Les voitures et les véhicules commerciaux d’occasion constituent l’essentiel des importations de véhicules dans la plupart des pays d’Afrique australe, sauf l’Afrique du Sud, qui les interdit. Au sein de la SADC (hors Afrique du Sud), ces importations représentaient environ 73 % du marché en 2019 (tableau 3.5). Face au faible coût de ces importations en provenance des pays avancés, le secteur national de l’assemblage ne peut pas rivaliser. Dans ces pays, l’interdiction à l’importation des voitures usagées en Afrique du Sud est de longue date et plutôt bien respectée, même si de faibles volumes de véhicules d’occasion, officiellement destinés aux marchés voisins, parviennent à pénétrer le marché sud-africain. Des pays peu susceptibles d’attirer une nouvelle activité d’assemblage seront peu enclins à renoncer au droit d’importer des véhicules d’occasion. Cette question des véhicules d’occasion illustre bien la divergence des intérêts régionaux, qui freine l’intégration et l’industrialisation régionales, mise en évidence par Byiers et al. (2018).

Si elle peut contribuer à l’accélération de l’intégration régionale, l’industrie automobile risque également de conduire à des pressions protectionnistes. Les multinationales peuvent faire pression sur les gouvernements pour qu’ils améliorent l’accès aux marchés et les infrastructures transfrontalières (Lung et van Tulder, 2004). Mais la volonté de nombreux pays de développer leurs propres industries pourrait contrarier l’intégration régionale. Plusieurs pays ont soutenu des filières d’assemblage type SKD à petite échelle pour le marché intérieur, qui ne créent que peu de valeur ajoutée ou d’emplois et ne peuvent pas servir de socle à un développement industriel. Même s’ils envisagent de s’orienter ensuite vers une production de type CKD, ces ambitions se concrétisent rarement, car l’importance des investissements requis est rebutante. La multiplication de ces petites filières nationales a également incité les pays à imposer des taxes douanières pour protéger cette activité naissante de la concurrence de leurs voisins.

La politique automobile de l’Afrique du Sud entraîne un certain nombre de complications pour la poursuite de l’intégration régionale. Certains États membres de la SADC redoutent que l’assouplissement des barrières douanières et l’adoption d’un régime tarifaire régional ne permette aux entreprises sud-africaines d’écraser leurs industries naissantes, grâce au programme de production et de développement de l’industrie automobile (APDP). Au sein de la SACU, les pays doivent se conformer au programme APDP, qui apporte un soutien non négligeable, mais les petits États membres (Botswana, Eswatini, Lesotho et Namibie) n’ont pas les capacités suffisantes pour respecter cet ensemble de règles très complexes (Barnes et al., 2021). Pour obtenir le certificat de crédit d’abattement sur la production (Production Rebate Credit Certificate – PRCP), indispensable pour exporter, ils doivent afficher un niveau de valeur ajoutée domestique peut être difficile à atteindre (Markowitz, 2016). Plusieurs facteurs retardent donc la promotion du libre-échange même au sein de la SACU et, plus généralement, de la SADC (Barnes et al., 2021).

La logistique et la fiabilité du système de livraison joue également un rôle déterminant. C’est l’une des principales explications au regroupement des fabricants de composants à proximité des grands sites d’assemblage. Le transport transfrontalier doit être facile pour favoriser l’essor des chaînes de valeur régionales. Pour cela, il faut à la fois des infrastructures transfrontalières de qualité et des formalités de transit aux frontières efficaces et à coûts réduits (Stuart et MacLeod, à paraître). Outre ces deux points, les difficultés liées aux liaisons de transport, à l’électricité et à d’autres aspects infrastructurels doivent être traitées.

L’industrie automobile fonctionne avec des normes techniques et de qualité extrêmement élevées, qui nécessitent une main-d’œuvre qualifiée et des capacités de production sophistiquées. La mise en place d’une chaîne de valeur exige une main-d’œuvre qualifiée ainsi que des capacités de production renforcées chez les fournisseurs potentiels de deuxième et troisième rangs. Skills Initiative for Africa (SIFA) de l’Agence de développement de l’Union africaine a pour objet de promouvoir le déploiement de compétences innovantes sur le continent en lien avec le secteur privé. Elle gère un mécanisme de financement et un volet technique. La filière automobile sud-africaine pourrait également jouer un rôle dans le transfert de compétences et de capacités industrielles dans la région, concrétisant ainsi un autre effet positif d’une intégration plus étroite et permettant l’essor d’un réseau régional de production automobile (Barnes et al., 2021). Les pressions politiques en vue d’étoffer le nombre de fournisseurs pourraient conduire les multinationales et les fournisseurs de premier rang à renforcer les capacités des fournisseurs de deuxième et troisième rangs.

Le développement de l’activité d’assemblage et la production de composants d’équipement d’origine, de motos et de pièces détachées peuvent renforcer les chaînes de valeur régionales

Pour développer des chaînes de valeur régionales dans le secteur de l’automobile, il faut que la production monte fortement en puissance dans un certain nombre de pays d’Afrique australe. L’activité d’assemblage et la production de composants d’équipement d’origine offrent de réelles perspectives. La production de motos peut servir de point d’entrée à la production de véhicules conventionnels et peut-être aussi de véhicules électriques. De même, la production de pièces détachées peut venir renforcer la chaîne de valeur automobile.

L’Afrique du Sud et la région australe ont des atouts pour développer l’activité d’assemblage et renforcer la chaîne d’approvisionnement. En Afrique australe, l’activité d’assemblage de véhicules devrait continuer de concerner essentiellement l’Afrique du Sud. Le South African Automotive Masterplan, qui entre en vigueur en 2021, vise à passer le niveau de contenu local dans les véhicules légers assemblés sur place de 40 à 60 % d’ici 2035. Même à 50 % de contenu local, cette évolution aurait un effet important sur la création de débouchés pour les fournisseurs de la région (pour les besoins du plan directeur, le « contenu local » recouvre actuellement toute production au sein de la SACU).

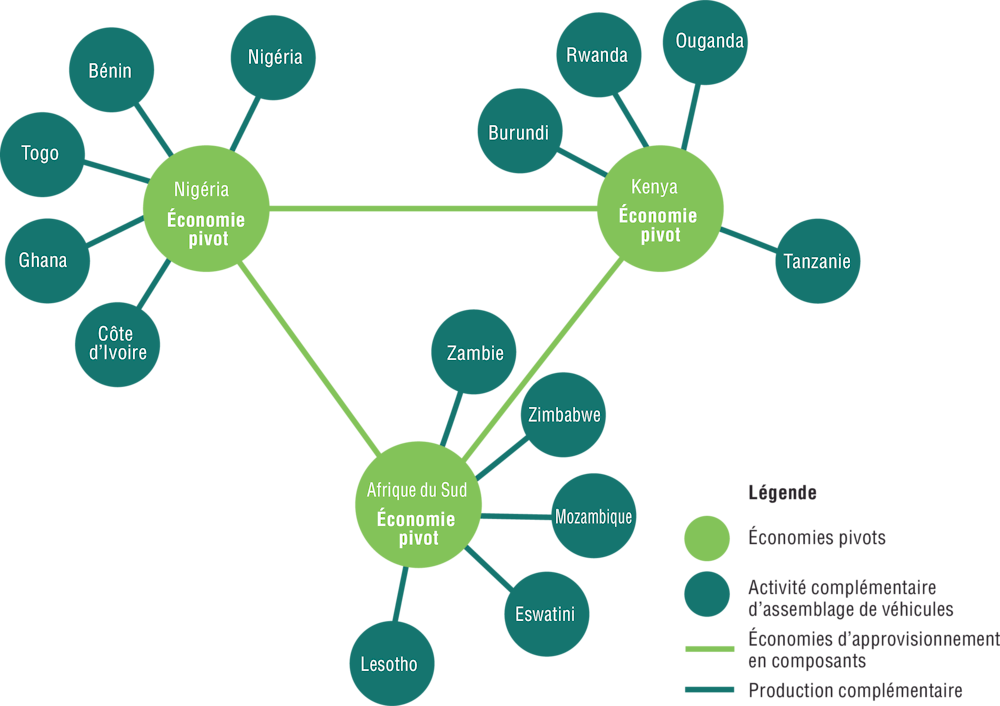

Aussi évidente soit-elle, la constitution d’un pôle de fournisseurs dans les pays d’Afrique australe est une opportunité difficile à concrétiser. Créée en 2015 pour promouvoir l’intégration, l’Association africaine de constructeurs automobiles (African Association of Automotive Manufacturers – AAAM7) promeut activement un pacte automobile panafricain. L’idée est de développer un modèle de réseau en étoile (hub-and-spoke model) (graphique 3.9) dans lequel l’activité d’assemblage a lieu dans différents centres régionaux, qui reçoivent des pièces fournies par des pays voisins (Barnes, Erwin et Ismail, 2019). En Afrique australe, l’Afrique du Sud deviendra un « pôle » d’assemblage, alimenté par les composants venus d’autres pays de la région. À plus longue échéance, les perspectives sont là mais tous les pays ne pourront probablement pas y participer. L’industrie automobile tend à se regrouper sur un nombre limité de sites et les assembleurs privilégient les fabricants de pièces détachées locaux à proximité de leurs usines. Les aléas logistiques et les délais de franchissement des frontières sont un obstacle à une production moderne à grande échelle. Le Lesotho, pourtant proche des grands centres de production sud-africains de Gauteng, Durban et du Cap-Oriental et membre d’une union douanière avec l’Afrique du Sud, a eu du mal à attirer de nouveaux investissements dans la production de composants (Black, 2017).

La production de motos est une autre chaîne de valeur à potentiel, puisqu’elle offre un point d’accès facile à la production automobile et de nombreux autres avantages. En Afrique, la densité de motocyclistes est parfois forte, comme en Angola et au Mozambique et dans plusieurs pays d’Afrique de l’Est et de l’Ouest. Si la plupart des engins sont importés, il existe néanmoins une activité restreinte d’assemblage local. La technologie est plus simple et, étant donné la taille du marché dans bon nombre de pays d’Afrique, la réalisation d’économies d’échelle plus facile. Les petits véhicules à deux roues sont par ailleurs mieux adaptés à l’objectif de créer des villes durables. Il faut rappeler que la production de motos a joué un rôle décisif dans le développement industriel de certains pays d’Asie, comme l’Inde, la Thaïlande et le Viet Nam.

Graphique 3.9. Modèle en étoile pour soutenir la création d’un pacte automobile en Afrique subsaharienne

Source : Barnes, Erwin et Ismail (2019), “Realising the potential of the Sub-Saharan African automotive market: The importance of establishing a sub-continental automotive pact”.

Le créneau des véhicules électriques à deux roues semble prometteur, celui-ci permettrait de constituer des flottes plus durables. Ces véhicules dominent déjà le marché des deux-roues en Chine et gagnent rapidement du terrain ailleurs en Asie, notamment en Inde, en Thaïlande et au Viet Nam (Black et al., 2019). Outre le fait les prix de ces produits deviennent compétitifs par rapport aux motos conventionnelles, ils font l’objet d’une promotion active en Asie afin de réduire la pollution atmosphérique dans les villes. Le problème de la pollution de l’air ambiant liée aux particules prend toujours plus d’ampleur en Afrique (OCDE, 2021a). Les pays d’Afrique australe les plus touchés (d’après le nombre de décès prématurés par million d’habitants) sont (dans cet ordre) Maurice, l’Afrique du Sud et le Botswana (ibid.). En Asie, les deux-roues électriques sont aussi considérés comme un moyen de développer une technologie électrique appelée à dominer le transport dans les deux prochaines décennies. En outre, les pays importateurs de pétrole y voient une solution pour réduire la charge des importations. Le Rwanda promeut activement la mobilité électrique et trois entreprises – Ampersand, Safi et Rwanda Electric Mobility – sont apparemment engagées dans la création d’une activité à petite échelle d’assemblage de deux-roues électriques ou envisagent de s’y lancer (Industriall, 2020).

La production de pièces détachées ouvre la voie à l’industrialisation et au développement de chaînes de valeur régionales. Malgré un contexte difficile, des pôles de production de ce type ont fait leur apparition en de nombreux endroits, comme à Nnewi au Nigéria (Abiola, 2008) ou à Suame au Ghana (Adeya, 2008). Face à la multiplication du nombre de véhicules sur les routes (y compris d’occasion), le potentiel du marché des pièces détachées est considérable. Bien qu’elle ne rentre pas dans les autres procédés de production, la fabrication de pièces détachées exige de nombreux intrants et sous-composants qui pourraient être produits dans la région. Elle pourrait également servir de socle à la production de composants d’équipement d’origine à mesure qu’une activité d’assemblage émerge en dehors de l’Afrique du Sud. De même, l’essor d’une industrie de composants d’équipement d’origine faciliterait la production de pièces détachées.

Les politiques publiques peuvent renforcer la chaîne de valeur de l’automobile en Afrique australe

Alors que l’intégration régionale progresse, notamment avec la création de la ZLECAf, un certain nombre d’initiatives panafricaines importantes ont été engagées. Dans leur déclaration de septembre 2021, les ministres du Comité technique spécialisé sur le commerce, l’industrie et les ressources minières (STC-TIM) de l’Union africaine ont appelé la Commission de l’Union africaine, l’Afreximbank, la Banque africaine de développement, la Commission économique des Nations Unies pour l’Afrique, l’Organisation des Nations Unies pour le développement industriel et l’AAAM à accélérer l’élaboration d’une stratégie continentale pour le développement de l’industrie automobile. Cela passe avant tout par l’existence d’un « espace automobile » viable et suffisamment vaste pour attirer des investissements à grande échelle. Ensuite, le marché a besoin d’un certain degré de protection et de l’appui des responsables politiques. Ici, la notion de protection concerne l’entité régionale dans son ensemble tout en autorisant le libre-échange en interne. L’Afrique du Sud étant le seul pays de la région à disposer d’une industrie de fabrication automobile bien établie, un degré supérieur de protection et de soutien pourrait se révéler nécessaire pour les pays plus petits et les filières naissantes. Troisième condition, l’amélioration continue des infrastructures et des capacités industrielles. Indépendamment de la pandémie de COVID-19, les perspectives se sont nettement améliorées. Le marché dispose en effet d’un potentiel de croissance et plusieurs pays se dotent de politiques de promotion de ce secteur.

L’intégration régionale et une politique commerciale adaptée sont essentielles pour le succès de l’industrie automobile

Seul un vaste marché intégré peut commencer à offrir l’échelle requise pour un investissement de taille. Il faut pour cela poursuivre le démantèlement des taxes douanières et autres barrières sur le continent mais également fluidifier la circulation transfrontalière. À cet égard, la SADC fait figure de communauté économique régionale (CER) idéale pour l’intégration de l’industrie automobile et la facilitation du commerce transfrontalier dans la chaîne de valeur. En plus d’être une zone de libre-échange, elle a adopté une stratégie et feuille de route pour l’industrialisation de la SADC, qui invite les pays membres à agir de manière résolue afin de promouvoir l’industrialisation, les investissements et les échanges dans la région. Enfin, le succès d’une industrie automobile régionale exige que les pays d’Afrique australe jouent un rôle au sein de la chaîne de valeur en fonction de leurs avantages comparatifs et compétitifs respectifs en vue de fournir des composants aux pays qui servent de pôles pour l’assemblage des véhicules.

Un certain niveau de protection (barrières tarifaires et non tarifaires) face aux importations en provenance du reste du monde sera nécessaire pour favoriser le développement d’une industrie automobile et de chaînes de valeur régionales en Afrique australe. Il existe une tension entre les approches politiques qui cherchent à protéger et localiser l’industrie et celles qui autorisent l’exposition à la concurrence. L’industrie automobile sud-africaine a bénéficié de la protection de barrières commerciales et d’une politique de soutien complète, à travers notamment des subventions. D’autres mesures de protection, dont les exigences de contenu local8, ont permis à de nombreux autres pays émergents de créer une filière automobile (Lee et Mao, 2020). Pourtant, les barrières commerciales peuvent entraver le développement de chaînes de valeur régionales en ceci qu’elles restreignent la circulation des importations et, partant, des exportations (qui intègrent des intrants importés) (OCDE, 2013). En outre, l’expérience de l’Asie montre que le succès à plus long terme des chaînes de valeur automobiles ne dépend pas uniquement des mesures de protection mais bien d’une exposition à la concurrence (Lee et Mao, 2020).

Le multilatéralisme joue un rôle important dans la constitution de chaînes de valeur régionales – puisqu’il implique une négociation entre participants des prérogatives de l’industrie régionale. La ZLECAf et, plus directement, la SADC, vont jouer un rôle décisif dans l’élaboration de politiques pour une chaîne de valeur régionale africaine dans le secteur de l’automobile, pour plusieurs raisons :

-

Les barrières commerciales avec les tierces parties qui concernent la chaîne de valeur régionale de l’automobile peuvent être harmonisées.

-

Les accords d’investissements peuvent être négociés au niveau des CER avec les tierces parties et conçus pour être équitables envers tous les États membres.

-

Les exportations peuvent être dopées par des accords commerciaux plurilatéraux, à l’instar des accords de partenariat économique (APE) avec l’Union européenne et de la loi sur la croissance et les opportunités économiques en Afrique. Un APE entre l’Union européenne et les membres de la SADC (qui exclut l’Angola pour l’instant) est entré provisoirement en vigueur en octobre 2016.

-

Les petits pays de la SADC peuvent intégrer leurs échanges et leurs investissements en s’appuyant sur les politiques des CER en matière de libre-échange et de promotion des investissements régionaux (OCDE, 2013, 2016). Au sein de la SACU, le Botswana et le Lesotho ont pu en profiter jusqu’à un certain point.

Le climat des affaires et les incitations sont deux facteurs clés d’attractivité pour les investissements

L’environnement général de la pratique des affaires est déterminant pour attirer les investisseurs – et les politiques commerciales, industrielles et régionales seront inopérantes sans conditions propices à l’investissement. C’est l’un des points faibles de l’Afrique australe. Il faut actionner plusieurs leviers pour améliorer le climat des affaires9 :

-

Modernisation des infrastructures (électricité, eau, services groupés, ports, aéroports et voies ferrées). Même l’Afrique du Sud, où les infrastructures sont relativement bien développées, est pénalisée par de graves problèmes d’approvisionnement électrique et par des coûts portuaires et ferroviaires élevés. L’industrie automobile, qui fonctionne avec des fournisseurs lointains, doit respecter des règles de qualité strictes et produire à flux tendus, est particulièrement exigeante en termes d’infrastructures de transport. Une réalité qui pose également des défis pour le développement de chaînes de valeur régionales.

-

Renforcement des institutions, en termes de droits de propriété, de contrats commerciaux, de stabilité de l’environnement politique et réglementaire mais aussi de sûreté et de sécurité pour le personnel et l’activité. Tout affaiblissement du pouvoir institutionnel, de l’efficacité des politiques ou de la qualité de la réglementation compromettra les stratégies régionales d’industrialisation.

-

Développement des services en amont, comme le transport, les services financiers, de distribution, de communication et les services aux entreprises. Vu la part croissante de la technologie dans les moteurs et les composants automobiles, le secteur des services technologiques doit également être au niveau. À l’heure actuelle, la ville du Cap est le pôle technologique le plus réputé de l’Afrique australe et sert de modèle mais aussi de vecteur pour le développement technologique dans le reste de la région (Stuart, 2019). Plusieurs ingrédients conditionnent la montée en puissance réussie des services technologiques, comme la promotion de l’éducation, le soutien aux entreprises technologiques et les incitations à l’innovation.

-

Compétitivité de l’industrie sidérurgique. L’industrie automobile a besoin pour fonctionner d’une industrie sidérurgique en amont capable de fournir des intrants en acier à des conditions compétitives. Les représentants sud-africains de l’industrie automobile estiment que ce problème explique le poids des produits en acier importés dans le secteur (OCDE, 2016).

Les incitations à l’investissement peuvent aussi attirer les IDE indispensables pour renforcer la participation dans les chaînes de valeur automobiles. De nombreux pays, comme le Mexique, la République tchèque et la Turquie, ont recouru aux incitations pour attirer des IDE dans leur secteur automobile (OCDE, 2016), sous forme d’allègements fiscaux, d’allocations de formation, d’octroi de terrains à faible coût ou de subventions directes à l’investissement. Dans la plupart des pays émergents producteurs, les sites d’assemblage sont détenus par des entreprises étrangères ou fonctionnent sous licence de technologies étrangères. Mais plus la filière de l’assemblage est importante, plus les perspectives augmentent pour les fournisseurs, y compris des entreprises détenues par des intérêts nationaux.

Encadré 3.3. Les politiques régionales en matière de commerce et d’industrie doivent tenir compte de la spécificité du secteur automobile

Pour être efficace, la production doit disposer de vastes sites d’assemblage capables d’attirer des investissements dans le secteur des composants. La multiplication des opérations à petite échelle de type SKD est la conséquence de politiques inadaptées (en témoigne par exemple le taux exceptionnellement élevé de protection pour les activités mineures d’assemblage final) et doit être découragée. Cette activité n’offre qu’une valeur ajoutée minime et peu de débouchés pour la fourniture locale de composants. En outre, les entreprises qui font appel à un assemblage de type SKD peuvent être tentées de contrecarrer les mesures destinées à attirer des investissements à plus grande échelle. Les politiques doivent promouvoir la spécialisation et la production à grande échelle afin de soutenir les fournisseurs locaux et régionaux. Par conséquent, tous les pays ne doivent pas tenter de s’engager dans ce secteur, surtout dans la filière d’assemblage. L’intégration régionale passe par une spécialisation régionale, qui offrira les meilleures conditions à tous les acteurs. D’autres filières industrielles offriront probablement de meilleurs débouchés en fonction des avantages comparatifs.

L’analyse des avantages comparés (RCA) est l’un des moyens pour décider de la place de chaque pays dans une chaîne de valeur donnée, les performances dudit pays à l’exportation étant un bon indicateur de son rôle potentiel dans les chaînes de valeur.Venter (2019) et Stuart (2020) s’appuient sur une analyse RCA pour inciter par exemple les acteurs de la filière cuivre en Zambie à se positionner dans la chaîne de valeur de la production des composants destinés aux véhicules électriques. D’autres exemples de Stuart (2020) incluent la spécialisation du Lesotho dans les composants pour dispositifs de commutation électrique ; la spécialisation du Mozambique dans la production de composants en aluminium, comme les culasses ; ou pour le Zimbabwe, la spécialisation dans certains aspects de la construction de petits moteurs1. Le graphique 3.10 illustre cette configuration potentielle.