Ce chapitre identifie différents axes d’action à même de renforcer l’investissement durable dans le secteur agroalimentaire de l’Afrique de l’Ouest, retenu en raison de sa forte contribution à l’emploi et à la croissance économique de la région. Il examine tout d’abord les flux d’investissements à destination et en provenance de la région, ainsi que leur répartition entre les différents secteurs et pays (Bénin, Burkina Faso, Cabo Verde, Côte d’Ivoire, Gambie, Ghana, Guinée, Guinée-Bissau, Libéria, Mali, Niger, Nigéria, Sénégal, Sierra Leone et Togo), propose ensuite une analyse approfondie des potentiels et limites du secteur agroalimentaire en Afrique de l’Ouest, et se conclut par une série de suggestions concrètes à l’attention des responsables politiques de la région qui souhaiteraient attirer davantage d’investissements durables.

Dynamiques du développement en Afrique 2023

Chapitre 7. Investir dans les chaînes de valeur agroalimentaires pour le développement durable en Afrique de l’Ouest

Abstract

En bref

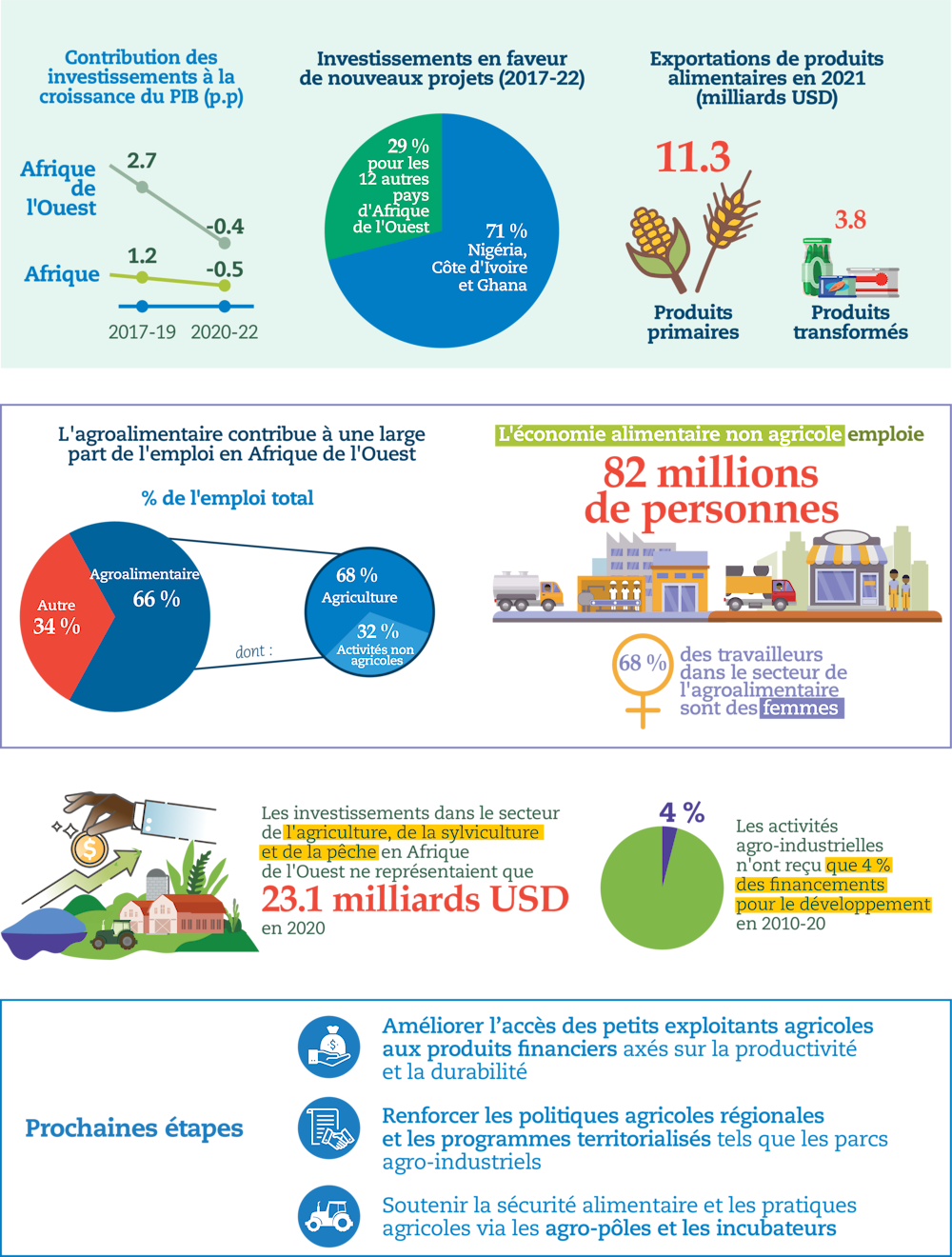

Les récentes crises mondiales ont ralenti la croissance, alourdi la dette et freiné les investissements dans les pays d’Afrique de l’Ouest, portant aussi un coup aux investissements durables dans le secteur agroalimentaire de la région (agriculture, transformation alimentaire, conditionnement, transport, distribution et vente au détail), malgré son vaste potentiel en termes de création d’emplois, de réduction de la pauvreté et de transformation productive.

La croissance de la demande intérieure et intra-régionale de produits alimentaires transformés reste un facteur de développement potentiel des chaînes de valeur agroalimentaires de l’Afrique de l’Ouest. Le financement du secteur agricole de la région par le crédit intérieur, les institutions de financement du développement et les gouvernements a toutefois stagné, avec un total cumulé de 10.3 milliards USD en 2021, en deçà des 10.8 milliards USD de 2018, avant la pandémie de COVID-19. De leur côté, les investissements directs étrangers (IDE) dans l’agro-industrie, malgré leur rôle clé dans les investissements capitalistiques, ressortent à moins de 1.8 milliard USD par an entre 2017 et 2022. Par ailleurs, entre 2010 et 2020, seuls 4 % des financements du développement à destination du secteur agricole sont allés aux activités agro-industrielles, et 12 % à la protection de l’environnement. Les investissements privés informels jouent quant à eux un rôle plus important en Afrique de l’Ouest que dans d’autres régions du continent, mais ont des effets limités sur la productivité et peuvent être source de risques et de vulnérabilités pour les fournisseurs informels. L’immense potentiel du secteur agroalimentaire pour stimuler l’industrialisation et contribuer à la création d’emplois, aux moyens de subsistance, à la sécurité alimentaire et au renforcement des chaînes de valeur régionales reste donc largement sous-exploité.

Dans ce contexte, les responsables politiques pourraient privilégier trois grands axes d’action : les institutions financières publiques peuvent améliorer l’accès des petits exploitants agricoles à des produits financiers axés sur la productivité et la durabilité ; les politiques d’intégration régionale et les programmes territorialisés peuvent jouer des rôles complémentaires dans le renforcement des chaînes de valeur agroalimentaires ; et les agropoles, organismes de soutien, bailleurs de fonds internationaux et partenaires techniques, qui améliorent tous directement les capacités des petites entreprises et des entreprises informelles et renforcent les liens au sein des chaînes de valeur agroalimentaires, peuvent voir leur rôle étendu.

Afrique de l'Ouest (infographie)

Profil régional de l’Afrique de l’Ouest

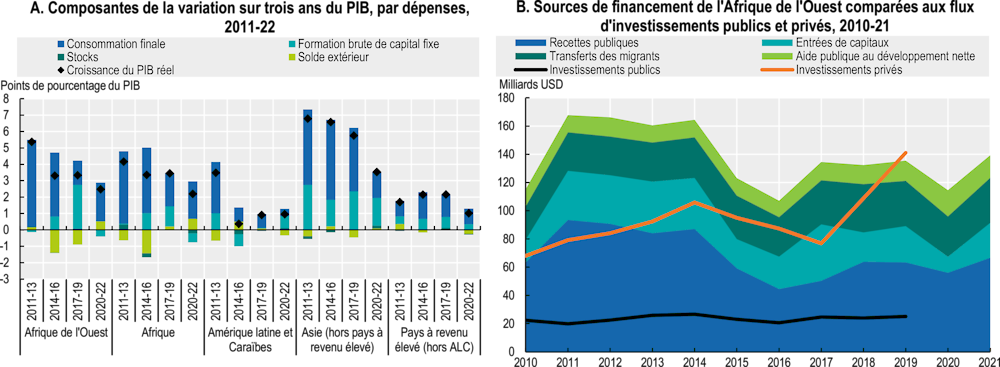

Graphique 7.1. Composantes de la croissance économique et sources de financement en Afrique de l’Ouest

Note : Les composantes de la croissance du produit intérieur brut (PIB) sont calculées sur une base annuelle en utilisant la croissance annuelle du PIB réel pour estimer l’augmentation en dollars US réels. Les chiffres agrégés sont calculés en prenant la moyenne des chiffres nationaux pondérée par le PIB en dollars PPA (parité de pouvoir d’achat). Les composantes de la croissance triennale du PIB ont été calculées en faisant la différence entre la moyenne géométrique de la croissance annuelle du PIB réel sur la période considérée et la croissance du PIB réel lorsque chacune des composantes est mise à zéro pour chaque année. Le solde extérieur correspond à la différence entre importations et exportations. Les importations contribuent négativement au PIB. La catégorie « Pays à revenu élevé » désigne les pays dits « à revenu élevé » dans la classification de la Banque mondiale des pays par groupes de revenu, hors Amérique latine et Caraïbes. Les recettes publiques comprennent toutes les recettes publiques fiscales et non fiscales, moins le service de la dette et les subventions perçues. Les entrées de capitaux comprennent les investissements directs étrangers (IDE), les investissements de portefeuille et autres entrées d’investissements enregistrés par le Fonds monétaire international dans le cadre de son système de comptabilité des actifs/passifs. Une certaine prudence est de mise lors de l’interprétation des chiffres relatifs aux entrées de capitaux, car certains chiffres pour 2021 et les entrées de portefeuille sont manquants.

Sources : Calculs des auteurs d’après FMI (2022a), Perspectives de l’économie mondiale (base de données), www.imf.org/en/Publications/WEO/weo-database/2022/October ; OCDE (2022a), Comité d’aide au développement de l’OCDE (base de données), https://stats-1.oecd.org/Index.aspx?DataSetCode=TABLE2A ; Banque mondiale (2022a), Indicateurs du développement mondial (base de données), https://data.worldbank.org/products/wdi ; FMI (2022b), Balance of Payments and International Investment Position Statistics (BOP/IIP) (base de données), https://data.imf.org/?sk=7A51304B-6426-40C0-83DD-CA473CA1FD52 ; FMI (2022c), Investment and Capital Stock Dataset (ICSD) (base de données), https://data.imf.org/?sk=1CE8A55F-CFA7-4BC0-BCE2-256EE65AC0E4 ; et Banque mondiale-KNOMAD (2022), Remittances (base de données), www.knomad.org/data/remittances.

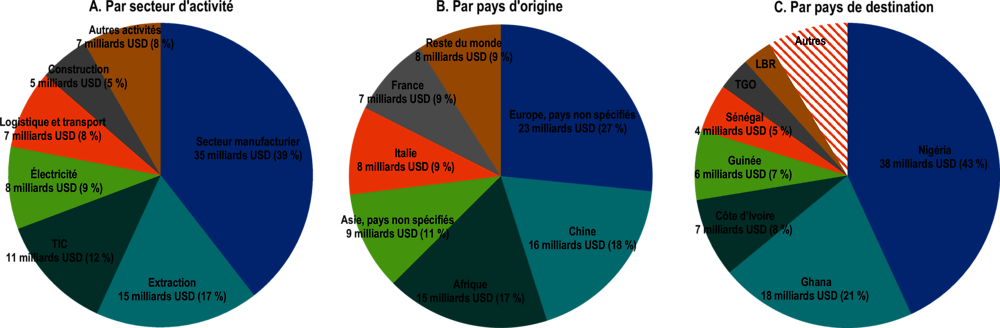

Graphique 7.2. Investissements directs étrangers en faveur de nouveaux projets en Afrique de l’Ouest, par secteur d’activité, pays d’origine et de destination, 2017-22

Note : La base de données fDi Markets est utilisée uniquement à des fins d’analyse comparative. Elle ne permet pas de déduire les montants d’investissements réels, car ces données se basent sur les annonces initiales de projets d’investissement, dont une partie ne se concrétise pas. TIC = technologies de l’information et de la communication. TGO = Togo, LBR = Libéria.

Source : Calculs des auteurs basés sur fDi Intelligence (2022), fDi Markets (base de données), www.fdiintelligence.com/fdi-markets.

Les crises récentes ont freiné l’investissement en Afrique de l’Ouest, et les investissements durables ne profitent qu’à un nombre limité de pays et secteurs

La pandémie de COVID-19 a temporairement inhibé les investissements et la croissance, tout en augmentant la dette souveraine

La crise sanitaire a ralenti les investissements et la croissance dans les pays d’Afrique de l’Ouest, et la reprise reste à stabiliser. Au début de la pandémie de COVID-19, en 2020, le produit intérieur brut (PIB) de la région s’est contracté de 0.6 %, avant de rebondir à 4.4 % en 2021, une fois le choc économique initial passé. En 2022, alors que les perturbations du commerce international, l’inflation des prix des denrées alimentaires et de l’énergie et le resserrement des conditions budgétaires ralentissaient la reprise, les prévisions continuaient de tabler sur une croissance robuste, à 3.9 % (FMI, 2023a). Avant la crise sanitaire, l’investissement privé avait connu une forte progression, doublant presque, de 76.8 milliards USD en 2017 (7.9 % du PIB) à 141.1 milliards USD (9.6 % du PIB) en 2019 (Graphique 7.1, Panel B). L’investissement (formation brute de capital fixe) est ainsi devenu le principal moteur de la croissance du PIB sur la période 2017-19, y contribuant à hauteur de 2.7 points de pourcentage. Durant la pandémie, les désinvestissements se sont néanmoins répercutés négativement sur le PIB de la région, le faisant fléchir de 0.4 point de pourcentage entre 2020 et 2022 (Graphique 7.1, Panel A).

L’année 2020 a vu la contraction de l’ensemble des flux financiers extérieurs, à l’exception de l’aide publique au développement (APD), avant leur rebond en 2021 aux niveaux d’avant la crise. Les apports financiers extérieurs à destination de l’Afrique de l’Ouest ont ainsi reculé, passant de 72 milliards USD en 2019 à 60 milliards USD en 2020, tandis que l’APD augmentait de 29 %, pour atteindre 18.4 milliards USD (2.8 % du PIB), son niveau le plus élevé depuis 2011 (Graphique 7.1, Panel B). Tous les flux extérieurs ont ensuite connu un rebond en 2021, avec des investissements directs étrangers (IDE) à 13.8 milliards USD en 2021, leur plus haut niveau depuis 9 ans, et des investissements de portefeuille grimpant à 9.1 milliards USD, comme en 2017 (Graphique 7.1, Panel B).

Les déficits budgétaires et les pressions de la dette souveraine s’accentuent en Afrique de l’Ouest. Face à la crise du COVID-19, de nombreux gouvernements ont adopté des mesures d’allègement fiscal ou d’aide sociale en soutien aux populations vulnérables et à l’activité économique pendant et après les périodes de confinement. En 2021, la mobilisation des recettes intérieures a connu une légère hausse, passant de 10 % à 11 % du PIB, tandis que les dépenses ont augmenté de 4 %, portant le déficit budgétaire de la région à 47 % du PIB. Bien que présentes dans toute l’Afrique de l’Ouest, les inquiétudes concernant la dette souveraine sont moins prononcées que dans d’autres régions africaines. Selon le Fonds monétaire international (FMI, 2023b), 4 pays sur 15 (Gambie, Ghana, Guinée-Bissau et Sierra Leone) présentent un risque élevé de surendettement. Le Ghana en particulier, aux prises avec d’importantes pressions, a entamé des négociations avec le FMI dans l’espoir d’obtenir un soutien financier début 2023 (AfricaNews, 2023).

Les investissements durables ne profitent qu’à un nombre limité de pays et secteurs

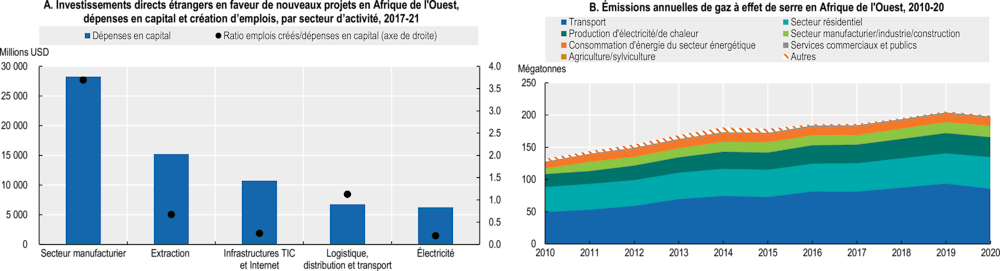

Créateurs d’emplois, les IDE en faveur de nouveaux projets (« greenfield ») ciblent toutefois des secteurs aux résultats environnementaux mitigés. Le Nigéria, la Côte d’Ivoire et le Ghana ont à eux seuls bénéficié de 71 % des IDE greenfield à destination de la région entre 2017 et 2022 (Graphique 7.2, Panel C). La plus grande part (39 %) est allée au secteur manufacturier, avec environ quatre emplois créés par millier USD investi, soit le ratio le plus élevé tous secteurs d’activité confondus (Graphique 7.3, Panel A). Les activités d’extraction et d’exploitation minière ont été le deuxième secteur le plus prisé par l’IDE sur la même période. Au cours des dix dernières années, le secteur des transports a lui aussi reçu une part importante d’IDE, mais a contribué plus que tout autre à l’augmentation globale des émissions de gaz à effet de serre. Le Nigéria, premier bénéficiaire d’IDE en Afrique de l’Ouest sur la période 2017-22, compte à lui seul pour 68 % des émissions totales de la région (Graphique 7.3, Panel B).

Graphique 7.3. Création d’emplois par les investissements directs étrangers greenfield et émissions de gaz à effet de serre, par secteur d’activité, en Afrique de l’Ouest

Note : TIC = technologies de l’information et de la communication.

Source : Calculs des auteurs à partir de fDi Intelligence (2022), fDi Markets (base de données), www.fdiintelligence.com/fdi-markets et AIE (2022), Data and Statistics (base de données), www.iea.org/data-and-statistics/data-tools/greenhouse-gas-emissions-from-energy-data-explorer.

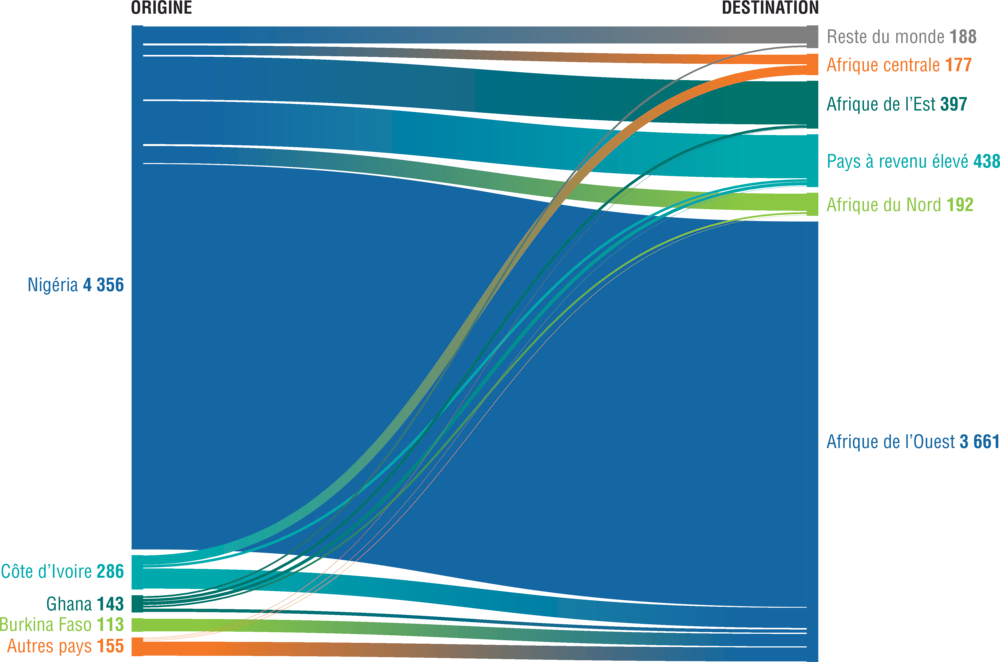

Pour leur plus grande part, les IDE en faveur de nouveaux projets en Afrique de l’Ouest proviennent de l’extérieur de la région et du continent. Sur la période 2017-21, 56 % provenaient ainsi de pays à revenu élevé, suivis de l’Asie (21 %), principalement sous l’impulsion d’importants investissements de la République populaire de Chine (ci-après « Chine »). Les autres régions d’Afrique comptent de leur côté pour 17 % du total de ces IDE, essentiellement en provenance d’Afrique australe et d’Afrique du Nord, et à destination du Nigéria. Au niveau intra-régional, c’est le Togo qui est le premier bénéficiaire de ces investissements, pour majeure partie en provenance du Nigéria (Graphique 7.6).

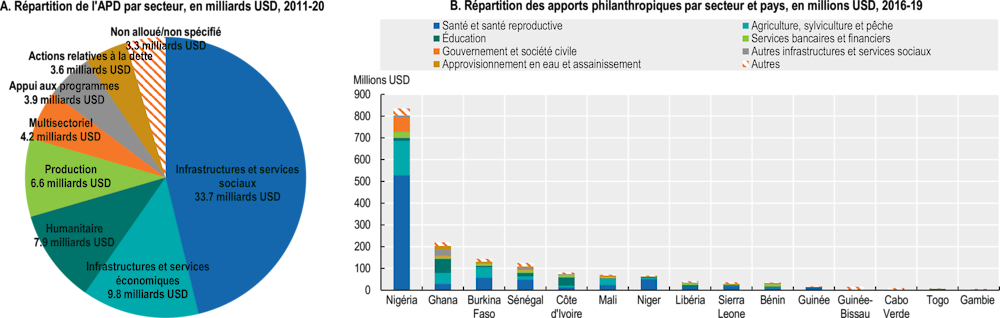

L’APD et les apports philanthropiques viennent compléter des investissements publics limités dans les secteurs sociaux, mais restent concentrés sur un seul pays. Les dépenses publiques de santé ne représentaient que 0.8 % du PIB en 2019, une part plus faible que dans toute autre région du continent, hormis l’Afrique centrale. Les dépenses publiques d’éducation n’étaient pas bien plus conséquentes, comptant pour seulement 1.6 % du PIB, et également plus faibles que partout ailleurs sur le continent. À l’inverse, 46 % des 72 milliards USD d’APD à destination de la région sur la période 2011-20 sont allés aux infrastructures et services sociaux (santé, éducation, société civile, approvisionnement en eau et assainissement) (Graphique 7.4, Panel A), et environ 48 % des apports philanthropiques sur la période 2016-19 ciblaient le secteur de la santé et de la santé reproductive (Graphique 7.4, Panel B). Ces apports – APD comme philanthropie – sont néanmoins restés fortement axés sur le Nigéria.

Graphique 7.4. Répartition de l’aide publique au développement et des apports philanthropiques à destination de l’Afrique de l’Ouest

Note : Sont représentés dans ce graphique les huit secteurs ayant bénéficié de la part la plus importante d’APD et d’apports philanthropiques ; la catégorie « Autres » englobe les secteurs restants.

Source : Calculs des auteurs à partir d’OCDE (2022a), Comité d’aide au développement de l’OCDE (base de données), https://stats-1.oecd.org/Index.aspx?DataSetCode=TABLE2A ; et OCDE (2021a), Private Philanthropy for Development: Data for Action Dashboard (base de données), https://oecd-main.shinyapps.io/philanthropy4development/.

D’autres sources de financement privé, comme l’investissement d’impact et les investisseurs institutionnels nationaux, se développent en Afrique de l’Ouest. Les institutions de financement du développement comptaient pour environ 97 % des investissements d’impact dans la région entre 2005 et 2015 (GIIN, 2015). Au Nigéria, des changements réglementaires, notamment la réglementation des actifs des fonds de pension en 2006, ont permis à ceux-ci d’augmenter leur enveloppe d’actifs sous gestion (Juvonen et al., 2019 ; National Pension Commission, 2006), qui atteignait ainsi 32.3 milliards USD en 2020 (OCDE, 2021b). Au Ghana, les fonds de pension ont également connu une croissance régulière, avec un cumul de 4.7 milliards USD en 2021, portant le pays au rang de deuxième marché de fonds de pension de la région (Nyang`oro et Njenga, 2022 ; OCDE, 2021b). La Nigerian Sovereign Wealth Authority (Fonds souverain nigérian) disposait en 2021 de 3 milliards USD d’actifs sous gestion, le montant le plus élevé de tous les fonds souverains d’Afrique de l’Ouest, suivie du Fonds souverain d’investissements stratégiques du Sénégal (FONSIS) et du Ghana Heritage Fund, à respectivement 0.8 et 0.7 milliard USD d’actifs sous gestion (SWFI, n.d.).

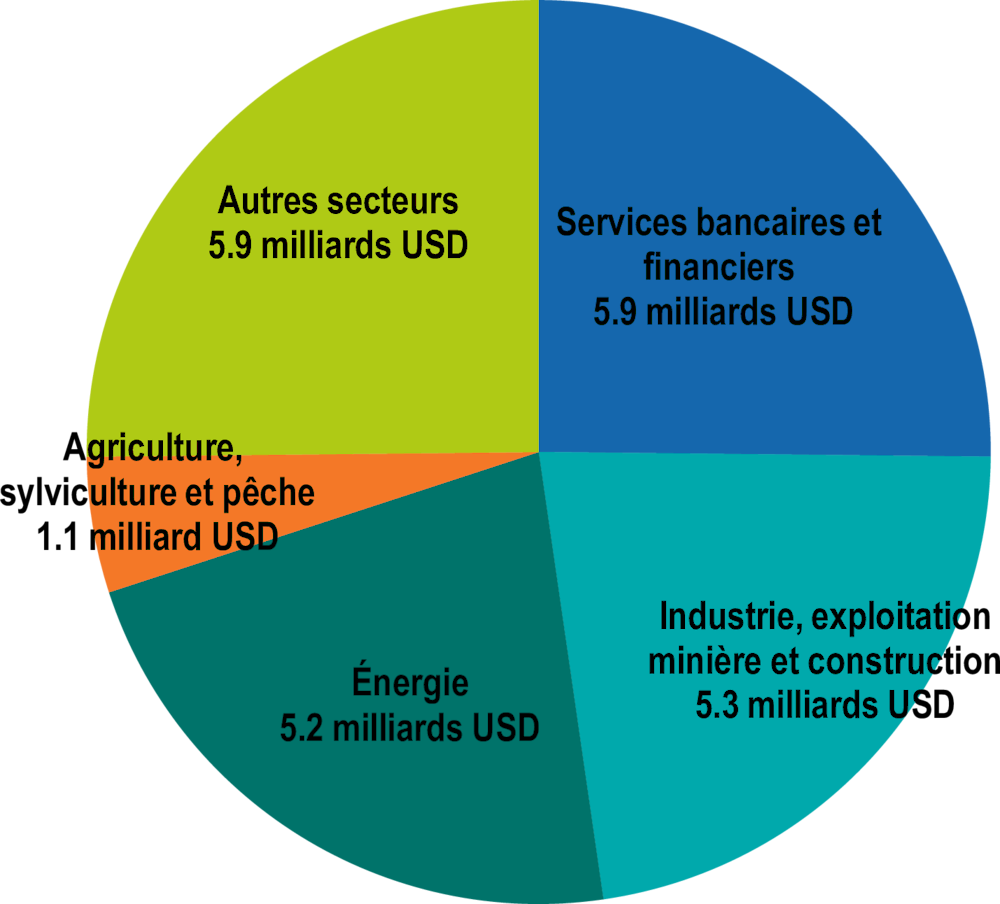

L’Afrique de l’Ouest a mobilisé d’importants financements mixtes, à destination de secteurs à fort comme à faible potentiel de durabilité. Sur la période 2012-20, en moyenne 2.4 milliards USD de financements privés ont ainsi été mobilisés chaque année via des institutions de financement du développement ou des banques de développement, plus que dans toute autre région du continent, hormis l’Afrique australe. À l’instar des IDE greenfield, ces financements mixtes sont allés pour majeure partie au Nigéria (37 %), au Ghana (24 %) et à la Côte d’Ivoire (15 %), suivis du Sénégal (7 %) et de la Guinée (6 %). Si des parts significatives ont bénéficié à des secteurs à fort potentiel global de durabilité (comme l’énergie, les services bancaires et financiers, ou encore l’agriculture, la sylviculture et la pêche), c’est toutefois un secteur au piètre bilan de durabilité environnementale et sociale – l’industrie, l’exploitation minière et la construction – qui a été le deuxième le plus prisé (Graphique 7.5 ; voir le chapitre 1).

Graphique 7.5. Financements privés en Afrique de l’Ouest mobilisés via l’aide publique au développement, par secteur, en milliards USD, 2012-20

Note : La catégorie « Autres secteurs » comprend les secteurs suivants (par ordre d’importance) : gouvernement et société civile ; politiques et réglementations commerciales ; secteurs multisectoriels/transversaux ; approvisionnement en eau et assainissement ; éducation ; santé ; services aux entreprises et autres services ; tourisme ; autres infrastructures et services sociaux ; allocations non spécifiées ; politiques/programmes démographiques et santé reproductive et aide humanitaire.

Source : Calculs des auteurs à partir d’OCDE (2022b), « Mobilisation », OECD.Stat (base de données), https://stats.oecd.org/Index.aspx?DataSetCode=DV_DCD_MOBILISATION.

L’Afrique de l’Ouest est moins bien intégrée dans les exportations et investissements intra-africains que les autres régions du continent

Les exportations intra-régionales et intra-continentales sont moins importantes en Afrique de l’Ouest qu’en Afrique australe. Environ 57 % des exportations officielles de pays d’Afrique de l’Ouest vers d’autres pays africains sont restées dans la région entre 2014 et 2016, tandis que sur la même période, les exportations intra-régionales comptaient pour environ 85 % des exportations des pays de la Communauté de développement de l’Afrique australe (Southern African Development Community [SADC]) vers d’autres pays africains. Avant la pandémie de COVID-19, le Sénégal était en outre le seul pays d’Afrique de l’Ouest parmi les dix premiers exportateurs intra-africains, alors que trois pays de la région figuraient dans les dix derniers (CNUCED, 2019).

Le Nigéria domine les investissements intra-régionaux et compte le plus grand nombre d’entreprises cotées en bourse de la région. Les sorties d’IDE greenfield de pays d’Afrique de l’Ouest se destinent principalement à d’autres pays d’Afrique de l’Ouest (40 %), suivis des pays à revenu élevé (29 %) et de l’Afrique de l’Est (14 %). Le Nigéria représente à lui seul 86 % des sorties d’IDE de la région (Graphique 7.6) et compte 15 des 20 premières entreprises privées cotées en bourse d’Afrique de l’Ouest (en termes de capitalisation boursière), dont 8 dans le secteur de la finance et de l’assurance.

Graphique 7.6. Investissements directs étrangers en faveur de nouveaux projets en provenance d’Afrique de l’Ouest, par région de destination, 2017-21, en millions USD

Note : La catégorie « Autres pays » comprend le Togo (76 millions USD), le Sénégal (46 millions USD) et le Mali (34 millions USD), tandis que la catégorie « Reste du monde » englobe les pays d’Afrique australe (50 millions USD), de l’Asie en développement (137 millions USD) et de l’Amérique latine et des Caraïbes (1 million USD).

Source : Calculs des auteurs à partir de fDi Intelligence (2022), fDi Markets (base de données), www.fdiintelligence.com/fdi-markets.

L’investissement durable dans le secteur agroalimentaire peut stimuler la transformation productive de l’Afrique de l’Ouest

Le secteur agroalimentaire de l’Afrique de l’Ouest contribue à l’emploi et aux moyens de subsistance à travers toute la région, en particulier dans les populations rurales ; d’où l’importance pour l’investissement durable de le prioriser. En Afrique de l’Ouest, la valeur ajoutée moyenne de l’agriculture, de la sylviculture et de la pêche représentait 24.4 % du PIB en 2021, contre 16.5 % à l’échelle du continent et 4.3 % à celle du monde (Banque mondiale, 2021). Fin 2020, le secteur agricole contribuait à hauteur d’environ 25 % au PIB de la région et de 45 % à l’emploi. Le secteur agroalimentaire dans son ensemble (agriculture plus transformation alimentaire, conditionnement, transport, distribution et vente au détail) représente 66 % de l’emploi total dans la région. L’économie alimentaire non agricole emploie 82 millions de personnes, principalement dans le commerce de détail et de gros (68 %) et la transformation alimentaire (22 %), un segment encore amené à se développer davantage (Allen, Heinrigs et Heo, 2018). L’investissement dans le secteur agroalimentaire et sa main-d’œuvre offre aux pays d’Afrique de l’Ouest la possibilité de créer des synergies à long terme entre durabilité et résilience économiques, sociales et environnementales (Ali et al., 2020). Environ 53 % de la population ouest-africaine vit en zones rurales, où se concentrent la plupart des activités agricoles. Parmi les femmes occupant un emploi, 68 % travaillent dans l’économie alimentaire : elles comptent pour 88 % de l’emploi dans les services de restauration hors domicile, 83 % dans la transformation alimentaire et 72 % dans la commercialisation des produits alimentaires (Allen, Heinrigs et Heo, 2018).

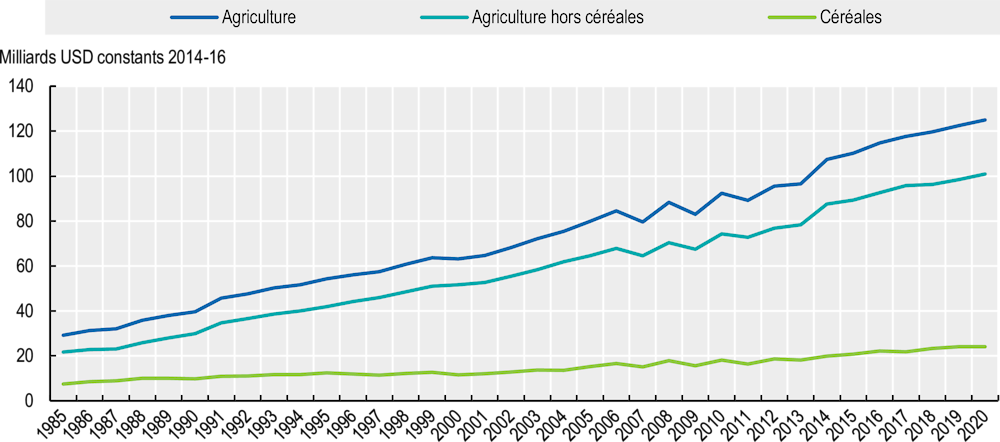

Premier producteur agricole primaire mondial pour un large éventail de produits, l’Afrique de l’Ouest continue toutefois d’afficher de faibles taux d’exportation. Depuis les années 1980, la valeur de la production agricole des pays d’Afrique de l’Ouest n’a cessé d’augmenter, principalement sous l’impulsion des produits agricoles non céréaliers (Graphique 7.7). En 2020, sur les 319 milliards USD de la valeur totale de la production agricole du continent, près de 125 milliards (39 %) étaient ainsi attribuables à l’Afrique de l’Ouest1, avec plusieurs pays de la région parmi les premiers producteurs mondiaux de tout un ensemble de produits agricoles (CUA/OCDE, 2019). Sur la période 2019-21, la production mondiale d’igname (95 %) et de niébé (85 %) était en majeure partie attribuable à l’Afrique de l’Ouest, et sept des 15 premiers produits agricoles de la région représentaient 50 % de la production du continent. Seule une part minime (moins de 1 %) de la plupart des produits alimentaires d’Afrique de l’Ouest est toutefois exportée, à l’exception notable des fèves de cacao (73 %) (Tableau 7.1).

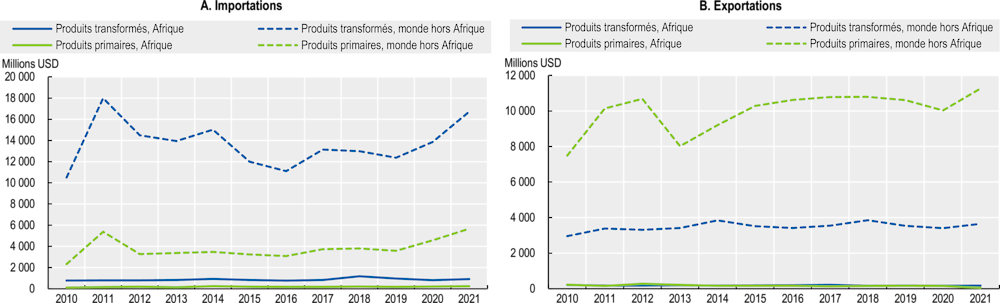

Les échanges de produits alimentaires et de boissons entre les pays d’Afrique de l’Ouest et les autres pays stagnent depuis 2010, tandis que les importations de produits transformés en provenance de pays non africains ont récemment augmenté. Entre 2010 et 2020, le niveau des importations et exportations de produits alimentaires et de boissons est resté constant en Afrique de l’Ouest, ces échanges s’opérant pour une part bien plus importante avec des pays non africains qu’avec d’autres pays du continent. La région occupe certes une place de premier plan pour l’exportation de produits alimentaires primaires vers les pays non africains, mais importe une grande partie de ses produits transformés de ceux-ci (Graphique 7.7). Entre 2016 et 2020, les pays d’Afrique de l’Ouest ont ainsi importé pour près de 60 milliards USD de produits alimentaires, dont environ 67 % semi-transformés ou transformés (Badiane et al., 2022). Les céréales et produits à base de céréales, la viande et les produits laitiers, le sucre transformé et les boissons non alcoolisées sont les principaux produits importés.

Graphique 7.7. Importations et exportations de produits alimentaires et de boissons primaires et transformés en Afrique de l’Ouest, 2010-21, en millions USD

Source : Calculs des auteurs à partir de CEPII (2023), BACI: International Trade Database at the Product-Level (base de données), www.cepii.fr/CEPII/en/bdd_modele/bdd_modele_item.asp?id=37.

La production agroalimentaire de l’Afrique de l’Ouest est en baisse pour certains produits, alors que les prix des denrées alimentaires de base augmentent à l’échelle mondiale. Les récentes crises ont rappelé avec force la dépendance de l’Afrique de l’Ouest aux importations de certains produits et intrants agroalimentaires, notamment les céréales (Graphique 7.8). Dans certaines régions rurales du Sahel, la production céréalière a ainsi chuté d’environ un tiers en 2022, en partie à cause de pénuries d’engrais (Oxfam, 2022), tandis que l’onde de choc des conflits internationaux dans la chaîne d’approvisionnement a fait exploser les prix du blé, en hausse de 60 % en juin 2022 par rapport à janvier 2021 (Banque mondiale, 2022b).

Graphique 7.8. Valeur brute de la production agricole et céréalière en Afrique de l’Ouest, 1985-2020, en milliards USD constants 2014-16

Source : Calculs des auteurs à partir de FAOSTAT (2022a), Production (base de données), www.fao.org/faostat/en/#data/QV.

Tableau 7.1. Quinze premiers produits agricoles d’Afrique de l’Ouest en termes de volume de production, 2019-21

|

Produit agricole |

Production totale en 2019-21 (millions de tonnes) |

Part dans la production du continent |

Part dans la production mondiale |

Pays au volume de production le plus élevé (part dans la production régionale) |

Pourcentage exporté |

Part dans les exportations du continent |

Part dans les exportations mondiales |

|---|---|---|---|---|---|---|---|

|

Manioc frais |

303 |

52 % |

33 % |

Nigéria (59 %) |

0 % |

0 % |

0 % |

|

Ignames |

215 |

97 % |

95 % |

Nigéria (71 %) |

0.1 % |

100 % |

37 % |

|

Maïs |

79 |

29 % |

2 % |

Nigéria (48 %) |

1 % |

5 % |

0 % |

|

Œufs frais |

70 |

29 % |

1 % |

Nigéria (66 %) |

0.002 % |

3 % |

0 % |

|

Riz |

62 |

56 % |

3 % |

Nigéria (40 %) |

0.01 % |

13 % |

0 % |

|

Huile, noix de palme |

53 |

77 % |

4 % |

Nigéria (56 %) |

n.d. |

n.d. |

n.d. |

|

Sorgho |

39 |

47 % |

22 % |

Nigéria (51 %) |

0 % |

11 % |

0 % |

|

Plantains et bananes de cuisson |

32 |

33 % |

24 % |

Ghana (45 %) |

1 % |

55 % |

3 % |

|

Autres légumes frais, n.c.a. |

29 |

46 % |

3 % |

Nigéria (70 %) |

0.3 % |

14 % |

1 % |

|

Arachides non décortiquées |

28 |

57 % |

18 % |

Nigéria (48 %) |

1 % |

76 % |

15 % |

|

Mil |

28 |

70 % |

31 % |

Niger (32 %) |

0.2 % |

67 % |

4 % |

|

Niébé sec |

23 |

88 % |

85 % |

Nigéria (48 %) |

0.03 % |

8 % |

2 % |

|

Canne à sucre |

22 |

8 % |

0 % |

Côte d’Ivoire (28 %) |

0.01 % |

2 % |

0 % |

|

Patates douces |

17 |

20 % |

6 % |

Nigéria (70 %) |

0.3 % |

18 % |

2 % |

|

Tomates |

16 |

25 % |

3 % |

Nigéria (68 %) |

0.2 % |

1 % |

0 % |

Note : n.d. = non disponible ; n.c.a. = non classé ailleurs.

Source : Calculs des auteurs à partir de FAOSTAT (2022b), Commerce (base de données), www.fao.org/faostat/en/#data/TCL et FAOSTAT (2022c), Production (base de données), www.fao.org/faostat/en/#data/QCL.

En forte croissance démographique, l’Afrique de l’Ouest affiche des dépenses alimentaires élevées et une demande croissante de produits alimentaires transformés

La population de la région augmente et les ménages consacrent une part importante de leurs dépenses à l’alimentation. En Afrique de l’Ouest, la population en âge de travailler a ainsi progressé en moyenne de 2.8 % par an, contre 1.2 % pour l’Asie du Sud-Est et 1.3 % pour l’Amérique latine et les Caraïbes, et la région comptera 520 millions d’habitants d’ici 2030. Les dépenses alimentaires des ménages ouest-africains restent élevées : en 2021, les consommateurs consacraient ainsi 59 % de leurs dépenses à l’alimentation au Nigéria, 39 % au Ghana et en Côte d’Ivoire, contre 56 % au Kenya, 50 % en Angola, 45 % au Cameroun, 44 % en Ouganda, 41 % en Éthiopie, 27 % en Tanzanie et 20 % en Afrique du Sud (USDA ERS, 2021).

L’essor de la classe moyenne urbaine en Afrique de l’Ouest accroît la demande de produits alimentaires industriels et transformés, dont une large part est actuellement importée. En 2020, les 75 grandes agglomérations urbaines (au moins 300 000 habitants) de la région totalisaient plus de 93 millions d’habitants, en tête de toutes les régions du continent (OCDE/CENUA/BAfD, 2022). Le plus grand pouvoir d’achat de la classe moyenne urbaine crée une forte demande d’aliments transformés, relativement plus faciles à transporter, stocker et préparer (Allen et Heinrigs, 2016). Des groupes de discussion organisés à Lagos (Nigéria) et Accra (Ghana) pointent ainsi la préférence des consommateurs urbains pour les aliments locaux, mais leur insatisfaction envers le conditionnement, la présentation, l’innocuité et la qualité des produits alimentaires transformés localement, qui les pousse à se tourner vers les produits importés, plus faciles à préparer (Badiane et al., 2022 ; Hollinger et Staatz, 2015 ; Encadré 7.1).

Encadré 7.1. L’alimentation infantile : une chaîne de valeur pleine de promesses pour le continent africain

La demande de produits d’alimentation infantile devrait continuer à augmenter sur tout le continent, alors que la dépendance aux importations reste élevée. Les pays africains importent actuellement dix fois plus de produits alimentaires pour les moins de 3 ans qu’ils n’en exportent. Aujourd’hui chiffrées à 570 millions EUR, ces importations devraient ainsi dépasser 1.1 milliard EUR d’ici 2026. D’après une étude menée entre 2021 et 2022 auprès des entreprises de la chaîne de valeur de l’alimentation infantile, 16 % recevaient des intrants en provenance de producteurs africains (ITC, 2022a).

Un conditionnement plus respectueux de l’environnement permettrait aux producteurs africains de gagner en compétitivité. Bien que les produits du secteur africain de l’alimentation infantile soient souvent mieux adaptés aux préférences des consommateurs locaux et plus abordables que les marques importées, la moindre qualité de leur transformation et de leur conditionnement peut leur faire perdre en attractivité. Les emballages biodégradables et les systèmes de consigne (pour les bouteilles, par exemple) offrent, à cet égard, un potentiel encore inexploité. D’après une étude du Centre du commerce international (International Trade Centre [ITC]), la chaîne de valeur de l’alimentation infantile est ainsi la seule des quatre examinées pour laquelle entreprises clientes comme consommateurs se disent prêts à payer davantage pour des produits plus respectueux de l’environnement (ITC, 2022a).

L’accès au crédit, la logistique de transport et les difficultés à retenir les professionnels qualifiés freinent le développement des producteurs africains d’aliments infantiles. Les acteurs locaux commencent néanmoins à contester la position dominante d’entreprises multinationales comme Nestlé, qui occupe actuellement à elle seule 52 à 55 % du marché de l’alimentation infantile en Afrique de l’Ouest. Sous la houlette de femmes, l’entreprise nigériane BabyGrubz propose ainsi une gamme de produits pour les prématurés et les bébés souffrant de malnutrition. L’entreprise, dont les processus d’approvisionnement et de transformation s’opèrent à 100 % au Nigéria, prévoit l’exportation prochaine de ses produits vers les pays voisins. Au Nigéria comme ailleurs sur le continent, les producteurs d’aliments infantiles se heurtent toutefois à différents problèmes, notamment la rétention des talents, l’absence d’évaluations rigoureuses de l’innocuité des produits et la fragmentation des réglementations en matière d’étiquetage, de conditionnement et de durée de conservation (ITC, 2022a).

Les investissements formels dans le secteur agroalimentaire stagnent et ne ciblent pas suffisamment les activités d’aval

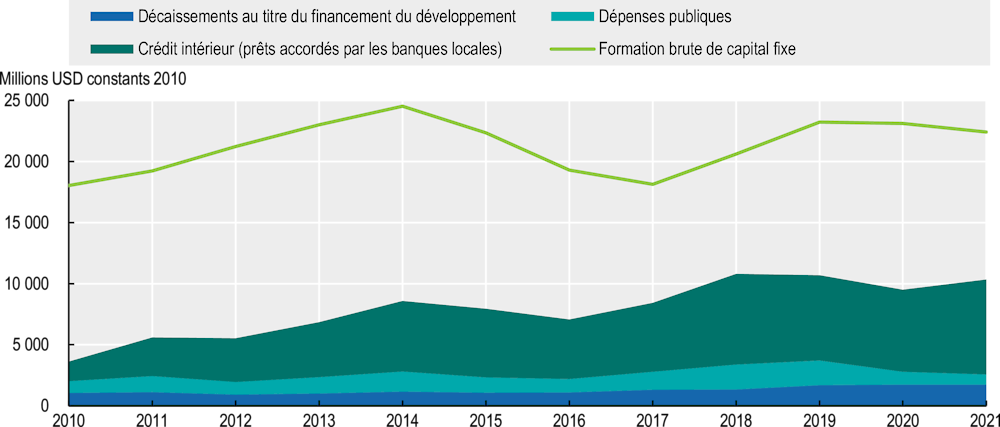

En Afrique de l’Ouest, le financement du secteur agricole par le crédit intérieur, le financement du développement et les dépenses publiques est resté largement inchangé. Malgré sa volatilité, le crédit intérieur (prêts accordés par les banques locales) représente de loin la principale source formelle de financement du secteur de l’agriculture, de la sylviculture et de la pêche de la région (6.7 milliards USD en 2020), tandis que les décaissements au titre du financement du développement et les dépenses publiques sont plus limités (respectivement 1.7 milliard USD et 1.1 milliard USD en 2020) (Graphique 7.9).

Graphique 7.9. Financement du secteur de l’agriculture, de la sylviculture et de la pêche en Afrique de l’Ouest par différents canaux formels, en regard de la formation brute de capital fixe, 2010-21

Note : Les chiffres de 2021 pour les décaissements au titre du financement du développement n’étant pas disponibles, ce sont les valeurs de 2020 qui sont utilisées.

Source : FAOSTAT (2022d), Investissement (base de données), www.fao.org/faostat/en/#data/CISP.

L’investissement public dans le secteur agricole n’a pas augmenté et s’est montré volatile. Dans le cadre de son suivi du Programme détaillé pour le développement de l’agriculture africaine (PDDAA), l’Agence de développement de l’Union africaine-Nouveau partenariat économique pour le développement de l’Afrique attribue à l’Afrique de l’Ouest une note de 3.47 sur 10, pointant ainsi la mauvaise position de la région pour atteindre l’objectif du PDDAA d’allouer 10 % des budgets publics à l’agriculture, comme réaffirmé dans la Déclaration de Malabo sur la transformation de l’agriculture en Afrique (UA/AUDA-NEPAD, 2020 ; CUA/OCDE, 2022)2. Dans la plupart des pays de la région, la part des budgets publics consacrée au secteur agricole est ainsi instable ou en baisse depuis 2001. Seuls le Sénégal et le Burkina Faso ont dépassé l’objectif des 10 %, à respectivement 11 % et 10.5 % (AUDA-NEPAD, 2017). La Côte d’Ivoire (1.9 %), le Nigéria (2.2 %) et la Sierra Leone (4.9 %) occupent de leur côté le bas du classement, tandis que le Bénin affiche une part de 9.3 % (AUDA-NEPAD, 2017).

Par rapport à d’autres régions africaines, les investissements privés informels jouent un rôle plus important en Afrique de l’Ouest que le crédit ou le financement du développement, limitant ainsi la productivité et introduisant des risques pour les fournisseurs informels. La formation brute de capital fixe (FBCF) – une mesure du total des actifs fixes financés par l’ensemble des investissements – dans le secteur de l’agriculture, de la sylviculture et de la pêche de la région représentait ainsi plus du double des montants combinés du crédit intérieur, des décaissements au titre du financement du développement et des dépenses publiques en 2020 (23.1 milliards USD, contre 9.5 milliards USD ; Graphique 7.9). Les investissements privés informels apparaissent donc comme la plus grande source de financement de la production agricole de la région. La FBCF a également augmenté beaucoup plus rapidement en Afrique de l’Ouest qu’ailleurs sur le continent, et la part de la région dans la FBCF totale de l’Afrique est bien plus importante que ses parts dans le crédit et le financement du développement à destination de la production agricole (Tableau 7.2). La plupart des investissements privés intérieurs sont mobilisés par les organisations d’agriculteurs et se concentrent principalement en amont (production) des chaînes de valeur agroalimentaires. Si le financement privé informel joue un rôle important pour les petits exploitants, il ne contribue cependant généralement pas à l’amélioration de la productivité et peut créer des risques, avec notamment des taux d’intérêt excessifs ou une faible responsabilité financière.

Tableau 7.2. Crédit intérieur, décaissements au titre du financement du développement et formation brute de capital fixe dans le secteur de l’agriculture, de la sylviculture et de la pêche, Afrique et Afrique de l’Ouest, 2010-20

|

|

Afrique |

Afrique de l’Ouest (part du total de l’Afrique) |

|---|---|---|

|

Crédit intérieur |

|

|

|

Total (en milliards USD) |

186.2 |

55.9 (30.0 %) |

|

Taux de croissance annuel moyen |

7.5 % |

14.9 % |

|

Décaissements au titre du financement du développement |

|

|

|

Total (en milliards USD) |

49.6 |

13.5 (27.3 %) |

|

Taux de croissance annuel moyen |

6.9 % |

18.2 % |

|

Formation brute de capital fixe |

|

|

|

Total (en milliards USD) |

411.9 |

232.8 (56.5 %) |

|

Taux de croissance annuel moyen |

3.9 % |

6.5 % |

Source : Calculs des auteurs à partir de FAOSTAT (2022d), Investissement (base de données), https://www.fao.org/faostat/en/#data/CISP.

Les IDE et les financements mixtes sont volatiles et se concentrent sur les grandes économies d’Afrique de l’Ouest, laissant apparaître un manque généralisé de financements pour les investissements capitalistiques dans la productivité agricole et les activités d’aval, comme la transformation. Essentiels aux activités d’aval (transport, transformation, logistique, vente au détail), les investissements formels à grande échelle du secteur privé dans ces segments restent toutefois rares en Afrique de l’Ouest (Encadré 7.2). Les IDE en faveur de l’agro-industrie en Afrique de l’Ouest sont ainsi inférieurs aux dépenses publiques au titre de la production agricole, avec des dépenses en capital annoncées pour les projets d’IDE de 9 milliards USD sur la période 2017-22, soit 1.8 milliard USD par an en moyenne. Au cours de cette même période, les IDE à destination de l’Afrique de l’Ouest ont ciblé presque exclusivement les agro-industries du Nigéria (52 %), du Togo (22 %), de la Côte d’Ivoire (15 %) et du Ghana (10 %), moins de 1 % allant à tous les autres pays de la région considérés dans leur ensemble3. Les financements mixtes gagnent quant à eux en importance, mais restent faibles en proportion des montants d’investissement globaux : sur la période 2017-20, le financement du développement a ainsi mobilisé chaque année en moyenne 228.8 millions USD de financements privés en faveur du secteur de l’agriculture, de la sylviculture et de la pêche de la région4.

Encadré 7.2. Production et transformation de la volaille en Afrique de l’Ouest

La volaille est une source de protéines de base en Afrique de l’Ouest, mais sa production et sa consommation ne se concentrent que dans quelques pays. La viande de volaille représente plus de 70 % de la consommation totale de viande en Afrique de l’Ouest, et sa demande ne cesse d’augmenter avec la croissance démographique. En 2021, les trois premiers producteurs (Côte d’Ivoire, Nigéria et Sénégal) comptaient pour 58 % des volumes de production, et trois pays (Bénin, Ghana et Nigéria) totalisaient 52 % de la consommation. Par le passé, le Nigéria produisait à lui seul 68 % du tonnage d’œufs de toute la région du Sahel et de l’Afrique de l’Ouest (CSAO-OCDE/CEDEAO, 2008).

Alors que la demande de produits avicoles à valeur ajoutée augmente en Afrique de l’Ouest, la production ne parvient pas à satisfaire la demande intérieure. Dans toute la région, les consommateurs semblent délaisser les produits avicoles de base au profit de produits à plus forte valeur ajoutée. Les petits exploitants, qui dominent le secteur avicole, n’ont toutefois pas accès aux intrants, équipements et infrastructures adéquats (Adeyonu et al., 2021). Outre le peu de soutien dont il bénéficie sous forme d’investissements publics dans les infrastructures de transformation et de conditionnement, le secteur de l’élevage manque de politiques à même de stimuler le commerce régional des produits animaux (Amadou et al., 2012). Le secteur pâtit de coûts de production élevés, de contraintes de capacité et d’une faible productivité (Boimah et al., 2022). Les investissements peuvent, dans ce contexte, renforcer la chaîne de valeur de la volaille en palliant les lacunes en matière de production, de transformation, de commercialisation et d’équipements/intrants (Salla, 2017), faute de quoi les pays d’Afrique de l’Ouest continueront de dépendre des importations pour satisfaire leur demande intérieure en produits avicoles (CSAO-OCDE/CEDEAO, 2008).

Des solutions existent pour améliorer la productivité et la compétitivité du secteur de la volaille en Afrique de l’Ouest, et en réduire les coûts de production. La levée des obstacles infrastructurels et l’amélioration de l’approvisionnement en intrants peuvent ainsi augmenter la productivité, tandis que le développement de produits avicoles à valeur ajoutée, comme les viandes transformées, contribuera à renforcer la compétitivité du secteur (Eeswaran et al., 2022). L’Afrique de l’Ouest importe une grande quantité d’intrants avicoles (aliments pour animaux, poussins d’un jour, etc.) pour répondre à sa demande. Le développement de la production locale de ces intrants peut donc également contribuer à renforcer la compétitivité, et l’amélioration de l’accès à d’autres intrants de qualité (aliments, œufs d’incubation, vaccins), à réduire les coûts de production (Boimah et al., 2022).

Les investissements à grande échelle font souvent défaut, en particulier dans les segments d’aval de la chaîne de valeur. Les investissements dans le secteur avicole ouest-africain sont en majorité locaux, informels et à petite échelle, et lorsqu’ils existent, les investissements à grande échelle se concentrent généralement sur la fourniture d’intrants en amont, à l’instar du programme « Rearing for Food and Jobs » (RFJ), au Ghana, qui a permis la fourniture, à un prix subventionné à 50 %, de 72 967 coquelets à 729 petits exploitants et de 43 183 poussins d’un jour à 25 autres éleveurs de volaille (Boimah et al., 2022).

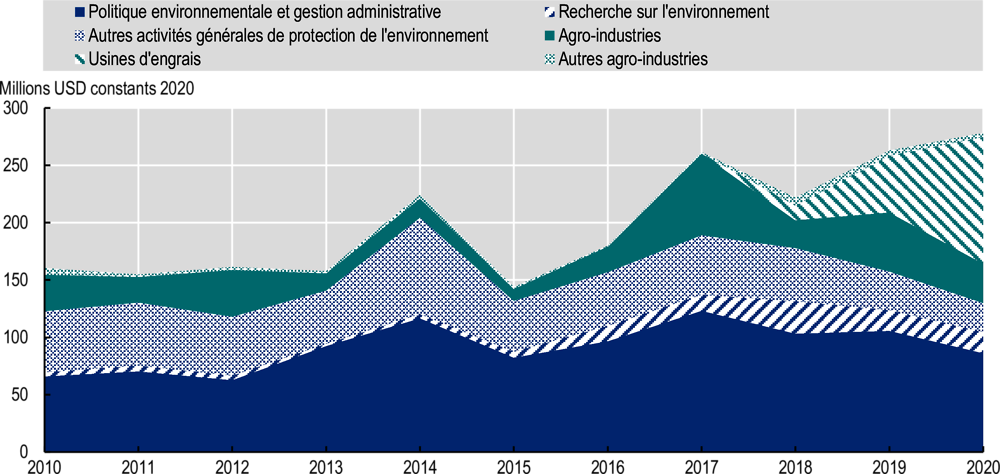

Fortement axés sur la production agricole primaire, les financements du développement en faveur du secteur agricole négligent les activités d’aval et la protection de l’environnement. En Afrique de l’Ouest, les activités agro-industrielles, comme la transformation, la production laitière et les usines d’engrais, n’ont ainsi reçu que 546 millions USD de financements du développement sur la période 2010-20, soit 4 % des flux totaux à destination du secteur agricole de la région, et la protection de l’environnement, près de 1.7 milliard USD (soit 12 %)5. Si la production d’engrais reçoit désormais davantage de soutien, les financements du développement à l’appui de la transformation et d’autres activités agro-industrielles ont en revanche stagné. Les engagements environnementaux se sont de leur côté principalement concentrés sur la recherche et l’administration, au détriment d’interventions directes dans les chaînes d’approvisionnement (Graphique 7.10).

Graphique 7.10. Financements du développement en faveur de l’agro-industrie et de la protection de l’environnement en Afrique de l’Ouest, 2010-20, en millions USD constants 2020

Note : La catégorie « Agro-industries » comprend la transformation des produits alimentaires de base, les produits laitiers, les abattoirs et leur équipement, la transformation et la conservation de la viande et du poisson, les huiles et les graisses, les raffineries de sucre, les boissons et le tabac, ainsi que la production d’aliments pour animaux. La catégorie « Autres agro-industries » englobe quant à elle les activités artisanales, les textiles, le cuir et ses substituts, les activités forestières et les engrais minéraux. Enfin, la catégorie « Autres activités générales de protection de l’environnement » regroupe la biodiversité, la protection de la biosphère, l’éducation et la formation à l’environnement, et la protection des sites.

Source : Calculs des auteurs à partir de FAOSTAT (2022e), Investissement (base de données), www.fao.org/faostat/en/#data/EA.

À l’heure actuelle, les investissements restent souvent inaccessibles aux petits exploitants agricoles et sont entravés par l’informalité, la fragmentation et les droits fonciers

Les petits exploitants agricoles se heurtent à d’importants obstacles pour accéder aux financements qui leur permettraient d’améliorer leur productivité et la qualité de leurs produits. Le principal obstacle entre petits producteurs et centres de consommation urbains n’est désormais plus la distance géographique, mais plutôt le degré de sophistication exigé par une part croissante des consommateurs, toujours plus friands de produits prêts à cuisiner ou à manger (Badiane et al., 2022). Les petits exploitants (pour majorité des entreprises informelles) se heurtent en effet à tout un ensemble d’obstacles les empêchant d’accéder aux financements dont ils auraient besoin pour améliorer la valeur de leur production (Encadré 7.3). Atténuer ces barrières peut avoir des effets conséquents : au Nigéria, plus de 80 % des agriculteurs entrent dans la catégorie des petits exploitants (Mgbenka et Mbah, 2016). On compte notamment parmi ces obstacles :

Les exigences élevées en matière de garanties entravent l’accès des petits exploitants agricoles et des entrepreneurs agroalimentaires au crédit, les empêchant ainsi d’investir dans l’amélioration de leurs pratiques et technologies. Les petits exploitants agricoles et les entrepreneurs agroalimentaires peinent souvent à trouver les garanties adéquates pour obtenir des prêts (le manque de clarté des droits fonciers peut notamment constituer un frein, en particulier pour les femmes victimes de normes sociales discriminatoires [OCDE, 2021c]) et le financement bancaire de l’amélioration de la productivité et de l’innovation reste donc faible (SFI, 2019). Au Burkina Faso, où les petits exploitants dominent l’industrie agroalimentaire, moins de 4 % des prêts bancaires ciblent ainsi le secteur agricole, malgré sa contribution à hauteur de 27 % au PIB du pays (SFI, 2019).

Les pénuries d’intrants (comme les engrais) et l’augmentation de leur prix nuisent aux petits exploitants agricoles. L’onde de choc des conflits internationaux en 2022 a fait tripler le coût des engrais (Banque mondiale, 2022b). L’Afrique de l’Ouest dépend des importations d’engrais, avec par exemple la fourniture par la Russie de plus de 50 % de la potasse à la Côte d’Ivoire, au Mali, au Niger, au Sénégal et à la Sierra Leone en 2021. En avril 2022, seuls 46 % des besoins en engrais étaient ainsi satisfaits en Afrique de l’Ouest et au Sahel (PAM, 2022). Or, les pénuries d’engrais et leur coût élevé risquent de réduire leur utilisation et, du même coup, les rendements (PAM, 2022 ; Banque mondiale, 2022b). Les petits exploitants agricoles, les communautés rurales et les exploitations familiales, qui peinent à accéder aux financements et sont éloignés des grandes zones urbaines, apparaissent à cet égard particulièrement vulnérables (Oxfam, 2022).

Le manque d’informations sur les produits financiers et les études de marché entrave la capacité des petits acteurs des chaînes de valeur agroalimentaires à transformer leur production. Les barrières linguistiques freinent la diffusion des informations sur les financements durables disponibles, et donc leur utilisation, comme l’illustre le cas des fonds verts, dont les informations sont souvent fournies uniquement en anglais (Lipton, 2022). Les petites et moyennes entreprises (PME) ne disposent en outre généralement pas des investissements nécessaires pour mener une étude plus approfondie des tendances de la consommation alimentaire et concevoir ainsi les stratégies qui leur permettraient de mieux capter la demande (FAO, 2015).

Encadré 7.3. La chaîne de valeur du manioc en Afrique de l’Ouest

L’Afrique de l’Ouest est un grand producteur de manioc, qui joue un rôle essentiel dans la sécurité alimentaire de la région. Denrée vivrière de base en Afrique de l’Ouest, le manioc peut en effet, grâce à sa résistance à la sécheresse et aux mauvaises conditions des sols, atténuer les risques pesant sur la sécurité alimentaire (Hershey et al., 2000 ; Howeler et al., 2013). Dans la région, sa production se concentre donc principalement sur la satisfaction de la forte demande intérieure, comme dans le delta du Niger au Nigéria, où environ 80 % de la demande de manioc est intérieure (PIND, 2011). Au Ghana, il s’agit de la denrée vivrière la plus consommée, avec une consommation annuelle de 152 kg par habitant (Acheampong et al., 2021). En 2020, la production de manioc de l’Afrique de l’Ouest représentait 33 % et 52 % des volumes de production mondiaux et africains, respectivement (CUA/OCDE, 2022). Le Nigéria est le premier producteur de la planète, comptant à lui seul pour 23.5 % de la production mondiale. Malgré une production élevée, la région peine toutefois à capter la demande internationale (émanant en partie de la diaspora), le manioc d’Afrique de l’Ouest ne représentant ainsi que 0.33 % des exportations mondiales de manioc (ITC, 2022b).

Le manque de crédits abordables empêche la pleine réalisation du potentiel de rendement du manioc. En Sierra Leone, seuls 2 % des agriculteurs ont ainsi accès au crédit, canaux informels compris. En outre, 80 % de ceux parvenant à y accéder subissent des retards dus à la complexité des processus administratifs (Coulibaly et al., 2014). La levée des freins au financement, notamment grâce aux institutions de micro-finance et aux financements du développement, peut aider à l’acquisition de variétés de manioc à meilleur rendement, ainsi que d’engrais, pesticides et autres équipements agricoles (Coulibaly et al., 2014 ; MoFA of Ghana, 2019). Par exemple, au Ghana, qui affiche les taux de productivité les plus élevés de la région, avec un rendement moyen de 21 tonnes métriques par hectare (Mt/ha) (Acheampong et al., 2021), la productivité reste toutefois inférieure au potentiel de rendement, estimé à 45 Mt/ha (MoFA of Ghana, 2019). L’amélioration de l’accès des agriculteurs au crédit pourrait donc augmenter la production tout en contribuant à la sécurité alimentaire.

L’augmentation de la production régionale de dérivés du manioc à valeur ajoutée peut remplacer certains produits d’importation. Servant d’intrant dans de nombreux produits alimentaires (nouilles, desserts traditionnels, édulcorants), le manioc peut aussi être utilisé dans différentes industries non alimentaires, en substitution de produits largement importés. La majeure partie de l’amidon à usage industriel en Afrique de l’Ouest est ainsi importée, pour un montant total de 51.3 millions USD en 2020 (OCDE, 2020), alors que l’amidon de manioc pourrait parfaitement s’y substituer ; tout comme la farine de manioc de haute qualité peut être utilisée à la place de la farine de blé (CABRI, 2019 ; ITC, 2022b), ou encore l’éthanol à base de manioc peut remplacer l’éthanol destiné aux secteurs des boissons, de l’alimentation, des produits pharmaceutiques et du secteur manufacturier, comme l’illustrent avec succès les distilleries Allied Atlantic au Nigéria et l’usine d’alcool YUEN au Bénin (ITC, 2022b).

L’investissement dans les équipements agricoles, les installations post-récolte et les services de transport tout au long de la chaîne de valeur du manioc peut contribuer à atténuer l’incertitude des prix et les perturbations de l’approvisionnement. La volatilité des prix du marché, le faible accès au financement des équipements et le manque de services de lutte contre les maladies et les nuisibles constituent des freins majeurs à l’augmentation de la production des petits exploitants (Adebayo et Silberberge, 2020 ; Coulibaly et al., 2014). La volatilité des prix du marché en particulier accentue les besoins des producteurs en installations de stockage, qui leur permettent de conserver leurs récoltes jusqu’au retour de prix plus favorables. La volatilité induite de l’offre intérieure oblige à importer des produits dérivés, entravant ainsi l’émergence de nouveaux centres de transformation industriels (Adebayo et Silberberge, 2020). Le sous-investissement dans les infrastructures routières peut en outre entraîner des retards de transport, au risque d’abîmer les cargaisons, la récolte du manioc se faisant souvent pendant la saison des pluies (CABRI, 2019). Les coûts de transport du manioc frais représentent par ailleurs 5 à 10 % des coûts variables totaux de la transformation (ITC, 2022b). La résolution des problèmes de transport en améliorant la résistance des routes aux conditions climatiques saisonnières difficiles, et en localisant les producteurs et transformateurs à proximité des marchés, contribuerait donc à renforcer la chaîne de valeur du manioc. Des initiatives comme le « Root and Tuber Improvement and Marketing Programme », au Ghana, ont rencontré un certain succès en travaillant avec des groupes de producteurs de manioc pour améliorer leurs pratiques productives, malgré différents défis sur le plan du financement et de l’efficacité (MoFA of Ghana, n.d.).

Pour la plupart petites, informelles et fragmentées, les entreprises du secteur de la transformation et de la distribution des produits alimentaires ne représentent pas des cibles d’investissement attrayantes. En Afrique, le secteur de la transformation alimentaire se caractérise par la présence de quelques grandes entreprises à forte productivité du travail, mais d’une myriade de micro- et petites entreprises informelles à faible productivité (ReSAKSS, 2022). Au Ghana, plus de 70 % de la transformation des produits agricoles relève ainsi de petites entreprises informelles : 85 % des entreprises agro-alimentaires du pays sont des micro-entreprises ; 7 %, de très petites entreprises ; 5 %, de petites entreprises ; et seulement 3 %, des entreprises de taille moyenne. Les réseaux de distribution informels de l’Afrique de l’Ouest sont en outre mal outillés pour faire face à l’essor de la demande et de l’offre. Les acteurs du marché informel tels que les petites échoppes, les marchés de rue, les stands de nourriture, les marchands ambulants et les vendeurs de rue dominent la distribution alimentaire (Allen, Heinrigs et Heo, 2018). Or, ces entreprises informelles et micro-entreprises ne représentent pas des opportunités d’investissement viables, et limitent l’augmentation des capacités en amont de la chaîne.

L’expérience du marché et l’expertise formelle globalement limitées des entreprises informelles réduisent les bénéfices et entravent l’innovation de produit. L’omniprésence des entreprises informelles limite l’innovation technique, le transfert de connaissances, le contrôle de la qualité, la création de valeur ajoutée et les liens le long des chaînes de valeur agroalimentaires (Owoo et Lambon-Quayefio, 2018). Les coopératives offrent certes un moyen d’organiser les entreprises informelles, mais ne permettent pas les mêmes économies d’échelle et la même efficacité de mise en œuvre des technologies que les grandes entreprises formelles. La plupart des chaînes de valeur de la transformation des produits alimentaires de base en Afrique de l’Ouest sont actuellement dans leur phase initiale ou sur le point d’entrer dans une phase de développement. Sans innovation dans les technologies de production et amélioration des pratiques commerciales, le nombre d’entreprises continue d’augmenter et les bénéfices de diminuer. Une masse critique d’entreprises dotées de capacités solides en matière d’innovation de produit, de méthodes de production, de gestion interne, de ventes et de marketing reste donc à créer (Badiane et al., 2022).

En Afrique de l’Ouest, des inégalités persistent entre hommes et femmes en matière de droits fonciers, notamment pour les terres agricoles. Trois des huit pays africains où, en vertu de la loi, le mari a, en sa qualité de chef de famille, le contrôle et la propriété des actifs et des biens (dont les parcelles et terres agricoles) se trouvent ainsi en Afrique de l’Ouest (Côte d’Ivoire, Guinée équatoriale et Guinée-Bissau) (OCDE, 2021c).

Les projets d’irrigation offrent un formidable potentiel d’investissement durable. On a longtemps considéré que seuls les projets d’irrigation à grande échelle du continent permettaient de générer de bons rendements financiers et de stimuler la croissance de la productivité agricole. Or, d’après des estimations récentes, dans une grande partie de l’Afrique, le taux de rendement interne des investissements dans les projets d’irrigation à grande échelle n’est que de 7 à 17 %, tandis que celui des projets à petite échelle se situe entre 26 et 28 % (Abebrese, 2017).

De bonnes interactions entre les grandes enseignes de supermarchés et les producteurs locaux peuvent améliorer la productivité et la durabilité des chaînes de valeur agroalimentaires en Afrique de l’Ouest

Les supermarchés peuvent contribuer à la transformation des chaînes de valeur agroalimentaires de l’Afrique de l’Ouest, pour autant que certaines conditions clés soient réunies. Les chaînes de valeur agroalimentaires constituent l’interface entre les producteurs agricoles des zones rurales et la population en plein essor des consommateurs urbains, à la demande alimentaire en constante évolution (Barret et al., 2022). Quatre acteurs centraux du marché sont indispensables à la transformation des chaînes de valeur agroalimentaires : les organisations de producteurs, le secteur public, l’agro-industrie et la finance (Elbehri, 2013). Les détaillants sophistiqués, en particulier les supermarchés, occupent quant à eux une position stratégique, tout en jouant le rôle d’intermédiaire financier. Reardon, Liverpool-Tasie et Minten (2021) pointent ainsi le rôle de premier plan joué par les supermarchés, aux côtés des grandes entreprises agroalimentaires, dans la transformation du secteur en Amérique latine, en Europe centrale et orientale et en Asie. Si l’Afrique de l’Ouest offre d’importants débouchés commerciaux aux supermarchés, deux conditions essentielles – la stabilité de l’environnement macroéconomique et la fiabilité de l’exécution des contrats – y font toutefois souvent défaut.

Les supermarchés peuvent structurer les chaînes de valeur locales, réduisant ainsi la fragmentation et améliorant l’efficacité de la chaîne d’approvisionnement. La fragmentation des chaînes de valeur agroalimentaires de l’Afrique de l’Ouest est source de pertes d’efficience limitant la productivité du travail. Au Ghana, l’augmentation de la part d’emploi du secteur du commerce de gros et de détail, passée de 17 % en 2000 à 25 % en 2010, n’a par exemple pas entraîné de hausse correspondante de la production économique (BAfD/OCDE/PNUD, 2016). Les supermarchés peuvent à cet égard jouer un rôle intéressant. Ils créent en effet souvent des liens en amont avec les producteurs agricoles, permettant ainsi la suppression des coûts intermédiaires et une mise en lien direct avec les marchés urbains (Barrett et al., 2022 ; Reardon, Liverpool-Tasie et Minten, 2021). L’achat direct des produits en vrac auprès des producteurs primaires (ici les agriculteurs) leur permet de les commercialiser dans leurs points de vente à un prix relativement abordable, tout en réduisant les coûts de transport et en contribuant ainsi à l’atténuation de l’empreinte écologique de la chaîne de valeur agroalimentaire. Ils investissent aussi parfois directement dans la transformation, à l’instar de Friesland Campina WAMCO (filiale multinationale au Nigéria) et de son programme de développement laitier. Ce grand fabricant de produits laitiers intervient ainsi directement auprès des agriculteurs locaux afin de les aider, grâce à son soutien technique, à améliorer le rendement par vache, la qualité du lait cru et les conditions d’hygiène, ainsi que l’alimentation, l’élevage et la gestion de l’exploitation.

L’interaction des supermarchés avec les producteurs locaux peut contribuer à l’amélioration de la qualité des produits. Les supermarchés ont en effet généralement des exigences de qualité, du fait notamment de leur visibilité auprès des régulateurs et des organismes de normalisation de la qualité. Certains supermarchés servent en outre d’intermédiaires pour l’exportation de produits alimentaires bruts locaux, comme l’igname et le manioc, en forte demande à l’international, mais cultivés uniquement dans certaines régions, notamment en Afrique de l’Ouest. Les producteurs locaux sont alors incités à respecter des normes de qualité plus élevées, afin de satisfaire aux normes des systèmes d’approvisionnement nationaux des supermarchés et aux exigences produit des marchés d’exportation. Si les exigences de qualité peuvent varier selon les différents segments du marché intérieur, la certification d’innocuité est, elle, commune à tous les produits d’un type donné (BAfD/OCDE/PNUD, 2014 ; Weatherspoon et Reardon, 2003).

Les supermarchés peuvent néanmoins présenter des risques sur le plan de la durabilité, en particulier de l’inclusion sociale, mais des stratégies d’atténuation sont possibles.

Exclusion des producteurs ne satisfaisant pas le niveau d’efficience attendu : Lorsqu’ils achètent en gros, les supermarchés tablent sur des tarifs préférentiels et des économies d’échelle que les petits producteurs et fournisseurs d’intrants ne sont pas en mesure d’assurer. Des solutions politiques adaptées sont alors nécessaires pour atténuer les effets de taille et garantir l’inclusion des petits exploitants vulnérables dans les chaînes de valeur agroalimentaires. L’une d’elles consisterait à fixer des critères pour l’intégration en amont des supermarchés (c’est-à-dire l’inclusion des producteurs dans les opérations des supermarchés, par exemple via une gestion combinée des stocks). Pouvant être calibrés en fonction de la taille des supermarchés, ces critères contribueraient à minimiser la répercussion des coûts des supermarchés sur les producteurs dès lors qu’ils ont un intérêt à leur réussite. L’application coordonnée de réglementations fiscales et commerciales par les gouvernements ouest-africains pourrait en outre stimuler l’investissement des grandes enseignes de supermarchés dans les producteurs locaux et leur accompagnement, à l’heure où certaines d’entre elles préfèrent encore parfois importer leurs produits de l’extérieur de la région.

Effets d’éviction des normes de qualité : Face à l’introduction de normes de qualité plus strictes par les supermarchés, les petits producteurs, qui ne peuvent souvent pas assumer les coûts de mise en conformité sans aide extérieure, risquent de se retrouver exclus. Les partenariats public-privé peuvent alors soutenir le renforcement des capacités des petits acteurs de la chaîne de valeur agroalimentaire afin d’atténuer ce risque. Le manque de connaissances, de compétences et de capacités entravant l’efficacité des investissements, des interventions ciblées sont nécessaires pour développer les compétences des agriculteurs, renforcer les programmes formels de formation dans le domaine agricole (ingénierie agricole, conservation des aliments, nutrition, entre autres) et investir dans les activités de recherche-développement.

Pression sur la productivité : Face aux exigences accrues des supermarchés envers les petits producteurs en termes de volume, certains d’entre eux risquent, s’ils ne sont pas en mesure d’atteindre les niveaux de production requis, de se trouver exclus des segments d’aval plus développés des chaînes de valeur agroalimentaires. Des politiques de réseaux peuvent contribuer à atténuer ce risque, en incitant tout d’abord les petits exploitants à mettre en commun leur production afin d’atteindre les objectifs de production, mais en décourageant aussi tout comportement de monopsone (tirer profit d’une position d’acheteur unique) du côté des supermarchés en les incitant à renforcer leurs liens avec les fournisseurs. Dans de nombreux pays d’Afrique de l’Ouest, les petits marchés de quartier sont un lieu incontournable des activités commerciales quotidiennes. La mise en œuvre de politiques favorisant la connexion de ces marchés fragmentés permettrait d’améliorer les normes, la quantité et la qualité des produits, ainsi que l’efficacité des marchés.

Empreinte environnementale : Les supermarchés représentent, d’après diverses estimations, une source majeure de risques environnementaux. Sont ainsi pointés du doigt des taux de consommation de plastiques à usage unique par habitant extrêmement élevés en Afrique de l’Ouest, principalement attribuables aux emballages des commerces de détail (Jambeck et al., 2018 ; Miezah et al., 2015). Au vu de ces éléments, les politiques doivent donc inciter les supermarchés à se joindre aux efforts de durabilité environnementale. En investissant dans des systèmes de gestion des déchets et en collaborant avec d’autres acteurs de la chaîne de valeur, notamment les financiers, ils peuvent par exemple contribuer à rendre les chaînes de valeur agroalimentaires plus respectueuses de l’environnement (Adam et al., 2020). Si une telle transformation passe par la gestion des déchets, elle ne saurait toutefois se faire sans l’évolution d’autres domaines dans lesquels les chaînes de valeur agroalimentaires ont une empreinte environnementale. Le groupe Shoprite offre à cet égard un exemple instructif : il a obtenu en août 2022 des prêts d’un montant total d’environ 208 millions USD à l’appui de sa stratégie globale de durabilité, visant notamment l’augmentation de la part d’énergies renouvelables dans sa consommation totale d’électricité, le recyclage des cartons et plastiques, la promotion de l’emballage durable et l’efficacité énergétique.

Les politiques de soutien à la transformation productive du secteur agroalimentaire en Afrique de l’Ouest peuvent stimuler l’investissement durable

Forte et en pleine expansion, la demande locale et régionale de produits alimentaires de qualité offre une occasion unique d’impulser la transformation durable du secteur agroalimentaire en Afrique de l’Ouest. Elle permet aux pays de la région d’œuvrer à l’amélioration de l’efficacité et des normes de durabilité de la production et des chaînes d’approvisionnement, et de renforcer leur résilience aux chocs mondiaux grâce à l’intégration régionale (CUA/OCDE, 2022). Le secteur agroalimentaire de la région offre ainsi un cadre unique de convergence des objectifs de durabilité économique, sociale et environnementale.

Au vu de la diversité des économies ouest-africaines, la transformation des chaînes de valeur agroalimentaires de la région ne pourra se faire sans l’adoption d’approches contextualisées et coordonnées. Les pays devront, dans la mesure du possible, mobiliser l’investissement privé, tout en faisant appel, le cas échéant, aux financements publics et du développement. Ce chapitre a mis en évidence les importantes différences intra-régionales de capacité de production (voir le Tableau 7.1), à la lumière desquelles les actions pourront être adaptées. L’équilibre à trouver entre investissements publics et privés variera ainsi d’un pays à l’autre :

À l’heure actuelle, les investissements privés ciblent principalement les agro-industries de la Côte d’Ivoire, du Ghana, du Nigéria et du Togo, qui attirent la plus grosse part des IDE à destination de la région. Ces pays pourront s’orienter vers les cofinancements et le partage des risques entre secteur public et privé, ainsi que les mesures d’échelle, mettant à profit leurs vastes marchés et leur attractivité sur le plan de l’investissement étranger.

Le Bénin, le Burkina Faso, la Gambie, la Guinée, la Guinée-Bissau, le Libéria, le Mali, le Niger, le Sénégal et la Sierra Leone comptent parmi les pays les moins avancés, aux marchés intérieurs pour la plupart plus limités. Ces économies pourront opter pour la spécialisation des produits et l’intégration dans les marchés et chaînes de valeur de pays plus importants (comme la chaîne de valeur de la mangue séchée du Mali à Koulikoro et Sikasso). Elles peuvent, pour ce faire, être soutenues par un accès préférentiel à l’aide au développement, des investissements publics stratégiques et des partenariats avec la Communauté économique des États de l’Afrique de l’Ouest (CEDEAO) et des économies plus importantes de la région (programmes d’échange de compétences, notamment).

L’État insulaire du Cabo Verde pourra, quant à lui, mettre à profit ses ressources marines.

Les institutions financières nationales peuvent améliorer l’accès des petits exploitants au financement des activités d’aval et à l’assurance

Malgré les problèmes de gouvernance, les institutions financières publiques restent d’importantes sources de financement pour les producteurs agricoles. Les banques de développement agricole financées par l’État et les systèmes de garantie des crédits agricoles se sont répandus dans les années 1970, mais n’ont, pour la plupart, pas obtenu les résultats escomptés et ont dû cesser leurs activités. Parmi les raisons de ces piètres performances, le traitement préférentiel accordé aux grands exploitants agricoles et aux personnes jouissant de certaines relations politiques, les détournements de fonds, la faiblesse des taux de remboursement des prêts et le déséquilibre de dépenses fortement axées sur l’achat d’intrants et de produits agricoles (Domke, 2022 ; Salami et Arawomo, 2013). Les gouvernements ont toutefois mis en œuvre des réformes pour permettre aux banques de développement agricole de fournir des services financiers viables et durables à tous les segments des populations rurales. Les institutions financières nationales, régionales, continentales et mondiales – telles que la Banque de développement agricole du Ghana, la Banque de développement de l’Afrique de l’Ouest, la Banque africaine de développement (BAfD) et le Fonds international de développement agricole (FIDA) – continuent d’ailleurs de fournir des services financiers essentiels aux producteurs agricoles, souvent jugés non solvables par les banques commerciales.

Voici quelques exemples de programmes de financement agricole en Afrique de l’Ouest parvenant à conjuguer l’octroi de crédits à une formation à la productivité et des exigences de durabilité :

Le FIDA a cofinancé le Projet d’appui au mécanisme incitatif de financement agricole fondé sur le partage de risques (ProMIFA) au Togo, qui prévoit l’octroi de financements agricoles aux PME et petits exploitants sur la période 2019-25. Initialement axé sur les principales chaînes de valeur agropastorales (notamment riz, maraîchage, maïs et élevage de volailles), ce projet vise à renforcer les connaissances financières et la maîtrise des plans d’affaires chez ses bénéficiaires, principalement des femmes et des jeunes. Il est conforme aux priorités du Plan de développement national quinquennal du pays pour la période 2018-22 et met en œuvre l’un des piliers stratégiques de la feuille de route 2025 du ministère de l’Agriculture : l’accélération du mécanisme d’incitation au financement agricole (FIDA, 2018).

NSIA Banque Côte d’Ivoire et la Banque de développement du Ghana veillent à l’intégration de critères de durabilité dans le financement agricole, en évaluant diverses composantes sociales et environnementales à tous les stades du crédit (Anesvad Foundation, 2020 ; MoF of Ghana, 2022).

L’Initiative ouest-africaine pour une agriculture intelligente face au climat (West African Initiative for Climate-Smart Agriculture [WAICSA]) est un fonds de financement mixte piloté par l’Afrique de l’Ouest visant à encourager l’adoption de ce type de pratiques agricoles chez les petits exploitants. Regroupant des capitaux publics et concessionnels, le fonds permet l’octroi aux organisations d’agriculteurs et aux agro-industries de prêts pouvant aller jusqu’à 1 million USD à des taux d’intérêt subventionnés. Il aurait permis d’améliorer la sécurité alimentaire de 90 000 ménages agricoles à travers la région (Climate Finance Lab, n.d.).

Les instruments de financement apportant un soutien global aux activités d’aval des chaînes de valeur agroalimentaires doivent être renforcés. Pour pallier les déficiences des chaînes de valeur, d’importants financements et une coordination étroite entre bailleurs de fonds et bénéficiaires peuvent être nécessaires (Encadré 7.4). Voici trois instruments de financement en usage :

Le Fonds africain pour la sécurité alimentaire (Africa Food Security Fund [AFSF]) a été créé pour répondre aux besoins des PME agricoles n’entrant pas dans le champ des grands fonds d’investissement privés et des banques commerciales. Il se concentre principalement sur la transformation, la distribution et la fourniture d’intrants agricoles tels que les engrais et les services agronomiques. Il investit dans des PME à fort potentiel de croissance des chaînes de valeur agroalimentaires en vue d’améliorer la sécurité alimentaire à travers le continent. Son portefeuille, d’une valeur de 100 millions USD, est géré par Zebu Investment Partners et soutenu par des investissements de la Banque africaine de développement, de British International Investment et de la Banque européenne d’investissement. La plupart des interventions de l’AFSF ont lieu en Afrique de l’Ouest – compte tenu de la taille de sa population par rapport au reste du continent –, en particulier dans des pays défavorisés comme le Mali et le Sénégal. Au moins 20 emplois directs devraient être créés par million USD investi, au bénéfice de plus de 14 000 petits exploitants agricoles, principalement des femmes (BAfD, 2019 ; BII, n.d.).

Au Ghana, l’Outgrower and Value Chain Fund, en vigueur depuis 2011, fournit des crédits abordables pour des investissements à moyen et long terme autour d’une triade impliquant une association de cultivateurs sous-traitants, un opérateur technique ou un acheteur, et une banque participante. Les programmes de sous-traitance sont des accords contractuels conclus entre d’une part, des agriculteurs, à titre individuel ou collectif, et d’autre part, des entreprises ayant besoin d’un approvisionnement stable en produits agricoles (Felgenhauer et Wolter, 2009). Ces relations commerciales coordonnées entre producteurs, transformateurs et négociants permettent l’intégration dans la chaîne de valeur agricole.

En 2022, la BAfD a débloqué une enveloppe de 127 millions USD pour désenclaver les zones à fort potentiel d’agriculture, de sylviculture et d’élevage à l’est du Niger. Ce projet entend également soutenir les chaînes de valeur agricoles grâce à la création de centres pour les agriculteurs et à l’installation d’unités de laiterie (BAfD, 2022).

Les produits d’assurance agricole peuvent renforcer la résilience des agriculteurs aux chocs climatiques et catastrophes naturelles, tout en améliorant leur accès au crédit. Les institutions financières étant plus enclines à accorder des prêts aux agriculteurs assurés, les systèmes d’assurance peuvent aider les producteurs à développer et améliorer leurs activités. Le continent africain affiche toutefois une part minime (0.5 %) dans le secteur mondial de l’assurance agricole. À titre de comparaison, l’Amérique du Nord (55 %), l’Europe et l’Asie (20 % chacune) comptent à elles seules pour la quasi-totalité des primes d’assurance agricole dans le monde (Fonta et al., 2018). Les systèmes d’assurance indicielle climatique pourraient néanmoins changer la donne. Au lieu de se fonder sur les pertes déclarées, ils se basent sur des taux prédéterminés en cas de périodes prolongées de sécheresse, d’inondations, d’ouragans, etc. Malgré leur faible taux de pénétration sur le continent – dû à l’implication limitée des ménages agricoles dans les premières étapes des initiatives pilotes –, l’adoption de ce type de produits progresse en Afrique de l’Ouest. Créé en 2019, OKO Mali propose par exemple des produits d’assurance indiciels aux petits producteurs de maïs et de coton ne bénéficiant pas de services bancaires. Accessible via une simple interface mobile, il fournit des solutions d’assurance abordables aux agriculteurs de Côte d’Ivoire, du Mali et de l’Ouganda, et assure un règlement immédiat des sinistres (OKO, n.d.).

Encadré 7.4. Rôle des partenariats public-privé dans l’augmentation de la valeur ajoutée de la production rizicole au Sénégal

Conjuguant soutien stratégique et pratique, les partenariats public-privé peuvent s’avérer des outils efficaces pour améliorer la compétitivité et l’inclusivité des chaînes de valeur agroalimentaires. La chaîne de valeur du riz en offre un exemple intéressant. La production rizicole locale ne couvre qu’environ 60 % de la demande intérieure dans les 15 pays membres de la CEDEAO. En 2021, les importations de riz ont ainsi coûté à l’Afrique de l’Ouest environ 3.7 milliards USD (Dione et Toto, 2022).

Il apparaît donc essentiel de soutenir la production locale, en particulier dans les pays où la demande intérieure est forte, comme au Sénégal. Dans ce pays affichant une consommation annuelle moyenne de riz par habitant de 85 kg (FCPB, 2022), le gouvernement a par exemple soutenu la création d’une entreprise privée de transformation et de distribution de la production rizicole locale, dirigée par un consortium réunissant un réseau de négociants importateurs, des organisations de producteurs et des transformateurs. Ces investissements ont notamment rapidement permis l’amélioration de la qualité de la production rizicole et des capacités de transformation (Elbehri, 2013). En complément des investissements dans les activités de transformation, le Fonds commun pour les produits de base (FCPB) du Sénégal apporte un soutien financier de 1.46 million USD aux rizeries locales et à leurs petits fournisseurs, tout en veillant à la construction de canaux d’irrigation et à la modernisation des équipements (FCPB, 2022).

Le numérique élargit les possibilités d’accès des petits exploitants au crédit agricole. Compte tenu des taux d’accès au numérique relativement élevés parmi les petits exploitants agricoles, les solutions numériques offrent aux institutions financières un potentiel encore largement inexploité pour permettre l’accès des entreprises agroalimentaires et producteurs agricoles informels à leurs produits de crédit et d’assurance. Parmi les différentes initiatives d’inclusion des canaux numériques, la plateforme SABEX de la Sterling Bank, au Nigéria, est une solution blockchain permettant aux agriculteurs d’utiliser leur production comme garantie, de stocker leurs récoltes dans des installations dédiées et de réaliser des transactions commerciales (Sterling, n.d.). Des partenariats avec des plateformes numériques telles que Thriv’Afric, au Nigéria, qui collectent des données complètes sur les transactions de crédit, peuvent par ailleurs améliorer la cote de solvabilité des agriculteurs et éviter ainsi la nécessité de garanties.

Les politiques d’intégration régionale et les programmes territorialisés peuvent jouer des rôles complémentaires dans le renforcement des chaînes de valeur agroalimentaires