La croissance mondiale a bien résisté en 2023, et la baisse de l’inflation a été plus rapide que prévu. Les performances varient d’un pays à l’autre, et si une forte croissance a été observée aux États-Unis et dans de nombreuses économies de marché émergentes, la plupart des pays européens ont en revanche connu un ralentissement.

Des indicateurs récents suggèrent une certaine modération de la croissance, sous l’effet du durcissement des conditions financières dont les premiers effets continuent de se manifester sur les marchés du crédit et du logement, et une morosité persistante des échanges mondiaux. Les attaques contre des navires en mer Rouge ont fait augmenter fortement les coûts du transport maritime et allongé les délais de livraison, perturbant les calendriers de production et accentuant les tensions sur les prix.

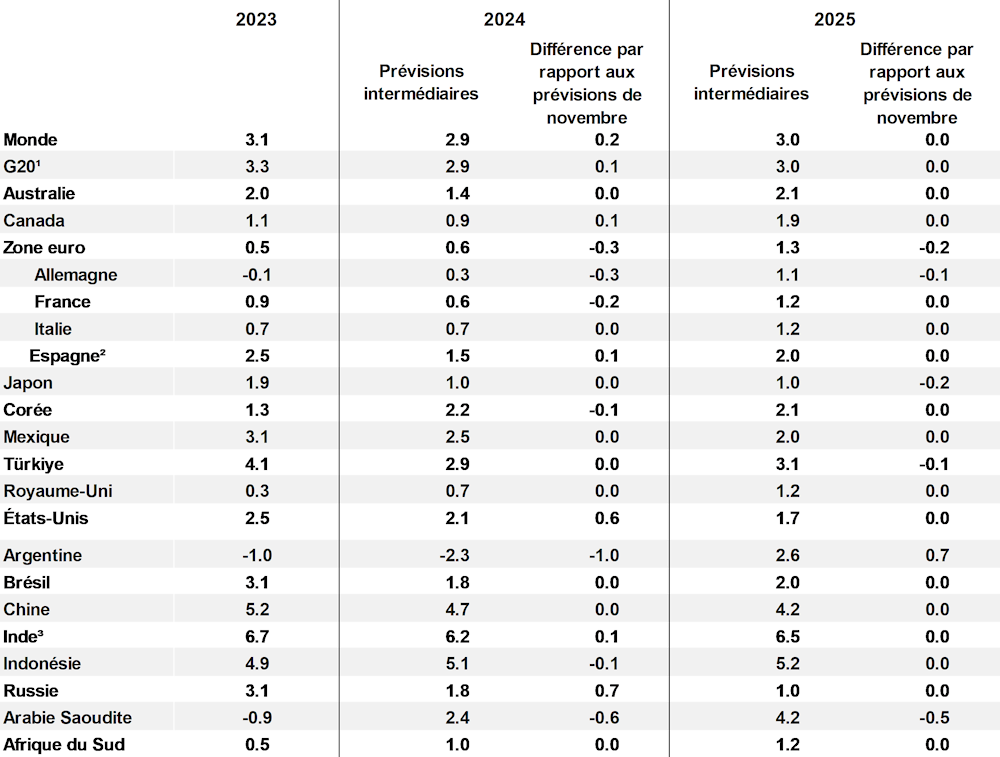

La croissance du PIB mondial devrait se modérer, passant de 3.1 % en 2023 à 2.9 % en 2024, avant de revenir à 3.0 % en 2025 avec l’assouplissement des conditions financières.

Aux États-Unis, les dépenses des ménages et la solidité du marché du travail devrait continuer à soutenir la croissance annuelle du PIB, qui devrait néanmoins se replier à 2.1 % en 2024 et 1.7 % en 2025. Dans la zone euro, la croissance du PIB devrait s’établir à 0.6 % en 2024 et 1.3 % en 2025 car l’activité, freinée à court terme par le resserrement des conditions de crédit, devrait redémarrer ensuite à la faveur du redressement des revenus réels. En Chine, malgré de nouvelles mesures de relance, la croissance devrait fléchir à 4.7 % en 2024 et 4.2 % en 2025, en raison du manque de vigueur de la demande de consommation, du niveau élevé de l’endettement et de la faiblesse du marché immobilier.

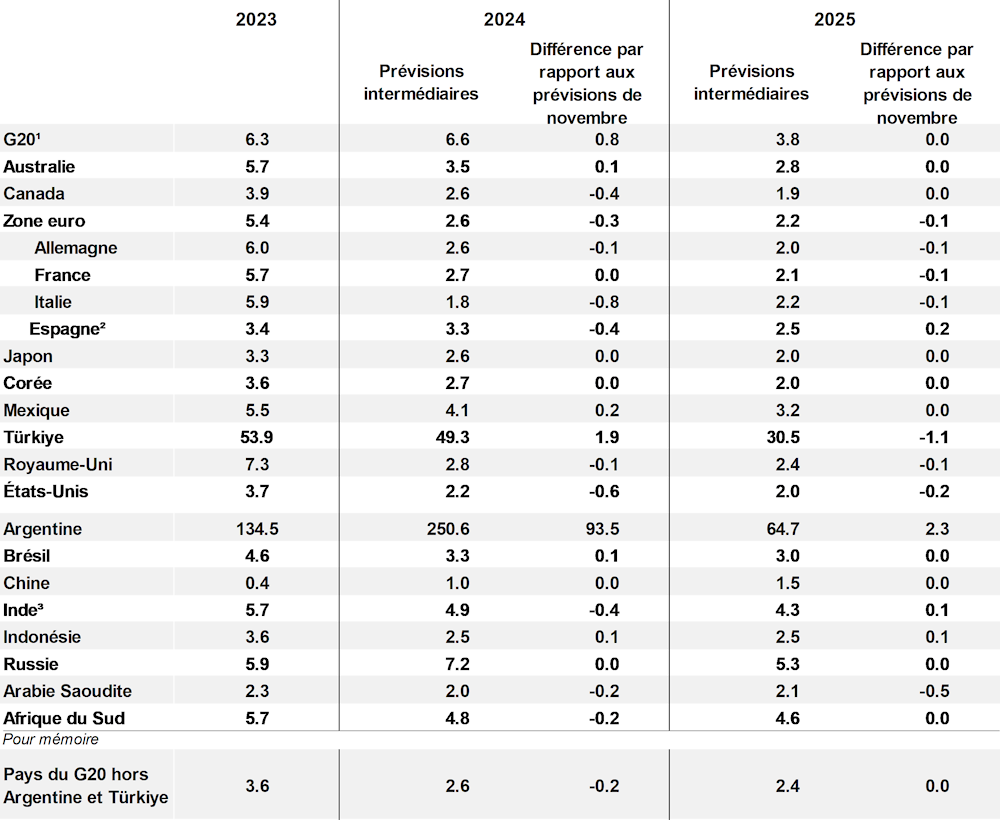

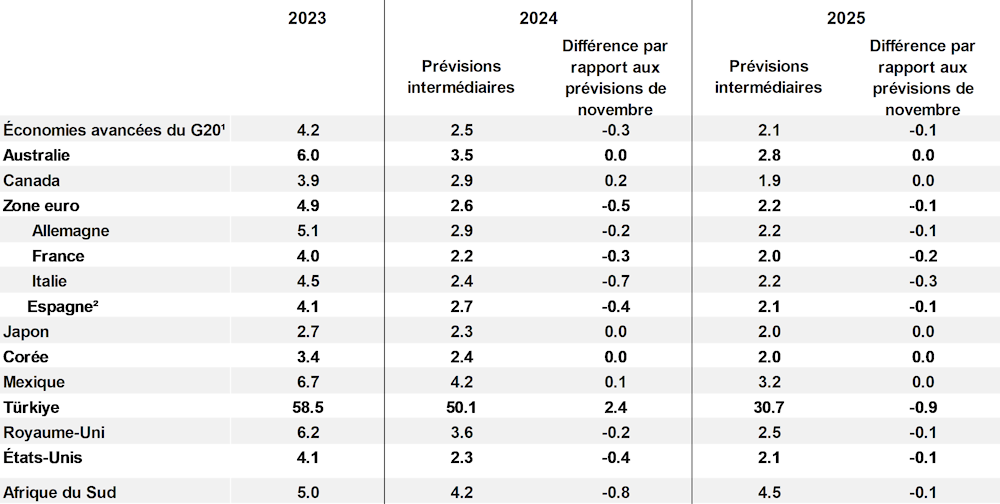

L’inflation devrait revenir à son objectif dans la plupart des pays du G20 d’ici la fin de 2025. Dans les économies du G20, l’inflation globale devrait ainsi passer de 6.6 % en 2024 à 3.8 % en 2025, et dans les économies avancées de ce groupe, l’inflation sous-jacente devrait retomber à 2.5 % en 2024 puis 2.1 % en 2025.

Toutefois, il est trop tôt pour affirmer avec certitude que les tensions sous-jacentes sur les prix sont pleinement maîtrisées. La situation sur le marché du travail s’est un peu rééquilibrée, mais la croissance du coût unitaire de la main d’œuvre reste d’une manière générale supérieure au taux qui serait compatible avec les objectifs d’inflation à moyen terme.

La gravité des tensions géopolitiques fait peser un risque important à moyen terme sur l’activité et sur l’inflation, surtout si le conflit au Moyen-Orient devait entraîner des perturbations sur les marchés de l’énergie. La persistance des tensions sur les prix des services pourrait aussi entraîner une augmentation inattendue de l’inflation et provoquer des corrections de prix sur les marchés financiers au fur et à mesure des réévaluations des attentes en matière d’assouplissement monétaire. La croissance pourrait être également plus modeste que celle annoncée par les projections si les conséquences des relèvements passés des taux directeurs sont plus marquées que prévu.

La politique monétaire doit rester prudente de façon à garantir que les tensions inflationnistes sous-jacentes seront durablement contenues. Avec le recul de l’inflation, il y a une marge d’abaissement des taux directeurs, mais l’orientation de l’action publique devrait rester restrictive pour quelque temps encore dans la plupart des grandes économies.

Les pouvoirs publics sont confrontés à des difficultés budgétaires grandissantes causées par l’augmentation de l’endettement et les tensions sur les dépenses supplémentaires attendues à l’avenir. Il faut redoubler d’efforts à court terme pour maîtriser la hausse des dépenses et adopter des cadres budgétaires à moyen terme adaptés pour contribuer à assurer la durabilité des finances publiques et se ménager la souplesse requise pour réagir à de futurs chocs.

Les bases de la croissance future doivent être consolidés par des réformes de l’action publique visant à améliorer les résultats dans le domaine de l’éducation, renforcer le développement des compétences et réduire les contraintes qui, sur le marché du travail et celui des produits, entravent l’investissement et la participation de la main d’œuvre.

La coopération internationale doit être renforcée pour relancer les échanges mondiaux, garantir des progrès plus rapides et mieux coordonnés en matière de décarbonation et alléger le fardeau de la dette dans les pays à faible revenu.

Perspectives économiques de l'OCDE, Rapport intermédiaire, février 2024

Consolider les fondements de la croissance

Résumé

Tableau 1. La croissance mondiale devrait rester modérée

Note : Écart par rapport aux Perspectives économiques de l’OCDE de novembre 2023 mesuré en points de pourcentage, sur la base de chiffres arrondis. Les agrégats Monde et G20 sont calculés à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat (PPA). Les révisions des estimations de PPA influent sur les écarts mesurés au niveau des agrégats.

1. L’Union européenne (UE) est membre à part entière du Groupe des Vingt (G20), mais l’agrégat G20 comprend uniquement les pays qui en sont également membres à titre individuel.

2. L’Espagne est un invité permanent du G20.

3. Exercices budgétaires, qui débutent en avril.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115 ; et base de données des Perspectives économiques de l’OCDE, n° 114.

Tableau 2. L’inflation globale devrait revenir à l’objectif dans la plupart des économies

Note : Écart par rapport aux Perspectives économiques de l’OCDE de novembre 2023 mesuré en points de pourcentage, sur la base de chiffres arrondis. L’agrégat G20 est calculé à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat (PPA). Les révisions des estimations de PPA influent sur l’écart mesuré au niveau de l’agrégat.

1. L’Union européenne (UE) est membre à part entière du Groupe des Vingt (G20), mais l’agrégat G20 comprend uniquement les pays qui en sont également membres à titre individuel.

2. L’Espagne est un invité permanent du G20.

3. Exercices budgétaires, qui débutent en avril.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115 ; et base de données des Perspectives économiques de l’OCDE, n° 114.

Tableau 3. L’inflation sous-jacente devrait poursuivre son repli

Note : Écart par rapport aux Perspectives économiques de l’OCDE de novembre 2023 mesuré en points de pourcentage, sur la base de chiffres arrondis. L’agrégat « Économies avancées du G20 » est calculé à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat (PPA). Les révisions des estimations de PPA influent sur l’écart mesuré au niveau de l’agrégat. L’inflation sous-jacente exclut les prix des produits alimentaires et de l’énergie.

1. L’Union européenne (UE) est membre à part entière du Groupe des Vingt (G20), mais l’agrégat G20 comprend uniquement les pays de l’Union européenne qui en sont également membres à titre individuel.

2. L’Espagne est un invité permanent du G20.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115 ; et base de données des Perspectives économiques de l’OCDE, n° 114.

Évolutions récentes

L’économie mondiale a fait preuve de résilience en 2023, mais sa dynamique s’est essoufflée à la fin de l’année

1. La croissance de la production mondiale a fait preuve d’une résistance inattendue l’année dernière (graphique 1, partie A). Au début de 2023, un ralentissement plus marqué de la croissance paraissait possible, sur fond de baisse des revenus réels et de resserrement rapide et généralisé de la politique monétaire. Or, l’inflation a reculé plus rapidement que prévu initialement, et les mécanismes de soutien énergétique ont contribué à préserver dans une certaine mesure les revenus des ménages et à soutenir l’activité dans de nombreuses économies. La croissance a été particulièrement dynamique aux États-Unis pendant toute l’année, y compris au quatrième trimestre, grâce à la hausse des dépenses publiques et à la vigueur des dépenses de consommation, les ménages continuant de puiser dans l’excès d’épargne accumulé depuis le début de la pandémie (graphique 2). Les résultats ont été moins bons dans de nombreuses autres économies avancées, notamment en Europe, du fait de l’importance relative des financements bancaires et de la poursuite des retombées négatives du choc sur les prix de l’énergie. La croissance a également ralenti dans les pays où le relèvement des taux directeurs s’est rapidement traduit par une hausse des taux d’emprunt. Dans les économies de marché émergentes, la croissance s’est globalement poursuivie à un rythme solide, malgré le durcissement des conditions financières, ce bon résultat étant attribuable à l’amélioration des cadres de politique macroéconomique, à la vigueur des investissements dans les infrastructures dans de nombreux pays, dont l’Inde, et à des gains réguliers sur le front de l’emploi. En Chine, la réouverture de l’économie au début de l’année a également contribué à un rebond de l’activité, même si le peu de dynamisme des dépenses de consommation et la poursuite de la contraction dans le secteur immobilier pèsent sur la demande intérieure.

Graphique 1. La croissance mondiale a commencé à fléchir, avec des différences qui persistent entre les pays

Note : Partie A : la croissance du PIB est calculée à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat. La croissance en glissement trimestriel est exprimée en taux annualisé.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115 ; et S&P Global.

Graphique 2. L’excès d’épargne est en voie de résorption aux États-Unis, mais ce n’est pas le cas dans de nombreux autres pays

Variation sur deux ans, au T3 2023, de l’excès d’épargne estimé, en points de pourcentage du revenu disponible

Note : Sur la base de l’épargne brute des ménages telle qu’elle ressort des comptes nationaux. L’excédent d’épargne est la somme cumulée des différences entre les flux d’épargne trimestriels des ménages depuis le premier trimestre 2020 et l’épargne qui aurait été réalisée si le taux d’épargne avait été égal au taux moyen sur 2015-2019. Pour le Japon, les données sont estimées à partir du T1 2021.

Source : Base de données des comptes nationaux trimestriels de l’OCDE ; base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115 ; et calculs de l’OCDE.

Les récents indicateurs d’activité suggèrent la poursuite d’une croissance mondiale modérée

2. Les indicateurs à haute fréquence de l’activité suggèrent généralement une poursuite de la croissance modérée observée récemment. Les enquêtes de conjoncture laissent augurer une activité plus vigoureuse dans les services que dans le secteur manufacturier, la production industrielle ayant stagné en dehors de la Chine au cours des derniers mois, et des évolutions divergentes entre pays. On continue de relever des signes clairs de croissance économique forte à court terme en Inde, relativement faible en Europe, et modérée à court terme dans la plupart des autres grandes économies (graphique 1, partie B). La confiance des consommateurs reste également dégradée par rapport à son niveau tendanciel dans de nombreuses économies avancées, ainsi qu’en Chine, mais elle a mieux résisté dans un grand nombre d’économies de marché émergentes où la croissance a été récemment plus forte que prévu, notamment au Mexique et au Brésil.

3. Le commerce mondial demeure atone, mais il a commencé à montrer des signes d’amélioration. Un retournement progressif de la production de semi-conducteurs et de produits électroniques en Asie et un renforcement des ventes de véhicules automobiles contribuent à étayer le commerce de marchandises, et les échanges de services sont stimulés par le retour du trafic international aérien de passagers à son niveau d’avant la pandémie. Néanmoins, les mesures des commandes à l’exportation élaborées à partir d’enquêtes restent généralement modestes, en particulier dans le secteur manufacturier, et de nouvelles perturbations des approvisionnements apparaissent.

4. Les attaques perpétrées contre des navires en mer Rouge ont entraîné une réorientation des flux d’échanges (graphique 3, partie A). Les coûts de transport maritime ont vivement augmenté (graphique 3, partie B), et les délais de livraison se sont allongés, en particulier depuis l’Asie vers l’Europe. Cela a déjà commencé à perturber les calendriers de production en Europe, en particulier pour les constructeurs automobiles. Environ 15 % des échanges maritimes mondiaux mesurés en volume sont passés par la mer Rouge en 2022. L’acheminement des marchandises via un itinéraire plus long, contournant le cap de Bonne-Espérance, entraîne un allongement du temps de trajet compris entre 30 % et 50 %, en fonction de l’itinéraire emprunté, et accroît les besoins mondiaux de capacités de transport maritime. Le renforcement des capacités d’offre cette année, due à l’augmentation des nouvelles commandes de porte‑conteneurs après la pandémie, devrait contribuer à répondre à la demande accrue de transport maritime et d’atténuer les tensions sur les coûts. Néanmoins, comme on avait pu l’observer pendant la pandémie et immédiatement après, le renchérissement du transport maritime va alourdir les coûts, en particulier pour les biens. Selon des travaux de l’OCDE, la récente augmentation de 100 % des coûts de transport maritime, si elle était persistante, pourrait ajouter à la hausse annuelle des prix à l’importation dans la zone OCDE près de 5 points de pourcentage, ce qui se traduirait par un surcroît d’inflation mesurée par les prix à la consommation de 0.4 point de pourcentage au bout d’un an environ.

Graphique 3. Les perturbations des échanges en mer Rouge entraînent une augmentation des coûts de transport maritime et des retards de livraison

Note : Partie A, moyenne mobile sur sept jours, calculée à partir de données journalières recueillies jusqu’au 29 janvier 2024. Décompte de l’ensemble des navires de charge passant par le canal de Suez et le cap de Bonne-Espérance, incluant les vraquiers, les porte-conteneurs ainsi que les navires pétroliers et méthaniers, mais excluant les bateaux de pêche et les remorqueurs. Le transit est estimé à partir des données provenant des systèmes d’identification automatique (AIS) transmises par les navires dans des limites géographiques définies par l’OCDE.

Source : Pilgrim, G., E. Guidetti et A. Mourougane (2024), « An Ocean of Data : The Potential of Data on Vessel Traffic », à paraître ; Bloomberg ; et calculs de l’OCDE.

L’inflation globale et l’inflation sous-jacente diminuent, mais la désinflation pourrait ralentir

5. Compte tenu du reflux de l’inflation énergétique et alimentaire et de l’orientation restrictive prise par les politiques monétaires, tant l’inflation globale que l’inflation sous-jacente ont diminué en 2023. L’inflation des biens est tombée à un bas niveau dans la plupart des pays, grâce à la diminution des prix des produits énergétiques et à l’atténuation progressive des goulets d’étranglement au niveau des chaînes d’approvisionnement par rapport aux sommets atteints en 2021-22. L’inflation des services s’est généralement avérée plus persistante, ne refluant que lentement. D’après une décomposition estimée de l’inflation mesurée par les prix à la consommation entre facteurs liés à l’offre et facteurs liés à la demande dans divers pays de l’OCDE, il semble que ces deux catégories de facteurs aient contribué au recul de l’inflation depuis environ un an (graphique 4). L’atténuation généralisée des tensions inflationnistes a contribué à apaiser les craintes de désancrage des anticipations d’inflation, et les anticipations d’inflation à court terme du secteur privé ont continué de se modérer. Dans certains pays, le taux annuel d’inflation globale est déjà revenu au niveau ou en dessous de l’objectif officiel, même si tel n’est pas encore le cas de l’inflation sous-jacente, et dans quelques autres, notamment aux États‑Unis, les variations des prix en glissement mensuel ont été récemment en phase avec l’objectif d’inflation.

Graphique 4. Les tensions inflationnistes liées à l’offre et à la demande se sont atténuées dans la plupart des pays

Décomposition de l’inflation en glissement annuel

Note : Les dernières données se rapportent à T4 2023 pour les États-Unis et T3 2023 pour les autres pays. Le graphique repose sur des données désagrégées relatives aux prix et aux dépenses. On identifie les chocs subis par les prix et les volumes à partir des résidus d’autorégressions vectorielles (VAR) effectuées sur une période glissante de 10 ans pour les prix et les volumes de chaque composante de l’indice des prix. L’hypothèse retenue est que les résidus de prix et de volume ayant le même signe correspondent à des chocs de demande, et les résidus de signes opposés à des chocs d’offre. On identifie également une catégorie intermédiaire, qualifiée de « composante ambiguë », pour laquelle les résidus de prix et/ou de volume sont trop faibles pour pouvoir être considérés comme significatifs. La somme des contributions de ces trois catégories donne le taux d’inflation (le glissement annuel du déflateur de la consommation privée). Les contributions de chaque catégorie à l’inflation en glissement annuel sont calculées comme la somme des quatre dernières contributions trimestrielles.

Source : Bureau australien de statistiques (ABS, Australian Bureau of Statistics) ; Banque de Corée ; Institut national de la statistique et des études économiques (INSEE) français ; Statistique Canada ; Office des statistiques nationales (ONS, Office for National Statistics) du Royaume-Uni ; Bureau d’analyse économique (BEA, Bureau of Economic Analysis) des États-Unis ; et calculs de l’OCDE.

6. Certains des facteurs ayant contribué à la désinflation au cours de l’année écoulée, tels que les améliorations antérieures de la situation des chaînes d’approvisionnement et la diminution des prix des matières premières, sont maintenant en train de se dissiper ou de s’inverser. D’autres sont dépendants des évolutions géopolitiques, des phénomènes météorologiques extrêmes (dont l’actuel phénomène El Niño) ou d’autres chocs exogènes. Étant donné que l’inflation sous-jacente est toujours au-dessus de l’objectif visé dans la plupart des pays, et que la croissance des coûts unitaires de main-d’œuvre reste généralement supérieure aux niveaux compatibles avec les objectifs d’inflation à moyen terme, il est trop tôt pour être sûr que l’épisode inflationniste qui a débuté en 2021 se terminera en 2025.

7. Les taux de chômage sont généralement restés faibles au regard de l’expérience passée dans la plupart des pays, tandis que l’inflation diminuait, ce qui a renforcé la probabilité d’un « atterrissage en douceur ». Divers indicateurs laissent à penser que l’équilibre entre l’offre et la demande continue de s’améliorer sur les marchés de l’emploi. Le nombre total d’heures travaillées s’est stabilisé dans de nombreux pays et a diminué marginalement dans la zone euro et au Canada. Par ailleurs, la croissance de l’emploi a ralenti et le nombre de postes vacants a reculé (graphique 5). La forte croissance

Graphique 5. La croissance de l’emploi se stabilise et le nombre de postes vacants diminue dans de nombreux pays

Nombre de personnes

Note : Les échelles varient selon les pays et ne commencent pas à zéro. La « dernière période connue » est octobre 2023 pour le Royaume‑Uni, novembre 2023 pour l’Allemagne, le Canada, et les États-Unis, T3 2023 pour la France, et T4 2023 pour l’Australie. Dans le cas de la France, les données se rapportent uniquement aux entreprises de 10 salariés ou plus, et ne couvrent pas l’agriculture, le travail temporaire, les particuliers employeurs et les emplois publics.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115 ; Statistiques de l’OCDE sur les chômeurs inscrits et les offres d’emploi ; Direction de l’animation de la recherche, des études et des statistiques (DARES) du ministère français du Travail ; et calculs de l’OCDE.

démographique et l’amélioration du taux d’activité ont aussi tiré vers le haut l’offre de main-d’œuvre. D’après des données d’enquête, les pénuries aiguës de main-d’œuvre affectant les entreprises sont maintenant moins nombreuses, même si leurs difficultés antérieures de recrutement peuvent limiter la mesure dans laquelle elles sont disposées à procéder à des licenciements. La croissance des salaires nominaux semble avoir atteint un point culminant dans la plupart des économies, compte tenu de la réduction de l’écart entre les gains salariaux des personnes qui changent d’emploi et ceux des individus qui restent à leur poste, parallèlement à la modération de la demande. Néanmoins, la croissance des coûts unitaires de main-d’œuvre reste forte, s’établissant à 4 % ou plus, dans de nombreuses économies, en partie en raison de la faiblesse des gains de productivité.

Les conditions financières se sont assouplies, même si la croissance du crédit demeure faible

8. Les conditions financières mondiales se sont récemment assouplies, les acteurs des marchés financiers tablant maintenant sur des réductions des taux directeurs plus précoces et plus rapides qu’ils ne l’anticipaient précédemment. Les rendements des obligations à long terme ont baissé, les cours des actions se sont raffermis et la volatilité a diminué. Néanmoins, les conditions financières restent relativement restrictives quasiment partout. Les taux d’intérêt réels à long terme s’établissent à des niveaux observés pour la dernière fois avant la crise financière mondiale dans de nombreuses économies, et la croissance du crédit est devenue négative en termes réels, sous l’effet de la hausse des taux d’intérêt débiteurs et du durcissement des critères d’octroi des prêts.

Graphique 6. Les transactions de logements ont fortement diminué dans la plupart des pays

Indice T1 2022 = 100, moyenne mobile sur deux trimestres

Note : Les estimations relatives à la moyenne mobile sur deux trimestres en T4 2023 reposent sur des données incomplètes dans le cas de l’Espagne et de la France (données uniquement pour T3 2023), ainsi que de la Corée (données jusqu’à novembre 2023).

Source : Association canadienne de l’immobilier (ACI) ; base de données CEIC ; Eurostat ; Conseil immobilier de Corée ; Institut statistique de Türkiye ; Administration britannique des impôts et des douanes (HMRC, HM Revenue and Customs) ; Association nationale des agents immobiliers (NAR, National Association of Realtors) des États-Unis ; et calculs de l’OCDE.

9. L’impact du resserrement des politiques monétaires reste également manifeste sur les marchés du logement. Des facteurs structurels, notamment une forte croissance démographique et un stock limité de logements à vendre, se sont traduits par une stabilisation des prix de l’immobilier d’habitation dans un certain nombre de pays où ils avaient initialement diminué à la suite de l’augmentation des taux d’intérêt directeurs et des taux des crédits hypothécaires. Néanmoins, le volume de transactions a continué à diminuer sensiblement (graphique 6), laissant à penser qu’un nouveau recul des prix pourrait avoir lieu si davantage de propriétaires étaient contraints à vendre leurs biens. Les volumes de transactions ont également diminué sur les marchés de l’immobilier commercial, où la demande a reculé en raison de l’alourdissement des coûts d’emprunt et de l’évolution des modalités de travail depuis la pandémie.

Projections

La croissance devrait rester modérée, tandis que l’inflation convergera vers l’objectif

10. La dissipation ou l’inversion de facteurs conjoncturels précédemment favorables à la croissance, tels que la diminution des goulets d’étranglement au niveau de l’offre liés à la pandémie, l’orientation restrictive des politiques macroéconomiques mises en œuvre dans les grandes économies avancées, et les difficultés structurelles de la Chine devraient se traduire par un recul de la croissance du PIB mondial de 3.1 % en 2023 à 2.9 % en 2024. Cela constituerait la troisième année consécutive de modération de la croissance. En 2025, la croissance mondiale devrait remonter à 3.0 %, à la faveur d’un assouplissement généralisé des politiques monétaires du fait de la convergence de l’inflation aux objectifs visés par les banques centrales, et du redressement progressif des revenus réels (tableau 1 et graphique 7). En l’absence de nouveau choc négatif affectant l’offre, l’atténuation des tensions exercées par la demande devrait permettre à l’inflation globale et à l’inflation sous-jacente de reculer encore dans la plupart des économies.

11. Aux États-Unis, l’utilisation de l’excès d’épargne accumulé par les ménages et la vigueur des dépenses publiques devraient se modérer en 2024, mais le recul de l’inflation favorisera la croissance des salaires réels et permettra une baisse des taux d’intérêt directeurs. La croissance annuelle du PIB devrait refluer lentement vers son niveau tendanciel, pour s’établir à 2.1 % en 2024 et à 1.7 % en 2025. L’Europe ressent également les effets de réduction de la demande induits par le durcissement des politiques macroéconomiques. Dans la zone euro, la croissance devrait rester faible tout au long du premier semestre de 2024, avant de se redresser progressivement grâce au renforcement des revenus réels : le taux de croissance annuel moyen devrait se hisser de 0.5 % en 2023 à 0.6 % en 2024, puis à 1.3 % en 2025. Le profil d’évolution du Royaume‑Uni est similaire, puisque sa croissance devrait passer de 0.3 % en 2023 à 0.7 % en 2024, puis à 1.2 % en 2025. Au Japon, la progression des salaires devrait se renforcer peu à peu, mais la croissance du PIB devrait fléchir à 1 % en 2024 comme en 2025, tandis que commencera le resserrement des politiques macroéconomiques.

12. Les économies de marché émergentes du G20 sont dans des situations très diverses, dans la mesure où les principaux facteurs qui déterminent la croissance y varient considérablement. La Chine continue de se débattre avec des problèmes immobiliers, en adoptant par vagues successives des mesures de relance destinées à compenser la contraction actuelle du secteur immobilier, tandis que la confiance dégradée des consommateurs et l’inadéquation des dispositifs de protection sociale entravent la croissance de la consommation privée. La croissance du PIB chinois devrait passer de 5.2 % en 2023 à 4.7 % en 2024, puis à 4.2 % en 2025. L’Inde comme l’Indonésie devraient se développer à un rythme soutenu au cours des deux prochaines années, grâce à une progression vigoureuse de l’investissement, le PIB augmentant de plus de 6¼ pour cent par an en Inde et de 5 % en Indonésie. Les projections relatives aux autres économies de marché émergentes du G20 font ressortir pour l’essentiel un renforcement de la croissance en 2024-25, étayé par des conditions financières et une demande externe plus favorables, même si des facteurs idiosyncratiques influent sur le profil de croissance de chaque pays. Une forte inflation et un resserrement budgétaire marqué devraient déboucher sur un recul de la production en Argentine en 2024, avant que la croissance ne se redresse en 2025 tandis que les réformes commenceront à produire leurs effets.

13. Dans les économies du G20 considérées dans leur ensemble, l’inflation mesurée par les prix à la consommation devrait être plus élevée en 2024 qu’en 2023, mais l’ampleur de la hausse des prix en Argentine et en Türkiye fausse cette comparaison. Dans les deux pays, l’inflation globale s’est accélérée à la fin de 2023, ce qui laisse augurer un fort effet d’acquis pour l’inflation annuelle moyenne en 2024. Abstraction faite de ces pays, l’inflation dans les économies du G20 devrait refluer de 3.6 % en 2023 à 2.6 % en 2024, puis à 2.4 % en 2025. À la fin de 2025, l’inflation devrait être en phase avec les objectifs des banques centrales dans la plupart des pays du G20 (tableau 2, graphique 8).

14. L’inflation globale a diminué dans les grandes économies avancées en 2023, passant de 6.5 % en 2022 à 4.5 % en moyenne annuelle, et s’est établie au dernier trimestre de l’année à 2 % seulement en rythme annualisé. La désinflation a été favorisée par la baisse des prix de l’énergie depuis la mi-2022 et par les améliorations antérieures de l’état des chaînes d’approvisionnement. Même si l’on s’attend à des effets de base liés aux prix de l’énergie et des biens hors alimentation et énergie moins favorables en 2024, et à la réapparition de goulets d’étranglement au niveau de l’offre, l’effet de freinage persistant exercé sur la demande par les politiques monétaires restrictives devrait se traduire par un nouveau recul progressif de l’inflation globale en 2024 et 2025. L’inflation sous-jacente n’a que légèrement diminué dans les économies avancées du G20 considérées dans leur ensemble en 2023, par rapport à 2022, mais elle devrait continuer de ralentir au cours des deux prochaines années, à mesure de l’atténuation progressive des tensions sur le coût du travail, et soutenue par une certaine compression des marges bénéficiaires des entreprises (tableau 3).

15. Dans les économies de marché émergentes, l’inflation devrait rester généralement plus élevée que dans les économies avancées, tout en évoluant à la baisse sur la période 2024-25. Les politiques monétaires plus restrictives et les cycles des prix de l’énergie et des produits alimentaires ont également été les principaux déterminants de l’inflation dans nombre de ces économies. En Afrique du Sud, au Brésil, en Inde, en Indonésie et au Mexique, l’inflation devrait continuer de refluer et atteindre ou converger vers les objectifs visés par les banques centrales d’ici à la fin de 2025. Dans certains autres pays, les perspectives d’évolution de l’inflation sont davantage conditionnées par des facteurs idiosyncratiques. La Türkiye et l’Argentine constituent des exceptions, dans la mesure où leurs taux d’inflation nettement plus élevés résultent de l’orientation antérieure accommodante des politiques macroéconomiques, tandis que la Chine se caractérise par son propre cycle, l’atonie de la demande de consommation et la diminution des prix du porc maintenant l’inflation à un très bas niveau.

Graphique 7. La croissance mondiale devrait rester modérée

Pourcentage, glissement annuel

Note : Les agrégats utilisent des pondérations mobiles du PIB nominal aux parités de pouvoir d’achat (PPA).

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115.

Graphique 8. La diminution de l’inflation devrait se poursuivre au cours des deux années à venir

Pourcentage

Note : Indice des prix des dépenses de consommation personnelle pour les États-Unis, indice des prix à la consommation harmonisé pour l’agrégat de la zone euro, les États membres de la zone euro et le Royaume-Uni, et indices nationaux des prix à la consommation pour tous les autres pays. Les projections pour l’Inde sont basées sur les exercices fiscaux commençant en avril. L’agrégat du G20 utilise des pondérations mobiles du PIB nominal aux parités de pouvoir d’achat (PPA).

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115.

Risques et enjeux

16. Des hausses inattendues de l’inflation pourraient entraîner de fortes corrections des prix des actifs financiers si les marchés intègrent dans les prix leurs anticipations d’un maintien prolongé des taux directeurs à un niveau élevé. Les chiffres de l’inflation sont susceptibles de décevoir, et ce pour plusieurs raisons. Les risques géopolitiques, en particulier ceux liés au conflit qui a éclaté au Moyen-Orient après les attentats terroristes commis par le Hamas contre Israël, demeurent importants (graphique 9, partie A). Un élargissement ou une escalade du conflit pourrait entraîner des perturbations du transport maritime plus importantes que prévu actuellement, accentuer les goulets d’étranglement au niveau de l’offre et faire grimper les prix de l’énergie en cas d’interruption du trafic sur les principales voies de transport de pétrole et de gaz du Moyen-Orient vers l’Asie, l’Europe et le continent américain (graphique 9, partie B). Cela nuirait à la croissance, accentuerait directement les tensions inflationnistes et pourrait conduire à une fuite vers les actifs sûrs sur les marchés financiers mondiaux. Le reflux attendu de l’inflation dans le secteur des services pourrait également être entravé si les tensions sur les coûts persistent sous l’effet conjugué d’une forte croissance des salaires nominaux et d’une faible productivité, ou si les marges bénéficiaires ne se réduisent pas comme prévu. Les anticipations d’inflation pourraient également repartir à la hausse en cas de nouveaux chocs négatifs, en particulier sur les marchés de l’énergie, sachant que les anticipations d’inflation des ménages sont fortement corrélées aux prix de l’essence.

Graphique 9. Les risques géopolitiques demeurent importants et susceptibles de perturber le commerce énergétique mondial

Note : Partie A : données téléchargées à partir de https://www.matteoiacoviello.com/gpr.htm, le 29 janvier 2024. La valeur indiquée pour janvier 2024 correspond à une moyenne des données journalières disponibles. Partie B : données fondées sur les flux totaux de pétrole (en millions de barils par jour) et les flux totaux de gaz naturel liquéfié (en milliards de pieds cubes par jour).

Source : Caldara, D. et M. Iacoviello (2022), « Measuring Geopolitical Risk », American Economic Review, vol. 112 ; Agence d’information sur l’énergie (Energy Information Administration) des États-Unis ; et calculs de l’OCDE.

17. Il subsiste également un risque que l’effet de freinage à venir provenant des hausses antérieures des taux directeurs soit plus fort que prévu. La mesure dans laquelle la demande a déjà été réduite par les relèvements de taux directeurs opérés jusqu’ici est très incertaine. On a observé une désinflation globalement plus rapide que prévu et des taux d’intérêt réels anticipés plus restrictifs au cours de l’année écoulée. Par ailleurs, le resserrement de la politique monétaire au cours des deux dernières années a été d’une ampleur et d’une rapidité rarement observées par le passé (voire sans précédent dans la zone euro, qui a été créée en 1999) et peut avoir des effets non linéaires. La répercussion de la hausse des taux débiteurs sur la charge du service de la dette des ménages et des entreprises reste partielle, en particulier dans les pays où la plupart des prêts immobiliers en cours sont assortis d’un taux fixe ou d’un taux révisable seulement après plusieurs années, ou dans lesquels les entreprises ont pu profiter de coûts d’emprunt exceptionnellement bas avant 2022. À mesure que cette dette arrivera à échéance ou que les conditions de prêt seront révisées, les effets de la hausse des taux d’intérêt se feront de plus en plus sentir. Il reste possible que les effets différés des mesures de resserrement monétaire déjà prises sur la croissance et l’emploi se révèlent plus importants que prévu, en particulier dans les économies tributaires du crédit.

Impératifs pour l’action publique

Politique monétaire

18. Les taux d’intérêt directeurs sont restés inchangés ces derniers mois dans les grandes économies avancées. Les taux d’intérêt réels anticipés sont désormais positifs dans ces pays, à l’exception notable du Japon, où la politique monétaire reste accommodante, et la réduction des bilans des banques centrales se poursuit conformément à des trajectoires clairement communiquées, ce qui accentue les tensions sur les taux d’intérêt à long terme. Les effets cumulés des mesures de resserrement monétaire déjà prises continuent en outre de se répercuter sur l’activité économique, le logement et les marchés du crédit.

19. La politique monétaire doit rester prudente de façon à garantir que les tensions inflationnistes sous-jacentes seront durablement maîtrisées. Si l’inflation continue de fléchir, un abaissement des taux directeurs nominaux pourra être amorcé, et ce dès les deuxième et troisième trimestres de 2024 aux États-Unis et dans la zone euro respectivement, mais l’orientation de la politique monétaire devrait rester restrictive pendant quelque temps encore (graphique 10, partie A). Le rythme et l’ampleur des baisses des taux directeurs seront fonction des données et pourront varier d’un pays à l’autre selon la conjoncture économique. La stabilité des prix des biens, la réduction continue des déséquilibres entre l’offre et la demande sur les marchés du travail et la diminution des tensions sur les coûts et les prix dans les secteurs de services seront autant de facteurs essentiels qui aideront à établir le calendrier des baisses des taux directeurs. Au Japon, un relèvement progressif des taux d’intérêt directeurs est par contre de mise au cours deux prochaines années, pour autant que l’inflation s’établisse à 2 %, conformément aux projections. La politique monétaire devrait néanmoins conserver une orientation accommodante pendant un certain temps, et les taux d’intérêt réels demeurer négatifs jusqu’à la fin de 2025.

20. L’assouplissement des conditions financières mondiales et l’amorce anticipée d’un abaissement des taux directeurs dans les économies avancées renforcent la marge de manœuvre des autorités monétaires dans les économies de marché émergentes en leur offrant une plus grande latitude pour réduire les taux directeurs. Cela dit, on observe une divergence croissante de l’orientation de l’action publique dans les grandes économies du fait des différences d’évolution de leur situation économique fondamentale. L’inflation demeurant très faible, la Chine a continué de réduire les coefficients de réserves obligatoires ainsi que certains taux débiteurs de façon à accroître la liquidité au sein du système financier et soutenir la croissance. Les taux directeurs sont également en train d’être revus à la baisse dans certains pays d’Amérique latine, dont le Brésil, qui ont été parmi les premiers à durcir sensiblement leur politique monétaire en 2021 et où l’inflation a maintenant nettement reflué vers l’objectif. D’autres pays, tels que l’Afrique du Sud, l’Inde, l’Indonésie et le Mexique, n’ont pas encore commencé à assouplir leur politique monétaire, sachant que l’inflation reste maîtrisée mais n’a pas encore sensiblement diminué. La plupart de ces économies pourraient assouplir progressivement leur politique monétaire au cours des deux années à venir, à condition que la désinflation se poursuive (graphique 10, partie B). Le rythme de réduction des taux directeurs devrait rester mesuré afin que les anticipations d’inflation restent fermement ancrées et pour éviter un resserrement rapide des écarts de taux d’intérêt avec les économies avancées, lequel pourrait accroître le risque de sorties de capitaux ou de dépréciation de la monnaie. Dans d’autres économies comme la Türkiye, les taux directeurs devront sans doute rester inchangés pour juguler une forte inflation persistante.

Graphique 10. La politique monétaire doit rester prudente

Taux d’intérêt directeurs, %

Note : Pour les États-Unis, le taux directeur correspond à la limite supérieure de la fourchette retenue comme objectif pour le taux des fonds fédéraux. Le taux directeur utilisé pour la zone euro est celui qui s’applique aux opérations principales de refinancement. Les zones grisées correspondent aux projections de l’OCDE.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 115.

Politique budgétaire

21. Les pouvoirs publics font face à des choix budgétaires difficiles. Le poids de la dette publique a fortement augmenté au cours des 15 dernières années (graphique 11), et le coût du service de la dette augmente progressivement à mesure que les titres d’emprunt à faible rendement arrivent à échéance et sont remplacés par de nouvelles émissions à rendement plus élevé. Le vieillissement démographique, la transition climatique et les projets d’augmentation des dépenses de défense font partie des facteurs expliquant l’augmentation des tensions futures sur les dépenses. En l’absence d’ajustements compensatoires des dépenses ou d’alourdissement de la ponction fiscale, ces tensions vont nettement rehausser le niveau actuel de la dette dans de nombreux pays au cours des prochaines décennies. En l’état actuel des dispositions prévues par les pouvoirs publics, peu de pays devraient parvenir à dégager un excédent budgétaire primaire (un facteur déterminant qui a précédemment permis de limiter ou réduire le fardeau de la dette) pendant un certain temps. De fait, certains pays, tels que les États-Unis et le Japon, affichent encore aujourd’hui des déficits budgétaires considérables, alors que l’on estime que les capacités inutilisées de ces économies sont faibles voire nulles. Cela révèle d’importantes tensions budgétaires sous-jacentes qui risquent d’alourdir encore la dette si rien n’est fait.

Graphique 11. L’ augmentation de la dette publique accroit le besoin de réformes de la fiscalité et des dépenses

Dette brute des administrations publiques, en pourcentage du PIB

Note : Passifs financiers des administrations publiques pour l'Australie, le Canada, le Japon, la Corée et les États-Unis, et dette brute des administrations publiques sur la base de Maastricht pour les États membres de la zone euro. Les données les plus récentes concernent le deuxième trimestre 2023 pour l'Argentine, le Brésil, la Chine, l'Inde, l'Indonésie, le Mexique, la Russie, l'Afrique du Sud et la Türkiye, et le quatrième trimestre 2022 pour l'Australie, le Japon, la Corée et l'ensemble de l'OCDE. Pour la Corée, les premières données disponibles concernent le quatrième trimestre de 2008.Les économies avancées du G20 sont en bleu et les économies de marché émergentes du G20 en vert.

Source : Eurostat ; Office des statistiques nationales (ONS, Office for National Statistics) du Royaume-Uni ;Fonds monétaire international (FMI), base de données relative aux investisseurs en dette souveraine ; Base de données des Perspectives économiques de l’OCDE, n° 114 ; et calculs de l’OCDE.

22. Dans de nombreuses économies, les pouvoirs publics doivent impérativement engager des réformes de la fiscalité et des dépenses pour faire en sorte que la dette publique reste sur une trajectoire viable, notamment en redoublant d’efforts à court terme pour maîtriser la hausse des dépenses, vérifier leur composition, et créer des marges de manœuvre pour faire face aux tensions budgétaires futures. Des réformes ambitieuses des régimes de retraite, telles que l’indexation de l’âge légal de la retraite sur l’évolution future de l’espérance de vie, conjuguées à des réformes du marché du travail visant à améliorer les perspectives d’emploi des travailleurs seniors, pourraient atténuer sensiblement les tensions budgétaires futures. Sur le plan des recettes, un transfert de charge fiscale du travail vers le patrimoine et la consommation, ainsi qu’une réduction des exonérations fiscales, permettraient d’élargir la base d’imposition et les recettes, et de rendre le système fiscal plus favorable à la croissance. Des cadres budgétaires à moyen terme crédibles, conjugués à des orientations claires en matière de dépenses et de fiscalité, permettant de maîtriser la dette publique sans remettre en cause les dépenses nécessaires pour soutenir la croissance à long terme et la transition climatique, concourraient également à assurer la viabilité des finances publiques tout en offrant la latitude requise pour réagir aux chocs futurs.

23. Les économies de marché émergentes font aussi face à des tensions budgétaires et à des risques de refinancement liés au niveau élevé de leur dette publique et à l’augmentation des charges d’intérêts. La proportion de pays à faible revenu se trouvant en situation de surendettement demeure en outre élevée (malgré de récentes améliorations) et nombre de pays n’ont pas pu accéder aux marchés obligataires internationaux au cours des deux dernières années, en particulier en Afrique subsaharienne. Les pouvoirs publics doivent reconstituer des marges de manœuvre budgétaires et réduire la charge du service de la dette tout en protégeant les dépenses nécessaires au développement. Des mesures visant à renforcer la collecte des recettes et lutter contre la fraude fiscale, à améliorer l’efficience des dépenses, à alléger la charge pesant sur les entreprises publiques et à réduire l’activité informelle permettraient de dégager des ressources pour financer les dépenses d’infrastructure nécessaires et d’étendre la couverture des systèmes de protection sociale. Des règles et des institutions budgétaires transparentes et crédibles contribueraient à réduire les coûts de financement et à limiter le caractère procyclique de la politique budgétaire dans de nombreuses économies riches en matières premières, renforçant par là la stabilité macroéconomique.

Les politiques structurelles devraient viser à renforcer les bases d’une croissance durable

24. Les chocs subis récemment par l’économie mondiale, ainsi que les problèmes à long terme auxquels étaient déjà confrontés les pouvoirs publics du fait de la dégradation des perspectives de croissance future, de la transition climatique et de la transformation numérique, soulignent l’urgente nécessité d’engager des réformes structurelles visant à accroître la productivité, l’investissement et le taux d’activité, accélérer la décarbonation et rendre la croissance plus inclusive. Le secteur primordial de l’éducation offre un bon exemple à cet égard. Le capital humain constitue un fondement essentiel de la croissance, car il influe sur la productivité, l’innovation et la diffusion des connaissances, et garantit à toutes et à tous un accès à des opportunités d’emploi. Le rapport PISA de 2023 est particulièrement préoccupant dans la mesure où il montre qu’entre 2018 et 2022 (période couvrant toute la durée de la pandémie de COVID-19), la chute des résultats des élèves de 15 ans testés en lecture et en mathématiques est sans précédent dans de nombreux pays (graphique 12). Des travaux empiriques de l’OCDE suggèrent que cette baisse des scores au PISA pourrait avoir un impact négatif durable sur le niveau de productivité au cours des 30 à 40 prochaines années.

Graphique 12. Une amélioration des résultats scolaires s’impose pour relever la croissance à long terme

Note : Le graphique montre le score moyen au PISA entre pays. Agrégation des économies de marché émergentes du G20, basée sur les données de l'Argentine, du Brésil, de l'Indonésie, du Mexique et de la Türkiye. Les données suivantes ne sont pas disponibles : culture mathématique et compréhension de l’écrit au Royaume‑Uni en 2003 ; compréhension de l’écrit aux États-Unis en 2006 ; et en Argentine en 2003 et 2015.

Source : Base de données de l’enquête PISA 2022 ; et calculs de l’OCDE.

25. Les fermetures d’établissements scolaires pendant la pandémie ont pu contribuer à la récente baisse des scores, en particulier chez les élèves défavorisés qui n’ont pas pu bénéficier pleinement de l’enseignement en ligne. Toutefois, la baisse de niveau observée récemment s’inscrit dans le prolongement d’une tendance à la baisse des scores datant d’avant 2018, ce qui indique qu’il existe des problèmes plus durables dans les systèmes éducatifs de certains pays. Les pays doivent agir pour améliorer le système d’enseignement et les compétences. Les principales réformes de l’éducation consistent notamment à améliorer la qualité de l’enseignement et les qualifications des enseignants ; à renforcer l’efficacité des ressources destinées aux élèves et aux établissements défavorisés ; à développer l’enseignement professionnel et l’apprentissage tout au long de la vie ; et à renforcer l’aptitude des établissements d’enseignement professionnel et universitaire à s’adapter aux besoins du marché du travail. De telles réformes auront, certes, un coût budgétaire (qui accentuera les défis auxquels sont confrontés les pouvoirs publics), mais accroître la qualité des dépenses sera tout aussi importante.

26. Il est également impératif de relancer la croissance des échanges mondiaux. L’ouverture et le bon fonctionnement des marchés internationaux, au sein d’un système commercial mondial fondé sur des règles, constituent une source importante de prospérité à long terme dans les économies avancées comme dans les économies de marché émergentes. Bien que des facteurs conjoncturels, tels que la modification dans la composition de la demande, aient influé sur l’évolution récente des échanges, on constate un ralentissement structurel à plus long terme de l’ouverture des échanges internationaux depuis la crise financière mondiale. Celui-ci a contribué à la récente modération de la croissance de la productivité. L’intégration dans les chaînes de valeur mondiales a ralenti, les politiques commerciales sont devenues plus restrictives et les politiques nationales sont de plus en plus axées sur le repli sur soi. Un enjeu majeur consistera à ne pas perdre de vue les gains qu’une expansion des échanges pourrait engendrer, ainsi que les avantages des chaînes de valeur mondiales en termes d’efficience, tout en renforçant leur résilience.

27. Il faut renforcer la coopération multilatérale en vue de relever le défi commun que constitue la transition climatique. Au vu des politiques publiques nationales actuelles, les émissions mondiales de gaz à effet de serre (GES) pourraient ne pas commencer à diminuer avant 2030, si bien que l’objectif consistant à ramener à zéro les émissions nettes de GES d’ici le milieu du siècle sera difficile à atteindre. La réalisation de cet objectif nécessite des changements économiques structurels et un redéploiement substantiel de la main-d’œuvre et du capital des activités à forte intensité d’émissions vers des activités plus vertes. L’accélération du rythme de la décarbonisation nécessitera d’adopter d’ambitieux trains de nouvelles mesures. Augmenter les investissements dans les infrastructures vertes et numériques et le soutien à l’innovation, renforcer les normes pour permettre une réduction des émissions et élargir la portée des mécanismes de tarification du carbone tout en relevant son prix sont autant de priorités essentielles pour l’action publique