Ce chapitre détaille les politiques économiques et budgétaires adoptées pendant la crise, et en particulier celles relatives aux aides aux entreprises. Les mesures adoptées au Luxembourg sont comparées à celles d’autres pays de l’OCDE. Aussi, le chapitre présente une analyse détaillée du recours aux différentes mesures par taille, par secteur et selon la situation financière pré-crise des entreprises bénéficiaires. Le chapitre inclut également les résultats d’une analyse d’impact des aides perçues par les entreprises du pays sur leur performance. Enfin, il formule des recommandations pour améliorer le ciblage, la mise en œuvre et l’impact des politiques économiques et budgétaires d’urgence.

Évaluation des réponses au COVID-19 du Luxembourg

6. Les mesures économiques et budgétaires de crise au Luxembourg

Abstract

Résultats clés

Un effort budgétaire en phase avec ce qu’ont fait d’autres pays comparables de l’OCDE

Sur les 3.57 milliards EUR que le Luxembourg a alloué en deux ans pour faire face à la crise du COVID‑19, 2.85 milliards EUR étaient destinés aux entreprises et aux ménages (dont 200 millions EUR octroyés sous forme de prêt garanti par l’État). Ce montant correspond à 3.8 % de son PIB (2021) et est proche du niveau de dépenses d’autres pays européens. En particulier, le Luxembourg a fait le choix de privilégier les dispositifs en faveur de l’emploi, ce qui a permis de maintenir un niveau d’emploi relativement élevé, notamment dans les premières phases de la crise.

Des politiques économiques à la hauteur des besoins de la plupart des secteurs économiques

Les mesures de soutien aux entreprises couvrent une diversité de dispositifs. Au Luxembourg, ces mesures ont permis de répondre aux besoins de la plupart des secteurs économiques. Les mesures les plus plébiscitées par les entreprises sont le chômage partiel, les avances remboursables, les aides coûts non couverts, l’aide de relance et le prêt garanti de l’État. Cependant, les indépendants n’ont pas bénéficié du chômage partiel et ont perçu une aide forfaitaire spécifique deux semaines après la première aide forfaitaire.

L’octroi des aides a été rapide et simple pour les entreprises, malgré quelques hésitations initiales

Les premières mesures ont été mises en place dès les premières semaines de la crise, dans la foulée de l’adoption de la loi d’état de crise, adoptée le 24 mars 2020. Des procédures budgétaires relativement flexibles, accompagné d’une transmission régulière d’information budgétaire vers le Parlement, ont permis au gouvernement de rapidement engager et débourser les crédits nécessaires.

Les administrations publiques au Luxembourg ont été réactives et ont su faire face à un afflux important de demandes d’aides venant des entreprises, en travaillant de concert avec les associations patronales et en s’appuyant efficacement sur les outils informatiques. Cette agilité a permis aux entreprises d’obtenir des aides rapidement, facteur décisif de sauvegarde de leur liquidité.

Un dispositif d’aides aux entreprises qui a couvert les secteurs économiques les plus impactés par la crise

Les mesures de subvention ont été principalement ciblées sur les entreprises les plus affectées par la crise. Les quatre premiers déciles des entreprises les plus impactées, en termes de baisse du chiffre d’affaires en 2020, ont ainsi reçu 57 % du montant total des subventions, conformément à l’objectif poursuivi de soutenir les secteurs les plus exposés à la crise.

Les mesures ont plutôt ciblé des entreprises saines d’avant-crise qui ont souffert pendant la crise

On observe de manière agrégée que le recours aux dispositifs est plus important chez les entreprises dont la santé financière n’était ni très bonne, ni très mauvaise. En revanche, les montants totaux déboursés sont plus faibles pour celles dont la santé était mauvaise ou excellente. Ce constat se retrouve quel que soit le dispositif analysé et quel que soit l’indicateur de santé financière retenu. Cela indique que les aides ont plutôt soutenu des entreprises relativement dynamiques avant la crise mais qui nécessitaient des aides pour survivre à la crise.

Les mesures adoptées semblent avoir préservées la situation financière des entreprises dans les secteurs les plus touchés par la crise

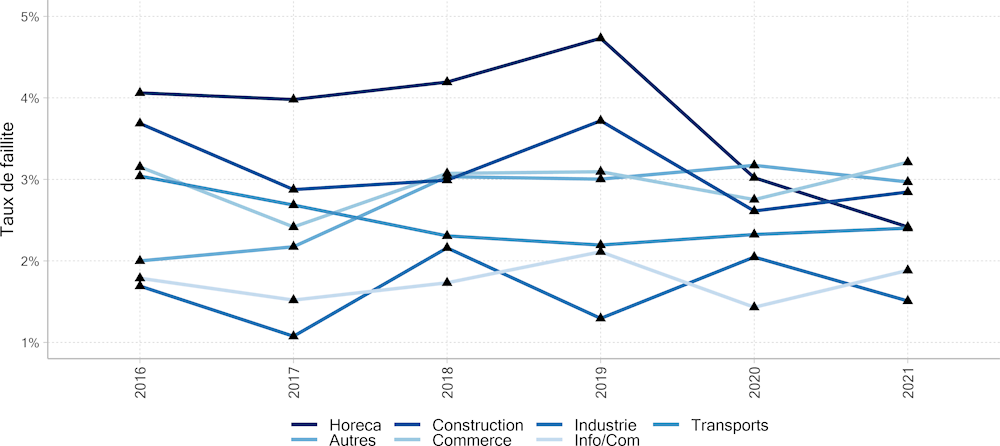

Les montants des aides et le soutien à l’emploi ont été globalement suffisants pour préserver la situation financière de la plupart des entreprises, telle qu’elle est mesurée par les profits, la liquidité et la solvabilité de ces dernières. Le taux de faillite du secteur de l’hôtellerie, de la restauration et des cafés (HORECA), parmi les plus touchés par la crise, est à la baisse, ce qui confirme une certaine efficacité des aides mise en place pour ce secteur. Les secteurs particulièrement touchés par la crise nécessiteront cependant un suivi accru car certains, comme l’HORECA, font face à des changements structurels dus à la diffusion du télétravail et des visioconférences.

6.1. Introduction

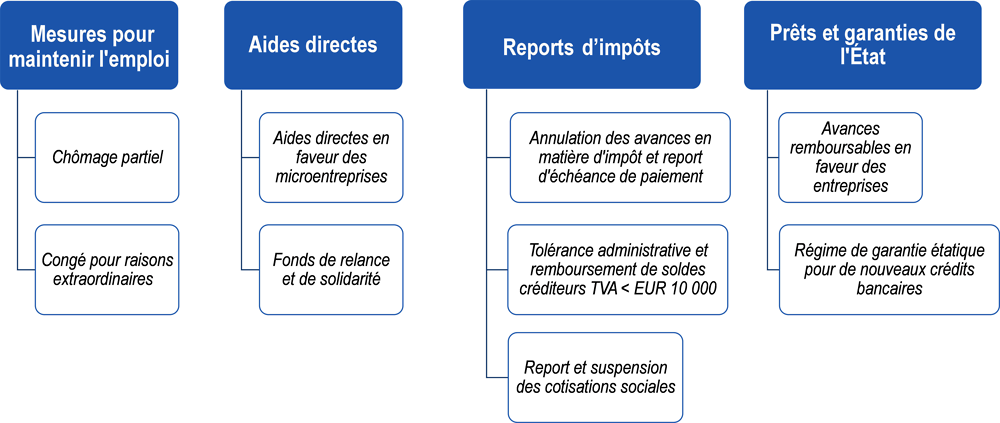

Face à la crise sanitaire, la réponse budgétaire des pays de l’OCDE a été rapide, massive et protéiforme. Au Luxembourg, le dispositif global de soutien aux entreprises a été similaire à celui de nombreux pays de l’OCDE. Il a consisté en une diversité de mesures qui ont eu pour but d’offrir une réponse adaptée à la situation de chaque entreprise. Ces mesures peuvent être regroupées en quatre catégories principales : i) annulation et report d’impôts, ii) mesures pour maintenir l’emploi, iii) aides directes, iv) prêts et garanties de l’État. Pour chacune de ces quatre catégories le Graphique 6.1 détaille les mesures considérées dans ce chapitre. Le choix des mesures analysées a été fait en considérant leur part relative dans les décaissements relatifs au plan d’urgence du Luxembourg.

Pour faire face aux conséquences économiques de la crise sanitaire, des plans de stabilisation et de relance ont été mis en place pour soutenir et accélérer la reprise en cours et la croissance de demain. Le volet relance ne sera pas examiné en détail dans ce chapitre car il serait prématuré de mener une analyse d’impact sur un volet dont la mise en œuvre est encore en cours.

Graphique 6.1. Les mesures luxembourgeoises en faveur des entreprises dans le cadre de la crise du COVID-19

Source : Élaboration des auteurs.

L’analyse des mesures discrétionnaires dans le cadre de la lutte contre le COVID-19 montre que les politiques de soutien au Luxembourg ont été à la hauteur des besoins de la plupart des secteurs économiques. Les indépendants ont été moins soutenus au début de la crise. Cependant, des mesures de soutien spécifiques ont été mises en place au cours de la crise. L’octroi des aides a été rapide, ce qui est un facteur clé de succès pour soutenir les entreprises qui peuvent manquer de liquidité très rapidement. Vu l’ampleur et la rapidité de l’intervention, le risque aurait été celui d’un effet d’aubaine ayant permis à des entreprises d’être aidées sans en avoir besoin. Les analyses de l’OCDE indiquent que ce n’est pas le cas : les entreprises les plus affectées par la crise sont celles qui ont été le plus soutenues. Ces analyses montrent qu’il est important de continuer à suivre la santé financière des entreprises pour être en mesure de bien cibler les interventions futures. Il apparaît également nécessaire de poursuivre la digitalisation des procédures administratives qui a fait ses preuves pendant la crise et peut contribuer à la résilience du climat des affaires.

Le reste du chapitre est structuré de la façon suivante. Il évalue d’abord l’enveloppe globale mise en place par le Luxembourg en la comparant avec celle d’autres pays de l’OCDE. Il se penche ensuite sur la mise en œuvre des mesures de soutien, en analysant les procédures de dépôt et d’octroi des aides, ainsi que les procédures budgétaires permettant l’octroi des fonds nécessaires. Il enchaine avec l’analyse du recours aux dispositifs d’aide pour aborder la question du ciblage. Il présente également les résultats d’une micro-simulation offrant quelques éléments pour évaluer l’impact des mesures sur la performance des entreprises.

6.2. Les contours du dispositif global de soutien aux entreprises au Luxembourg et les principaux postes de dépense

Au Luxembourg, les premières mesures de soutien aux entreprises ont été définies très rapidement en accompagnement du confinement strict mis en œuvre le 18 mars 2020. La plupart des mesures ont fait suite à la communication de l’Union européenne du 19 mars 2020 adaptant la régulation en matière d’aide d’État (voir Encadré 6.1). L’objectif du Luxembourg et de la plupart des pays dans la zone était de préserver l’appareil national de production pour une future reprise et de limiter les conséquences sociales du choc d’activité. Au Luxembourg, le chômage partiel a été la mesure clé par son ampleur au sein de l’enveloppe globale des dépenses. En cela, les choix fait par le Luxembourg sont alignés avec ceux fait par d’autres économies ouvertes comme l’Irlande et la Belgique. Les mesures de liquidité comme les prêts et les garanties de l’État ont eu un poids moindre au Luxembourg, limitant le risque d’un endettement des entreprises sur le long terme à la sortie de la crise.

Encadré 6.1. Le « Temporary Framework » de l’Union européenne

Face au contexte exceptionnel causé par la crise pandémique, l’Union européenne a communiqué le 19 mars 2020 une adaptation temporaire des règles en matière d’aide aux entreprises.

L’article 107 du Traité sur le fonctionnement de l’Union européenne régule l’attribution des aides afin de préserver la concurrence au sein du marché unique. Le paragraphe 2 de l’article 107 permettait déjà aux États membres d’instaurer un régime de chômage partiel généralisé, de suspendre les taxes payées par les entreprises et de subventionner les entreprises directement affectées par la pandémie (aviation, tourisme ou commerce par exemple) au titre d’aides destinées à remédier aux dommages causés par les calamités naturelles ou par d'autres événements extraordinaires. Le paragraphe 3 permet d’étendre les possibilités de soutien à l’économie dans le cas d’’une « perturbation grave de l’économie d’un État membre ».

La nature et l’ampleur de la pandémie de COVID-19 a permis aux États membres d’activer le paragraphe 3 de l’article 107. Cependant, étant donné l’ampleur de la situation, la Commission a préparé une base légale spéciale pour tous les États membres. Ce « Temporary Framework » a permis de compléter et réglementer les possibilités offertes tout en tenant compte des problématiques de concurrence commune. Il a ainsi autorisé l’instauration d’un prêt garanti par l’État et d’un prêt public à des taux d’intérêt favorables tout en plafonnant à 800 000 EUR les montants accordés par entreprise. Ces entreprises devaient être en difficulté en raison de la pandémie.

L’implémentation de ces dispositifs par les États était toutefois soumise à la validation préalable de la Commission européenne qui s’est avérée rapide. C’est ainsi qu’elle a approuvé l’instauration d’un régime d’avance remboursable au Luxembourg le 24 mars.

Cette réglementation, amendée à six reprises, a perduré jusqu’au 30 juin 2022. Les 27 États membres ont adopté au total environ 3 200 milliards EUR d’aide sous ce régime.

Source : Communication de la Commission européenne: Encadrement temporaire des mesures d’aide d’État visant à soutenir l’économie dans le contexte actuel de la flambée de COVID-19 (2020/C 91 I/01), https://eur-lex.europa.eu/legal-content/FR/TXT/PDF/?uri=CELEX:52020XC0320(03)&from=EN ; the State Aid Temporary Framework, https://competition-policy.ec.europa.eu/state-aid/coronavirus/temporary-framework_en.

6.2.1. Le dispositif global de soutien aux entreprises a été mis en place dès le début de la pandémie

Comme dans de nombreux autres pays européens, l’ajustement sur le marché du travail au Luxembourg s’est fait par une réduction du temps de travail moyen par salarié. L’enjeu était de limiter la hausse du taux de chômage en réduisant la durée du travail grâce à l’activité partielle. Cela se traduit par un dispositif d’ampleur dont le financement public occupe la place plus importante dans le soutien aux entreprises. Outre le régime de chômage partiel « coronavirus » / pour cas de force majeure, mis en place en mars 2020, les mesures en faveur de l'emploi ont inclus un congé pour raisons familiales liées au COVID-19. Ce dispositif a permis aux salariés et aux indépendants d’assurer la garde de leur(s) proches suite à la fermeture des écoles, des maisons relais et des établissements pour personnes en situation de handicap ou pour personnes âgées.

En parallèle, dès la fin du mois de mars 2020, l’État a mis en place plusieurs vagues d’aides directes non remboursables. Ces aides ont d’abord été destinées aux entreprises de moins de 10 salariés (microentreprises). Les indépendants, qui pouvaient également bénéficier de cette aide, ont été spécifiquement ciblés à partir d’avril 2020. Les entreprises de moins de 20 salariés et les indépendants ont reçu une deuxième aide forfaitaire respectivement en avril et mai 2020. À partir du mois de juin 2020, l’aide de relance accordait à toutes les petites entreprises du tourisme, de l’évènementiel, du secteur de l’hôtellerie, de la restauration et des cafés (HORECA), de la culture ou du divertissement, ainsi qu’aux indépendants une aide mensuelle de 1 250 EUR par salarié en poste et de 250 EUR par salarié au chômage partiel complet. Les entreprises étaient éligibles si elles avaient subi une perte de leur chiffre d’affaires de plus de 25 % par rapport au même mois en 20191. L’aide de relance a été modulé après mars 2022 dans le cadre d’une réduction progressive, pour se terminer en juin 2022. En novembre 2020, le gouvernement a également mis en place l’aide pour ‘coûts non couverts’. Cette aide directe mensuelle non remboursable, était adressée aux secteurs les plus durement touchés par la crise du COVID-19, à savoir, les entreprises du tourisme, de l’évènementiel, de l’HORECA, de la culture et du divertissement. Elle avait pour but de couvrir une partie des dépenses mensuelles non couvertes par les recettes des entreprises. Les entreprises étaient éligibles si elles avaient subi une perte de chiffre d’affaires d’au moins 40 % par rapport au même mois en 2019. L’aide de relance et l’aide ‘coûts non couverts’ ont été prolongés jusqu’à juin 2022. D’autres aides financières spécifiques aux secteurs du tourisme (notamment les bons d’achat pour nuitées), du commerce de détail en magasin, de la culture, du sport et de l’agriculture ont été mis en place dans la même période.

Les entreprises rencontrant des difficultés de liquidité, en raison de la pandémie, ont eu également la possibilité de demander l’annulation des avances d’impôts directs (sur le revenu et au titre de l’impôt commercial communal) pour les deux premiers trimestres de 2020. Pour les entreprises du secteur de l’HORECA, cette possibilité a été étendue aux 3e et 4e trimestres 2020. L’État a également aidé les entreprises touchées par la crise du COVID-19 en accélérant le remboursement de certaines créances fiscales (impôts indirects), en particulier les crédits de TVA inférieurs à 10 000 EUR. Les crédits de TVA impayés inférieurs à 10 000 EUR ont été automatiquement remboursés au cours de la semaine du 16 mars 2020. Les pénalités pour la soumission tardive de la TVA et d'autres déclarations ont été supprimées.

En complément des aides non remboursables, l’État a octroyé également aux entreprises des subventions en capital sous forme d’avances remboursables et des garanties pour faciliter l’accès au financement bancaire (Encadré 6.2).

Encadré 6.2. Les principales mesures d’aides au Luxembourg en réponse à la crise

i) Annulations et reports de charges et d’impôts

Annulation des avances en matière d’impôt et report d’échéance de paiement (18 mars 2020) : annulation des avances trimestrielles d’impôt sur le revenu des collectivités (IRC) et d’impôt commercial communal (ICC) pour le deux premiers trimestres 2020 (jusqu’au deuxième trimestre 2021 pour l’HORECA). La mesure permettait aussi le report de 4 mois du paiement pour ces deux impôts et l’impôt sur la fortune. Les entreprises et les indépendants en difficulté en raison de la pandémie étaient éligibles.

Tolérances fiscales (18 mars 2020) : remboursement des crédits de TVA impayés inférieurs à 10 000 EUR, suppression des pénalités de déclaration tardive sur la TVA et la taxe d’abonnement pour les entreprises en difficulté en raison de la pandémie.

Autres mesures (1er avril 2020) : suspension du calcul des intérêts moratoires pour les retards de paiement des cotisations sociales ; déduction d'impôt pour les propriétaires qui renonçaient à une partie du loyer dû par les locataires au cours de l'année 2020 afin d'encourager les réductions de loyer (plafonné à 15 000 EUR). Les entreprises et les indépendants en difficulté en raison de la pandémie étaient éligibles.

ii) Soutien à l’emploi

Chômage partiel pour « cas de force majeure / coronavirus » (18 mars – 24 juin 2020) : renforcement et simplification du dispositif préexistant de chômage partiel permettant le versement d’une avance aux entreprises qui le demandent, qui s’engagent à ne pas licencier et qui sont directement ou indirectement concernées par les mesures sanitaires. L’avance couvre 80 % de la rémunération des salariés des apprentis ainsi que des contrats à durée déterminée et des intérimaires (27 mars). Elle atteint 100 % pour les salariés rémunérés au salaire social minimum.

Chômage partiel structurel pendant la relance économique (1er juillet 2020 – 30 juin 2022) : Nouveau régime simplifié pour les entreprises touchées par la crise sanitaire. Les conditions d’octroi étaient plus favorables aux secteurs dits « vulnérables » de l’HORECA, du tourisme et de l’événementiel (nombre illimité de salariés éligibles et possibilité de licencier). Les conditions se sont progressivement durcies. Le dispositif a été suspendu en juillet 2021 pour être réactivé à nouveau en février 2022 auprès des secteurs vulnérables jusqu’à fin juin. Les entreprises concernées par une fermeture administrative ont bénéficié d’un régime temporaire sans limitation du nombre de salariés éligibles.

iii) Aides directes

Aides forfaitaires aux microentreprises et petites entreprises (25 mars – 24 juin 2020) : aide unique pour micro (moins de 10 salariés) et petites entreprises (moins de 20 de salariés). La subvention du 25 mars était de 5 000 EUR. Elle a bénéficié aux microentreprises et aux indépendants fermés par les restrictions. Le 24 avril, elle fut complétée par une aide de 5 000 EUR pour les microentreprises et de 12 500 EUR pour les petites entreprises, soit fermées soit affectées d’une perte de chiffre d’affaires d’au moins 50 %.

Aides forfaitaires pour les indépendants (8 avril 2020 – 24 juin 2020 / 29 janvier 2021 – 15 mai 2021) : dispositif renouvelé trois fois. La première aide valait 2 500 EUR et n’était pas cumulable avec l’aide du 25 mars 2020. La deuxième aide (6 mai 2020) variait entre 3 000 EUR, 3 500 EUR et 4 000 EUR selon l’importance des revenus. Ces deux aides étaient ouvertes, jusqu’au 24 juin 2020, aux indépendants en difficultés financières temporaires liées à la pandémie. La troisième aide de janvier 2021 était identique à la deuxième aide.

Fonds de relance et de solidarité / Aide de relance (24 juillet 2020 – 30 juin 2022) : aide directe mensuelle non remboursable adressée aux entreprises des secteurs vulnérables (tourisme, événementiel, HORECA, culture et divertissement) ayant subi une perte de chiffre d’affaires d’au moins 25 % et n’ayant pas licencié plus de 25 % de leur effectif. Le montant de l’aide était calculé en multipliant le nombre de salariés et d’indépendants de l’entreprise par 1 250 EUR (250 EUR par salariés en chômage partiel). Les entreprises pouvaient bénéficier de l’aide pour le mois de juin 2020. Le montant de l’aide diminuait ensuite progressivement. Cette aide n’était pas cumulable avec l’aide coûts non couverts mais elle était cumulable avec le régime d’avance remboursable et le régime de garantie étatique.

Aide des coûts non couverts (21 décembre 2020 – 30 juin 2022) : aide directe mensuelle non remboursable adressée aux entreprises des secteurs vulnérables (tourisme, événementiel, HORECA, culture et divertissement) ayant subi une perte de chiffre d’affaires d’au moins 40 %. L’aide couvrait une partie des dépenses mensuelles de l’entreprise non couvertes par ses recettes. Le montant éligible était calculé comme la différence entre 75 % des dépenses et 100 % des recettes. L’État prenait à sa charge 70 % de ce montant (voir 90 % pour les entreprises de moins de 50 salariés). Les entreprises pouvaient bénéficier de l’aide pour le mois de novembre 2020.

iv) Prêts et garanties étatiques

Avances remboursables (3 avril 2020 – 31 décembre 2021) : régime de prêts étatiques destiné aux entreprises et aux indépendants en difficulté en raison de la pandémie. Le montant couvrait 50 % des frais dont les frais de personnel (plafonné à 5 355 EUR) et les loyers (plafonné à 10 000 EUR par mois et par groupe). Le taux d’intérêt était de 0.5 %. Le remboursement devait commencer 12 mois après le premier paiement de l’avance. L’aide était cumulable avec le chômage partiel et les autres aides du ministère de l’Économie.

Régime de garantie étatique (21 avril 2020 – 30 décembre 2021) : régime de garantie étatique facilitant l’octroi de prêts bancaires aux entreprises et aux indépendants en difficulté en raison de la pandémie. L’État garantissait 85 % du montant nominal des prêts bancaires. Le montant du prêt pouvait couvrir jusqu’à 25 % du chiffre d’affaires de l’entreprise en 2019. Le taux d’intérêt variait de 0.25 % à 2 % selon la taille de l’entreprise et la maturité du prêt. Les entreprises devaient d’abord recourir aux autres outils de financement (SNCI, BEI, Office du Ducroire).

Financement Spécial Anti Crise (FSAC) (26 mars 2020 – 31 décembre 2021) : régime de co-financement de la Société Nationale de Crédit et d’Investissement (60 %) et des banques (40 %) aux entreprises en difficulté en raison de la pandémie. Le montant variait entre 12 500 EUR et 10 millions EUR. La durée maximale du FSAC était de 5 ans et le remboursement pouvait débuter au plus tard 2 ans après le déblocage des fonds.

Note : le nom des dispositifs est accompagné de la date de début et de fin du dispositif.

Source : Gouvernement du Grand-Duché de Luxembourg ; élaboration des auteurs.

L’analyse des mesures d’urgences mises en place au Luxembourg et dans 6 pays de l’OCDE (Allemagne, Belgique, France, Irlande, Pays-Bas, Suisse) confirment que le pays est intervenu aussi rapidement que ses voisins (voir Tableau 6.1). En revanche, les autres pays ont mis en place ou adapté des dispositifs pré existants de revenu de remplacement récurrent pour les indépendants. Le Luxembourg a préféré adapter le cadre légal du chômage partiel (qui ne prévoyait pas d’indemnisation pour les indépendants). Au-delà des avances remboursables, le gouvernement a instauré une aide forfaitaire non remboursable de 2 500 EUR le 8 avril à destination des indépendants afin d’atténuer en partie les effets de la crise. Cette aide a complété la 1ère aide forfaitaire auprès des microentreprises dont une partie des bénéficiaires était des indépendants.

Tableau 6.1. Comme ses voisins, le Luxembourg a soutenu rapidement ses entreprises

Liste des dispositifs mis en place au Luxembourg et dans 6 pays OCDE en mars et avril 2020 (hors annulations et reports de charges et d’impôts)

|

Pays (date de confinement) |

Chômage partiel |

Revenu de remplacement indépendants |

Congé parental covid |

Prêt garanti par l'Etat |

Prêt |

Aide forfaitaire entreprises |

Aide forfaitaire indépendants |

|---|---|---|---|---|---|---|---|

|

Luxembourg (16 mars 2020) |

|||||||

|

nom |

Chômage partiel |

n.a. |

Congé |

Garantie étatique |

Avances rembour. |

Aide micro. |

Aide indép. |

|

date |

18 mars |

n.a. |

14 mars |

21 avril |

3 avril |

25 mars |

8 avril |

|

éligibles |

entrep. |

n.a. |

entrepr. + indép. |

entrep. et indép. |

entrep. et indép. |

entrep. et indép. |

indép. |

|

Suisse (16 mars 2020) |

|||||||

|

nom |

Réduction horaire de travail (RHT) |

Allocations pour pertes de gains (APG) |

Cautionnements solidaires COVID |

n.a. |

n.a. |

n.a. |

|

|

date |

20 mars |

20 mars |

25 mars |

n.a. |

n.a. |

n.a. |

|

|

éligibles |

entrep. et indép. |

entrep. et indép. |

entrep. et indép. |

n.a. |

n.a. |

n.a. |

|

|

Pays-Bas (15 mars 2020) |

|||||||

|

nom |

Noodmaatregel Overbrugging Werkgelegenheid (NOW) |

Tijdelijke Overbruggingsregeling Zelfstandige Ondernemers (TOZO) |

n.a. |

Garantie Ondernemingsfinanciering Corona (GO-C) & Borgstelling MKB Kredieten (BKMB) |

n.a. |

Tegemoetkoming Ondernemers Getroffen Sectoren COVID-19 (TOGS) |

|

|

date |

6 avril |

22 avril |

n.a. |

17 mars |

n.a. |

31 mars |

|

|

éligibles |

entrep. |

indép. |

n.a. |

entrep. et indép. |

n.a. |

entrep. et indép. |

|

|

Allemagne (16 mars 2020) |

|||||||

|

nom |

Kurzarbeitergeld |

Grundsicherung für Solo-Selbstständige |

n.a. |

Wirtschaftsstabiliserungsfond & KfW loans |

n.a. |

Soforthilfen |

|

|

date |

14 mars |

28 mars |

n.a. |

23 mars |

n.a. |

30 mars |

|

|

éligibles |

entrep. |

indép. |

n.a. |

entrep. et indép. |

n.a. |

entrep. et indép. |

|

|

Irlande (15 mars 2020) |

|||||||

|

nom |

Temporary Wage Subsidy Scheme (TWSS) |

Pandemic Unemployment Payment (PUP) |

Illness Benefit Covid-19 |

Covid Credit Guarantee Scheme (CCGS) |

MFI business loan / Working capital loan |

n.a. |

n.a. |

|

date |

26 mars |

13 mars |

4 avril |

1 avril |

13 mars / 1 avril |

n.a. |

n.a. |

|

éligibles |

entrep. |

entrep. et indép. |

entrep. et indép. |

entrep. |

entrep. et indép. |

n.a. |

n.a. |

|

Belgique (14 mars 2020) |

|||||||

|

nom |

Chômage temporaire |

Droit passerelle indépendants |

n.a. |

Régime de garantie fédérale |

n.a. |

Primes régionales |

|

|

date |

13 mars |

24 mars |

n.a. |

1er avril |

n.a. |

15 et 27 mars (Flandre et Wallonie)) |

|

|

éligibles |

entrep. |

entrep. et indép. |

n.a. |

entrep. et indép. |

n.a. |

entrep. et indép. |

|

|

France (17 mars 2020) |

|||||||

|

nom |

Activité partielle (AP) |

Congés pour garde d’enfant |

Prêt Garanti par l’État (PGE) |

Prêts bonifiés et Avances rembour. |

Fonds de solidarité |

Aide du CPSTI aux indép. |

|

|

date |

23 mars |

16 mars |

25 mars |

26 avril |

1 avril |

10 avril |

|

|

éligibles |

entrep. et indép. |

entrep. et indép. |

entrep. et indép. |

entrep. |

entrep. et indép. |

indép. |

|

Note : Les cellules marquées « n.a » indiquent qu’un dispositif similaire et de même ampleur n’a pas été trouvé dans ce pays avant le 1er mai 2020. La date correspond dans la grande majorité des cas à la date de prise d’effet du dispositif ou à la date de la publication du texte légal. Lorsque ces dates ne sont pas disponibles, la date mentionnée correspond à la date la plus probable en fonction de la communication gouvernementale et des informations disponibles sur le sujet. Lorsque « entrep. » et/ou « indép. » sont marqués éligibles, cela ne signifie pas que toutes les entreprises et/ou tous les indépendants étaient éligibles au dispositif en question. Date de confinement = Date de fermeture du secteur Horeca.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; ministère des Finances des Pays-Bas ; gouvernement fédéral d’Allemagne ; gouvernement de l’Irlande ; gouvernement fédéral et gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; élaboration des auteurs.

6.2.2. L’effort budgétaire a été focalisé sur le soutien à l’emploi

Les mesures adoptées au Luxembourg qui ont été les plus importantes en termes budgétaires sont.

le chômage partiel, avec 1 208 millions EUR accordés au total

le congé pour raisons familiales, avec 288 millions EUR sur l’année 2020 et 2021

le fonds de relance et de solidarité, avec 271 millions EUR accordes au total (110 millions EUR pour l’aide de relance’ et 161 millions EUR pour l’aide ‘coûts non couverts’)

le régime de garantie étatique, garantis avec 194 millions EUR garanties au total sur les prêts ouverts en 2020 et 2021

les avances remboursables accordées aux entreprises pour un montant total de 180 millions EUR.

Pour mieux évaluer l’importance relative des mesures mises en place au Luxembourg, leurs montants sont comparés à l’effort d’autres pays de l’OCDE (Allemagne, Belgique, France, Irlande, Pays-Bas, Suisse), en ce qui concerne les quatre grands types de mesures principalement utilisées pour soutenir les entreprises : i) les reports et annulations de charges et d’impôts ; ii) le chômage partiel et les congés ; iii) les aides directes ; et iv) les prêts et garanties étatiques.

Les mesures de soutien aux entreprises

L’estimation du montant agrégé des dispositifs d’urgence des pays de l’OCDE, ainsi que de la ventilation des dépenses entre différents postes, est délicate. En effet, la catégorisation des mesures n’est pas uniforme entre pays. La disponibilité et la fréquence d’actualisation des données varient également. Cet exercice est néanmoins utile car il permet de mieux évaluer les choix réalisés dans un pays donné par rapport aux efforts des autres pays de l’OCDE.

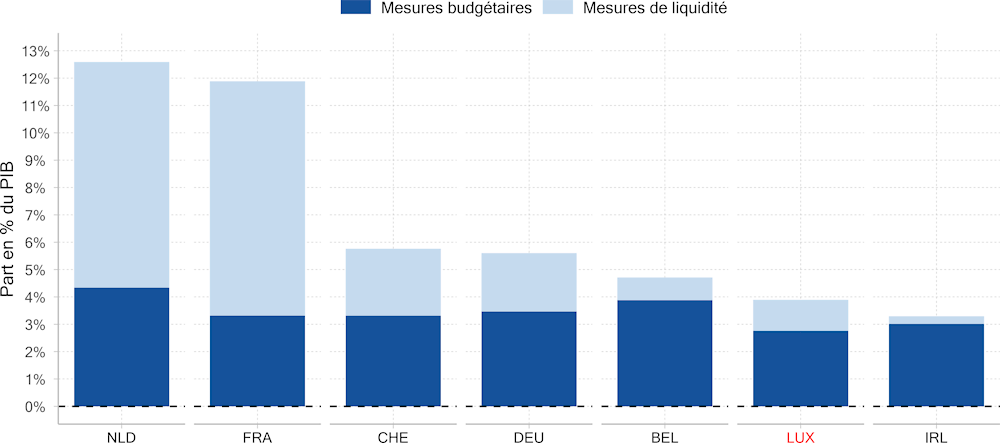

De manière agrégée, on observe ainsi une certaine hétérogénéité dans l’ampleur relative des dispositifs nationaux.1 En 2020-2021, sur les 3 570 milliards EUR alloués pour faire face à la crise du COVID-19, le Luxembourg a alloué 2 850 milliards EUR d’aides destinées aux entreprises et aux ménages. Ce montant correspond à 3.9 % de son PIB annuel en 2021. Cet effort est comparable à celui de la Belgique et de l’Irlande qui y ont consacré respectivement 4.7 % et 3.3 % de leur PIB. Ces économies ont été relativement moins touchées par la crise et, ont donc pu rebondir plus rapidement. Dans d’autres pays, l’effort a été plus important : aux Pays-Bas, il a atteint 12.6 % du PIB, en France, 11.9 % et en Allemagne, 5.6 %.

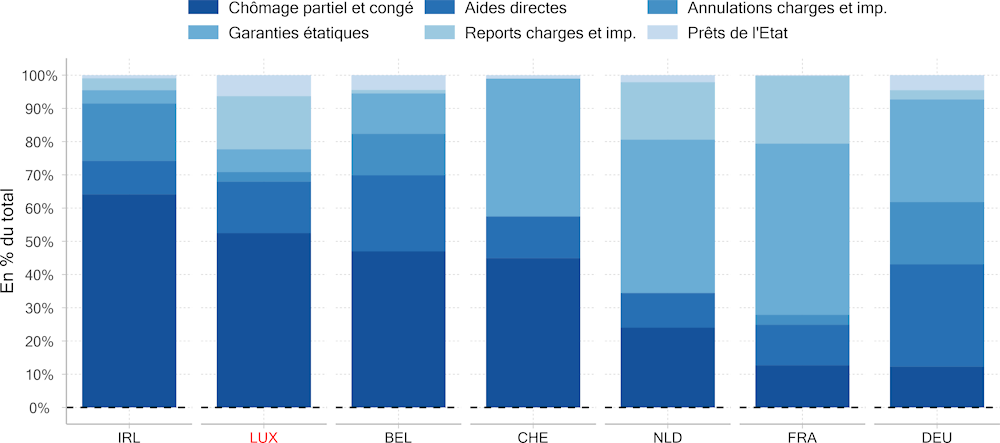

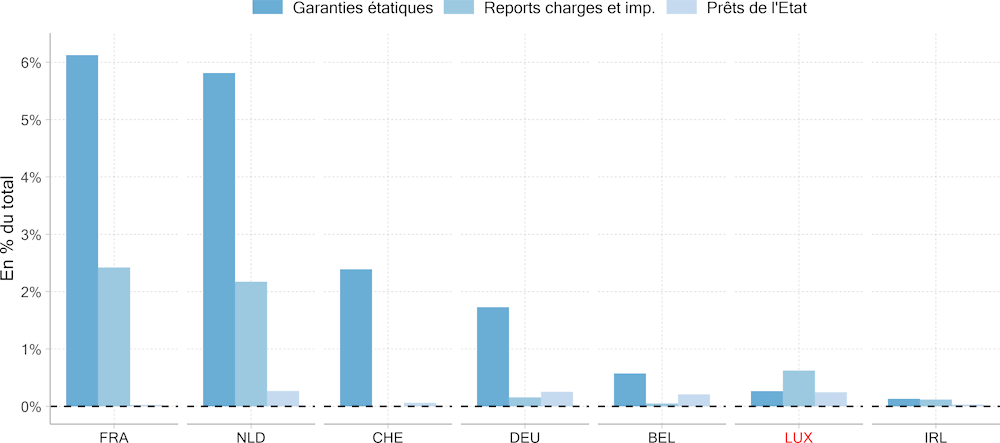

Parmi les mesures de soutien, deux catégories de dispositifs sont distinguées : (a) les mesures budgétaires (chômage partiel et congé, aides directes et annulations de charges et d’impôts) et (b) les mesures de liquidité et de garantie (garanties étatiques, reports de charges et d’impôts et prêts de l’État). Cette taxonomie permet de distinguer les dépenses avec effet immédiat et définitif sur le solde public, des décaissements temporaires et des garanties qui ne devraient avoir qu’un impact limité sur le solde public dans les années à venir. De manière générale, tous les pays considérés dans l’analyse ont misé principalement sur un effort budgétaire immédiat, à l’exception des Pays-Bas et de la France qui ont privilégié les mesures de liquidité et de garanties dans l’enveloppe totale.

Au niveau agrégé, les principales mesures budgétaires sont comparables, variant entre 3.0 % (Irlande) et 4.3 % (Pays-Bas) du PIB. Concernant les mesures de liquidité et de garantie, la France et les Pays-Bas se distinguent avec respectivement un montant total octroyé de l’ordre de 8.6 % et 8.3 % du PIB, suivis par la Suisse (2.3 %), l’Allemagne (2.1 %), le Luxembourg (1.1 %), la Belgique (0.8 %) et l’Irlande (0.3 %) (voir le Graphique 6.2).

Graphique 6.2. L’effort budgétaire du Luxembourg est en phase avec d’autres pays de l’OCDE

Note : Les montants renseignés ne sont pas exhaustifs. Ils correspondent aux principales mesures que l’OCDE a identifiées à partir des informations publiques et de l’enquête menée auprès des pays sélectionnés pour la préparation de ce chapitre. Les montants renseignés dans les aides directes, le chômage partiel et le congé ont été décaissés. Les montants renseignés dans les mesures de reports de charges et d’impôts et de prêts de l’État ont été décaissés temporairement et les mesures de garanties étatiques ont été alloués sous forme de garanties.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; Ministère des Finances des Pays-Bas ; Gouvernement Fédéral d’Allemagne ; Gouvernement de l’Irlande ; Gouvernement fédéral et Gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; Eurostat ; élaboration des auteurs.

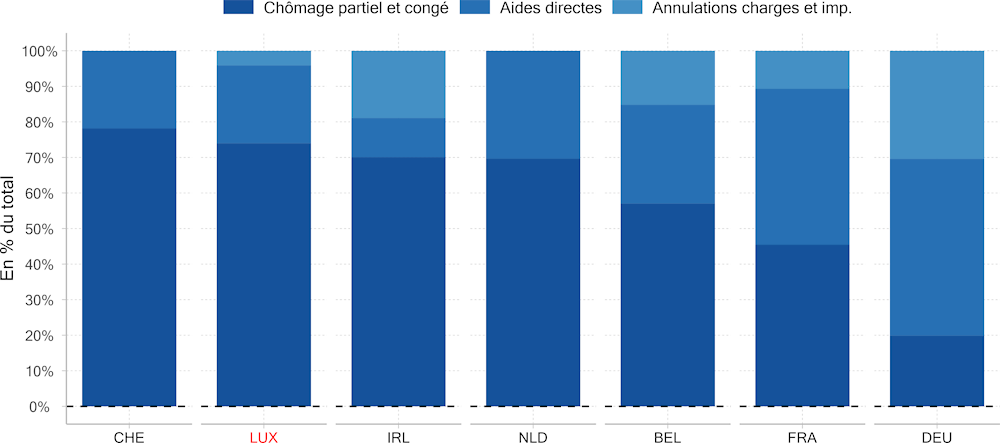

L’analyse comparative des dispositifs d’urgence montre que le Luxembourg (avec l’Irlande, la Belgique et la Suisse) se distingue par la part prédominante des dispositifs en faveur de l’emploi, principalement sous forme d’activité partielle (voir le Graphique 6.3). Le choix fait par le Luxembourg de privilégier le maintien de l’emploi dès les phases initiales de la crise semble être pertinent vu le recours important du pays aux travailleurs transfrontaliers et la nécessité pour celui-ci de retenir le plus possible cette main d’œuvre. Ce choix a pu également faciliter la reprise économique suite au rebond de la demande au deuxième semestre 2020 (OCDE, 2021[1] ; FMI, 2021[2]).

Graphique 6.3. Au Luxembourg la part prédominante des dispositifs est en faveur de l’emploi

Note : Les montants renseignés ne sont pas exhaustifs. Ils correspondent aux principales mesures que l’OCDE a identifiées à partir des informations publiques et de l’enquête menée auprès des pays sélectionnés pour la préparation de ce chapitre. Les montants renseignés dans les aides directes, le chômage partiel et le congé ont été décaissés. Les montants renseignés dans les mesures de reports de charges et d’impôts et de prêts de l’État ont été décaissés temporairement et les mesures de garanties étatiques ont été alloués sous forme de garanties.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; Ministère des Finances des Pays-Bas ; Gouvernement Fédéral d’Allemagne ; Gouvernement de l’Irlande ; Gouvernement fédéral et Gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; Eurostat ; élaboration des auteurs.

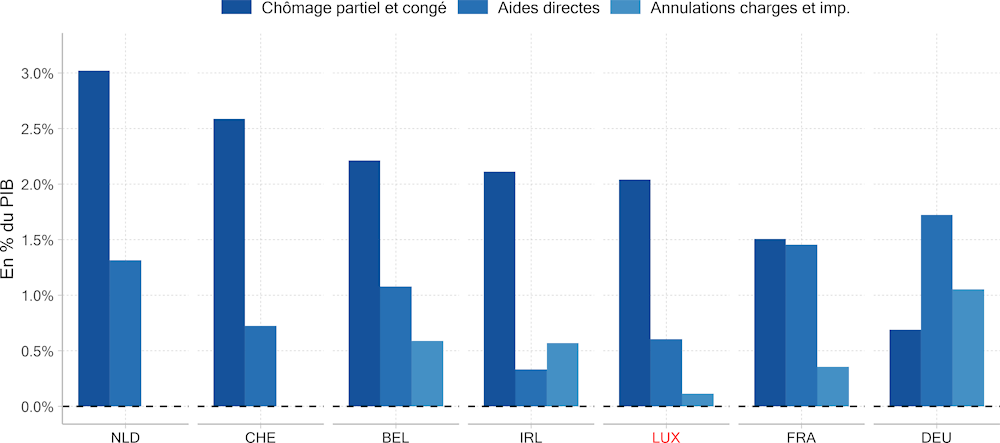

Les décaissements budgétaires

Dans tous les pays considérés dans cette analyse comparative, le financement public du chômage partiel occupe une place importante dans le dispositif national de soutien aux entreprises. Au Luxembourg, l’activité partielle représente 60 % des montants dépensés pour soutenir les entreprises, avec un taux de décaissement de 1.6 % du PIB. Le taux de couverture de ce dispositif est parmi les plus élevé, à savoir 80 % des salaires bruts, voire 100 % pour les salaires situés au niveau du Salaire Social Minimum. En Irlande, le chômage partiel représente 70 % des dépenses budgétaires octroyées pour soutenir les entreprises, soit 2.1 % du PIB. En revanche, en Allemagne, où le taux de remplacement est parmi les plus faibles (60 % sur salaire horaire net de référence), le chômage partiel ne représente que 20 % des dépenses budgétaires octroyées pour soutenir les entreprises, soit 0.7 % du PIB (voir le Graphique 6.4 et le Graphique 6.5).

Les aides directes se traduisent par des subventions ou assimilés accordées aux entreprises et indépendants. Ce sont des dispositifs récurrents et importants de soutien budgétaire aux entreprises. Elles occupent une place majoritaire pour l’Allemagne et la France couvrant respectivement 50 % et 44 % des dépenses budgétaires octroyées pour soutenir les entreprises, soit un taux de décaissement respectif de 1.7 % et 1.4 % du PIB. Au Luxembourg, ces aides ont pesé moins d’un point de vue budgétaire (couvrant 16 % des dépenses budgétaires soit 0.6 % du PIB), le volet emploi ayant couvert le premier choc de la crise. Cependant, comme la deuxième partie du chapitre le montrera, les aides directes ont été utilisées davantage en 2021 (voir le Graphique 6.5).

Au Luxembourg, les reports de charges et d’impôts représentent approximativement le même montant que les aides directes (à la différence que les reports sont des dépenses temporaires pour l’État). Ces mesures incluent l’annulation des avances trimestrielles en matière d’impôts, le report des échéances d’impôts, le report des cotisations sociales et le remboursement des soldes créditeurs TVA.

Graphique 6.4. Le financement public du chômage partiel occupe une place importante dans les mesures budgétaires

Note : Les montants renseignés ne sont pas exhaustifs. Ils correspondent aux principales mesures que l’OCDE a identifiées à partir des informations publiques et de l’enquête menée auprès des pays sélectionnés pour la préparation de ce chapitre. Les montants renseignés dans les aides directes, le chômage partiel et le congé ont été décaissés.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; Ministère des Finances des Pays-Bas ; Gouvernement Fédéral d’Allemagne ; Gouvernement de l’Irlande ; Gouvernement fédéral et Gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; Eurostat ; élaboration des auteurs.

Graphique 6.5. L’ampleur des dépenses budgétaires est similaire à celui des pays étudiés

Note : Les montants renseignés ne sont pas exhaustifs. Ils correspondent aux principales mesures que l’OCDE a identifiées à partir des informations publiques et de l’enquête menée auprès des pays sélectionnés pour la préparation de ce chapitre. Les montants renseignés dans les aides directes, le chômage partiel et le congé ont été décaissés.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; Ministère des Finances des Pays-Bas ; Gouvernement Fédéral d’Allemagne ; Gouvernement de l’Irlande ; Gouvernement fédéral et Gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; Eurostat ; élaboration des auteurs.

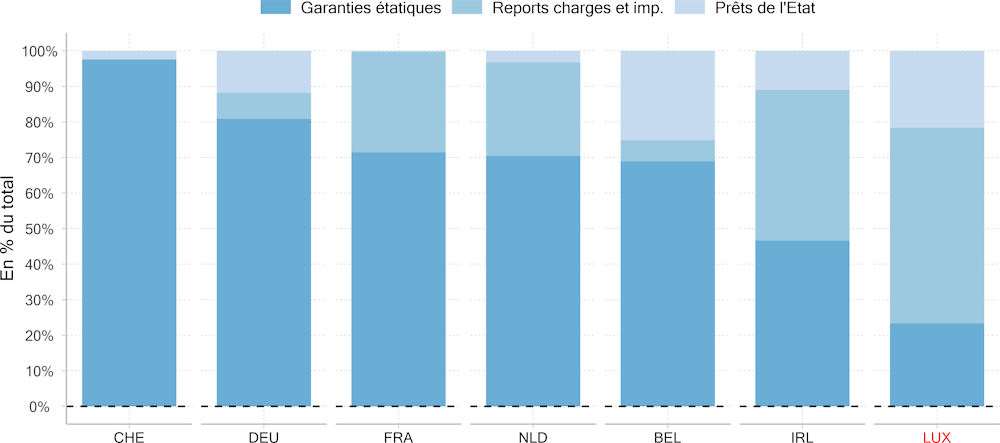

Les octrois de liquidités et de garanties

En ce qui concerne les mesures de liquidité et de garantie, les prêts garantis par l’État constituent le dispositif le plus utilisé dans la plupart des pays étudiés. Au Luxembourg, il représente cependant que 23 % de l’ensemble des dépenses de liquidité octroyées, soit 0.3 % du PIB. Ce type de dispositif atteint la quasi-totalité de l’effort global de liquidité et de garantie décaissé en Suisse, soit 2.3 % du PIB. Cette part est supérieure à 60 % dans tous les pays étudiés, hormis le Luxembourg et l’Irlande (voir le Graphique 6.6 et le Graphique 6.7).

Si ces dispositifs sont largement utilisés par l’ensemble des pays étudiés, les mécanismes de mise en œuvre diffèrent. La plupart des pays, à l’instar du Luxembourg, garantissent des prêts d’une durée maximale de six ans. Certains pays prévoient un délai de dix ans dans des situations particulières (petites entreprises en grave difficultés de trésorerie en France par exemple). Le taux d’intérêt est modulé par rapport à la durée du prêt. Au Luxembourg, il est de 0.25 % pour une maturité d’un an, 0.5 % pour trois ans et 1 % pour six ans (voir le Graphique 6.6).

Enfin, la plupart des États ont mis en place des reports de charges et d’impôts en faveur des entreprises. Ce type de mesure représente 60 % de l’enveloppe des mesures de liquidité et de garantie au Luxembourg, contre 42 % en Irlande. Les reports de charges peuvent prendre la forme de reports de paiement des impôts directs (comme aux Pays-Bas, en Allemagne et en Irlande), de report de cotisations sociales pour les entreprises et les travailleurs indépendants, ou de reports du paiement de la TVA (comme en Belgique) (voir le Graphique 6.6).

Graphique 6.6. Les prêts garantis par l’État constituent le dispositif de liquidité le plus utilisé dans la plupart des pays étudiés

Note : Les montants renseignés ne sont pas exhaustifs. Ils correspondent aux principales mesures que l’OCDE a identifiées à partir des informations publiques et de l’enquête menée auprès des pays sélectionnés pour la préparation de ce chapitre. Les montants renseignés dans les mesures de reports de charges et d’impôts et de prêts de l’État ont été décaissés temporairement et les mesures de garanties étatiques ont été alloués sous forme de garanties.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; Ministère des Finances des Pays-Bas ; Gouvernement Fédéral d’Allemagne ; Gouvernement de l’Irlande ; Gouvernement fédéral et Gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; Eurostat ; élaboration des auteurs.

Graphique 6.7. Le Luxembourg se positionne parmi les pays dont les dépenses de liquidité pèsent le moins en terme de PIB

Note : Les montants renseignés ne sont pas exhaustifs. Ils correspondent aux principales mesures que l’OCDE a identifiées à partir des informations publiques et de l’enquête menée auprès des pays sélectionnés pour la préparation de ce chapitre. Les montants renseignés dans les mesures de reports de charges et d’impôts et de prêts de l’État ont été décaissés temporairement et les mesures de garanties étatiques ont été alloués sous forme de garanties.

Source : Gouvernement du Grand-Duché de Luxembourg, Comptes d’État de la Confédération Suisse ; Ministère des Finances des Pays-Bas ; Gouvernement Fédéral d’Allemagne ; Gouvernement de l’Irlande ; Gouvernement fédéral et Gouvernement régionaux de Belgique ; EU PolicyWatch (Eurofound) ; Eurostat ; élaboration des auteurs.

6.3. La mise en œuvre du dispositif de soutien aux entreprises au Luxembourg

Le maintien de l’emploi au Luxembourg a été appuyé par un dispositif de soutien au chômage partiel et de contrôle comptable ex post qui a permis une réponse rapide aux demandes et besoins des entreprises, tout en contenant la dépense publique. L’outil numérique utilisés pour le traitement des aides directes aux entreprises a également permis de répondre rapidement aux demandes et d’octroyer les aides dans des délais relativement courts, constituant ainsi un facteur clé de sauvegarde de la liquidité des entreprises (Schivardi, 2020[3]). Les procédures budgétaires ont été suffisamment flexibles pour allouer rapidement les crédits nécessaires, tout en informant le Parlement.

6.3.1. Le Luxembourg a rapidement déployé son dispositif de chômage partiel, en s’appuyant notamment sur un cadre de concertation établi

Le gouvernement, en concertation avec les partenaires sociaux, a introduit le régime de chômage partiel pour « cas de force majeure COVID-19 » le 18 mars 2020. Contrairement au système de droit commun, ce régime spécial reposait sur des avances aux entreprises afin de soutenir rapidement les entreprises. L’existence du Comité de conjoncture et de son cadre consultatif pour l’octroi du chômage partiel (voir l’Encadré 6.3) a facilité la concertation avec les partenaires sociaux et la réponse rapide aux demandes des entreprises.

Encadré 6.3. Le Comité de conjoncture du Luxembourg

Le Comité de conjoncture est un organe de conseil au gouvernement, qui a pour mission principale d'assurer le maintien de l'emploi au travers de mesures destinées à prévenir des licenciements dus à des causes conjoncturelles. Notamment, dans le cadre de ses missions, le Comité est chargé d'émettre des avis portant sur les différents types de demandes de chômage partiel et sur les demandes de préretraite-ajustement.

Les membres du Comité de conjoncture représentent les organisations salariales et patronales, ainsi que différents ministères et administrations. Le ministre de l’Économie convoque le Comité de conjoncture, qui peut être présidé par le ministre de l’Économie, du Travail et de l’Emploi, ou des Finances, individuellement ou collectivement. Le Comité est composé de représentants des institutions et organisations suivantes :

Institut national de la statistique et des études économiques (STATEC) ;

Ministère de l'Économie ;

Ministère du Travail, de l'Emploi et de l'Économie sociale et solidaire ;

Inspection générale des finances ;

Agence pour le développement de l’emploi (ADEM);

Inspection du travail et des mines ;

Fédération des industriels luxembourgeois ;

Fédération des artisans ;

Confédération syndicale indépendante du Luxembourg (OGB-L) ;

Confédération luxembourgeoise des syndicats chrétiens (LCGB) ;

Confédération luxembourgeoise du commerce ;

Banque centrale du Luxembourg.

Source : Le gouvernement luxembourgeois : le Comité de conjoncture, https://cdc.gouvernement.lu/fr.html (consulté le 15 juin 2022)

Une fois la demande de l’entreprise acceptée par le Comité de conjoncture, l'Agence pour le développement de l’emploi (ADEM)2 versait l’avance exceptionnelle. Les entreprises ont ainsi pu profiter de cette avance dans les 10 jours suivant la réception de leur dossier par l’ADEM. Un processus de contrôle ex post permettait de vérifier l’adéquation entre les avances versées et le nombre d’heures réellement chômées déclarées via les comptes des entreprises. Au total, 20 000 dossiers ont été contrôlés. Les différences entre les montants réellement dus aux entreprises et les avances perçues par celles-ci ont été répercutées sur les indemnisations des exercices suivants.

L’utilisation de ce système d’avance avec vérification ex post semble avoir été particulièrement efficace pour répondre très vite aux besoins des entreprises tout en limitant les risques de gaspillage. De tels système ont également été mis en place dans d’autres pays de l’OCDE (OCDE, 2022[4]). Au Luxembourg, le risque de fraude semble avoir été relativement contenu : en 2021, seules six entreprises frauduleuses ont été signalées par le Ministère du Travail, soit parce qu’elles avaient fait faillites ou parce qu’elles ont continué à faire travailler leurs employés (Chambre des députés, 2021[5] ; Jacquemot, 2021[6]).

6.3.2. La mise en œuvre des aides directes a pris plus de temps, nécessitant la mise en place d’un cadre légal et de modalités de traitement spécifiques

Contrairement au chômage partiel, les aides directes ont pris plus de temps pour être mises en place faute de cadre légal préexistant. La première aide forfaitaire versée le 25 mars 2020 aux microentreprises, d’un montant de 5 000 EUR, a bénéficié exclusivement aux structures fermées en raison des décisions gouvernementales. Cette aide excluait, de ce fait, environ 6 000 entreprises : soit parce qu’elles n’étaient pas considérées comme microentreprises car tombant en dessous des seuils légaux, ou parce que, bien qu’affectées par les restrictions sanitaires, elles n’avaient pas fait l’objet d’une fermeture administrative. La Direction Générale des Classes Moyennes du Ministère de l’Économie (MECO/DGCM) a de ce fait décidé d’ouvrir les dispositifs suivants à ces entreprises.

Au début de la crise, le ciblage des aides aux entreprises n’était pas toujours approprié. En effet, les avances remboursables et le chômage partiel étaient ciblés sur les secteurs définis par le code de la Nomenclature statistique des Activités économiques dans la Communauté Européenne (NACE), qui est un système de classification des activités économiques basé sur le code de l’Activité Principale de l’Entreprise (APE). Cependant, cette classification est apparue inadaptée à l’octroi des aides. En effet, en se reposant sur cette classification pour déterminer quelles entreprises devaient bénéficier des aides, les pouvoirs publics ont exclu les entreprises qui, bien que n’appartenant pas à un secteur NACE, en dépendaient fortement. C’était notamment le cas du secteur de l’événementiel qui fait vivre de nombreuses entreprises qui n’appartiennent pas strico sensu au secteur (ingénieurs du son, responsable de communication, organisateur d’événement d’entreprise en ligne, etc.) et qui de ce fait, n’ont pas reçu d’aides. Pourtant, la chute de l’activité dans ce secteur les a vraisemblablement affectées de façon similaire. Les entreprises dont le code APE n’était pas actualisé pouvaient également sortir des radars. Par la suite, le MECO/DGCM a cherché à éviter ce biais en demandant aux entreprises de décrire leur activité principale dans leurs demandes d’aide, ce qui a permis de mieux cibler les entreprises. Les services du Ministère ont ainsi dû analyser au cas par cas ces descriptions d’activité.

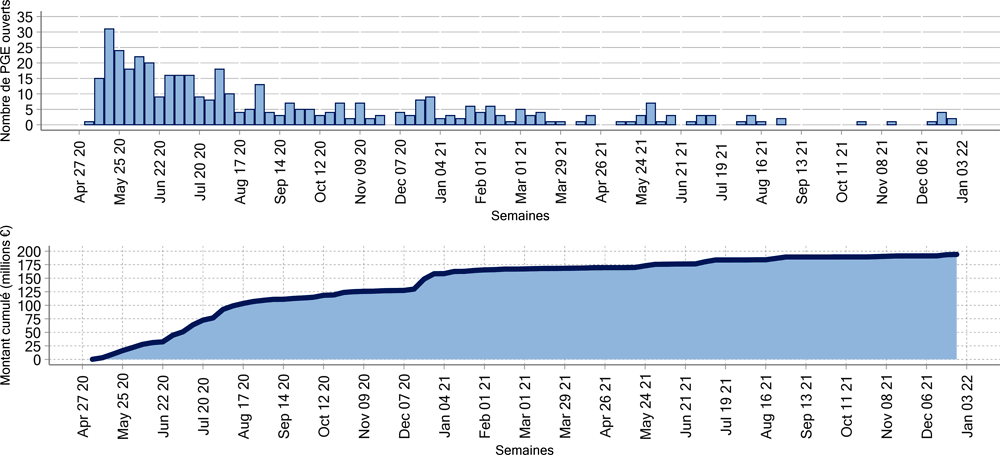

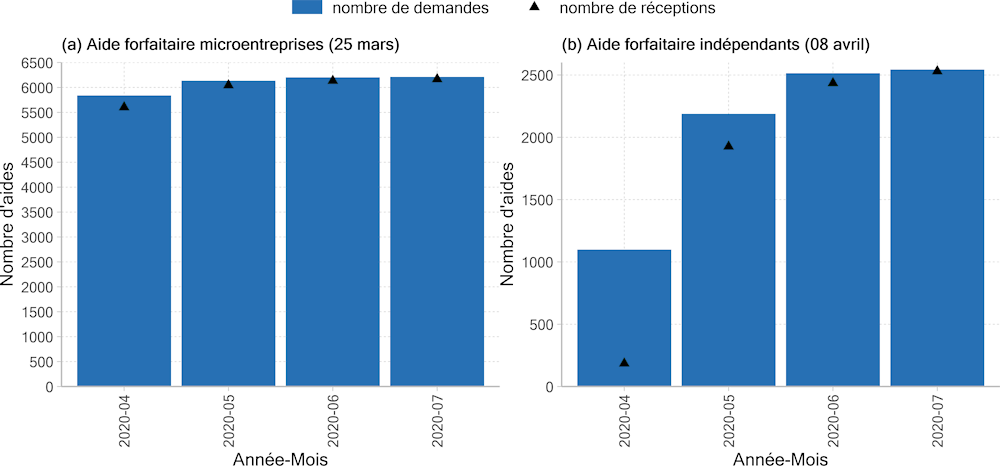

Certains indépendants ont bénéficié de la première aide forfaitaire de 5 000 EUR (environ 1 sur 6) et ils étaient éligibles aux avances remboursables créées le 3 avril 2020. La deuxième aide mise en place par la MECO/DGCM le 8 avril était destinée spécifiquement aux indépendants, ayant fait l’objet ou non d’une fermeture administrative. Elle a permis à certains indépendants de percevoir 2 500 EUR directement sur leur compte, ce qui a quelque compensé leur inéligibilité au chômage partiel. Cependant, la plupart des indépendants n'ont reçu cette aide qu’en mai, voir en juin 2020 (Graphique 6.8). En effet, toutes les demandes pour cette aide ont été entièrement digitalisées pour la première fois, demandant ainsi un peu de temps aux services du Ministère pour s’adapter à l’outil numérique. C’est ainsi que les services de la MECO/DGCM n’ont pu commencer à traiter les requêtes qu’à partir du 16 avril. Il est également possible que certains indépendants éligibles n’aient pas immédiatement eu connaissance de cette aide. Le fait que le nombre de demandes fut plus important pour la deuxième et troisième aide forfaitaire adressée aux indépendants va dans ce sens. Certains indépendant ont aussi pu penser qu’ils n’étaient pas éligibles car ils ne l’étaient à la première aide de 5 000 EUR (parce que leur activité ne faisait pas l’objet d’une fermeture administrative).

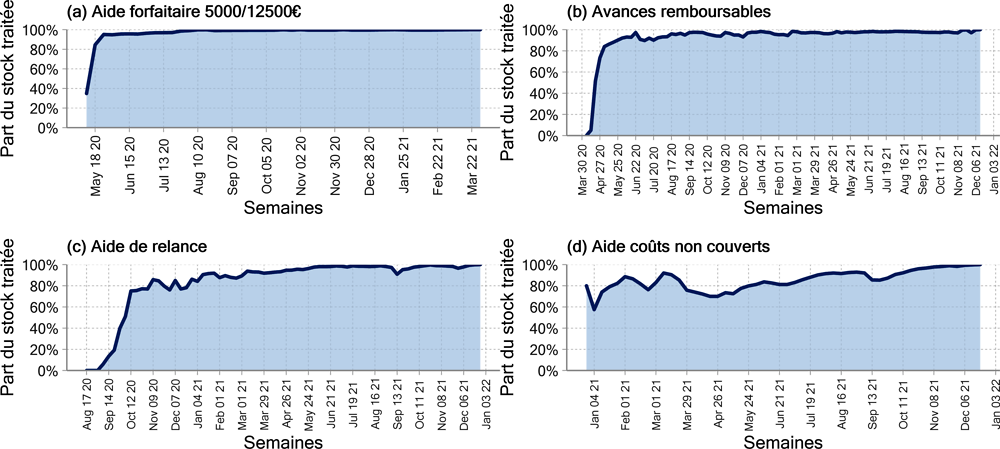

Graphique 6.8. La mise en œuvre de la première aide forfaitaire pour les indépendants a mis plus de temps

Note : Les demandes d’aides correspondent uniquement à celles qui seront acceptées. Les informations détaillées sur les demandes refusées ne sont pas disponibles pour ces dispositifs. Le taux de refus communiqué par la MECO/DGCM pour la première aide forfaitaire microentreprises est de 56 %.

Source : Direction générale des classes moyennes, Ministère de l’Économie.

Il ressort donc de cette analyse que l’octroi des aides aux indépendants a été plus laborieuse. Cela semble être en parti dû au fait de leur statut particulier, qui les exclut du chômage partiel. En outre, le chômage partiel a bénéficié d’un cadre de concertation avec les partenaires sociaux, à savoir, le Comité de conjoncture. Cela n’a pas été le cas pour la mise en place des aides directes, y compris aux indépendants, pour lesquelles la concertation et le dialogue ont eu lieu d’une façon plus informelle. Pour remédier à cette situation, le Luxembourg devrait à l’avenir évaluer les besoins des indépendants et bien prendre en compte leurs particularités, et envisager de renforcer les aides récurrentes conditionnées au déclenchement d’une crise. Il serait également opportun de mettre en place un cadre plus formel de dialogue incluant les représentants des indépendants, en vue de la mise en place d’aides aux entreprises, et ce pour mieux cibler les aides directes et en suivre leur mise en œuvre.

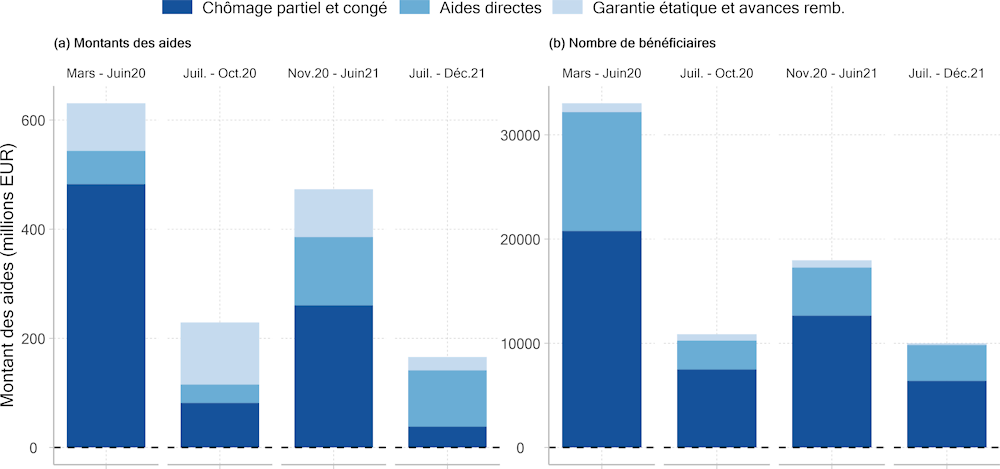

6.3.3. Le Luxembourg a adapté les aides et leur octroi à l’évolution de la pandémie

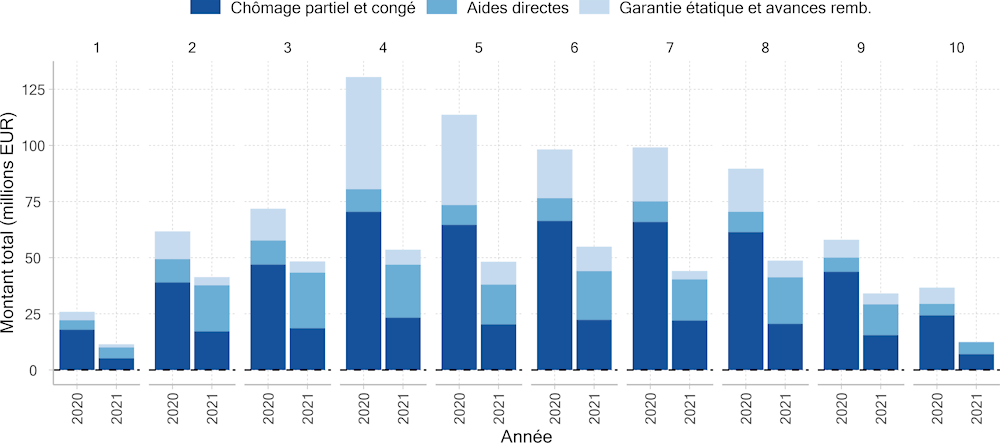

L’évolution du nombre d’entreprises ayant recours à une aide reflète les différentes vagues de contaminations et les contraintes sanitaires associées. La première vague se caractérise par un très fort recours aux mesures de soutien pendant une période de trois mois, suivi d’un moindre recours de juillet à octobre 2020 pour repartir légèrement à la hausse de novembre 2020 à juin 2021 (voir Graphique 6.9). Les montants mobilisés diffèrent significativement entre la première et la deuxième vague. Ces différences s’expliquent à la fois par l’évolution du nombre d’entreprises bénéficiaires, mais aussi par la redéfinition de certains dispositifs, en particulier du Fonds de relance et de solidarité, qui est monté en puissance dans la deuxième phase de la pandémie, répondant à la nécessité de relancer l’économie à la sortie de crise. De plus le Fonds de relance et de solidarité s’est focalisé sur les entreprises les plus fortement touchées par la pandémie COVID-19.

Pour le chômage partiel, les montants versés s’élèvent à 482 millions EUR pour la première vague contre seulement 81.5 millions EUR lors de la période qui a suivi, pour progresser à nouveau lors de la troisième période et atteindre 280 millions EUR (voir Graphique 6.9, Panel a). Le nombre d’entreprises bénéficiaires s’élève à 33 032 pendant la première vague et 10 868 pendant la deuxième. Cette baisse s’explique principalement par la différence d’intensité du choc d’activité subi lors du premier et deuxième confinement (voir Graphique 6.9, Panel b). D’après les données STATEC, après une baisse de -7.3 % au deuxième trimestre 2020 de l’activité au plus fort de la crise, le Luxembourg a pu retrouver son niveau d’activité d’avant-crise dès le troisième trimestre 2020.

À l’inverse, les montants alloués aux aides directes ont presque doublé entre la première et la troisième période passant de 60.9 millions EUR à 125 millions EUR. Cette hausse ne s’explique pas par un nombre d’entreprises bénéficiaires plus élevé (il est en réalité en baisse), mais par une plus grande diversité des aides directes adressées aux entreprises et une concentration accrue des aides pour les secteurs les plus touchés.

Graphique 6.9. Les aides ont évolué avec l’évolution de la pandémie

Note : La première période couvre la période de l’état de crise au Luxembourg. La seconde période correspond à une période intermédiaire de recul de l’épidémie. À partir de novembre 2020, le pays a fait face à une série de vagues jusqu’en juin 2021. La 4ème période correspond à la fin de l’année 2021.

Source : STATEC – Centrale des bilans et Direction Générale des Classes moyennes, Ministère de l’Économie ; élaboration des auteurs.

6.3.4. La digitalisation du traitement des aides a amélioré la gestion des demandes

La digitalisation a joué un rôle très important pour la mise en œuvre des aides directes aux entreprises. La MECO/DGCM a assuré la gestion back-office du traitement de l’aide via un logiciel de gestion connu comme MMAET. Ce logiciel était opérationnel moins d’une semaine après le lancement de la première aide (25 mars 2020) et son développement a été accéléré pendant la crise.

La MECO/DGCM est rapidement passé au « tout digital » pour le traitement des aides. À partir du lancement de l’aide forfaitaire pour les indépendants (8 avril 2020), les demandeurs devaient obligatoirement utiliser l'espace professionnel du site internet MyGuichet.lu.3 Cela a entraîné du retard dans sa mise en œuvre car le traitement des demandes n’a pu commencer que le 16 avril. Toutefois, cela a généré un gain de temps important pour les entreprises et un gain d’efficacité pour l’administration.

En parallèle, le logiciel MMAET a été amélioré continuellement depuis le début de la crise. Il a permis de connaître la situation au niveau du nombre des demandes introduites ainsi que le statut des demandes (en traitement, en paiement, refus etc.). Ces chiffres sont disponibles en temps réel.

Afin de répondre aux nombreuses demandes d’informations, une hotline et une adresse mail dédiée ont été mises en place. La MECO/DGCM actualisait une Foire aux Questions (FAQ) distinguant les activités éligibles des activités non-éligibles. Cette FAQ était actualisée et envoyée aux chambres patronales quotidiennement. Une adresse e-mail dédiée à l’aide des coûts non couverts et à l’aide de relance a été créée. Une « Hotline » a été assurée par les agents de la House of Entrepreneurship, un point de contact dédié à l’entrepreneuriat lancé en 2016 sous l’impulsion de la Chambre de Commerce et du Ministère de l’Économie (House of Entrepreneurship, s.d.[7]). La mobilisation de la House of Entrepreneurship pour répondre aux questions et donner plus d’informations sur les mesures d’aide a non seulement offert des réponses au plus proche des besoins des entrepreneurs mais elle a également permis à la MECO/DGCM de se concentrer sur le traitement des demandes.

Enfin, la MECO/DGCM a mis en place un processus de contrôle visant à vérifier les informations fournies par les entreprises pour éviter le risque de fraude. Un audit interne a été également conduit en procédant par contrôle d’échantillon.

L’analyse des indicateurs de traitement des demandes reçues révèle les effets positifs de ces initiatives sur le traitement des demandes. Pour l’aide initiale de 5 000 EUR destinée aux microentreprises, sur 14 145 demandes, seules 6 220 entreprises ont été retenues (voir le Tableau 6.2). Cet écart important s’explique par le non-respect des critères d’éligibilité dû principalement à une mauvaise compréhension du critère de taille de l’entreprise. Le nombre d’employés en équivalent temps plein (ETP) retenu était celui du groupe et non de l’établissement ou de l’entreprise. Le taux de refus s’est nettement amélioré suite à la deuxième aide de 12 500 EUR puisque 8 022 entreprises sur 8 944 demandes ont été acceptées. En cumulé, l’État a indemnisé les entreprises à hauteur d’environ 76 millions EUR.

Tableau 6.2. Aides forfaitaires ciblées sur les entreprises les plus fragiles

|

|

Aide initiale de 5 000 EUR pour les microentreprises |

Aide complémentaire de 5 000 EUR pour les microentreprises |

Aide de 12 500 EUR pour les petites entreprises |

Total (en millions EUR) |

|---|---|---|---|---|

|

Période couverte |

25 mars – 25 juin 2020 |

28 avril – 25 juin 2020 |

||

|

Nombre de bénéficiaires |

6 220 |

7 329 |

693 |

14 242 |

|

Montants décaissés |

31 517 500 |

36 547 500 |

8 415 000 |

76.5 |

|

Taux de refus |

56 % |

10 % |

38 % |

|

Note : Une entreprise ne pouvait demander chaque aide qu’une seule fois. Elle pouvait donc recevoir l’aide initiale de 5 000 EUR à son lancement puis l’aide complémentaire de 5 000 EUR un mois plus tard. Cela explique qu’il n’y a pas eu 14 242 entreprises différentes à avoir reçu les aides. Les montants déboursés fournis par le Ministère de l’Économie diffèrent légèrement des montants obtenus en multipliant le nombre de bénéficiaires par le montant de l’aide.

Source : Direction générale des classes moyennes, Ministère de l’Économie, au 27 janvier 2022.

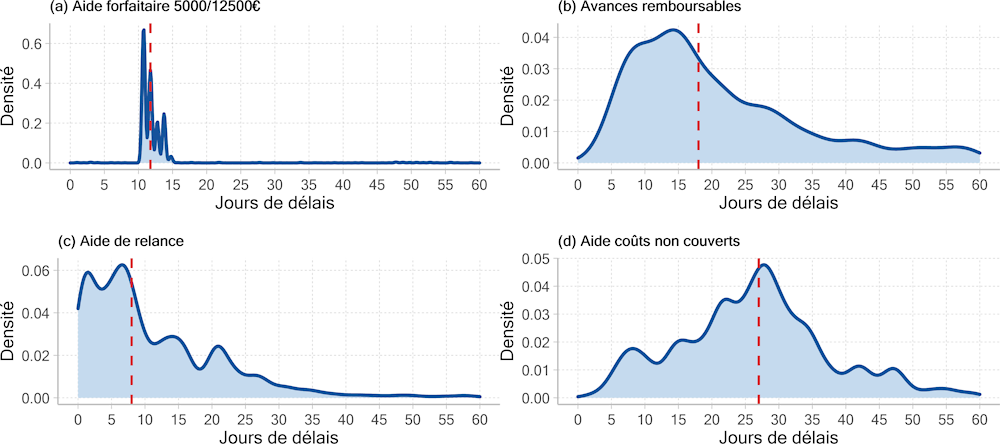

En moyenne, les entreprises ont attendu 15 jours pour recevoir la deuxième aide forfaitaire de 5 000 et 12 500 EUR. Pour les aides de relance et pour les coûts non couverts, les entreprises ont dû attendre en moyenne, respectivement, 15 et 30 jours pour voir le montant demandé décaissé. Pour le régime d’avances remboursables le délai a été de 29 jours en moyenne (voir le Graphique 6.10).

Graphique 6.10. En moyenne, les entreprises ont attendu entre 15 et 30 jours pour recevoir les aides directes

Note : La date de réception de l’aide est estimée à partir de la date à laquelle le Ministère de l’Économie a décidé d’accorder l’aide et de lancer la procédure de paiement et à partir de la dernière date à laquelle le statut du dossier a été modifié. Pour l’aide forfaitaire de 5 000-12 500 EUR, le délai moyen est de 15 jours, le délai médian 12 jours, le 1er quartile 11 jours et le 3ème quartile 13 jours. Pour le FRS le délai moyen est de 15 jours, le délai médian 8 jours, le 1er quartile 4 jours et le 3ème quartile 19 jours. Pour l’aide des coûts non couverts, le délai moyen est de 30 jours, le délai médian 27 jours, le 1er quartile 20 jours et le 3ème quartile 34 jours. Pour l’aide avance remboursables, le délai moyen est de 29 jours, le délai médian 18 jours, le 1er quartile 12 jours et le 3ème quartile 32 jours.

Source : Direction générale des classes moyennes, Ministère de l’Économie

Avec le temps, une part croissante des demandes reçues a été acceptée. Concernant les aides forfaitaires et les avances remboursables, deux semaines après leur mise en place, la quasi-totalité des demandes a été traitée dans un délai de sept jours (voir le Graphique 6.11). L’aide pour coûts non couvert est celle dont le délai moyen (et médian) est le plus important. C’est également le dispositif pour lequel la MECO/DGCM a mis le plus de temps à couvrir la totalité des demandes. Cela s’explique en partie par le nombre d’étapes nécessaires pour valider une demande et octroyer une aide aussi importante que celle-ci (le plafond de l’aide étant de 300 000 EUR). En outre, l’aide demandait un certain nombre de pièces et d’éléments que les entreprises devaient envoyer. Cela a entraîné un nombre important de demandes incomplètes.

Graphique 6.11. Amélioration continue du délai de traitement de demandes

Note : Part du stock de demandes traitées favorablement par l’administration = stock de demandes reçues depuis le lancement de l’aide ayant obtenu une décision favorable / stock de demandes reçues depuis le lancement de l’aide. L’indicateur concerne uniquement les avis favorables pour des raisons d’indisponibilité des données de refus. Une hausse de l’indicateur signifie que l’administration gère suffisamment de dossiers en une semaine pour pouvoir couvrir des demandes non traitées lors des semaines précédentes.

Lecture : À la fin de la semaine du 12 octobre 2020, moins de 80 % des demandes de l’aide de relance reçues depuis son lancement ont été traitées par l’administration. Les demandes restantes n’étaient pas traitées à cette date.

Source : Direction générale des classes moyennes, Ministère de l’Économie.

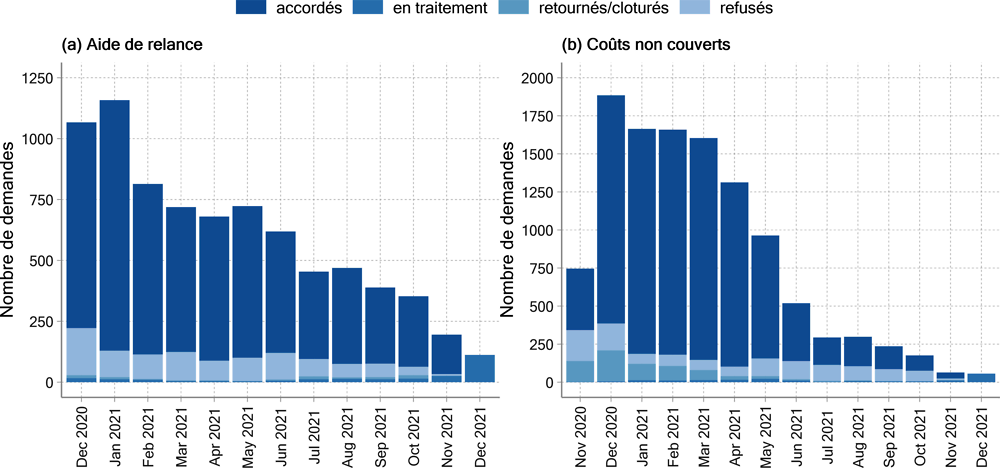

L’amélioration du temps de traitement résulte également de la baisse du nombre de demandes reçues associée à l'atténuation de la crise (voir Graphique 6.12).

Graphique 6.12. Les demandes d’aides se sont progressivement réduites entre décembre 2020 et décembre 2021

Note : Situation au 25 janvier 2022

Source : Direction générale des classes moyennes, Ministère de l’Économie

La gestion de la crise a montré les avantages offerts par la digitalisation des démarches administratives ainsi que leur simplification pour octroyer les aides rapidement et préserver la liquidité et l’emploi dans les entreprises. Il faudra poursuivre cette démarche.

Recommandation : mener au sein du MECO et MECO/DGCM une analyse approfondie des démarches administratives des entreprises, surtout chez les petites et moyennes, pour les simplifier et les digitaliser. Les services concernés pourront s’appuyer sur les outils mis en place durant la crise.

6.3.5. Les prêts garantis ont été fortement sollicités par les entreprises

Dès sa mise en œuvre, le régime des prêts garantis a été fortement sollicité par les entreprises luxembourgeoises affectées par la pandémie. Ainsi, au cours des trois premiers mois de sa mise en œuvre, 222 prêts ont été accordés, pour un montant total de 95.6 millions EUR. Au 31 décembre 2021, la Trésorerie de l’État a recensé un total de 415 prêts accordés, pour un montant total des prêts accordés équivalent à 194 millions EUR. Le montant garanti par l’État luxembourgeois équivaut à quelques 164.9 millions EUR (85 % du montant nominal des prêts). Avec la reprise, le nombre de demandes a progressivement baissé, stagnant à des niveaux relativement bas durant les trois premiers trimestres de l’année 2021, soulignant ainsi la résilience du tissu économique luxembourgeois face à la pandémie (voir le Graphique 6.13).

Graphique 6.13. Le nombre de demandes de garantie étatique a baissé avec la reprise

La Trésorerie de l’État gère au quotidien le registre des prêts garantis, y compris l’acceptation et le refus des dossiers transmis par les banques. Les dispositifs et la mise en œuvre concrète sont formalisés dans une convention signée entre l’État luxembourgeois et les banques (BCEE, BIL, Banque de Luxembourg, Banque Raiffeisen, BGL BNP Paribas, ING, Bank of China, Banque BCP) participantes au régime de prêts garantis.

Au Luxembourg les entreprises bénéficiaires disposent de six ans pour rembourser les prêts en question, comme c’est le cas dans la plupart des pays (Anderson J., 2020[8]). Au 30 juin 2022, moins de 7 % des prêts sont en défaut. Parmi ces prêts, seuls 28 ont été classés comme prêts « en défaut » pour un montant total de 12 781 800 EUR. Il est à noter que la notion de « prêt en défaut » ne veut pas nécessairement dire qu’une procédure de mise en faillite a été engagée et que l’État risque de devoir supporter tout ou partie du montant du prêt accordé. Aucune garantie de l’État n’a pour le moment dû être activée (Gouvernement du Luxembourg, 2022[9]).

6.3.6. Les procédures budgétaires flexibles ont permis une réponse rapide et adaptée

Au regard de l’ampleur des mesures économiques mises en place au Luxembourg, le gouvernement a dû s’assurer qu’il y ait suffisamment de liquidité pour décaisser les fonds rapidement, et qu’il dispose également d’une autorisation pour se faire. Un mécanisme permettant un suivi approprié de l’engagement et du décaissement des fonds était aussi nécessaire.

La Trésorerie de l’État

À cette fin, et ce depuis le début de la crise sanitaire, le Luxembourg s’est assuré de l’existence de liquidités suffisantes pour pouvoir décaisser les sommes liées aux mesures exceptionnelles adoptées, mais aussi pour absorber la chute des recettes concomitante à la crise (par exemple dans le cas de l’impôt général sur le revenu de traitement et salaires ainsi que la TVA).

Pendant les deux premiers mois de la crise, le Luxembourg a notamment pu profiter d’un surplus de liquidités grâce à un emprunt lancé en novembre 2019, pour un montant de 1.7 milliards EUR, dans le but de rembourser un emprunt venant à échéance en mai 2020. Cette situation de fait, a permis de donner du temps précieux à la Trésorerie de l’État dans un contexte de grande incertitude et de volatilité accrue sur les marchés due à la hausse des taux de financement au niveau international. Cette période d’incertitude n’a pas duré longtemps en Europe, grâce à l’intervention de la Banque Centrale européenne (BCE) avec le programme d’achat de titres d’urgence face à la pandémie de COVID-19 qui a été mis en place à partir du 18 mars 2020. La loi du 18 avril 2020 a également permis au gouvernement d’emprunter 2.5 milliards EUR additionnels, le 28 avril 2020. L’ensemble de ces facteurs ont permis au Luxembourg de ne jamais connaitre de problèmes de liquidités.

Au-delà d’avoir les sommes disponibles pour financer les mesures, il fallait aussi que le gouvernement ait l’autorisation d’engager et de débourser les fonds. En principe, les crédits qu’un gouvernement peut utiliser sont limités au montant mentionné dans le budget qui a été voté par le Parlement. Une augmentation de ces crédits nécessite donc une adaptation du budget par le Parlement. Toutefois, il existe une exception importante à cette règle au Luxembourg. En effet, des articles peuvent être dotés de la mention « crédit non limitatif » dans des cas exceptionnels. Pour ces crédits, le ministre du budget peut autoriser un dépassement sur demande du ministre ordonnateur. Chaque année, le budget contient plusieurs articles avec des crédits non limitatifs pour chaque ministère, l’objectif étant de doter le budget annuel d’une certaine flexibilité en cas de force majeure ou de retournement de conjoncture imprévisible. Dans le cas de la crise COVID-19, cette exception a permis au gouvernement luxembourgeois d’engager et de débourser la majorité des crédits nécessaires de cette manière flexible, sans devoir passer par le Parlement. En effet, plus de 80 % des dépenses supplémentaires liées à la crise COVID en 2020 sont liés à des articles avec des crédits non limitatifs qui étaient déjà prévu dans le budget 2020 initial (voté par le Parlement fin 2019).

Néanmoins, de nouveaux articles budgétaires ont tout de même dû être adoptés pour certaines mesures. Ainsi la loi de 24 juillet 2020 a mis en place un Fonds de relance et de solidarité pour les entreprises et la loi du 15 décembre 2020 a fourni la base légale pour créer un nouvel article non limitatif pour le financement des dépenses de l’assurance maladie lié au COVID-19. Mais la plupart des dépenses liés à la crise avait déjà une base légale dans le budget initial, ce qui a facilité une réaction rapide du gouvernement. Contrairement à la France ou l’Allemagne par exemple, le Luxembourg n’a pas dû introduire une loi de finance rectificative au Parlement.

Le rôle du Parlement

Cette flexibilité a été accompagné par une communication fréquente du ministre des Finances envers le Parlement. Le ministre des Finances a fait régulièrement le point sur l’évolution de la situation financière de l’État lors de réunions conjointes de la Commission des Finances et du Budget et de la Commission du Contrôle de l’exécution budgétaire de la Chambre des députés. À cette occasion, le ministre faisait un reporting sur les montants déboursés en réponse à la pandémie du COVID-19. Néanmoins, l’information était restreinte aux montants, sans fournir de détails sur leur ventilation par mesure ou par type de bénéficiaires. Pour 2022, en revanche, le ministère des Finances a pris acte de la recommandation de la Cour des comptes et a produit un document avec de l’information détaillée pour chaque mesure introduite 2020. La publication de ce document est en cours d’élaboration. Cette démarche d’échange et d’information devrait se poursuivre. À l’avenir, le gouvernement du Luxembourg devrait poursuivre cet échange régulier avec la Chambre des députés sur les bénéficiaires, le ciblage et l’impact des mesures mises en place, même dans les situations de crise.

Le suivi des dépenses budgétaires

Le suivi qui a été fait par le ministère des Finances et l’inspection générale des finances s’est concentré sur l’aspect budgétaire et financier pour assurer la continuité du système budgétaire et assurer une liquidité suffisante. Puisque le Luxembourg n’a pas (encore) introduit la budgétisation axée sur la performance, les autorités budgétaires n’avaient pas la possibilité de faire un suivi de l’efficience ou de l’efficacité des mesures adoptées. Si, dans la phase aigüe de la crise, cette analyse n’était pas nécessairement prioritaire, une perspective budgétaire incluant des données de performance aurait été utile dans un contexte de crise longue pour statuer sur l’opportunité de prolonger certaines mesures ou de les cibler davantage. Une telle approche axée sur la performance aurait aussi pu fournir de l’information additionnelle au Parlement, renforçant ainsi la transparence. De façon générale, une budgétisation axée sur la performance contribuerait à la qualité du processus budgétaire au Luxembourg. L’approche en France peut servir d’exemple dans ce domaine avec les rapports annuels de performance en annexe aux comptes du budget 2020 avec les objectifs et les indicateurs de performance.

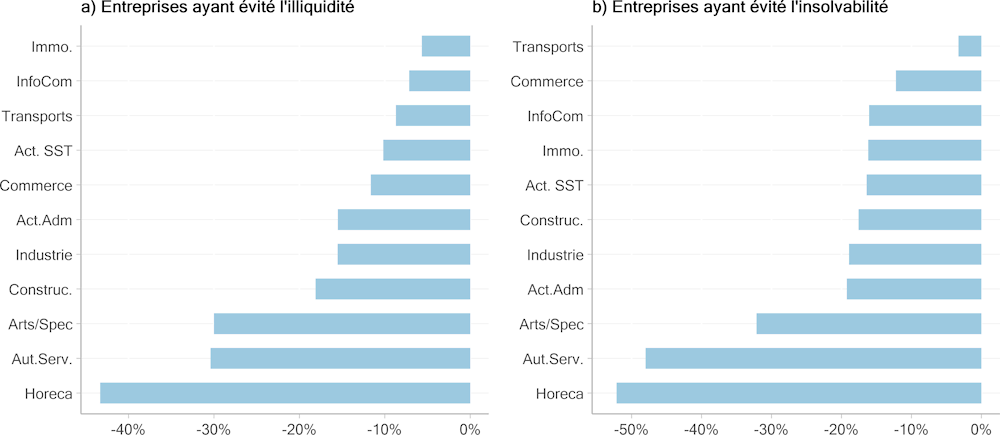

6.4. Le ciblage et l’impact du dispositif de soutien au Luxembourg

L’analyse croisée des données sur la situation financière des entreprises luxembourgeoises et des données sur les aides de l’État indique que le dispositif du soutien au Luxembourg a répondu aux besoins de la plupart des entreprises (voir l’Encadré 6.4). Aussi, les entreprises les plus touchées par la crise ont été les plus aidées. A l’inverse, un dispositif de soutien généralisé à toutes les entreprises aurait pu bénéficier également aux entreprises qui auraient pu s’en sortir seules. C’est l’effet d’aubaine. L’autre risque associé à dispositif de soutien généraliser aurait été de garder en vie des entreprises destinées à faire faillite en l’absence de crise. Cependant, les données disponibles suggèrent que ce n’a pas été le cas au Luxembourg. Les aides d’État ont bénéficié aux entreprises qui étaient en bonne santé en 2019 et qui ont été particulièrement touchées par la crise. L’étude d’impact indique également que la situation financière de la plupart des entreprises a été préservée.

Encadré 6.4. Description des données utilisées dans le cadre de cette étude

L’analyse des recours aux aides et leur impact sur la performance des entreprises s’appuie sur une base des données intégrant les données suivantes :

La Centrale des Bilans (CdB) (STATEC)

La Centrale des Bilans (CdB) contient les informations des comptes annuels des entreprises luxembourgeoises (sociétés commerciales, commerçants en tant que personne physique ayant un chiffre d’affaires annuel supérieur à 100 000 EUR, succursales luxembourgeoises de sociétés étrangères et groupements d’intérêt économique). La CdB couvre 66 % des 37 000 entreprises du pays (2016), puisque certaines entreprises ne sont pas soumises à une obligation du dépôt légal de leurs comptes annuels (sociétés financières, établissements publics, professions libérales et associations sans but lucratif). La très grande majorité des entreprises observées sont des petites entreprises (98 %).

Les micro-données des aides du gouvernement (Ministère de l’Économie, Direction Générale des Classes Moyennes, Ministère des Finances, Inspection générale de la sécurité sociale)

La Direction Générale des Classes Moyennes (DGCM) a fourni les données des bénéficiaires des principales aides Covid relevant de sa responsabilité (Aides forfaitaires pour les entreprises et les indépendants, Avances remboursables, Aide de relance, Aide pour coûts non couverts, Aide aux Commerces de détail et Aide au salaire social minimum). Les entreprises observées sont présentes autant de fois qu’elles ont bénéficié d’une aide pour un même dispositif.

Le Ministère des Finances a mis à disposition les données des bénéficiaires du régime de garantie étatique. L'Inspection générale de la sécurité sociale (IGSS) a partagé les données des bénéficiaires du chômage partiel et des congés pour raisons familiales extraordinaires liées au COVID-19 par l’intermédiaire du STATEC.

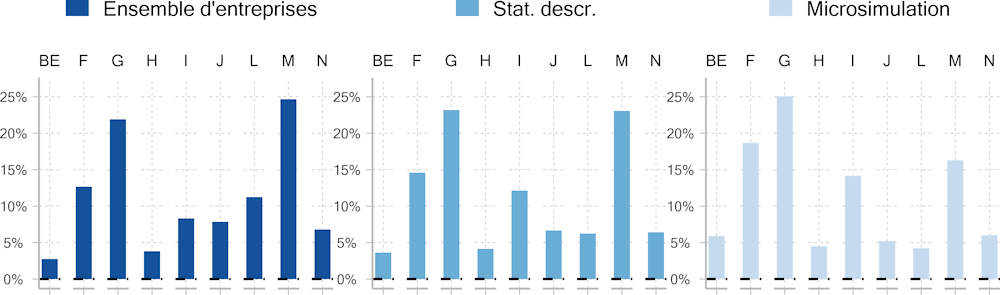

La base de données consolidée

La base de données consolidée construite en croisant les données détaillées ci-dessus exclut les activités financières (section K de la NACE), l’administration publique, l’enseignement, la santé humaine et l’action sociale (sections O, P et Q) ainsi que les activités des ménages en tant qu’employeurs et les activités extra-territoriales (sections T et U). Les données ont été croisées par le matricule des entreprises et l’année de référence. Elles suivent les entreprises de 2016 à 2021, sachant qu’elles ne sont pas toutes observées chaque année. Après nettoyage, la base de données consolidée couvre 21 247 entreprises en 2020 représentant 63 % des entreprises au Luxembourg exerçant dans les secteurs d’intérêt (hors arts et spectacles et hors autres services pour cause d’indisponibilité des données publiques). Le taux de couverture des données utilisées pour la micro-simulation n’est cependant que de 12 %. Néanmoins, les échantillons sont relativement représentatifs au niveau sectoriel (voir le Graphique 6.14). En outre, les entreprises de moins de 50 salariés représentent 97 % de la base de données consolidée (en 2020).

Graphique 6.14. Répartition des secteurs dans les échantillons étudiés comparée à la distribution de l’ensemble des entreprises luxembourgeoises

Note : BE=Industrie, F=Construction, G=Commerce, H=Transports et entreposage, I=Horeca, J=Information et Communication, L= Activités immobilières, M=Activités spécialisées, scientifiques et techniques, N=Activités de services administratifs et de soutien. Les sections R (Arts et Spectacles) et S (Autres Services) sont exclues ici pour cause d’indisponibilité des informations mais sont présentes dans notre base finale. Afin de comparer nos échantillons (statistiques descriptives et microsimulation) à la réalité, la répartition des secteurs de l’économie luxembourgeoise a été recalculée uniquement sur ces secteurs (tel que la somme de ces parts est égale à 100 %). La répartition des secteurs au Luxembourg est basée sur les données de 2019 car ce sont les plus récentes disponibles. La répartition des secteurs dans nos échantillons correspond à l’année 2020.

Source : STATEC – LuStat et Centrale des Bilans, élaboration des auteurs.

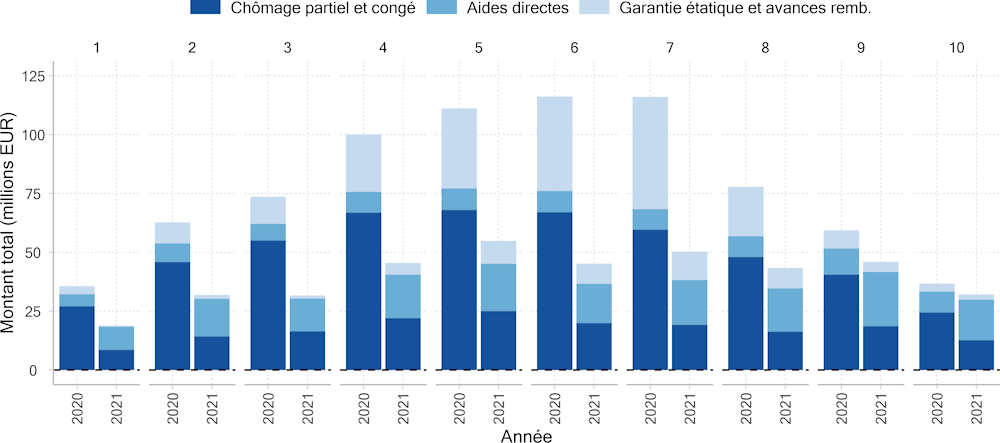

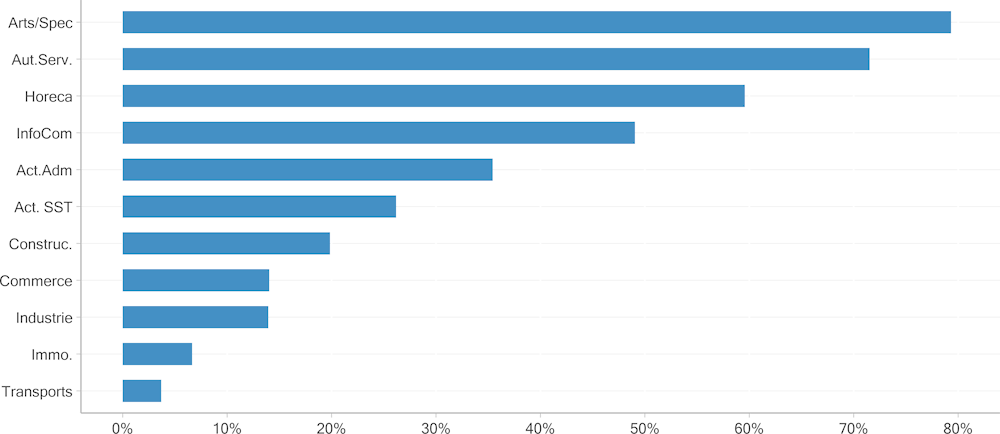

6.4.1. Les aides d’État ont ciblé les secteurs les plus touchés et les entreprises les plus affectées

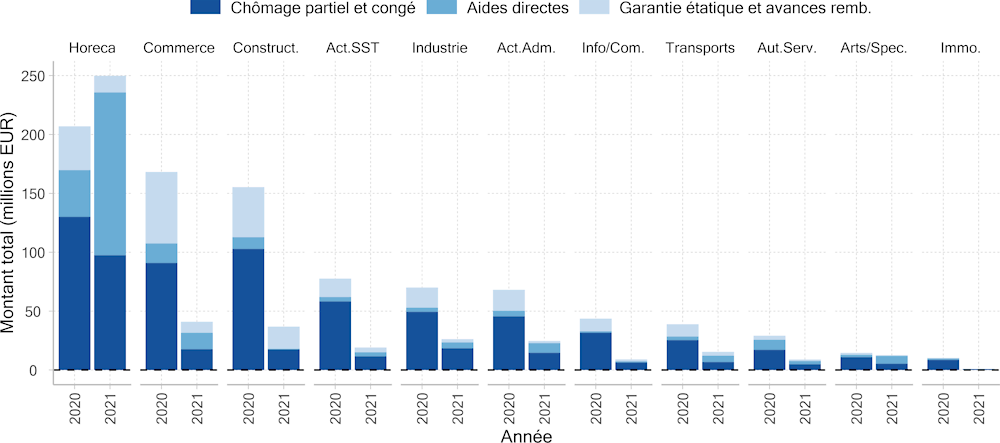

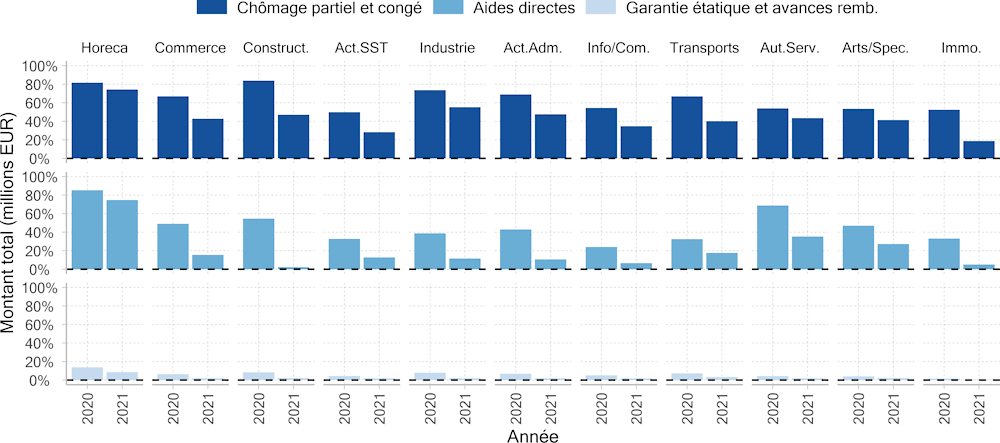

La crise a touché quasiment tous les secteurs de l’économie (hors secteur financier) et les données de l’échantillon utilisé dans cette étude confirment qu’ils ont tous été soutenu en 2020, c’est-à-dire au plus haut de la crise (voir le Graphique 6.15, et le Graphique 6.16). La variation des montants décaissés en 2021 selon les secteurs bénéficiaires reflète l’évolution de la crise. Les montants agrégés ont augmenté en 2021 pour l’Horeca et se sont maintenus quasiment au même niveau pour les arts et spectacles (voir le Graphique 6.15). Cela s’explique par les conditions d’octroi sectoriel du chômage partiel et des principales aides directes en 2021 (ce sont les secteurs dits « vulnérables »). Si les montants octroyés n’ont pas diminué en 2021 pour ces deux secteurs, ce n’est pas le cas du nombre de bénéficiaires (voir le Graphique 6.16). Les dispositifs ont ainsi davantage ciblé les secteurs « vulnérables » d’une part et les entreprises les plus affectées au sein de ces secteurs d’autre part.

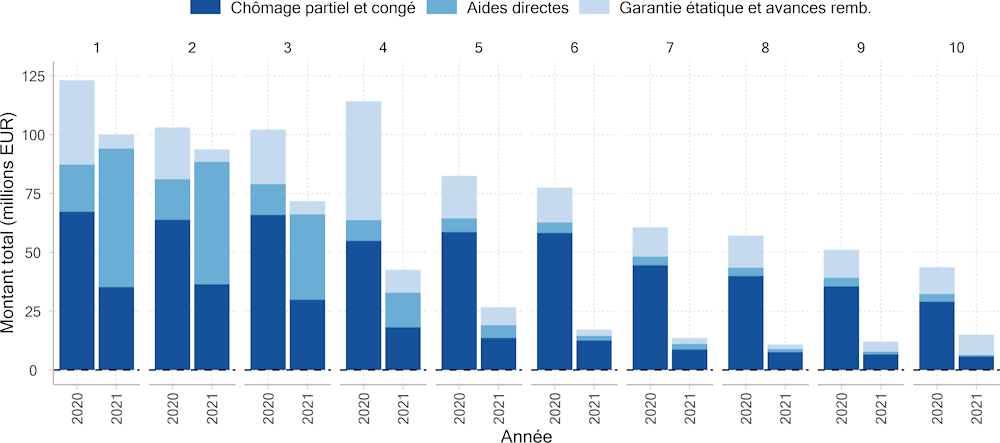

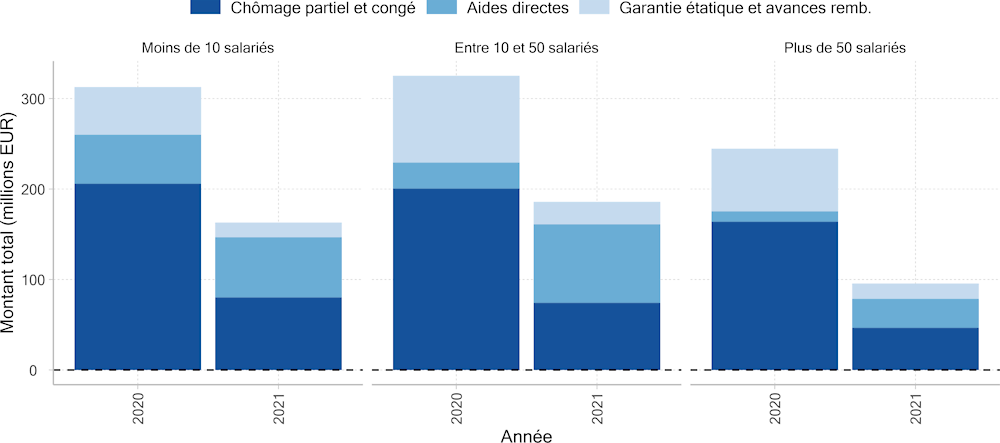

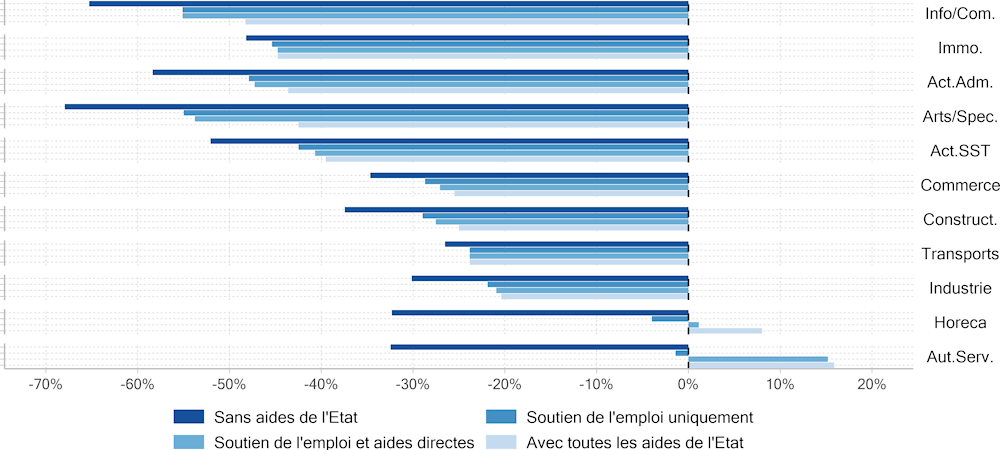

En 2020, les mesures de soutien à l’emploi, les aides directes et les prêts ont principalement bénéficié à trois secteurs des services qui concentrent à eux seuls 57 % des montants de soutien à l’emploi, 70 % des aides directes et 64 % du montant des prêts : l’hébergement et la restauration (130 millions EUR d’activité partielle et de congés, 39 millions EUR d’aides directes et 37 millions EUR de prêts), la construction (respectivement 102 millions EUR, 42 millions EUR et 10 millions EUR), ainsi que le commerce (respectivement 91 millions EUR, 61 millions EUR et 17 millions EUR).