Ce chapitre décrit l’évolution des marchés ainsi que les projections à moyen terme relatives aux marchés mondiaux des biocarburants sur la période 2023-32. Il passe en revue les évolutions prévues en termes de consommation, de production, d’échanges et de prix pour l’éthanol et le biodiesel. Il s’achève par un examen des risques et incertitudes notables susceptibles d’avoir une incidence sur les marchés mondiaux des biocarburants durant les dix prochaines années.

Perspectives agricoles de l’OCDE et de la FAO 2023-2032

9. Biocarburants

Abstract

9.1. Principaux éléments des projections

L’action publique et les carburants utilisés à l’échelle mondiale sont déterminants sur les marchés des biocarburants

La consommation de biocarburants restera largement dictée par la demande de carburant pour les transports et les mesures internes de soutien. Les projections relatives à la consommation mondiale de carburant retenues dans les présentes Perspectives reposent sur les Perspectives énergétiques mondiales de l’AIE, qui laissent entrevoir une diminution dans de nombreux pays à revenu élevé, contre une augmentation dans les pays à faible revenu. Les pays à revenu intermédiaire devraient dicter la croissance du marché des biocarburants en mettant en œuvre des obligations d’incorporation ainsi que des subventions en faveur de la production intérieure et de la consommation de carburants mélangés.

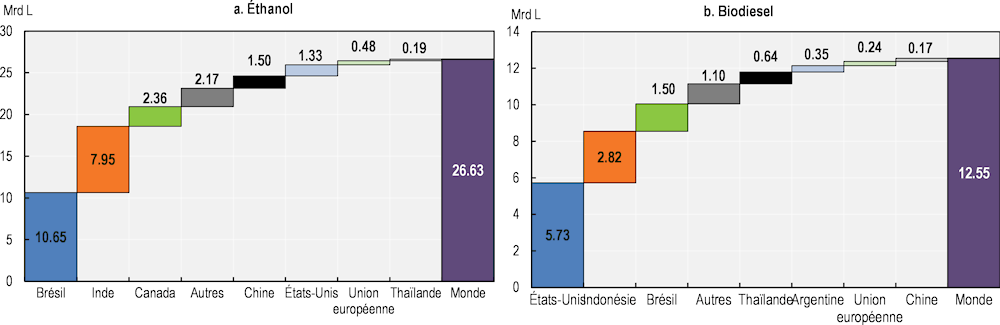

La consommation mondiale de biocarburants devrait nettement augmenter au cours de la décennie à venir (Graphique 9.1). Aux États-Unis, premier producteur mondial de biocarburants, la demande devrait rester forte grâce à la norme sur les carburants renouvelables (Renewable Fuel Standard, RFS). Si la consommation d’éthanol devrait rester relativement stable au cours de la période de projection, celle de biodiesel (gazole d’origine renouvelable inclus) devrait donner la principale impulsion à la croissance relevée à l’échelle mondiale, compte tenu de la révision à la hausse des objectifs fixés pour les programmes sur les carburants renouvelables conduits à l’échelle des États et du pays ainsi que des crédits d’impôt le concernant, qui ont été prolongés jusqu’en 2024 dans le cadre de la loi sur la réduction de l'inflation (Inflation Reduction Act) de 2022. Dans l’Union européenne, la Directive révisée sur les énergies renouvelables (DER II) classe le biodiesel à base d’huile de palme dans la catégorie des matières à risque élevé de changement indirect dans l’affectation des sols (CASI), ce qui devrait faire décliner sa consommation et induire par la même occasion un léger recul de la consommation totale de biodiesel sur ce territoire. La part du biodiesel dans la consommation totale de gazole devrait néanmoins augmenter au cours de la prochaine décennie. Au Canada, le Règlement sur les combustibles propres devrait faire doubler la consommation de biocarburants à l’horizon 2032.

Graphique 9.1. Contribution des régions à la croissance de la consommation de biocarburants

Entre 2032 et la période de référence

Source : OCDE/FAO (2023), Perspectives agricoles de l’OCDE et de la FAO ; Statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

Dans les années à venir, la consommation de carburants pour les transports devrait croître au Brésil, en Argentine, en Colombie et au Paraguay, et devrait provoquer dans son sillage une augmentation de celle d’éthanol et de biodiesel. En Indonésie, le taux d’incorporation devrait rester supérieur à 30 %, tandis que la consommation de gazole et de biodiesel a toutes les chances d’augmenter. Ailleurs en Asie du Sud-Est, le biodiesel devrait gagner en popularité sous l’effet de l’accroissement de la demande et de la consommation industrielle de carburants pour les transports. En Inde, la production d’éthanol de canne à sucre devrait nettement contribuer à parvenir à un taux d’incorporation de 16 % d’ici à 2025, tandis que la cible E20 devrait être atteinte à l’horizon 2032.

La production de biocarburants devrait toujours reposer en grande partie sur les produits de base de première génération tels que le maïs et la canne à sucre pour l’éthanol et l’huile végétale pour le biodiesel. La production de biodiesel à partir d’huile de cuisson usagée devrait prendre de l’ampleur dans l’UE, aux États-Unis et à Singapour. La plupart des pays se dotent de politiques principalement destinées à réduire leur empreinte carbone, à restreindre leur dépendance à l’égard des combustibles fossiles et à soutenir leurs agriculteurs. Le soutien à la production et les obligations d’incorporation donnent généralement lieu à des marchés intérieurs autosuffisants et ne laissent que peu de place aux échanges internationaux. Dans le cadre des présentes Perspectives, on estime qu’à l’horizon 2032, les échanges internationaux de biodiesel passeront de 13 % à 11 % de la production totale, tandis que les volumes d’éthanol échangés reculeront légèrement pour s’établir à 7 % de la production totale.

Les projections relatives aux prix internationaux des biocarburants laissent entrevoir une période d’ajustement de deux ans au cours de laquelle les prix reviendront à leur niveau normal après avoir atteint un niveau record en 2022. On s’attend ensuite à qu’ils augmentent en valeur nominale tout au long de la période considérée avec, en valeur réelle, un léger recul pour l’éthanol et une petite hausse pour le biodiesel. Les prix des biocarburants restent influencés par tout un ensemble de facteurs fondamentaux, comme les coûts des matières premières, les prix du pétrole brut, les coûts de distribution ainsi que les mesures publiques telles que les subventions à la production, les crédits d’impôt à la consommation et les obligations d’incorporation.

Ce cadre d’action, très sensible aux problématiques liées à l’énergie et à l’environnement, constitue une source d’incertitude majeure sur les projections relatives au secteur des transports. Les présentes Perspectives n’entrevoient pas de progrès significatifs du côté des biocarburants avancés, tels que l’éthanol cellulosique ou le biodiesel à base d’huile végétale hydrotraitée, au cours de la période de projection. La production de carburant diesel renouvelable et de carburant d’aviation durable (CAD) pourrait progresser plus rapidement que prévu à long terme, mais son succès dépendra du progrès technologique, des obligations d'incorporation et de la disponibilité de matières premières durables. Une partie des incertitudes à long terme sont liées au parc mondial de véhicules électriques, qui dépend de nombreux facteurs sous-jacents comme les préférences des consommateurs, les technologies, la disponibilité des ressources, les mesures publiques ou les effets indirects sur les marchés des biocarburants. Le recours à ces véhicules progresse depuis le milieu des années 2000. À ce jour, plus de 20 pays déclarent projeter d’abandonner progressivement les ventes de véhicules équipés de moteurs à combustion à interne au cours des 10 à 30 prochaines années. De nombreux pays se sont fixés des objectifs de déploiement et ont pris d’autres initiatives afin d’encourager l’utilisation de ces véhicules ainsi que la recherche-développement (R-D) dans ce domaine. De plus, l’instabilité qui règne actuellement dans les secteurs de l’énergie et du pétrole pousse les pouvoirs publics à faire de l’autosuffisance en matière d’approvisionnements énergétiques une priorité, les biocarburants étant considérés comme un élément indispensable à prendre en compte pour réduire la vulnérabilité à l’égard des marchés mondiaux. L’incertitude dans les projections est donc liée aux hypothèses formulées à propos des évolutions à venir dans le secteur des transports. Des avancées technologiques inattendues, couplées à de possibles modifications du cadre réglementaire, pourraient entraîner des écarts importants par rapport aux projections actuelles visant les marchés des biocarburants.

9.2. Tendances actuelles des marchés

Les biocarburants (bioéthanol et biodiesel1) sont des carburants produits à partir de la biomasse. Les présentes Perspectives incluent également le carburant diesel renouvelable et le carburant d’aviation durable (CAD) dans leur définition des biocarburants. À l’heure actuelle, 60% environ de l’éthanol produit est issu du maïs ; 23 %, de la canne à sucre ; 7 %, de la mélasse ; 3 %, du blé ; les autres céréales, le manioc et les betteraves sucrières se partageant le reste. Le biodiesel est obtenu à partir d’huiles végétales dans environ 70 % des cas (à raison de 14 % pour l’huile de colza, 23 % pour l’huile de soja et 29 % pour l’huile de palme) et d’huiles de cuisson usagées (25 %). Les biocarburants avancés issus de produits cellulosiques (tels que des résidus de récolte, des plantes cultivées spécialement pour produire de l’énergie ou du bois) occupent une place marginale dans la production totale de biocarburants. Les secteurs internationaux des biocarburants sont extrêmement sensibles aux politiques nationales poursuivant les trois objectifs suivants : soutenir les agriculteurs, réduire les émissions de gaz à effet de serre (GES) et/ou renforcer les approvisionnements et l’indépendance énergétiques.

Tableau 9.1. Classement des producteurs de biocarburants et principales matières premières

|

|

Rang (période de référence) |

Principales matières premières |

||

|---|---|---|---|---|

|

|

Éthanol |

Biodiesel |

Éthanol |

Biodiesel |

|

États-Unis |

1 (46.4 %) |

2 (18.3 %) |

Maïs |

Huiles de cuisson usagées, huile de soja |

|

Union européenne |

4 (5.3 %) |

1 (32.2 %) |

Betterave sucrière, blé, maïs |

Huile de colza, huile de palme, huiles de cuisson usagées |

|

Brésil |

2 (25.2 %) |

4 (12.3 %) |

Canne à sucre, maïs |

Huile de soja |

|

Chine |

3 (7.9 %) |

5 (3.6 %) |

Maïs, manioc |

Huiles de cuisson usagées |

|

Inde |

5 (4.3 %) |

15 (0.4 %) |

Mélasse, canne à sucre, maïs, blé, riz |

Huiles de cuisson usagées |

|

Canada |

6 (1.6 %) |

12 (0.7 %) |

Maïs, blé |

Huile de colza, huiles de cuisson usagées, huile de soja |

|

Indonésie |

18 (0.1 %) |

3 (17.6 %) |

Mélasse |

Huile de palme |

|

Argentine |

8 (1 %) |

6 (3.3 %) |

Maïs, canne à sucre, mélasse |

Huile de soja |

|

Thaïlande |

7 (1.4 %) |

7 (3.0 %) |

Mélasse, manioc, canne à sucre |

Huile de palme |

|

Colombie |

13 (0.4 %) |

10 (1.2 %) |

Canne à sucre |

Huile de palme |

|

Paraguay |

10 (0.5 %) |

17 (0.02 %) |

Maïs, canne à sucre |

Huile de soja |

1. Le nombre donne la place du pays considéré dans le classement de la production mondiale ; le pourcentage précise la part de ce même pays dans la production totale pour la période de référence.

2. Les Perspectives agricoles de l’OCDE et de la FAO 2023-2032 intègrent le carburant diesel renouvelable (ou huile végétale hydrotraitée, HVH) dans le biodiesel, bien qu’il s’agisse de deux produits différents.

Source : OCDE/FAO (2023), « Perspectives agricoles de l’OCDE et de la FAO », Statistiques agricoles de l’OCDE (base de données), https://doi.org/10.1787/agr-data-fr.

La consommation de biocarburants s’est accrue en 2022, atténuant la baisse observée pendant la pandémie de la covid-19, qui a fait chuter la consommation mondiale de carburants de transport compte tenu des restrictions de circulation des personnes et des perturbations au niveau de la logistique commerciale partout dans le monde. Le marché de l’éthanol a presque regagné les niveaux relevés en 2019. Le marché du biodiesel a moins souffert de la pandémie du fait du rehaussement des obligations d'incorporation, de crédits d’impôt, de subventions directes et d’initiatives de décarbonation, qui ont compensé la baisse de la consommation totale de gazole. Si les prix mondiaux des biocarburants ont progressé en raison d’un surcout de production lié à l’accroissement du coût des matières premières (huile végétale, maïs, canne à sucre et mélasse) et de la main d'œuvre, les hausses de prix du pétrole ont été encore plus importantes, ce qui a contribué à pérenniser les incitations en faveur du maintien, voire du développement des biocarburants.

9.3. Projections concernant les marchés

9.3.1. Consommation et production

Les pays asiatiques sont le moteur de l’offre et de la demande de biocarburants

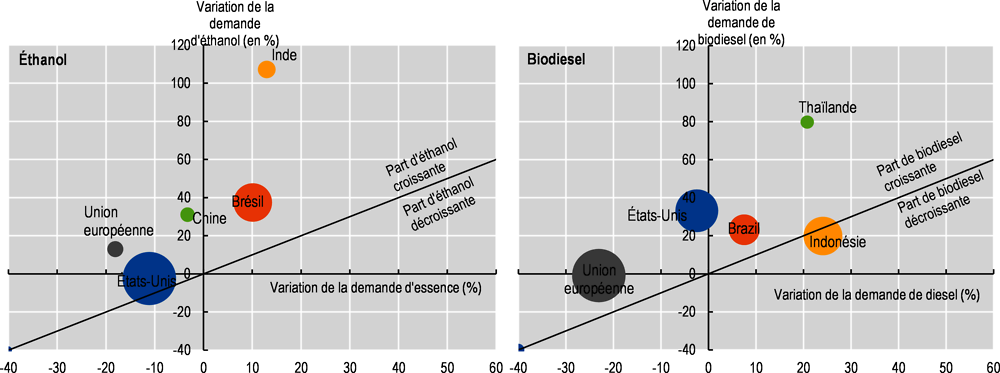

Les présentes Perspectives estiment qu’au cours de la période de projection, la consommation et la production mondiales de biocarburants augmenteront bien moins vite (1.3 % par an) que lors des décennies précédentes, les pouvoirs publics ayant notamment décidé de ne pas rehausser le niveau des aides accordées à ce secteur dans les pays développés. Ce ralentissement est particulièrement perceptible pour le biodiesel, dont la consommation a enregistré une progression annuelle supérieure à 7 % ces dix dernières années. La demande de biocarburants devrait néanmoins s’amplifier du fait de l’élargissement des parcs de véhicules dans certains pays, où la consommation totale de carburant est toujours appelée à augmenter et où les politiques publiques favorisent des mélanges à haute teneur. Le Graphique 9.2 montre que la part des biocarburants dans la consommation totale de carburants progresse presque partout, à l’exception du biodiesel en l’Indonésie où il reste stable.

Cinq pays contribuent à l’essor de la consommation mondiale de biocarburants à hauteur de 80 %. Pour le biodiesel, il s’agit des États-Unis, de l’Indonésie et du Brésil, tandis que pour l’éthanol ce sont le Brésil, l’Inde et le Canada (Graphique 1.1).

Graphique 9.2. Évolution de la demande de biocarburants dans les grandes régions

Note : les parts calculées pour la demande sont exprimées en volume. La taille de chaque bulle correspond au volume de consommation du biocarburant considéré en 2022.

Source : OCDE/FAO (2023), Perspectives agricoles de l’OCDE et de la FAO ; Statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

D’après les projections, la production mondiale d’éthanol et de biodiesel augmentera pour atteindre respectivement 150.9 milliards de litres et 66.9 milliards de litres à l’horizon 2032. Les matières premières traditionnelles resteront prédominantes, même si de nombreux pays sont de plus en plus sensibles à la durabilité du secteur (Graphique 9.3).

Note : les produits de base traditionnels désignent ici les cultures vivrières et fourragères employées dans la fabrication des biocarburants. Valeurs en pétajoules = 1015 joules.

Source : OCDE/FAO (2023), Perspectives agricoles de l’OCDE et de la FAO ; Statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

États-Unis

Aux États-Unis, la pérennité des biocarburants devrait être assurée par la norme sur les carburants renouvelables (Renewable Fuel Standard, RFS) gérée par l’Agence pour la protection de l’environnement (Environmental Protection Agency, EPA) aux niveaux annoncés récemment, tandis qu’une baisse de la consommation de carburant est attendue. Pour l’essentiel, le taux d’incorporation de l’éthanol dans l’essence devrait rester de 10 % (E10). Le carburant incorporant 15 % d’éthanol (E15) devrait progresser quelque peu, mais la croissance des mélanges à moyenne ou forte teneur en éthanol sera restreinte en raison des infrastructures, de la technologie ou d’autres contraintes. Le taux d’incorporation d’éthanol sera porté à 11 % d’ici à 2032.

La production et la consommation d’éthanol devraient augmenter légèrement par rapport à la période de référence (Graphique 9.1). Le maïs devrait rester la principale matière première utilisée à cette fin, représentant 99 % de la production en 2032. Malgré un niveau initial très bas, la capacité de production d’éthanol cellulosique devrait croître. Bien que l’on s’attende à ce que les États-Unis demeurent le premier producteur mondial d’éthanol, leur part dans la production mondiale devrait passer de 46 % à 40 %. La production de biodiesel devrait quant à elle progresser de 2.7 % par an dans la prochaine décennie. Cette hausse résultera d'une augmentation de la consommation de carburant diesel renouvelable liée au relèvement des normes sur les carburants renouvelables édictées à l’échelle des États et du pays, ainsi que des crédits d’impôts ciblant le gazole à base de biomasse, qui ont été prolongés jusqu’en 2024 dans le cadre de la loi sur la réduction de l'inflation de 2022. La part des États-Unis dans la production mondiale de biodiesel devrait passer de 18 % durant la période de référence à 24 % en 2032. Cette hausse s’explique également par la demande d’importations de carburant diesel renouvelable du Canada, qui cherche à atteindre ses objectifs en matière de carburants propres.

Union européenne

Depuis 2010, le soutien aux biocarburants au sein de l’Union européenne est régi par la directive de 2009 sur les énergies renouvelables (DER), qui fixe à 10 % la part minimale du renouvelable dans la consommation finale d’énergie des transports à l’horizon 2020. En 2018, il a été convenu de porter cet objectif à 14 % ; les plafonds nationaux applicables aux biocarburants issus de cultures vivrières et fourragères étant fixés à un 1 point de pourcentage au-dessus des niveaux de 2020 et ne pouvant excéder 7 %. Un nouveau cadre a été adopté en vertu de la directive 2018/2001 (DER II). Ce texte, entré en vigueur en 2021, sera mis en œuvre à l’horizon 20302. La directive DER II fixe un nouvel objectif global de 32 % d’énergies renouvelables d’ici à 2030. Le texte classe le biodiesel produit à partir d’huile de palme parmi les produits à risque élevé de changement indirect d’affectation des sols (CIAS), ce qui devrait faire baisser sa consommation.

Les projections relatives à la consommation totale de carburants dans l’Union européenne sont issues des Perspectives agricoles 2022-32, qui prévoient une chute de la consommation de carburant, à la fois du gazole et de l’essence. Les biocarburants devraient cependant échapper à cette tendance baissière. La consommation de biodiesel devrait en effet se maintenir à des niveaux semblables à ceux relevés durant la période de référence, tandis que celle d’éthanol devrait s’amplifier. Ainsi, la part du biodiesel dans la consommation totale de gazole devrait passer de 10 % en 2022 à 13 %, tandis que la part de l’éthanol dans la consommation d’essence devrait s’établir à 8.7 %, contre 6.3 % en 2022. Comparé à la consommation, la production de biodiesel demeure globalement stable, bien que la part du biodiesel à base d’huile de palme reculera pour passer de 21 % à 8 % en 2032 compte tenu des préoccupations que ce produit suscite sur le plan du développement durable. La production de biodiesel à base d’huiles de cuisson usagées devrait quant à elle augmenter de 1.5 % par an, soit bien plus lentement que lors de la décennie précédente, cette matière première étant disponible en quantité restreinte. Il y a donc tout lieu de penser qu’en 2032, même si l’Union européenne occupe toujours le premier rang dans le classement mondial des régions productrices de biodiesel, sa part ne sera plus que de 26 % de la production mondiale, contre 32 % actuellement.

Brésil

Le Brésil dispose d’un vaste parc de véhicules polycarburants fonctionnant indifféremment au bioéthanol (mélange d’essence et d’éthanol anhydre, également connu sous l’appellation d’essence C) ou à l’éthanol hydraté. Concernant le bioéthanol, le taux d’incorporation varie dans une fourchette comprise entre 18 % et 27 % en fonction du rapport entre les prix intérieurs du sucre et de l’éthanol. Le pourcentage actuel requis pour l’éthanol est fixé par la loi à 27 %. En 2022, les exonérations fiscales visant les carburants et de la baisse des prix de l’essence relevée au second semestre ont poussé les consommateurs à acheter davantage d’essence, ce qui a profité aux mélanges intégrant de l’éthanol anhydre, au détriment de l’éthanol hydraté. Le taux d’incorporation cible du biodiesel est fixé à 15 % mais a été ramené à 10 % en 2021. Pour 2023, le Conseil national de la politique énergétique du Brésil a annoncé le rétablissement progressif de ce taux à 15 % d’ici 2026, et les présentes Perspectives partent du principe qu’il sera maintenu à ce niveau jusqu’en 2032.

Au Brésil, la consommation d’éthanol devrait progresser de 2.5 % par an au cours de la décennie à venir, sous l’effet du programme RenovaBio3. Signé en janvier 2018, ce programme a pour objectif de réduire l’intensité d’émission du secteur des transports, conformément aux engagements pris par le pays dans le cadre de la COP 21. La production devrait augmenter à un rythme semblable. Selon les projections, la canne à sucre restera la première matière première utilisée pour l’éthanol ; le maïs a toutefois connu une montée en puissance au cours des cinq dernières années, entrant dans la composition de moins de 0.3 milliards de litres d’éthanol à plus de 4.4 milliards de litres, et devrait continuer de gagner du terrain dans la panoplie de matières premières disponible, pour atteindre une production de presque 7 milliards de litres en 2032.

Contrairement aux États-Unis et à l’Union européenne, le Brésil devrait voir sa consommation totale de gazole et d’essence augmenter au cours de la prochaine décennie, ce qui devrait soutenir le potentiel de croissance des biocarburants incorporés dans ces produits. De ce fait, les présentes Perspectives prévoient une progression annuelle de la consommation d’éthanol et de biodiesel de 2.5 % et 1.6 %, respectivement, au Brésil.

Indonésie

En introduisant le B30 (biodiesel présentant un taux d’incorporation de 30 %), l’Indonésie vise à réduire sa dépendance à l’égard des carburants fossiles importés, à stabiliser les prix de l’huile de palme, à réduire ses émissions de GES et à soutenir son économie intérieure, ce secteur étant pourvoyeur de près d’un demi-million d’emplois dans le pays. Ces dernières années, la production de biodiesel a enregistré une progression régulière sous l’effet d’un programme national de soutien aux producteurs financé par le fonds pour l’huile de palme brute (HPB), lui-même alimenté par les taxes sur les exportations de HPB. En 2021, les recettes de ce fonds ont avoisiné 4.9 milliards USD et ont été utilisées pour subventionner le biodiesel à hauteur de 3.5 milliards USD environ. Compte tenu de facteurs externes tels que la crise économique consécutive à la pandémie de la covid-19, les pouvoirs publics ont néanmoins pris des dispositions pour retreindre les exportations de HPB, et ainsi atténuer la hausse des prix alimentaires intérieurs. Ces mesures ont été levées au second semestre 2022 à mesure que les stocks de HPB se sont reconstitués. Afin de favoriser les exportations, les droits aux exportations ont été temporairement ramenés à zéro avec la perspective de les rétablir une fois que le prix de référence aura dépassé 800 USD par tonne. Les présentes Perspectives estiment que les prix à la production demeureront supérieurs au prix de référence au cours de la période de projection. De ce fait, le fonds HPB va se reconstituer, ce qui permettra non seulement de continuer à subventionner la production intérieure de biodiesel mais aussi de porter le taux d’incorporation à 35 %. Parallèlement, le niveau des subventions dépend dans une certaine mesure du coût des combustibles fossiles, or l’augmentation attendue des prix du pétrole au cours de la période de projection contribuera à faire baisser le montant des subventions versées par unité de biodiesel.

Partant de ces hypothèses, on estime que la production indonésienne de biodiesel s’établira à 12.4 milliards de litres à l’horizon 2032. Compte tenu de la réglementation environnementale de l’UE et d’une consommation de gazole en baisse dans les pays à revenu élevé, les exportations devraient cependant rester négligeables au cours de la période de projection.

Inde

L’Inde a accru sa production d’éthanol, avec l’objectif ambitieux d’atteindre la cible E20 (taux d’incorporation de 20 % pour l’éthanol) d’ici à 2025 plutôt que 2030. Les prévisions établies dans les présentes Perspectives indiquent cependant que l’offre de matières premières permettra difficilement d’atteindre cet objectif au cours de la période de projection. Tandis que la mélasse et le jus de canne à sucre devraient rester les principales matières premières utilisées, d’autres produits tels que le riz, le blé et d’autres céréales secondaires contribueront à l’accélération de la production domestique. Les sucreries investissent et développent leur capacité de production d’éthanol à partir du jus de la canne à sucre, cette dernière étant soutenue par des prêts accordés à des taux préférentiels. On estime ainsi qu’en 2022, la canne à sucre entrait dans la composition d’environ 25 % de l’éthanol produit, et que cette part pourrait atteindre près de 55 % à l’horizon 2032. Compte tenu de l’accélération de la demande d’essence, le taux d'incorporation pourrait toutefois être porté à 16 % en 2025, puis à 20 % en 2032. La production d’éthanol devrait atteindre 13 milliards de litres en 2032. L’offre restreinte d’huiles végétales, dont l’Inde est un importateur net, ainsi que le niveau élevé des prix internationaux resteront les principaux freins au développement de la production de biodiesel.

Chine

Ces dernières années, la République populaire de Chine (ci-après « la Chine ») a mis en œuvre des mesures changeantes dans le domaine des biocarburants, qui ont limité leur essor. Le Président Xi s’est engagé à ce que le pic d’émissions de dioxyde de carbone soit atteint d’ici à 2030 mais n’a aucunement évoqué le rôle des biocarburants dans ce contexte. Les présentes Perspectives font l’hypothèse que le taux d'incorporation d’éthanol, qui avoisinait 1.2 % ces dernières années, atteindra 1.7 % en 2032. Cette augmentation viendra compenser la baisse attendue de la consommation totale d’essence tout en soutenant une croissance annuelle de la consommation d’éthanol de 1.1 % au cours de la prochaine décennie. De même, la consommation de biodiesel devrait progresser de 2 % par an, et la demande d’éthanol devrait être essentiellement satisfaite par la production intérieure.

Argentine

Après que la pandémie de la covid-19 a provoqué une chute de la demande de gazole, la production de biodiesel s’est redressée en 2022, la consommation intérieure ayant plus que compensé le recul des exportations vers l’Union européenne. Aucun nouvel investissement dans les capacités de production de biodiesel n’a été annoncé en 2022. En 2022, le gouvernement a cependant décidé de relever le taux d’incorporation du biodiesel de 5 % à 7.5 %, et autorisé qu’il soit temporairement porté jusqu’à 12.5 % pour faire face aux pénuries de gazole. Les présentes Perspectives retiennent la cible B7.5 dans leurs hypothèses et tablent sur un accroissement limité des possibilités d’exportations, ce qui devrait conduire à une hausse seulement marginale de la production de biodiesel au cours de la décennie à venir.

Le taux d’incorporation de l’éthanol demeure quant à lui de 12 % malgré les sollicitations des producteurs de bioéthanol, qui réclamaient sa révision à 15 %. D’après les projections, le maintien de ce taux à 12 %, conjugué à une hausse de la consommation totale d’essence, devrait faire augmenter la consommation d’éthanol de 0.8 % par an.

Thaïlande

Malgré les objectifs définis dans le Plan de développement des énergies alternatives (AEDP) pour la canne à sucre (et, indirectement, la mélasse) et le manioc, la disponibilité limitée de ces produits dans le pays risque de restreindre la production de biocarburants. De plus, la stagnation de la demande de combustibles fossiles limitera la progression de la demande d’éthanol. En moyenne, le taux d’incorporation devrait atteindre 14 % au cours de la période de projection, tandis que la production devrait enregistrer une hausse marginale pour s’établir à 2 milliards de litres en 2032. Les obligations d’incorporation devraient venir étayer la demande de biodiesel. Cependant, l’offre d’huile de palme et les prix élevés de l’huile végétale restreindront l’offre et la demande intérieure, qui devraient augmenter de 2.2 milliards de litres à l’horizon 2032.

Colombie

Les projections indiquent que la demande d’éthanol augmentera au cours de la période considérée, suivant en cela la reprise de la demande d’essence. En raison de pénuries d’approvisionnement à l’échelle locale, les pouvoirs publics ont abaissé le taux d’incorporation de l’éthanol à 4 % entre avril et septembre 2021, ce qui donne un taux d’incorporation moyen avoisinant les 8 % en 2022. À moyen terme, le taux d’incorporation devrait revenir à 10 %. Les présentes Perspectives estiment que la canne à sucre demeurera la principale matière première. En 2032, la consommation de biocarburants absorbera environ 35 % de la production de canne à sucre, contre 22 % sur la période de référence, confirmant ainsi l’importance de l’éthanol pour le secteur colombien de la canne à sucre. En 2019 et 2020, la demande de biodiesel est restée en retrait à cause d’une demande de gazole en baisse, mais le taux d’incorporation a atteint 12 % en 2021 et 2022. Les présentes Perspectives font l’hypothèse que ce niveau se maintiendra et que la production atteindra 0.9 milliards de litres d'ici à 2032.

Autres pays

Les autres producteurs d’éthanol relativement importants sont le Paraguay, les Philippines et le Pérou, dont les productions respectives pourraient atteindre 0.8, 0.6 et 0.3 milliard de litres en 2032 ; le taux d’incorporation devrait demeurer stable dans ces trois pays, autour de 30 %, 10 % et 7 %, respectivement. Par ailleurs, la Malaisie, les Philippines et le Pérou sont de grands producteurs de biodiesel, avec une production respective qui pourrait s’établir à 1.7, 0.3 et 0.3 milliard de litres d’ici à 2032. En Malaisie, les projections indiquent que le taux d’incorporation se maintiendra autour de 10 %, tandis qu’au Pérou et aux Philippines, il tournera autour de 5 % et 4 % respectivement. Dans les autres pays asiatiques, et en particulier à Singapour, la production de biodiesel issu d’huiles de cuisson usagées devrait progresser pour atteindre environ 1.4 milliard de litres en 2032. Contrairement à la plupart des pays, qui utilisent leurs biocarburants sur le territoire national pour faire baisser leurs émissions de GES et réduire leur dépendance à l’égard des huiles importées, Singapour exporte une grande partie de sa production de biodiesel.

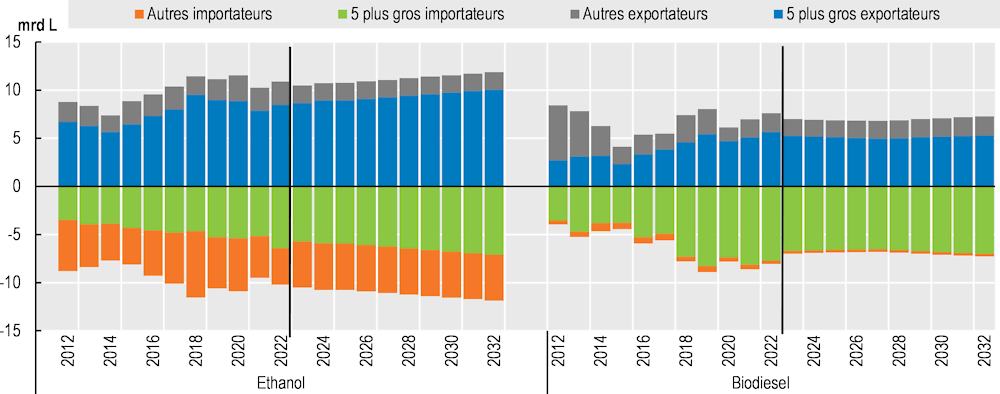

9.3.2. Échanges

Les échanges mondiaux de biocarburants stagnent

Les échanges mondiaux d’éthanol devraient progresser de 10 milliards de litres sur la période de référence à 12 milliards de litres en 2032, tandis que la part totale de ce produit dans la production de biocarburants se maintiendra à 8 %. Les États-Unis et le Brésil devraient conserver leur statut de principaux exportateurs d’éthanol à base de maïs et de canne à sucre. À eux deux, ces pays devraient rester à la tête de quelque 70 % des exportations mondiales, mais les États-Unis gagneront des parts de marché au détriment du Brésil, où l’accroissement de la demande intérieure de biocarburants empêchera les exportations de progresser.

Au niveau mondial, les échanges de biodiesel représentent 13 % de la production et devraient passer de 7.6 milliards de litres à 7.3 milliards de litres à l’horizon 2032, ce qui réduira cette part à 11 %. Les exportations indonésiennes de biodiesel se sont effondrées en 2020 et restent basses depuis cette date. Compte tenu du niveau élevé de demande intérieure, les présentes Perspectives ne tablent pas sur un retour du biodiesel indonésien sur les marchés internationaux. Les cinq principaux exportateurs de biodiesel – Chine, Union européenne, Argentine, États-Unis et Malaisie – devraient voir leur part de marché reculer, passant de 75 % pendant la période de référence à 73 % en 2032 et à cette occasion, l’Argentine devrait ravir la deuxième place du classement à l’Union européenne.

Graphique 9.4. Des échanges de biocarburants dominés par une poignée d’acteurs mondiaux

Note : En 2032, les cinq premiers exportateurs d’éthanol seront les États-Unis, le Brésil, le Pakistan, l’Union européenne et le Paraguay, et les cinq premiers importateurs, le Canada, le Japon, l’Union européenne, le Royaume-Uni et l’Inde. En 2032, les cinq principaux exportateurs de biodiesel seront la Chine, l’Argentine, les États-Unis, l’Union européenne et la Malaisie, et les cinq premiers importateurs, l’Union européenne, les États-Unis, le Royaume-Uni, le Canada et la Chine. Dans plusieurs pays, la classification des biocarburants par les politiques nationales peut entraîner des exportations et des importations simultanées de biocarburants dans plusieurs pays.

Source : OCDE/FAO (2023), Perspectives agricoles de l’OCDE et de la FAO ; Statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

9.3.3. Prix

Les prix réels devraient fléchir au cours de la période de projection

Les prix nominaux du biodiesel et de l’éthanol ont atteint des niveaux record en 2021 et ont continué d’augmenter en 2022. En 2023 et 2024, les prix des biocarburants devraient suivre la tendance à la baisse caractérisant les prix des matières premières et du pétrole, en valeur nominale comme réelle, après quoi les prix nominaux devraient repartir légèrement à la hausse jusqu’en 2032. En termes réels, les prix de l’éthanol et du biodiesel devraient fléchir durant la prochaine décennie.

Graphique 9.5. Évolution des prix des biocarburants et des matières premières qui les composent

Note : éthanol : prix de gros, Omaha (États-Unis) ; biodiesel : prix à la production en Allemagne net de droits de douanes et de taxes sur l’énergie. Les prix réels sont les prix mondiaux nominaux corrigés des effets de l’inflation par le déflateur du PIB des États-Unis (2022 = 1). Pour établir les prix des matières premières du biodiesel, on s'est fondé sur les cours mondiaux des huiles végétales et, pour ceux de l'éthanol, sur une moyenne pondérée des prix du sucre brut et du maïs.

Source : OCDE/FAO (2023), Perspectives agricoles de l’OCDE et de la FAO ; Statistiques agricoles de l’OCDE (base de données), http://dx.doi.org/10.1787/agr-outl-data-fr.

9.4. Risques et incertitudes

L’évolution des politiques et les prix relatifs sont des risques déterminants

Les principaux risques et incertitudes qui pèsent sur l’avenir du secteur des biocarburants sont en grande partie liés au cadre de l’action publique, aux matières premières et aux prix du pétrole. Les incertitudes liées à l’action gouvernementale concernent la variation des niveaux d’incorporation prescrits, les mécanismes mis en œuvre pour contrôler l’application des règles, l’investissement dans les produits non traditionnellement destinés à la production de biocarburants, les exonérations fiscales et les subventions dont bénéficient les biocarburants et les carburants fossiles, ainsi que les mesures prises pour assurer la promotion des véhicules électriques et des CAD.

Le cadre de l’action publique va demeurer incertain car il est étroitement lié à l’évolution des prix agricoles et pétroliers. Les prix des carburants fossiles pèsent sur la compétitivité des biocarburants et sont donc liés aux subventions accordées au secteur. Depuis ces dernières années, les marchés du pétrole sont très instables, et la guerre menée par la Fédération de Russie contre l’Ukraine n’a fait que renforcer cette tendance. Ces fluctuations extrêmes des prix relevés sur les marchés de l’énergie portent atteinte à la structure du marché des biocarburants et pourraient avoir des conséquences durables. L’offre de matières premières constitue une autre source d’incertitude. Généralement, les pays cherchent à utiliser leurs surplus de matières premières pour produire des biocarburants, de façon à ne pas réduire les disponibilités alimentaires et menacer leur sécurité alimentaire. En effet, les biocarburants concurrencent la consommation alimentaire et peuvent nécessiter des terres cultivables supplémentaires, ce qui incite les pays à réfléchir avant d’accélérer leur production. Les obligations d'incorporation devraient néanmoins entraîner une hausse de la production de biocarburants dans certains pays émergents.

La flambée des prix récemment observée sur les marchés des céréales et de l’huile végétale ont ravivé les débats centrés sur l’opposition entre la production de carburant et la production alimentaire, dans un contexte où certains individus peinent à trouver suffisamment de nourriture. Une solution pourrait être d’utiliser les mesures relatives aux biocarburants pour réguler les crises liées aux prix de l’alimentation, en abaissant le niveau des obligations d'incorporation pendant un certain temps, par exemple. L’efficacité de ce type d’approche reste à démontrer, mais si cette démarche était privilégiée, elle ne viendrait pas perturber les projections linéaires établies à partir du scénario de référence.

Le parc mondial de véhicules électriques ne cesse de grandir depuis le milieu des années 2000. Plus de 20 pays ont annoncé leur décision d’abandonner progressivement et complètement les ventes de véhicules équipés de moteurs à combustion à interne, et huit autres pays, ainsi que l’Union européenne ont pris des engagements en faveur de véhicules zéro émission dans les 10 à 30 prochaines années4. De nombreux pays se sont fixés des objectifs de déploiement des véhicules électriques et ont adopté des programmes visant à accroître l’utilisation de ces véhicules et à promouvoir la recherche-développement (R-D) dans ce domaine. L’actualité récente a cependant démontré que des mesures en faveur des véhicules électriques pouvaient être abrogées ou suspendues. La Chine a notamment arrêté d’accorder des subventions à l’achat de véhicules électriques en janvier 2023. La consommation et la production de CAD pourraient se développer à long terme ; le succès de ce carburant repose toutefois sur le progrès technologique, l’adoption de mesures ambitieuses et le recours à des matières premières durables. Des avancées technologiques et la modification du cadre réglementaire dans le secteur des transports pourraient entraîner des écarts importants par rapport aux projections actuelles concernant les marchés de biocarburants. On s’attend à ce que les pays adoptent des mesures favorisant la mise en œuvre de nouvelles technologies pour réduire les émissions de GES, au moyen d’obligations d’incorporation, de subventions et d’allègements fiscaux. Toutes ces mesures ont pour effet de transférer les incertitudes en matière énergétique sur les marchés agricoles ce qui pourrait, à l’avenir, conduire la demande de biocarburants à dépendre de la réaction du secteur privé face à ces mesures. Les secteurs qui investissent actuellement dans les véhicules électriques et les CAD pourraient, en fonction de l’accueil qui sera réservé à cette technologie et des mesures que les pouvoirs publics prendront pour soutenir le mouvement, considérablement modifier la consommation des biocarburants au cours des dix années à venir, et au-delà.

Notes

← 1. Le biodiesel inclut le carburant diesel renouvelable (ou huile végétale hydrotraitée, HVH), bien qu’il s’agisse de deux produits différents.

← 3. http://www.planalto.gov.br/ccivil_03/_ato2015-2018/2017/lei/L13576.htm (en portugais uniquement).