La croissance mondiale a ralenti pour s’établir à 3.2 % en 2022, bien en deçà du niveau attendu au début de l’année, freinée par l’impact de la guerre en Ukraine, la crise du coût de la vie et le ralentissement de l’activité en Chine.

Des signes plus positifs ont commencé à apparaître, avec un début d’amélioration de la confiance des entreprises et des consommateurs, la baisse des prix des produits alimentaires et de l’énergie, et la réouverture complète de la Chine.

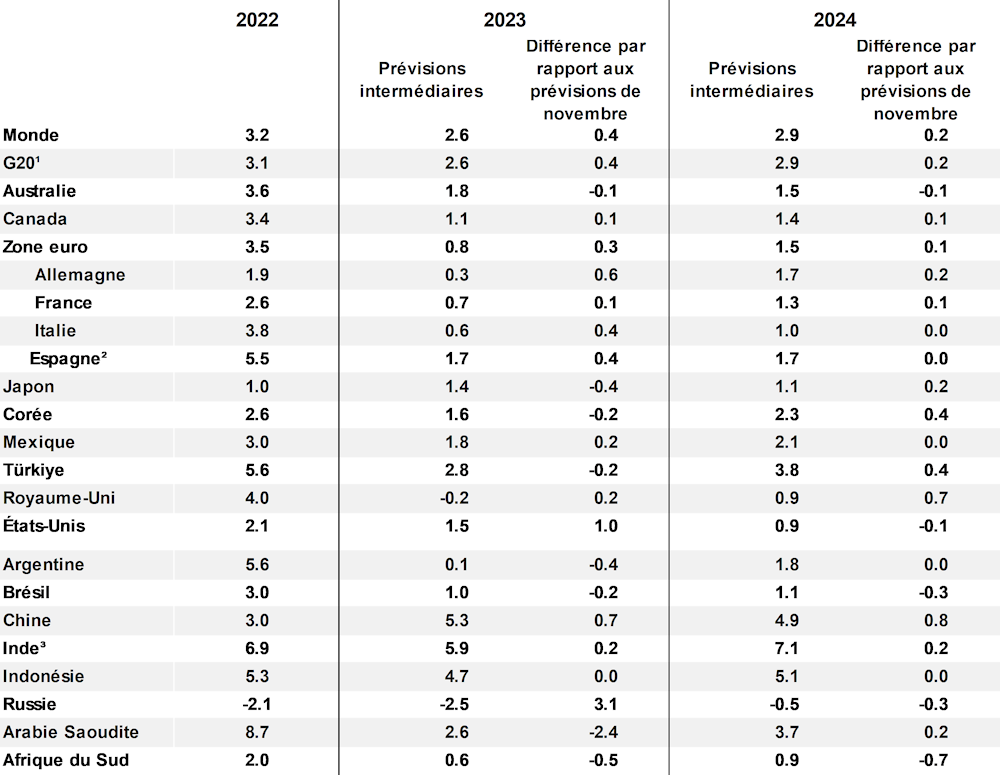

La croissance mondiale devrait rester inférieure à son niveau tendanciel en 2023 et 2024, s’établissant à 2.6 % et 2.9 % respectivement, tandis que le resserrement des politiques macroéconomiques continuera de produire ses effets. Néanmoins, une amélioration progressive est prévue en 2023 et 2024, en parallèle à l’atténuation des conséquences des prix élevés de l’énergie.

Aux États-Unis, la croissance annuelle du PIB devrait ralentir à 1.5 % en 2023 et à 0.9 % en 2024, la politique monétaire modérant les tensions liées à la demande. Dans la zone euro, la croissance devrait s’établir à 0.8 % en 2023, mais remonter à 1.5 % en 2024 à mesure que l’effet du niveau élevé des prix de l’énergie disparaît. En Chine, la croissance devrait rebondir pour atteindre 5.3 % cette année et 4.9 % en 2024.

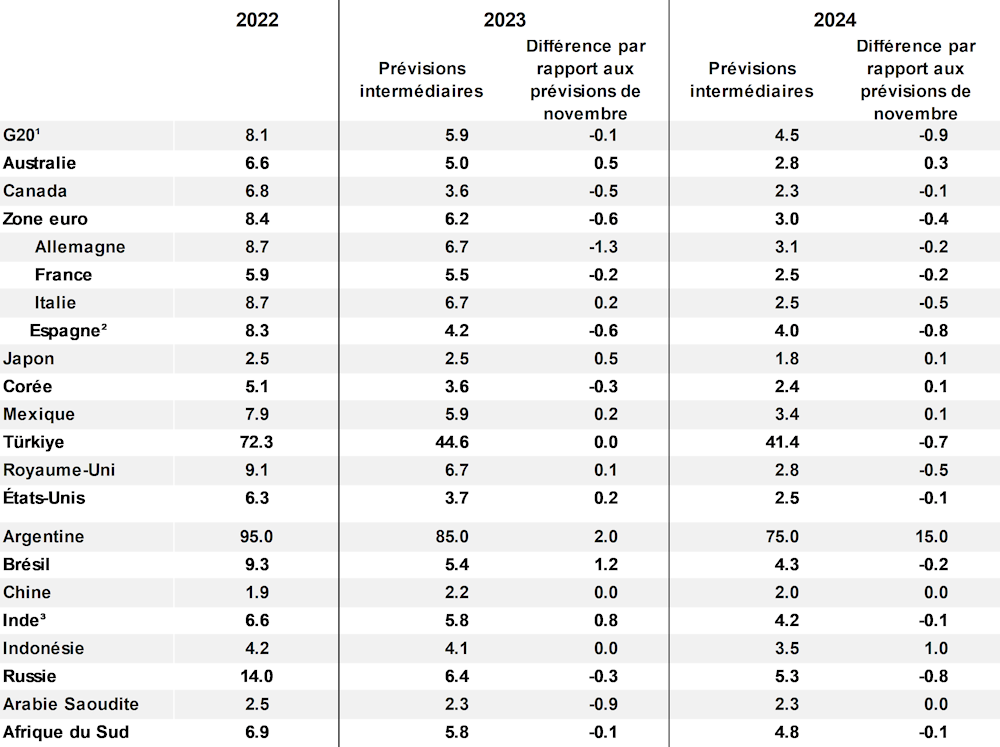

L’inflation globale diminue, mais l’inflation sous-jacente demeure élevée, sous l’effet des fortes hausses des prix des services, de l’augmentation des marges dans certains secteurs et des pressions à la hausse exercées sur les coûts par la situation tendue des marchés du travail.

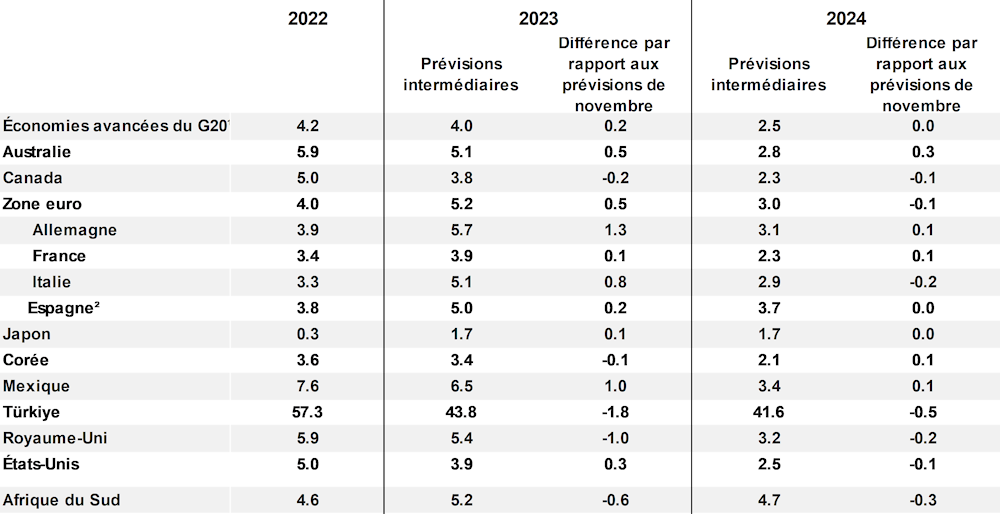

L’inflation devrait se modérer progressivement en 2023 et 2024, mais rester supérieure aux objectifs des banques centrales jusqu’au second semestre de 2024 dans la plupart des pays. Dans les économies du G20, l’inflation globale devrait reculer de 8.1 % en 2022 à 4.5 % en 2024. Dans les économies avancées du G20, l’inflation sous-jacente devrait s’établir en moyenne à 4.0 % en 2023 et à 2.5 % en 2024.

L’amélioration des perspectives reste fragile. Les risques sont devenus un peu mieux équilibrés, mais ils demeurent orientés à la baisse. L’incertitude qui entoure l’évolution de la guerre en Ukraine et ses conséquences dans leur globalité constitue un sujet de préoccupation majeur. Les conséquences précises des changements de politique monétaire sont difficiles à évaluer, et ils pourraient continuer de mettre au jour des vulnérabilités financières liées à un endettement élevé et à la valorisation excessive de certains actifs ainsi que pour des segments financiers spécifiques. Des tensions pourraient aussi réapparaître sur les marchés mondiaux de l’énergie, se traduisant par de nouvelles flambées des prix et une augmentation de l’inflation.

Les politiques monétaires doivent rester restrictives jusqu’à ce que l’on observe des signes clairs de réduction durable des tensions inflationnistes sous-jacentes. De nouvelles hausses des taux d’intérêt restent encore nécessaires dans de nombreuses économies, notamment aux États-Unis et dans la zone euro. Compte tenu du lent recul de l’inflation sous‑jacente, les taux directeurs vont probablement demeurer élevés pendant une bonne partie de l’année 2024.

Il faut que les aides budgétaires accordées pour atténuer l’impact des prix élevés des produits alimentaires et de l’énergie soient davantage ciblées sur ceux qui en ont le plus besoin. Un meilleur ciblage et une réduction opportune du niveau global des aides contribueraient à garantir la viabilité des finances publiques, à préserver les incitations à la réduction de la consommation d’énergie, et à contenir une relance de la demande en période d’inflation élevée.

Il est essentiel de relancer les efforts de réforme structurelle pour redynamiser la croissance de la productivité et atténuer les contraintes affectant l’offre. Améliorer la dynamique des entreprises, réduire les obstacles aux échanges internationaux et aux migrations économiques internationales, et favoriser un fonctionnement flexible et inclusif des marchés du travail sont des conditions indispensables à satisfaire afin de renforcer la concurrence, atténuer les pénuries d’approvisionnement et tirer davantage parti de la transformation numérique.

Une amélioration de la coopération internationale est nécessaire pour contribuer à surmonter les problèmes d’insécurité alimentaire et énergétique, aider les pays à faible revenu à assurer le service de leur dette, et parvenir à mieux coordonner les efforts d’atténuation des émissions de carbone.

Perspectives économiques de l'OCDE, Rapport intermédiaire, mars 2023

Une reprise fragile

Résumé

Tableau 1. Perspectives économiques intermédiaires de l’OCDE : prévisions, mars 2023

Croissance du PIB réel, glissement annuel, en pourcentage

Note : Écart par rapport aux Perspectives économiques de novembre 2022 mesuré en points de pourcentage, sur la base de chiffres arrondis. Les agrégats Monde et G20 sont calculés à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat (PPA). Les révisions des estimations de PPA influent sur les écarts mesurés au niveau des agrégats.

1. L’Union européenne (UE) est membre à part entière du Groupe des Vingt (G20), mais l’agrégat G20 comprend uniquement les pays qui en sont également membres à titre individuel.

2. L’Espagne est un invité permanent du G20.

3. Exercices budgétaires, qui débutent en avril.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113 ; et base de données des Perspectives économiques de l’OCDE, n° 112.

Tableau 2. Perspectives économiques intermédiaires de l’OCDE : prévisions, mars 2023

Inflation globale, en pourcentage

Note : Écart par rapport aux Perspectives économiques de novembre 2022 mesuré en points de pourcentage, sur la base de chiffres arrondis. L’agrégat G20 est calculé à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat (PPA). Les révisions des estimations de PPA influent sur l’écart mesuré au niveau de l’agrégat.

1. L’Union européenne (UE) est membre à part entière du Groupe des Vingt (G20), mais l’agrégat G20 comprend uniquement les pays qui en sont également membres à titre individuel.

2. L’Espagne est un invité permanent du G20.

3. Exercices budgétaires, qui débutent en avril.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113 ; et base de données des Perspectives économiques de l’OCDE, n° 112.

Tableau 3. Perspectives économiques intermédiaires de l’OCDE : prévisions, mars 2023

Inflation sous-jacente, en pourcentage

Note : Écart par rapport aux Perspectives économiques de novembre 2022 mesuré en points de pourcentage, sur la base de chiffres arrondis. L’agrégat « Économies avancées du G20 » est calculé à l’aide de pondérations variables fondées sur les PIB nominaux, à parité de pouvoir d’achat (PPA). Les révisions des estimations de PPA influent sur l’écart mesuré au niveau de l’agrégat. L’inflation sous-jacente exclut les prix des produits alimentaires et de l’énergie.

1. L’Union européenne (UE) est membre à part entière du Groupe des Vingt (G20), mais l’agrégat G20 comprend uniquement les pays qui en sont également membres à titre individuel.

2. L’Espagne est un invité permanent du G20.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113 ; et base de données des Perspectives économiques de l’OCDE, n° 112.

On relève des signes de redressement de la croissance mondiale après le fléchissement intervenu à la fin de 2022

1. La croissance mondiale a atteint 3.2 % en 2022, soit environ 1.3 point de pourcentage en deçà du niveau qui était escompté dans les Perspectives économiques de l’OCDE de décembre 2021, en raison des répercussions de la guerre d’agression menée par la Russie contre l’Ukraine, des pressions exercées sur les revenus des ménages par la forte inflation, de la hausse des taux d’intérêt et des perturbations persistantes de l’activité économique en Chine. Au quatrième trimestre de l’année dernière, la croissance a ralenti dans la plupart des économies du G20 (graphique 1, partie A). Les échanges mondiaux ont reculé, la poursuite du redressement du tourisme international ayant été compensée par une baisse du volume d’échanges de marchandises (graphique 1, partie B). La région Asie-Pacifique a particulièrement manqué de dynamisme au cours des derniers mois de 2022, puisque la production a stagné au Japon, l’activité a été freinée en Chine par les confinements persistants et une vague d’infections, et un retournement du secteur des technologies a affaibli la production et les exportations en Corée. La croissance a également été atone en Europe, où la production a reculé dans bon nombre économies d’Europe centrale et orientale et de secteurs à forte intensité énergétique, compte tenu des forts effets négatifs induits par le niveau extrêmement élevé des prix de l’énergie. La principale bonne surprise à la fin de 2022 est venue des États-Unis, où la résilience persistante du marché du travail a largement compensé l’effet de la hausse des taux d’intérêt sur l’investissement privé.

Graphique 1. La croissance mondiale a ralenti tout au long de l’année 2022

Pourcentage de variation en glissement trimestriel

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113 ; Bureau central de planification (CPB, Centraal Planbureau) des Pays-Bas ; et calculs de l’OCDE.

2. En dehors du G20, certaines économies émergentes et en développement, sur lesquelles soufflaient déjà des vents contraires à la suite de la pandémie de COVID-19 et de la flambée des cours de nombreuses matières premières consécutive au déclenchement de la guerre en Ukraine, ont également ressenti les effets négatifs de la montée des taux d’intérêt dans les économies avancées au cours de l’année écoulée. Un certain nombre d’économies en développement d’Afrique, d’Asie et des Amériques ont été confrontées à des fléchissements marqués de l’activité économique et à de vives tensions sur leur balance des paiements.

Les indicateurs récents laissent entrevoir un raffermissement de l’activité au début de 2023

3. Les données mensuelles du début de l’année 2023 laissent augurer une amélioration à court terme des perspectives de croissance dans les principales économies. Les données relatives à l’activité se sont avérées meilleures qu’on ne s’y attendait aux États-Unis, et les marchés du travail restent tendus dans la quasi-totalité des économies du G20, notamment en Europe, soutenant la consommation privée. Les indicateurs établis à partir d’enquêtes se sont également redressés, après les points bas auxquels ils étaient tombés à la fin de 2022. La confiance des consommateurs a commencé à s’améliorer, et les indicateurs tirés d’enquêtes réalisées auprès des entreprises se sont stabilisés ou ont rebondi dans toutes les grandes régions (graphique 2). En février, les entreprises faisant état d’une augmentation de la production ont été plus nombreuses que celles faisant état d’une diminution dans toutes les grandes économies, et des hausses sensibles ont été observées à cet égard aux États-Unis, dans la zone euro, en Chine et au Royaume-Uni.

4. L’amélioration de l’activité et de la confiance dans les principales économies du G20 au début de 2023 est due au recul des prix mondiaux de l’énergie et des produits alimentaires (graphique 3), qui renforce le pouvoir d’achat, et devrait contribuer à faire diminuer l’inflation globale, ainsi qu’à l’effet positif escompté du redémarrage des activités qui avaient été suspendues en Chine sur l’économie mondiale. Le recul des prix de l’énergie tient en partie à l’impact de la douceur des températures hivernales en Europe, qui a contribué à préserver les stocks de gaz, ainsi qu’à la réduction de la consommation d’énergie observée dans de nombreux pays. L’effet des mesures prises contre les exportations d’énergie russes a par ailleurs été plus limité qu’on ne s’y attendait initialement, la Russie maintenant dans une large mesure le niveau de ses exportations en accroissant ses ventes sur d’autres marchés, quoiqu’avec des décotes considérables. Les prix des produits alimentaires et des engrais sont également redescendus des sommets qu’ils avaient atteints l’année dernière. Néanmoins, les prix de l’énergie et des produits alimentaires demeurent nettement supérieurs aux niveaux observés avant la pandémie, si bien que le budget de nombreux ménages à faible revenu reste sous tension. La sécurité alimentaire et énergétique demeure également fragile, en particulier dans les économies émergentes et les pays à faible revenu ainsi que parmi les ménages modestes.

5. Des données d’enquêtes laissent entrevoir un vif rebond de l’activité en Chine en janvier et février, et une partie de l’épargne accumulée par les ménages pendant la période de la politique « zéro COVID » sera probablement dépensée en 2023, stimulant la demande globale. Une reprise des voyages internationaux des résidents chinois renforcera encore le trafic aérien mondial et les échanges de services, les gains les plus importants étant probablement enregistrés dans les économies voisines d’Asie, compte tenu des destinations habituelles des touristes chinois avant la pandémie (graphique 4, partie A). Dans le même temps, le renforcement de la demande de matières premières en Chine, qui représente une proportion considérable de la consommation sur de nombreux marchés, va probablement tirer leurs prix vers le haut (graphique 4, partie B). Cela vaut particulièrement si la demande chinoise d’énergie s’accroît sensiblement, après avoir stagné en 2022.

6. Les conditions financières mondiales se sont nettement durcies depuis le début de 2022. Les taux d’intérêt réels à long terme ont vivement augmenté, provoquant un réajustement des prix de différentes catégories d’actifs, notamment des actions, et se traduisant par des moins-values latentes considérables sur les portefeuilles d’obligations détenus par les établissements financiers. Des signes de l’impact du durcissement des politiques monétaires ont commencé à apparaître dans certains pans du secteur bancaire, notamment dans les banques régionales aux États-Unis. Dans un certain nombre d’économies, la croissance effective et attendue du crédit a ralenti, devenant même négative dans certaines enquêtes récentes sur la distribution du crédit bancaire, notamment dans la zone euro. Cela transparaît dans la contraction connexe de la masse monétaire au sens large constatée dans plusieurs grandes économies, après la forte croissance observée pendant la pandémie. Aux États-Unis, la masse monétaire M2 a récemment diminué en glissement annuel pour la première fois depuis plus de 60 ans. Le mouvement d’appréciation régulière du dollar des États-Unis pendant une grande partie de l’année 2022 s’est cependant inversé en partie, ce qui a contribué à faire baisser les prix en monnaie locale des produits alimentaires et énergétiques importés dans de nombreux pays.

Graphique 2. Les indicateurs établis à partir d’enquêtes laissent entrevoir une amélioration au début de 2023

Source : S&P Global ; et base de données des Principaux indicateurs économiques de l’OCDE.

Graphique 3. Les prix de l’énergie et des produits alimentaires ont diminué ces derniers mois

Indice 2019 = 100

Note : Renvoie au prix du pétrole Brent exprimé en USD nominaux ; à l’indice TTF Neutral Gas Price pour l’Europe ; au prix du charbon de Newcastle exprimés en USD nominaux ; à l’Indice FAO pour les prix des produits alimentaires, pour celui des céréales et pour celui de l’huile végétale ; et aux prix de l’urée exprimés en USD nominaux.

Source : Refinitiv ; Organisation des Nations Unies pour l’alimentation et l’agriculture (FAO) ; Banque mondiale ; et calculs de l’OCDE.

Graphique 4. Le redémarrage des activités économiques qui avaient été suspendues en Chine va se répercuter sur la demande mondiale

Note : Partie A : les données relatives à l’Australie se rapportent à la période d’un an allant de juin 2018 à juin 2019, tandis que les données relatives à la France correspondent à 2018. Partie B : les données relatives au pétrole, au gaz naturel, aux engrais, au maïs et au coton se rapportent à 2021, tandis que pour toutes les autres matières premières, les données correspondent à 2020.

Source : Perspectives économiques intermédiaires de l’OCDE de mars 2020 ; Agence internationale de l’énergie (AIE) ; base de données des Perspectives agricoles de l’OCDE et de la FAO ; Banque mondiale ; Association internationale des engrais (IFA) ; et calculs de l’OCDE.

L’inflation globale diminue, mais l’inflation sous-jacente se révèle persistante

7. L’inflation globale mesurée par les prix à la consommation et l’inflation sous-jacente (hors produits alimentaires et énergie) restent généralement bien supérieures aux objectifs des banques centrales, mais l’inflation globale a commencé à reculer dans la plupart des économies. Cela tient essentiellement au fléchissement des prix de l’énergie et des produits alimentaires (graphique 3). On observe toujours une divergence marquée des taux d’inflation entre pays, ceux-ci étant encore relativement bas dans certaines économies d’Asie, notamment en Chine et au Japon, mais très élevés en Türkiye et en Argentine. Le récent tassement de l’inflation globale a également trouvé un écho dans les anticipations d’inflation des ménages et des marchés dans les grandes économies avancées.

8. Ce recul de l’inflation globale ne s’est pas encore accompagné d’une diminution correspondante de l’inflation sous-jacente (graphique 5), dans la mesure où les fortes tensions sur les coûts et, dans certains secteurs, l’augmentation des bénéfices unitaires continuent de tirer les prix vers le haut. L’inflation des biens a commencé à diminuer dans la plupart des pays (graphique 6), compte tenu du fléchissement généralisé du secteur observé l’année dernière, ainsi que de la normalisation progressive de la composition de la demande avec la diminution de la part des biens au profit de celle des services, et de la réduction des goulets d’étranglement au niveau des chaînes d’approvisionnement mondiales. En revanche, l’inflation des services a continué d’augmenter, les hausses des coûts de l’énergie et des transports étant répercutées sur les prix de détail, la demande de services se raffermissant, et les pressions sur les coûts unitaires de main-d’œuvre restant élevées dans un contexte de marchés du travail tendus.

Graphique 5. L’inflation sous-jacente s’avère persistante

Pourcentage, glissement annuel

Note : Calcul basé sur le déflateur de la consommation des ménages pour les États-Unis, sur l’indice des prix à la consommation harmonisé pour la zone euro, et sur l’indice des prix à la consommation pour le Japon.

Source : Base de données de l’OCDE sur les prix à la consommation ; Eurostat ; et calculs de l’OCDE.

Graphique 6. L’inflation des services continue d’augmenter

Pourcentage, glissement annuel

Note : Calcul basé sur le déflateur de la consommation des ménages pour les États-Unis, sur l’indice des prix à la consommation harmonisé pour la zone euro, et sur l’indice des prix à la consommation pour le Japon. Les données sont corrigées des variations saisonnières pour les États-Unis et la zone euro.

Source : Bureau d’analyse économique (BEA, Bureau of Economic Analysis) des États-Unis ; Banque centrale européenne (BCE) ; Base de données de l’OCDE sur les prix à la consommation ; et calculs de l’OCDE.

9. La faiblesse du chômage et le taux élevé d’emplois vacants qui caractérisent la plupart des grandes économies (graphique 7), conjugués à la période prolongée de forte inflation, ont tiré vers le haut la croissance des salaires nominaux. Toutefois, dans certains pays, notamment aux États-Unis, le rythme de progression des salaires a maintenant commencé à se stabiliser, voire à diminuer. Néanmoins, dans la plupart des économies, les taux d’augmentation des salaires demeurent à des niveaux qui, s’ils devaient perdurer, seraient incompatibles avec un retour de l’inflation vers l’objectif visé, compte tenu de la faiblesse de la croissance sous‑jacente de la productivité, à moins que les marges bénéficiaires des entreprises ne se contractent.

Graphique 7. Les marchés du travail restent tendus

Note : Partie A : pourcentage de variation en glissement annuel des traitements et salaires proposés dans les offres d’emploi publiées sur Indeed, après prise en compte des intitulés de poste. Partie B : le nombre d’emplois vacants par chômeur correspond au nombre de postes non pourvus rapporté au nombre de chômeurs âgés de 15 ans ou plus. Dans le cas de l’Allemagne, le nombre de chômeurs est la moyenne sur 3 mois du nombre de chômeurs âgés de 15 à 74 ans.

Source : Baromètre de l’évolution des salaires de Indeed (Indeed Wage Tracker) ; Base de données des statistiques à court terme sur le marché du travail de l’OCDE ; Eurostat ; et calculs de l’OCDE.

La croissance devrait rester modérée et l’inflation baisser progressivement

10. La croissance mondiale devrait progresser à un rythme inférieur à la tendance en 2023‑24, l’inflation se modérant peu à peu à mesure que l’impact du resserrement rapide et synchronisé de la politique monétaire, opéré au cours de l’année écoulée, deviendra pleinement tangible (graphique 8, graphique 13). La baisse des prix des matières premières et la réouverture complète de la Chine expliquent une modeste révision à la hausse des projections de croissance pour 2023 par rapport aux Perspectives économiques de l’OCDE parues en novembre 2022, mais ce bonus de croissance devrait rapidement disparaître. Dans de nombreux pays, la demande devrait être préservée grâce à un nouvel assouplissement des taux d’épargne des ménages qui n’ont pas encore totalement utilisé l’épargne supplémentaire accumulée pendant la pandémie. De manière générale, l’impact du durcissement des conditions financières devrait se répercuter au fil du temps sur l’ensemble de l’économie, en particulier sur l’investissement privé. Les perturbations causées par la guerre en Ukraine risquent en outre de continuer à peser sur la production mondiale, directement, mais aussi indirectement, sous l’effet des incertitudes, des risques persistants pour la sécurité alimentaire et énergétique et des fluctuations importantes sur les marchés des matières premières, à mesure que ceux‑ci intègreront pleinement les plafonnements de prix et les embargos des pays occidentaux sur les produits énergétiques russes.

Graphique 8. Les taux d’intérêt directeurs ont augmenté plus rapidement qu’au cours des autres cycles récents

Hausse cumulée mensuelle des taux d’intérêt directeurs depuis le début du cycle de resserrement, en pourcentage

Note : « Actuel » désigne le cycle de resserrement actuel de la politique monétaire, « Précédents » la moyenne des trois cycles précédents. M1 à M12 désignent les mois, le premier relèvement des taux directeurs ayant eu lieu au mois 1 (M1).

Source : Base de données des Perspectives économiques de l’OCDE ; Banque des règlements internationaux ; et calculs de l’OCDE.

11. La croissance annuelle moyenne du PIB mondial devrait s’élever à 2.6 % en 2023 puis se redresser pour atteindre 2.9 % en 2024, soit un taux proche de la tendance prépandémie, mais inférieur à celui des décennies précédentes (tableau 1, graphique 9). Les projections de croissance mondiale pour 2023‑24 pourraient être plus faibles que pour toute autre période de deux ans depuis la crise financière mondiale, à l’exception de l’effondrement survenu au début de la pandémie. L’ensemble des économies du G20 sauf deux devrait enregistrer un ralentissement de leur croissance en 2023 par rapport à 2022, la Chine constituant une exception notable en raison de l’assouplissement de ses restrictions anti‑COVID.

12. Aux États‑Unis, la croissance devrait se situer en‑deçà de son potentiel en 2023 et 2024, la politique monétaire modérant les tensions liées à la demande. Si leur croissance annuelle moyenne devrait fléchir cette année et l’année prochaine, les taux de croissance en glissement trimestriel devraient cesser de diminuer au dernier semestre de 2023 et s’améliorer ensuite. La croissance dans la zone euro sera également lente en 2023. Les retombées positives de la baisse des prix de l’énergie et du recul de l’inflation devraient cependant contribuer à améliorer graduellement la dynamique de croissance, portant la croissance annuelle moyenne en 2024 à près du double du taux de 0.8 % projeté pour 2023. De même, le Royaume‑Uni devrait connaître un léger rebond en 2024, avec une production augmentant de 0.9% après un recul en glissement annuel en 2023. Au Japon, étant donné les mesures supplémentaires de relance budgétaire adoptées cette année et l’absence de modification des taux d’intérêt directeurs, le taux de croissance devrait osciller entre 1 % et 1½ pour cent par an en 2023 et 2024. La Corée et l’Australie vont bénéficier du rebond attendu de la croissance en Chine, qui compensera l’effet du durcissement des conditions financières.

Graphique 9. La croissance mondiale est inférieure aux prévisions d’avant la guerre en Ukraine

En pourcentage, en glissement annuel

Note : Projections issues des présentes Perspectives économiques intermédiaires et des éditions de décembre 2021 et de novembre 2022 des Perspectives économiques de l’OCDE.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113 ; base de données des Perspectives économiques de l’OCDE, n° 110 ; base de données des Perspectives économiques de l’OCDE, n° 112 ; et calculs de l’OCDE.

13. Les économies de marché émergentes d’Asie subiront probablement moins les conséquences du ralentissement mondial grâce au rebond de la Chine et à leurs tensions inflationnistes plus modérées. En Chine, la croissance devrait rebondir à 5.3 % cette année avant de reculer à 4.9 % en 2024. En Inde, l’inflation devrait se modérer à environ 6 % durant l’exercice budgétaire 2023‑24 sur fond de durcissement des conditions financières, avant de rebondir pour revenir à quelque 7 % au cours de l’exercice budgétaire 2024‑25. En Indonésie, l’économie continuera de croître entre 4.7 et 5 % par an en 2023‑24. Dans beaucoup d’autres économies de marché émergentes, dont l’Afrique du Sud et le Brésil, la croissance devrait rester atone, à environ 1 % par an en moyenne, au cours des deux prochaines années. En Türkiye, l’activité sera probablement nettement freinée dans les premiers mois de 2023 en raison des larges pertes causées par le récent tremblement de terre. Elle devrait néanmoins repartir sous l’impulsion de la hausse des dépenses consacrées à la reconstruction. La croissance en année pleine devrait s’y établir à 2.8 % en 2023 et 3.8 % en 2024. En Russie, la production devrait ralentir cette année et la suivante, l’effet des sanctions économiques et financières commençant à se renforcer.

14. Avec le ralentissement de la croissance économique mondiale, l’inflation des prix de l’énergie et des produits alimentaires qui faiblit et les effets de plus en plus tangibles du resserrement de la politique monétaire opéré par la plupart des grandes banques centrales, l’augmentation des prix à la consommation devrait se modérer. L’inflation globale devrait régresser en 2023 et 2024 dans la quasi‑totalité des économies du G20 (tableau 2). Cela dit, l’inflation annuelle restera nettement supérieure à l’objectif presque partout pendant l’essentiel de 2024 (graphique 10).

Graphique 10. L’inflation devrait baisser progressivement

Hausse annuelle des prix à la consommation, en pourcentage

Note : Dans le cas de l’Inde, les projections se rapportent aux exercices budgétaires, qui débutent en avril.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113.

15. Aux États‑Unis et au Canada, où l’inflation a atteint son point culminant mi‑2022 et où le resserrement de la politique monétaire a commencé plus tôt que dans beaucoup des autres grandes économies avancées, le retour de l’inflation au niveau de l’objectif devrait être plus rapide que dans la zone euro ou au Royaume‑Uni. Aux États‑Unis, l’inflation sous‑jacente (mesurée à l’aide du déflateur de la consommation privée) devrait s’établir en moyenne à environ 4 % en 2023 et 2 ½ pour cent en 2024 (tableau 3). À la fin de 2024, l’inflation globale et l’inflation sous‑jacente ne devraient être que légèrement supérieures à 2 %. À la faveur de l’allègement des tensions liées à la hausse des prix des produits alimentaires et de l’énergie au Japon, l’inflation globale devrait revenir à un niveau inférieur à 2 % fin 2023 et s’établir à 1.8 % en moyenne en 2024. En revanche, compte tenu des envolées des prix de l’énergie de 2022, qui continuent de se répercuter sur l’ensemble de l’économie, l’inflation globale comme l’inflation sous‑jacente devraient rester plus longtemps supérieures à l’objectif dans la zone euro. Après avoir atteint 8.4 % en 2022, l’inflation globale annuelle devrait baisser à 6.2 % en 2023 et à 3 % en 2024. L’inflation sous‑jacente dans la zone euro, qui avait augmenté en 2022, devrait s’établir à plus de 5 % en moyenne en 2023 avant de reculer à 3 % en 2024.

16. Dans la plupart des économies de marché émergentes du G20, l’inflation devrait également reculer peu à peu au cours des deux prochaines années. Son niveau et son évolution seront cependant sensiblement variables selon les pays. Les grandes économies émergentes d’Asie devraient enregistrer des taux d’inflation faibles (Chine) à modérés (Inde et Indonésie) en 2023‑24. L’inflation devrait rester supérieure à l’objectif au Brésil et au Mexique en 2023, mais retomber dans la moitié haute de la fourchette cible fin 2024, grâce aux mesures prises rapidement par ces pays pour resserrer leurs politiques monétaires. Un ralentissement de l’inflation est également attendu en Afrique du Sud, elle devrait passer sous la barre des 5% en 2024.

Les risques de révision à la baisse sont prédominants

17. Les risques sont devenus un peu mieux équilibrés au cours des derniers mois, mais demeurent orientés à la baisse. Notamment en raison de la situation géopolitique alarmante, l’incertitude demeure forte, en particulier s’agissant de l’évolution de la guerre en Ukraine et de ses conséquences pour l’économie mondiale. Il en découle un risque important de nouvelle détérioration de la sécurité alimentaire dans les économies émergentes et en développement. Même si les expéditions céréalières en provenance d’Ukraine se sont améliorées depuis la mi‑2022 et si les récoltes ont été bonnes dans plusieurs grands pays de culture du blé, le marché reste vulnérable à une nouvelle rupture d’approvisionnement causée par la guerre ou par des phénomènes météorologiques extrêmes, dont la fréquence s’est accrue. Les tensions liées aux échanges restent aussi une source de préoccupation. L’augmentation de la valeur cumulée des importations de marchandises soumises à des restrictions par les économies du G20 explique cette situation, de même que l’instauration, par plusieurs pays non membres du G7, de nouvelles restrictions aux exportations de produits alimentaires, de nourriture animale et d’engrais après le déclenchement de la guerre en Ukraine. Les risques à moyen terme pesant sur la croissance et les prix s’aggravent également en raison de la fragmentation des chaînes de valeur mondiales et, dans certains cas, du choix par les sociétés mères d’une localisation induisant davantage de coûts, mais moins lointaine.

18. Un autre risque central tient à l’ampleur et à la durée incertaines du resserrement monétaire que les autorités devront opérer pour faire durablement baisser l’inflation. En cas de persistance de tensions accrues sur les coûts ou les marges, ou de nouveaux signes de dérive à la hausse des anticipations d’inflation à moyen et long terme, les banques centrales seraient contraintes de maintenir leurs taux directeurs élevés plus longtemps qu’actuellement prévu. Il s’ensuivrait des fluctuations importantes sur les marchés financiers comme au début de 2023, après la parution de chiffres de croissance de l’emploi et d’inflation plus élevés que prévu aux États‑Unis.

19. Le relèvement des taux d’intérêt pourrait en outre avoir des effets plus importants qu’attendu sur la croissance économique, en particulier si cette montée met au jour des vulnérabilités financières sous‑jacentes. Si une détente de marchés en surchauffe, comme ceux de l’immobilier, et une correction de la valeur des portefeuilles financiers sont des canaux habituels par lesquels la politique monétaire se matérialise, il n’en est pas moins difficile d’évaluer quel sera, dans son ensemble, l’impact de la hausse des taux d’intérêt. Les niveaux d’endettement et les ratios de service de la dette étaient élevés dans nombre d’économies même avant que l’effet de la montée des taux d’intérêt ne se concrétise (graphique 11). De plus, de brusques variations des taux d’intérêt du marché et de la valeur de marché actuelle des portefeuilles obligataires pourraient aussi mettre encore plus en évidence les risques de duration inhérents aux modèles économiques des institutions financières, comme en témoigne la faillite de la Silicon Valley Bank en mars aux États‑Unis. La mise en œuvre rapide de mesures visant à protéger les déposants, quitte à pénaliser les actionnaires, et le renforcement de la réglementation après la crise financière mondiale réduisent le risque de contagion financière de tels événements. En outre, des corrections des prix des logements ont déjà commencé après le durcissement de la politique monétaire, les prix en valeur nominale baissant actuellement dans de nombreuses économies (graphique 12) et les prix en valeur réelle se dégradant encore plus vite étant donné l’inflation des prix à la consommation. L’expérience passée suggère que l’effondrement des marchés du logement peut être un frein important à l’activité économique et amplifier fortement les risques financiers.

Graphique 11. Un endettement élevé et des ratios croissants de service de la dette révèlent des vulnérabilités financières

En pourcentage

Note : Dette totale résultant de la somme de la dette du secteur privé non financier sur la base des valeurs de marché et de la dette des administrations publiques sur la base des valeurs nominales. Données agrégées relatives aux économies avancées (EA) et aux économies émergentes (EME) fondées sur des pondérations à PPA.

Source : Banque des règlements internationaux ; et calculs de l’OCDE.

20. Beaucoup d’économies de marché émergentes pourraient par ailleurs peiner encore davantage à acquitter le service d’une dette déjà lourde, notamment les économies importatrices de matières premières ou bien celles où existent des asymétries entre la composition en devises des passifs et celle des recettes extérieures. Les économies à faible revenu sont particulièrement exposées à un risque de surendettement. Selon les analyses du FMI concernant la viabilité de la dette des pays à faible revenu, plus de la moitié des 69 économies évaluées étaient, en janvier 2023, soit en situation de surendettement, soit exposées à un tel risque.

21. En Europe, le risque d’une grave pénurie des approvisionnements énergétiques s’est atténué, mais n’a pas disparu. Contrairement à ce que l’on a pu craindre, les stocks de gaz actuels avoisinent des niveaux inédits pour cette période de l’année. La consommation a brusquement diminué sous l’effet de prix record. La douceur de l’hiver dans l’hémisphère nord et les investissements dans l’efficacité énergétique ont contribué à ce phénomène. Le niveau des importations de gaz naturel liquéfié (GNL) reste également élevé grâce aux nouvelles capacités de stockage en mer de certains pays et aux importations résiduelles de Russie acheminées par gazoducs. Des problèmes se posent toujours néanmoins pour constituer des stocks suffisants pour l’hiver 2023-24. En 2023, les approvisionnements russes risquent d’être minimes par rapport aux premiers mois de 2022 et le rebond probable de la demande chinoise pourrait intensifier la concurrence pour une offre mondiale de GNL déjà sous tension. De ce fait, les prix de l’énergie pourraient s’envoler de nouveau, suscitant une autre flambée des prix à la consommation ainsi que de nouvelles graves perturbations économiques. Des risques de hausses de prix subsistent également sur les marchés pétroliers, compte tenu de l’ampleur des incertitudes concernant la manière dont l’incidence des sanctions occidentales frappant le pétrole et les produits pétroliers russes affectera la demande mondiale.

Graphique 12. Les prix des logements ont commencé à baisser, intégrant l’effet de la politique monétaire

Variations en pourcentage des logements en valeur nominale depuis le pic le plus récent

Note : La valeur la plus récente correspond à février 2023 pour l’Australie, la Norvège et le Royaume‑Uni ; à janvier 2023 pour l’Allemagne, la Corée, la Nouvelle‑Zélande et les Pays‑Bas; et à décembre 2022 pour le Canada, les États‑Unis et la Suède. Le pic le plus récent a été atteint en novembre 2021 en Nouvelle‑Zélande, janvier 2022 en Australie, février 2022 en Suède, avril 2022 au Canada, mai 2022 en Corée, juin 2022 en Allemagne et aux États‑Unis, juillet 2022 aux Pays‑Bas, août 2022 en Norvège et au Royaume-Uni. Toutes les données sont corrigées des variations saisonnières.

Source : CoreLogic ; Europace ; Autorité fédérale américaine du financement du logement ; Nationwide ; Association des agents immobiliers norvégiens ; Reinz ; Bureau des statistiques du Danemark ; Agence Coréenne des Statistiques ; Bureau central des statistiques des Pays‑Bas ; Indice des prix des logements de la Teranet‑National Bank ; Valueguard ; et calculs de l’OCDE.

22. Une absence d’accord sur le relèvement du plafond de la dette fédérale américaine est peu probable, mais pourrait avoir d’importantes conséquences négatives. Ce plafond a d’ores et déjà été atteint en janvier 2023 et, dans les mois à venir, les possibilités de recours permettant de contourner cette limite seront presque entièrement épuisées. Même si un accord interviendra probablement à un moment ou à un autre, le délai qui s’écoulerait avant d’y parvenir accroîtrait l’incertitude et susciterait des turbulences financières, comme ce fut le cas en 2013. Faute d’accord, des perturbations économiques encore plus graves s’ensuivraient compte tenu de l’ampleur actuelle du déficit budgétaire fédéral et des mesures à prendre pour le combler sans tarder.

Impératifs pour l’action publique

Politique monétaire

23. Ces derniers mois, la plupart des banques centrales ont continué de resserrer leur politique monétaire, signe de la persistance de tensions généralisée sur les prix et de la nécessité d’empêcher une augmentation des anticipations d'inflation durable ainsi que l'apparition de tensions sur les coûts. Quelques banques centrales ayant resserré précocement leur politique monétaire, dont la Banque du Canada et la Banque centrale du Brésil, ont annoncé une pause de manière à pouvoir évaluer les répercussions économiques des hausses cumulées des taux directeurs. D’autres, parmi lesquelles la Réserve fédérale des États-Unis et la Banque de réserve d'Australie, ont poursuivi leur mouvement de resserrement mais commencent à en réduire le rythme, faisant savoir parallèlement que les taux directeurs resteront à des niveaux élevés pendant une période prolongée.

24. On observe aussi maintenant un durcissement des conditions financières dans plusieurs économies avancées en raison de la réduction des bilans des banques centrales, celles-ci décidant de ne pas (ou pas intégralement) réinvestir le produit des obligations arrivant à échéance, ou bien de procéder de manière active à des cessions de titres. L’impact du resserrement quantitatif est difficile à prévoir avec certitude, les précédents étant trop peu nombreux pour permettre d’éclairer l’analyse. Néanmoins, il est probable qu’il sera moins important que celui de l’assouplissement quantitatif, qui entraînait un accroissement des liquidités sur les marchés mais avait aussi d'autres effets venant du signal d’assouplissement de la politique monétaire donné par les autorités alors que les taux se situaient à leur plancher effectif. Lorsque d'importantes fragilités financières se matérialisent, comme au Royaume-Uni en automne dernier ou aux États-Unis actuellement, une communication claire est indispensable si le resserrement quantitatif doit se poursuivre comme prévu, et les autorités doivent prendre parallèlement des mesures temporaires pour améliorer la liquidité des marchés et minimiser les risques de contagion.

25. Le calibrage des mesures monétaires nationales est une tâche complexe, et il faut que les politiques publiques puissent évoluer à mesure de l’apparition de données nouvelles, étant donné qu’on ne sait pas avec certitude avec quelle rapidité le relèvement des taux d’intérêt produira ses effets, ni quels seront les effets d’entraînement potentiels du resserrement des politiques dans d'autres pays. Un resserrement simultané dans plusieurs pays va probablement limiter l'impact sur les taux de change, ce qui aura potentiellement pour effet d'allonger la durée nécessaire pour réussir à ramener l’inflation vers son objectif, ou de nécessiter un durcissement plus marqué. En même temps, le resserrement général à l’ordre du jour dans de nombreux pays va probablement entraîner plus largement une baisse de la demande et des prix au niveau mondial.

26. Plusieurs trimestres de taux d’intérêt réels positifs et de croissance inférieure à la tendance seront probablement nécessaires pour apaiser durablement les tensions sur les ressources et permettre une désinflation sur la durée, notamment dans les cas où l’inflation est alimentée en grande partie par des tensions sur la demande. Dans les économies avancées, les taux directeurs devraient culminer en 2023 à 5¼‑5½ pour cent aux États-Unis, 4¾ pour cent au Canada, 4¼ pour cent dans la zone euro (taux principal de refinancement) ainsi qu’au Royaume-Uni, et à 4.1% en Australie (graphique 13, partie A). Le repli de l’inflation attendu selon les projections sur les deux prochaines années pourrait permettre un léger assouplissement dans certaines économies en 2024, notamment dans celles où le cycle de resserrement est déjà proche de son terme. Au Japon, où les tensions sous-jacentes sur les prix restent relativement modérées, on fait l’hypothèse du maintien d'une orientation accommodante, avec toutefois de nouveaux ajustements progressifs du cadre de contrôle de la courbe des rendements afin de pouvoir en accentuer la pente.

27. Le resserrement des conditions financières au niveau mondial, la poursuite de la hausse des taux directeurs dans les économies avancées et la persistance des tensions inflationnistes limitent la marge de manœuvre des autorités dans la plupart des économies de marché émergentes (graphique 13, partie B). Le différentiel entre les taux directeurs nationaux et ceux des États-Unis va sans doute rester une considération importante pour les décideurs, surtout dans les pays ayant une importante dette en devises et dans lesquels les anticipations d'inflation sont particulièrement sensibles aux prix intérieurs des produits alimentaires et de l’énergie. Au Brésil, concentrer l’essentiel du resserrement en début de période pourrait permettre un certain assouplissement des taux à compter du deuxième semestre de 2023, tandis qu’en Afrique du Sud, en Inde, en Indonésie et au Mexique, l'abaissement des taux directeurs pourrait ne commencer qu’en 2024.

Graphique 13. Taux d’intérêt directeur dans les principales économies

Pourcentage, fin de trimestre

Note : Taux principal de refinancement pour la zone euro.

Source : Base de données des Perspectives économiques intermédiaires de l’OCDE, n° 113.

Politique budgétaire

28. L'année dernière, de nombreux pays ont pris de nouvelles mesures, ou prolongé des mesures existantes, par exemple des subventions, pour amortir l’impact du renchérissement des produits alimentaires et de l’énergie sur les ménages et les entreprises. En l'absence de telles mesures de soutien, les baisses de revenu réel auraient été considérables dans de nombreux pays, et parmi les ménages les plus pauvres, beaucoup auraient connu de grandes difficultés. Les prix de l’énergie et des matières premières alimentaires ayant diminué par rapport à leurs pics récents mais restant tout de même bien supérieurs à ce qu'ils étaient il y a seulement quelques années encore, un retrait progressif des amples mesures d'aide se justifie, mais il faut poursuivre les efforts pour apporter un soutien ciblé à ceux qui en ont le plus besoin. Procéder au retrait des aides au moment opportun tout en prenant des mesures pour en améliorer le ciblage contribuerait à garantir la viabilité des finances publiques ainsi qu’à préserver les incitations aux économies d’énergie, et limiterait un possible effet de relance supplémentaire de la demande en période d’inflation élevée.

29. Les mesures de soutien aux consommateurs d’énergie ont représenté environ 0.7 % du PIB dans l’économie médiane de l'OCDE en 2022, mais plus de 2 % dans certains pays, notamment en Europe. Dans l’ensemble de la zone OCDE, des niveaux de soutien comparables sont prévus en 2023 (graphique 14), cependant, au final, leur coût budgétaire dépendra fortement de l’évolution des prix de l’énergie. À ce jour, les aides publiques ont été majoritairement non ciblées. Les autorités ont recouru massivement à des mesures telles que des plafonnements de prix ou une baisse des taux de TVA sur le montant total de l’énergie consommée, ce qui a pour effet de réduire les prix marginaux de l’énergie pour la totalité des ménages ou des entreprises (graphique 14). Certains pays ont aussi mis en place des réductions ciblées des prix moyens de l’énergie via des aides au revenu liées à l’énergie, notamment par le biais de plafonnements des prix s’appliquant uniquement à hauteur d'un niveau de consommation donné. Bien qu’elles soient faciles à mettre en œuvre rapidement, ces formes d'aide sont coûteuses et, lorsque les prix marginaux de l’énergie sont inférieurs aux prix du marché, elles affaiblissent les incitations à réduire la consommation. Les aides au revenu non liées à la consommation d’énergie, qui peuvent être relativement bien focalisées grâce à des transferts budgétaires ciblés, ne devraient représenter qu’une fraction limitée du total des mesures de soutien en 2023.

30. Procéder à un ciblage suppose d’identifier les ménages et les entreprises ayant le plus besoin d'aide. Les ménages qui perçoivent déjà des aides en raison de la faiblesse de leur revenu peuvent fournir une indication, mais on peut aussi retenir d'autres critères comme l’incapacité à rénover un logement à faible efficacité énergétique, ou des besoins énergétiques élevés en lien avec l’âge ou avec une maladie. Il faut mettre à profit les progrès du numérique, combiner différentes bases de données et recourir plus largement aux outils numériques pour collecter des données (en utilisant par exemple les compteurs intelligents) et pour accélérer les versements. Des mesures consistant par exemple à plafonner les prix uniquement à hauteur d’un niveau de consommation nettement inférieur à la consommation moyenne, et à concentrer les aides sur des entreprises par ailleurs viables, en particulier des PME, permettraient d'améliorer la conception des mécanismes d'aide et les incitations à réduire la consommation d’énergie. Plus largement, les aides devraient promouvoir l’efficacité énergétique, faciliter l’ajustement par rapport à l’augmentation des coûts énergétiques et éviter de bloquer le redéploiement des ressources par le maintien d’activités à forte intensité énergétique et non viables à moyen terme.

Graphique 14. Les mesures budgétaires de soutien restent pour une grande part non ciblées

Coût du soutien budgétaire par type de mesure, milliards USD, aux taux de change bilatéraux de 2022

Note : Calculs établis à partir de l'ensemble agrégé des mesures de soutien prises dans 42 pays. Les mesures de soutien s’entendent en termes bruts, c’est-à-dire sans tenir compte de l’effet des mesures liées à l’énergie éventuellement prises en parallèle pour accroître les recettes, telles que l'imposition des bénéfices exceptionnels enregistrés par les entreprises du secteur énergétique. Lorsque des projets ont été annoncés par un gouvernement mais pas encore adoptés par le pouvoir législatif, ils ont été pris en compte s’il paraît clair qu’ils seront mis en œuvre sous une forme proche de celle qui a été annoncée. Les aides appartenant à la catégorie des crédits ou des apports de fonds propres n’ont pas été prises en compte. Si une mesure donnée s’étale sur plus d’un an, on suppose que son coût budgétaire total est réparti uniformément sur tous les mois de la période considérée. Pour les mesures dont la fin n'a pas été officiellement annoncée, une date d’expiration a été choisie par hypothèse et la fraction des coûts budgétaires bruts se rapportant à la période 2022‑23 a été retenue.

Source : OCDE, Energy Support Measures Tracker (outil de suivi des mesures de soutien liées à l'énergie) ; et calculs de l’OCDE.

Il faut relancer les ambitions en matière de politiques structurelles

31. Aussi bien la conjoncture immédiate que les tendances à plus longue échéance montrent bien l’importance du rôle que peuvent jouer des réformes structurelles destinées à stimuler l’offre, dans les économies avancées comme dans les économies émergentes. On estime qu’une part significative de la hausse de l’inflation observée dans le monde est attribuable à des facteurs jouant du côté de l’offre, comme on l’a vu dans l’édition de novembre 2022 des Perspectives économiques de l’OCDE. Relancer les efforts de réforme visant à réduire les contraintes sur les marchés du travail et les marchés de produits ainsi qu’à stimuler la croissance la productivité permettrait à la fois d'améliorer les niveaux de vie de manière durable et de renforcer la reprise au sortir du ralentissement actuel en atténuant les pénuries d’offre et les tensions inflationnistes.

32. Le ralentissement actuel ajoute aux difficultés bien antérieures que le vieillissement démographique, l’accélération de la transformation numérique et la nécessité de réduire les émissions de carbone représentent pour la croissance, la résilience et le bien‑être. Les perspectives de croissance sous‑jacente se sont considérablement affaiblies au cours de la dernière décennie, dans les économies avancées comme dans les économies de marché émergente (graphique 15, partie A). Cette évolution tient en partie aux tendances démographiques : avec le vieillissement de la population, la contribution de l’augmentation de la population d’âge actif à la croissance de la production potentielle a diminué au fil du temps, même si ce facteur a pu être compensé dans une certaine mesure par des taux d’emploi plus élevés. Cependant, la baisse du taux de croissance potentielle reflète principalement le ralentissement de la croissance sous-jacente de la productivité de la main-d’œuvre (graphique 15, partie B), laquelle est alimentée par deux éléments que sont le capital par travailleur et la productivité totale des facteurs (efficience productive). Au cours des dix dernières années, la productivité totale des facteurs a progressé plus lentement qu’elle ne l’avait fait pendant les décennies ayant précédé la crise financière mondiale, et les investissements en capital ont été beaucoup plus faibles.

33. Pour relancer la croissance tendancielle, l’une des priorités communes aux économies de l’OCDE réside donc dans la nécessité de stimuler l’investissement de manière continue et d'améliorer l’efficience productive. Revitaliser la dynamique des entreprises en s’attaquant aux obstacles à l’entrée des jeunes entreprises innovantes et à la sortie des entreprises en difficulté permettrait d'améliorer la concurrence, doperait l’investissement et contribuerait au redéploiement nécessaire des ressources entre les activités. Maintenir l’ouverture des frontières internationales aux échanges et aux investissements et lever les obstacles au commerce transfrontières de services et aux migrations économiques aideraient les pays à alléger les tensions à court terme du côté de l’offre et amélioreraient les perspectives de croissance à plus long terme. Renforcer les compétences de la main-d'œuvre par des politiques de formation des adultes judicieusement conçues, et accroître le nombre ainsi que la mixité de genre des étudiants dans les filières STIM (sciences, technologies, ingénierie et mathématiques) sont autant de mesures qui contribueraient à développer le recours aux technologies numériques et à améliorer l’insertion sur le marché du travail. Collectivement, des compétences renforcées, des investissements plus massifs dans le haut débit et une concurrence plus vive pourraient amplifier fortement les retombées positives des technologies numériques sur la productivité (graphique 16).

Graphique 15. Les perspectives de croissance sous-jacente se sont dégradées

Pourcentage, moyenne par an sur la période considérée

Note : Dans la partie A, les agrégats du G20 résultent de calculs effectués à l'aide de pondérations à PPA. Dans la partie B, les estimations relatives aux économies non membres de l’OCDE concernent la période 2002‑2010 et non la période 1996‑2010, pour des raisons d'indisponibilité de données dans certains pays.

Source : Base de données des Perspectives économiques de l'OCDE, n° 112 ; et calculs de l'OCDE.

Graphique 16. Diverses politiques structurelles peuvent stimuler la diffusion des technologies numériques et la productivité

Effet d’une réforme sur la productivité multifactorielle dans l’entreprise moyenne de l’UE après trois ans, en pourcentage

Note : Estimations de l’impact d’une réduction de la moitié de l’écart par rapport aux pays de l’UE les plus performants dans un ensemble de domaines structurels relevant de l’action publique. Les effets correspondent à l’estimation des gains de productivité associés à une plus grande diffusion du haut débit, de l’informatique en nuage et des progiciels de gestion intégrée et de gestion de la relation client. La rubrique « Amélioration des compétences » recouvre la participation à des formations, la qualité des écoles de gestion et l’adoption de pratiques de travail hautement performantes. La « Réduction des obstacles réglementaires à la concurrence et au redéploiement des ressources » recouvre la réduction des obstacles à la création d’entreprises, l’assouplissement de la protection de l’emploi pour les contrats classiques et l’amélioration des régimes d'insolvabilité. La catégorie « Accès plus facile des jeunes entreprises innovantes à des financements » fait référence au développement des marchés de capital-risque et à la générosité des aides fiscales à la R-D.

Source : Sorbe et al. (2019), « Digital dividend: Policies to harness the productivity potential of digital technologies », OECD Economic Policy Papers, n° 26, Éditions OCDE, Paris.

34. Les différences marquées qui existent entre les pays concernant les taux d'activité, notamment entre les hommes et les femmes, montrent aussi qu'il existe une marge considérable d’augmentation de la participation totale au marché du travail. Surmonter les obstacles à une hausse du taux d’activité des femmes peut impliquer des réformes visant par exemple à garantir un droit d’accès suffisant à des structures d'accueil de jeunes enfants de bonne qualité, à adapter les services de garde d’enfants aux horaires de travail des différentes catégories de travailleurs, à promouvoir la flexibilité des modes de travail (y compris le travail en ligne) et à utiliser le système de prélèvements et de transferts pour inciter les seconds apporteurs de revenu à s’insérer sur le marché du travail.

Le changement climatique est l’un des domaines dans lesquels il faut intensifier la coopération internationale

35. La coopération internationale et le multilatéralisme sont indispensables pour que l'économie mondiale se renforce de manière inclusive et durable. Dans ce contexte, le lancement, en février 2023, du Forum inclusif sur les approches d’atténuation des émissions de carbone (FIAAEC), doit aider ses membres à atteindre l’objectif commun de neutralité en gaz à effet de serre (GES) au niveau mondial. Le FIAAEC a pour but d'améliorer la coopération internationale par l’échange de données, l’apprentissage mutuel et le dialogue. Ses premières mesures concrètes vont consister à dresser l’inventaire des instruments d'action publique utilisés dans les pays membres du Forum et à en mesurer les effets en termes de réduction des émissions.

36. La transition vers la neutralité en GES, objectif fondamental en tant que tel, ouvre aussi des possibilités de stimuler l’investissement et l’innovation et, ce faisant, de contribuer à relever les taux de croissance potentielle. L'Agence internationale de l'énergie estime aujourd'hui que d’ici à 2030, les investissements annuels mondiaux dans les énergies propres devront être supérieurs à 4 500 milliards USD (aux prix de 2021), alors qu’ils étaient évalués à 1 400 milliards USD en 2022. Parmi les mesures permettant d’obtenir la hausse nécessaire des investissements dans les énergies propres, on peut citer les investissements et subventions publics « verts », ainsi qu’un engagement clair à mettre en place une tarification des émissions et des normes réglementaires à même d’accroître la viabilité des projets d’investissement. Il est également essentiel de réduire les incertitudes entourant les politiques environnementales, qui ont des conséquences négatives sur l’investissement, que ce soit dans les combustibles fossiles ou dans l’énergie propre ; toutefois, à ce jour, la tarification des émissions reste insuffisante pour la plupart d’entre elles, et un grand nombre de signaux émanant de la puissance publique manquent encore de clarté.