La concurrence sur le marché des prêts bancaires aux petites entreprises ne fonctionne pas aussi bien qu'elle le pourrait. Le marché des prêts aux entreprises se caractérise par sa concentration : en 2021, les cinq plus grandes banques représentaient entre 70 et 75 % de l'encours total de crédit. Les TPME obtiennent généralement leurs financements auprès de l’établissement gérant leur compte courant et sont confrontées à des obstacles de taille lorsqu'il s'agit de faire jouer la concurrence (45% des TPME détiennent des produits financiers uniquement auprès de l’établissement hébergeant leur compte courant et plus de la moitié ne comparent pas les offres des banques). Bien qu’il vise à protéger les clients vulnérables, le plafonnement des taux d’intérêt exerce un effet négatif sur les marchés du crédit, les banques tunisiennes exigeant traditionnellement des emprunteurs qu’ils apportent des garanties très élevées (300 % du montant des prêts, selon la Banque mondiale). Le fait qu'il n'existe pas de bureau d’information sur le crédit privé renforce le monopole des grandes banques en matière d’information, limite les possibilités de faire jouer la concurrence et augmente le coût de la recherche des offres de crédit les plus avantageuses, en particulier pour les petites entreprises. Enfin, l’influence exercée par de grands groupes industriels sur les banques risque de compliquer l’accès au financement pour les petites entreprises.

Étude de marché sur la concurrence dans le secteur de la banque de détail en Tunisie

5. Les prêts bancaires aux très petites, petites et moyennes entreprises

Abstract

En 2018, l’accès au financement et le coût du financement étaient respectivement considérés comme des obstacles majeurs à leur expansion par 30 % et 50 % des PME en Tunisie1. Ce chapitre est consacré au fonctionnement de la concurrence sur le marché des prêts bancaires aux très petites, petites et moyennes entreprises, qui constituent le mode de financement le plus répandu en Tunisie. La section 5.1 contient des précisions sur les principales caractéristiques des produits visés. La section 5.2 est consacrée à la structure de l’offre. C'est un aspect est important car la taille relative des établissements a des incidences considérables sur la concurrence et sur les marchés. La section 5.2.3 met en évidence le fait que les banques publiques et les banques rattachées à de grands groupes industriels représentent à elles seules environ 75 % du total de l'encours de crédit, ce qui peut restreindre l’accès au financement des petites entreprises de secteurs non financiers. La section 5.3 porte sur la situation sur les marchés. En l’absence de données détaillées sur les prêts, elle s’appuie sur la perception des entreprises qui utilisent ces produits, telle qu'elle ressort de l’enquête menée auprès des TPME. La section 5.4 contient une évaluation des comportements du côté de la demande. C'est un élément important car, par exemple, les incitations à rivaliser sont moindres si les emprunteurs ne comparent pas les offres (ou si les banques ne s’attendent pas ce qu’ils le fassent). Le chapitre présente également dans la section 5.3.1 une réflexion sur les effets potentiels du plafonnement des taux d’intérêt sur les prêts.

5.1. Paramètres de la concurrence

Le choix du produit de crédit dépend des besoin des TPME : besoin d'un financement à court terme pour gérer leur trésorerie ou besoin d'un financement à long terme pour pouvoir développer leur activité ou réaliser des investissements.

Les découverts sont généralement des facilités de prêt à court terme liées aux comptes courants des entreprises. Les prêts aux entreprises sont souvent utilisés par des TPME de plus grande taille et plus établies qui ont besoin de financements à long terme. L’enquête auprès des TPME fait apparaître que les très petites entreprises ont davantage tendance à solliciter des prêts non garantis (sans sûretés) que les entreprises de plus grande taille (28 %, contre 5 % des PME de plus de 50 salariés) et que ces dernières en revanche s'orientent plus volontiers vers des prêts garantis (avec sûretés). Au total, 64 % des demandes visant à obtenir un prêt garanti ou non garanti.2

Dans le cadre du crédit-bail, les TPME ne sont pas tenues de fournir des sûretés ou de communiquer leur historique de crédit, étant donné que les risques de crédit sont plus faibles puisque l’entité octroyant le financement reste propriétaire de l’actif concerné. L’affacturage est un outil destiné à faciliter la gestion de la trésorerie consistant à autoriser les TPME à vendre leurs créances à la société d’affacturage afin de lui transférer le risque d’insolvabilité des débiteurs. Comme avec le crédit-bail, les TPME ne sont pas tenues de fournir des sûretés ou de communiquer leur historique de crédit (puisque la société d’affacturage se chargera de surveiller la solvabilité des débiteurs).

Une TPME peut avoir besoin de financements pour des raisons très variées qui dépendent de ses caractéristiques telles que sa taille, son nombre d’années d’existence et son activité. Les entreprises de petite taille par exemple auront tendance à avoir besoin de financements au stade du lancement de leur activité tandis que les entreprises de plus grande taille en ont plutôt besoin pour développer leurs activités.

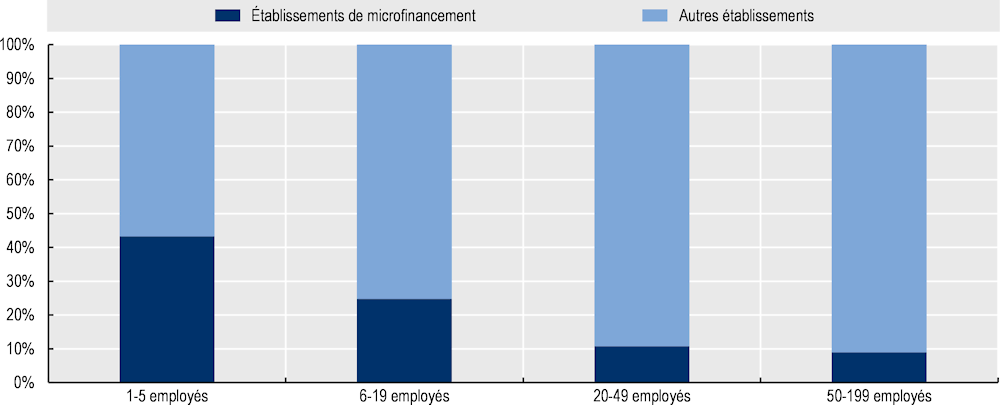

Les produits de prêt proposés par les banques peuvent aussi faire double emploi avec ceux des institutions de microfinancement. En Tunisie, les microcrédits ne peuvent dépasser 40 000 TDN et ils sont en principe destinés à des détaillants, des personnes exerçant des professions libérales ou des microentreprises dont l’historique de crédit ou les garanties est/sont insuffisant(s). En général, les taux d’intérêt des produits de microcrédit sont beaucoup plus élevés que ceux des prêts bancaires. En 2021, le taux d'intérêt moyen (taux effectif global) appliqué par les établissements de microcrédit était de 31,8 % (voir Autorité de Contrôle de la Microfinance (2021[1]), section 2.10), contre 9 % et 13 % pour les produits de prêts des banques et des sociétés de leasing respectivement (voir Tableau 5.2). Le Graphique 5.1 montre que les microentreprises sont plus susceptibles de faire appel au microcrédit.

Les taux des produits de prêt proposés par les banques et les sociétés de leasing et d’affacturage sont plafonnés. La section 5.3.1 contient des précisions sur le fonctionnement du plafonnement en Tunisie et sur ses possibles effets sur la concurrence. Contrairement aux prêts bancaires, les crédits octroyés par des établissements de microfinancement ne sont pas plafonnés.

Graphique 5.1. Proportion des TPME sollicitant des crédits auprès d’établissements de microfinancement, en fonction de la taille des entreprises

Source : Enquête auprès des TPME (Q31.1 et S1, N=183)

Contrairement au marché des comptes courants, où le principal critère de choix d'un prestataire est la proximité d'une agence, la raison la plus fréquente de choisir un prêteur est les frais et les conditions qu'il propose (22 % des personnes interrogées). La deuxième raison la plus fréquente est la gamme de services offerts (19 %). Le fait que le prêteur soit également le fournisseur de BCA de l'entreprise est la troisième raison la plus fréquente (17%). La proximité de l'agence est la quatrième raison la plus fréquente (10 %).3 Compte tenu de la diversité des besoins de financement des MPME, le chapitre présente, le cas échéant, les résultats de l'analyse en fonction de la taille des MPME.

5.2. Structure du marché et parts de marché

Cette section propose une vue d’ensemble de l’offre sur le marché du financement des PME ainsi qu'une présentation des principaux produits de prêt disponibles et les parts des banques dans l’offre totale. Il s’agit d’un paramètre essentiel pour évaluer la concurrence car la structure du secteur peut influer sur la motivation des entreprises à se livrer concurrence. L’étude est axée sur les prêts bancaires accordés aux entreprises. Les banques proposent six produits de prêts aux entreprises, que la BCT classe en six catégories :

Facilités de découvert

Crédit à court terme (échéance à moins d’un an)

Crédit à moyen terme (échéance comprise entre un et sept ans)

Crédit à long terme (échéance à plus de sept ans)

Leasing

Affacturage

5.2.1. Évolution récente du montant des prêts

La BCT a fourni des données semestrielles relatives au montant et au volume des différentes catégories de prêts octroyés par les banques au cours de la période de 15 ans comprise entre 2007 et 2021. Ces données présentent plusieurs lacunes : elles ne peuvent pas être ventilées en fonction des caractéristiques des emprunteurs (elles tiennent compte à la fois des TPME et des grandes entreprises), elles ne recouvrent que les prêts accordés par les dix plus grandes banques et elles excluent les sociétés de leasing et d’affacturage. Malgré ces lacunes, elles se révèlent tout de même utiles pour apprécier les tendances au fil du temps et l’importance relative de ces différents types de prêts.

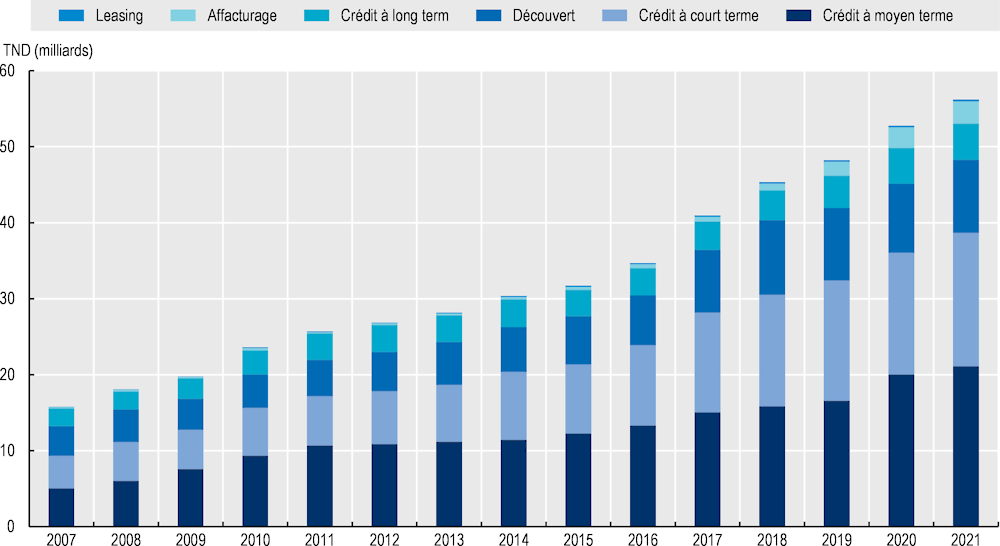

Le montant total prêté au titre de ces six produits a augmenté d’environ 250 % entre 2007 et 2021, passant d’environ 30 millions TND à plus de 100 millions TND (voir Graphique 5.2). Au cours de la même période, le nombre total de prêts a diminué de 13 %. Le montant total des crédits à moyen terme (type de prêt le plus courant, représentant environ 32 % du montant des prêts octroyés) a augmenté de 320 %, alors que leur nombre a diminué de 22% au cours de la même période. En conséquence, le montant moyen des crédits à moyen terme a grimpé de 437 % entre 2007 et 2021, passant de 132 000 TND à 709 000 TND. Cette évolution ne tient pas à une banque en particulier puisque le montant moyen des crédits à moyen terme a augmenté pour huit banques sur dix. Le montant moyen des crédits à long terme a progressé de 1 025 % au cours de la même période, passant de 65 000 TND à 737 000 TND (cette évolution concernant neuf banques sur dix). Or le montant moyen des prêts aux particuliers n’a pas augmenté dans les mêmes proportions. Entre 2007 et 2021, les montants moyens des prêts hypothécaires et des prêts à la consommation ont augmenté de 118 % et 126 % respectivement.

Si l'analyse est entravée par l’absence de données détaillées, la hausse considérable du montant moyen des prêts aux entreprises est cohérente avec le fait que des obstacles plus élevés s'opposent à l’accès au financement des petites entreprises.

Graphique 5.2. Montant total prêté pour différents produits (2007-21) en TND

Note : Montants prêtés par les dix plus grandes banques au titre du crédit à court terme (découverts compris et non compris), du crédit à moyen terme, du crédit à long terme, du crédit-bail et de l’affacturage .

Source : Banque centrale de Tunisie, calculs de l’OCDE.

5.2.2. Parts de l’offre de prêts

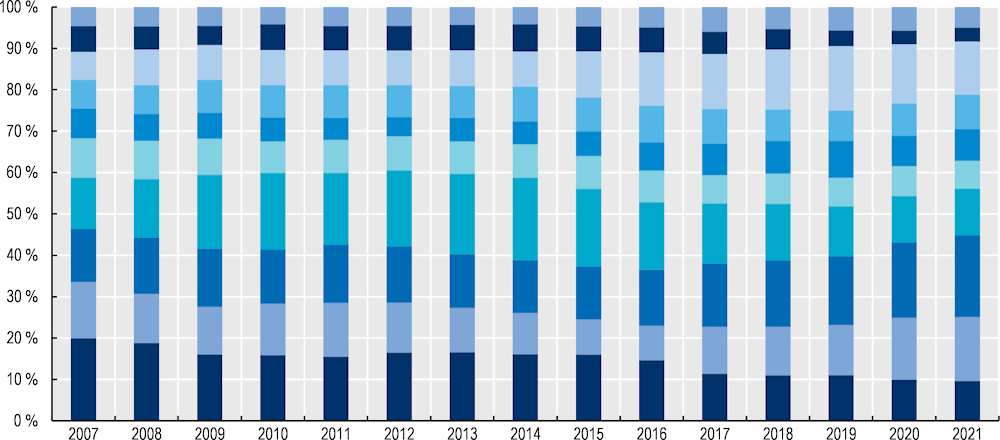

Les données fournies par la BCT montrent que fin 2021, la part totale des cinq plus grandes banques se situe entre 69 % et 75 %, selon le produit. Elle est bien plus élevée si l’on tient compte dans la calcul des banques publiques. Le Graphique 5.3 présente la part dans l’offre de prêts des dix plus grandes banques, mesurée par l'encours de prêts à la fin de chacune des années civiles comprises entre 2007 et 2021 pour le type de prêt le plus courant, à savoir le crédit à moyen terme. Les données communiquées par la BCT ne pouvant pas être ventilées en fonction des caractéristiques des emprunteurs, elles tiennent compte à la fois des prêts aux TPME et des prêts aux grandes entreprises. La part totale des cinq plus grandes banques était de 68 % en 2007 et 69 % en 2021. Quatre des cinq banques qui octroyaient le plus de prêts en 2007 figuraient encore en tête du classement en 2021.

Graphique 5.3. Évolution de la part des dix plus grandes banques dans l’offre de prêts (crédits à moyen terme)

Sources : Données de la BCT, calculs de l’OCDE.

En utilisant les données de la BCT relatives à l'encours de prêts en 2021, la concentration du marché des prêts aux entreprises, mesurée par l’indice de Herfindahl-Hirschman (IHH), est de 1257, si l’on considère les trois banques publiques comme des entités séparées. En considérant les banques publiques comme une seule et unique entité, l’IHH mesure une concentration comprise entre 2261. Calculé pour chacun des quatre principaux produits de prêt, l’IHH indique une concentration comprise entre 1222 et 1611, selon le produit (entre 2166 et 3448 en considérant les banques publiques comme une seule et même entité). Les niveaux de concentration sont restés stables entre 2007 et 2021. D’après les lignes directrices de l’autorité britannique de la concurrence, les marchés de produits dont l’IHH est supérieur à 1 000 sont généralement considérés comme concentrés, et ceux dont l’IHH est supérieur à 2 000 comme fortement concentrés.

Conclusions

Au cours de la dernière décennie, la part des cinq plus grandes banques dans l’offre de prêts est restée stable, aux alentours de 70-75 % du montant total des prêts, et, l’IHH montre que le marché des prêts aux entreprises est concentré. La concentration serait beaucoup plus élevée si i) les banques publiques étaient considérées comme une seule et même entité et ii) la présence d’actionnaires communs et l’imbrication des conseils d’administration atténuaient les incitations à la concurrence, comme décrit dans la section 3.3. De plus, le montant moyen des prêts aux entreprises a considérablement augmenté. Cette évolution vient confirmer le fait que les petites entreprises, qui demandent généralement de plus petits montants, se heurtent à des difficultés de plus en plus grandes d'accès au financement.

5.2.3. Liens entre les entreprises du secteur financiers et des groupes industriels non financiers et prêts à des parties liées

Diverses personnes interrogées par l’OCDE ont exprimé des inquiétudes à propos des relations entre des entreprises du secteur financier et des groupes industriels non financiers et de leurs effets sur l’accès au financement des TPME. Selon elles, ces connexions pourraient conduire des banques à prêter à des conditions avantageuses à des emprunteurs auxquels elles sont liées en raison de leur structure actionnariale. Cette inquiétude a également été exprimée par (Banque mondiale, 2014[2]), qui a indiqué que des emprunteurs ayant des liens avec des banques bénéficient d’un accès au financement à des conditions avantageuses.

L’OCDE a demandé des données sur les portefeuilles de prêts des banques, notamment sur la nature des prêts octroyés au fil du temps à des emprunteurs avec lesquels elles sont liées. Cependant, certaines des informations essentielles figurant dans la série de données n’ont pas été communiquées. L’OCDE n’est donc pas en mesure d’évaluer la fréquence de ces pratiques, ni leurs effets sur la concurrence. Les sections suivantes portent sur les risques pour la concurrence et le cadre réglementaire correspondant.

Effets possibles sur la concurrence

Des entreprises appartenant à des groupes industriels liés à des banques pourraient bénéficier d’un accès privilégié au financement. Même si les prêts octroyés à des emprunteurs liés peuvent contribuer à réduire l’asymétrie de l’information et, de ce fait, le coût du crédit, ils peuvent aussi avoir des effets néfastes sur l’économie. Si des banques détiennent par exemple dans une certaine mesure un pouvoir de marché et que les capitaux sont une ressource rare, l’existence de prêts entre parties liées peut aboutir à une éviction des emprunteurs qui n'ont pas de liens avec des banques.

C'est pour cette raison que les prêts à des parties liées peuvent, dans les secteurs non financiers, constituer des barrières à l’entrée pour les emprunteurs n’ayant pas de relations avec une banque. Ils peuvent avoir des effets néfastes sur la concurrence dans d’autres secteurs au sens où le nombre de fournisseurs est réduit, où les incitations à se livrer concurrence sont amoindries et où l’innovation est freinée. Cela pourrait se révéler particulièrement problématique pour les entreprises qui sont ou pourraient se retrouver en concurrence avec les grands groupes industriels tunisiens qui contrôlent les banques. Dans le cas de prêts octroyés par des banques publiques à des parties liées, les entreprises publiques pourraient être avantagées du fait qu'elles bénéficieraient d’un accès au financement plus facile que les entreprises privées.

Pour que des effets d’éviction se matérialisent, il faut que les entreprises en aval, en l’espèce de grands groupes industriels tunisiens, contrôlent une grande partie du marché en amont, à savoir l’octroi de prêts bancaires à des entreprises. Établi à partir des données de la BCT (qui, et ce n'est là que l'un de ses défauts, rassemble uniquement des données relatives aux prêts accordés par les dix plus grandes banques cotées), le Tableau 5.1 montre qu’à fin 2021, les banques publiques et les banques contrôlées par des groupes industriels tunisiens accordent environ trois quarts des prêts aux entreprises, soit une proportion considérable du volume total de prêts.

Tableau 5.1. Proportion dans les encours de prêts par type de banque pour certaines catégories de prêts (fin 2021)

|

Type de banque |

Nombre |

Moyen terme |

Long terme |

Découvert |

Court terme |

|---|---|---|---|---|---|

|

Banques publiques |

3 |

38 % |

38 % |

51 % |

56 % |

|

Banques contrôlées par des investisseurs privés tunisiens |

3 |

34 % |

35 % |

26 % |

20 % |

|

Banques contrôlées par des investisseurs privés non tunisiens |

4 |

28 % |

27 % |

23 % |

24 % |

|

Total |

10 |

100 % |

100 % |

100 % |

100 % |

Sources : Données de la BCT, calculs de l’OCDE.

Cadre réglementaire régissant les prêts aux parties liées

Le cadre réglementaire en vigueur en Tunisie prévoit des garde-fous destinés à répondre aux préoccupations susmentionnées. La circulaire 2018-06 prévoit des règles spécifiques visant à limiter l’exposition des banques à des emprunteurs affiliés à un même groupe ou à plusieurs emprunteurs faisant partie du même groupe industriel. Le principal objectif est d’éviter les conflits d’intérêts et une diversification insuffisante des portefeuilles. L’article 52 en particulier limite le montant total des risques encourus sur les/l’exposition aux « personnes ayant des liens avec l’établissement assujetti » à 25 % des fonds propres nets de la banque à partir de fin 20184. Cette limite a été abaissée de 75 % à 25 % en 2018. L’article 43 de la loi 2016-48 donne une définition large des « personnes ayant des liens avec la banque ou l’établissement financier » : il peut s'agir d’administrateurs, de dirigeants ou d’actionnaires communs (notamment d'actionnaires dont la participation excède 5 % du capital de la banque)5 6.

Les parties prenantes interrogées par l'OCDE ont noté que ces règles ne sont pas aussi efficaces qu'elles pourraient l'être. Malgré l'avertissement de la BCT, sur la base des rapports annuels, au moins les trois plus grandes banques ont dépassé la limite. Le tableau 5 figurant dans l'édition 2022 du Rapport annuel sur la supervision bancaire établi par la banque centrale présente des informations agrégées sur les mesures disciplinaires prises par la BCT (Banque Centrale de Tunisie, 2022[3]). Parce qu'il s'agit d'informations agrégées, il n'est cependant pas possible de déterminer quelles sont les règles qui n’ont pas été respectées.

De surcroît, les banques semblent passer des accords mutuels par lesquels elles octroient des prêts à leurs parties liées respectives, ce qui leur permet de dépasser, de fait, le plafond de 25 %. Une banque interrogée par l’OCDE a expliqué que lorsqu’elle approche le plafond de 25 %, elle s’entend avec d’autres banques pour échanger des clients et ainsi respecter les limites imposées. Les pratiques de ce type peuvent être considérées comme des infractions à la loi relative à la concurrence car les banques partagent des informations relatives à la clientèle et se répartissent cette dernière. Le présent rapport n’a pas vocation à vérifier ces déclarations, mais l’OCDE recommande qu’elles soient étudiées par les autorités compétentes.

Encadré 5.1. Séparation entre institutions financières et non financières

D’autres pays confrontés à des difficultés comparables ont adopté des textes de loi destinés à limiter l’influence des grands groupes industriels sur les établissements financiers. Israël a ainsi adopté en 2013 une loi relative à la promotion de la concurrence et à la réduction de la concentration dans le but d’atténuer le contrôle exercé par un petit nombre d'individus sur de vastes pans de l’économie israélienne. Afin de réduire la concentration du marché, les dispositions de cette loi interdisent aux grandes sociétés non financières de contrôler une grande entité financière. Cette loi interdit également aux entités financières de détenir plus de 10 % du capital de grandes sociétés non financières. [

Source : Autorité de la concurrence d’Israël (2013[4]), Law for Promotion of Competition and Reduction of Concentration, https://www.gov.il/en/departments/legalInfo/concentrationlaw.

5.2.4. Conclusions

Les prêts à des parties liées peuvent entraîner l’éviction d’emprunteurs n’ayant pas de liens avec une banque. Ce risque est encore plus élevé pour les entreprises qui sont ou pourraient être en concurrence avec des groupes industriels contrôlant des banques. Certaines des personnes interrogées ont exprimé des inquiétudes à propos des prêts à des parties liées, cette pratique étant considérée comme une barrière importante à l’entrée et à l’expansion des TPME dans tous les secteurs de l’économie.

L’analyse montre que i) les liens entre les groupes industriels et les banques sont monnaie courante et qu’une proportion non négligeable des 100 plus grandes entreprises ont des liens avec des banques ; ii) les banques publiques et les banques contrôlées par de grands groupes industriels tunisiens octroient environ trois quarts des prêts aux entreprises. Les mesures déployées pour contrer ces pratiques ne semblent pas efficaces. Les données donnent à penser que le plafonnement du montant des prêts aux parties liées n’est pas suffisamment respecté et que la BCT n’a pas infligé d’amendes aux banques qui ne l’ont pas respecté.

Le fait que les informations disponibles soient limitées empêche d’évaluer de façon précise la fréquence avec laquelle des prêts sont octroyés à des parties liées ainsi que les répercussions négatives possibles sur la concurrence de cette pratique qui, , conjuguée à d’autres caractéristiques du secteur bancaire en Tunisie décrits dans le chapitre 3 pourrait toutefois compliquer l’accès au financement des TPME et avoir des effets négatifs sur l’ensemble des secteurs de l’économie.

5.3. Résultats du marché

Une analyse des résultats du marché permet d’obtenir des informations utiles à la compréhension de la concurrence et des éventuels préjudices pour les clients. En l’absence de données détaillées sur les tarifs des prêts ainsi que sur le montant ou le volume des crédits aux MPME, cette section s’appuie sur les réponses recueillies lors de l’enquête auprès des MPME. Les perceptions des entreprises aident à déterminer ce qu’elles considèrent comme des obstacles pour accéder au financement et à comprendre pourquoi, par exemple, des entreprises ayant besoin de financement ne formulent même pas de demande.

Les trois principaux obstacles cités par les entités ayant répondu à l’enquête auprès des MPME sont des taux d’intérêt trop élevés (83 % des MPME étaient d’accord ou tout à fait d’accord), des garanties excessives (79 %) et la durée des procédures (72 %). Les perceptions exprimées ne varient pas de façon notable en fonction de la taille des entreprises7.

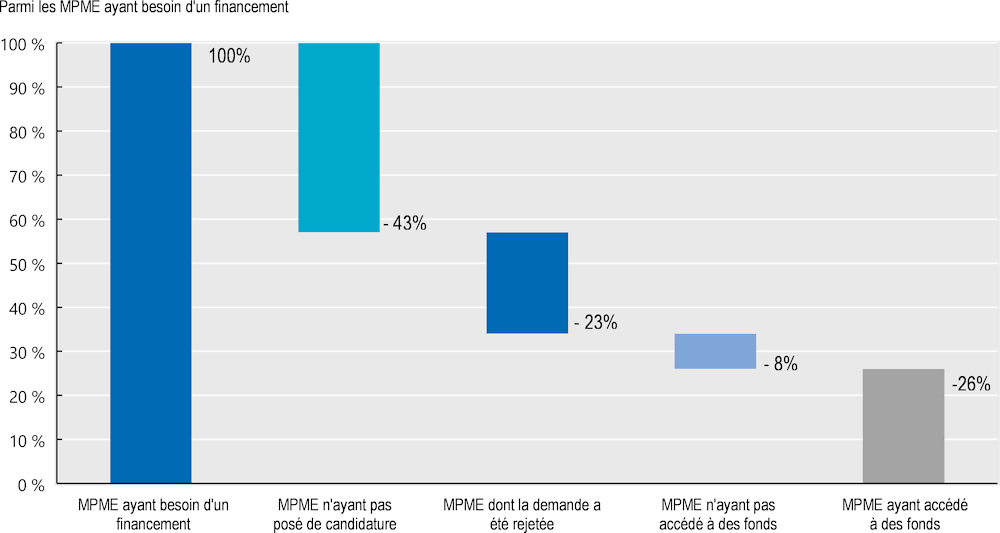

Le Graphique 5.4 montre que parmi les MPME qui ont eu besoin de financements au cours des cinq années qui ont précédé l’enquête, 43% n'ont pas demandé de financement8, 23% ont vu leur demande rejetée9 et 8% n’ont pas décaissé les fonds, car la décision de la banque est arrivée trop tard, le montant accordé était insuffisant ou la garantie trop élevée10. Parmi les répondants, 26% ont obtenu les fonds11. Dans plus de la moitié des cas, les établissements de prêt n’ont pas communiqué le motif du refus de crédit12.

Graphique 5.4. Cheminement des MPME dans leur recherche de financement

Source : Enquête auprès des MPME (Q29, Q31, Q41 Q42 et Q44, N=140)

Environ 25% des entreprises ayant besoin de financement n’ont pas formulé de demande car elles s’attendaient à des taux d’intérêt trop élevés et environ 15 % ne l’ont pas fait car elles s’attendaient à ce que la garantie demandée soit trop importante. 43% ont eu recours à une source de financement en marge des institutions financières officielles13.

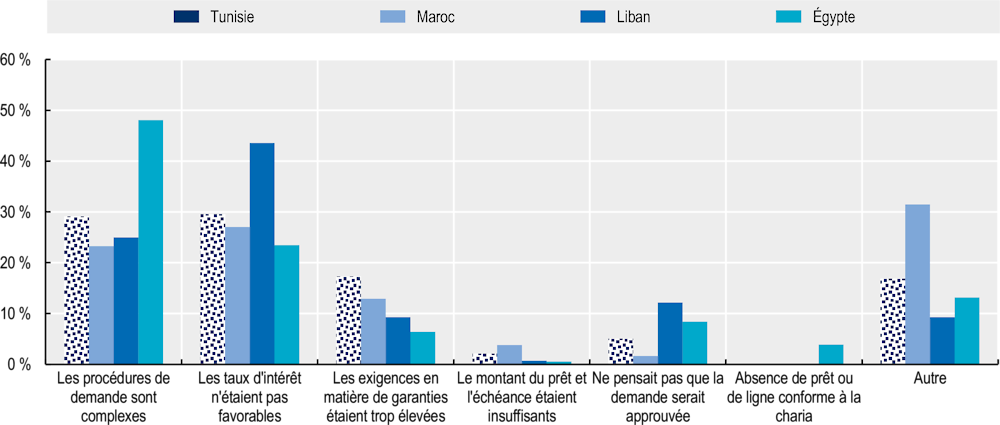

Ces résultats cadrent avec ceux des enquêtes auprès des entreprises de la Banque mondiale, exposés au Graphique 5.5. Ces enquêtes montrent que les MPME tunisiennes considèrent le niveau élevé des taux d’intérêt et le montant des garanties demandées comme les principaux obstacles à l’accès au financement. Une comparaison avec d’autres pays de la région Moyen-Orient et Afrique du Nord (MENA) révèle que les entreprises tunisiennes citent plus souvent la garantie comme une raison de ne pas demander un prêt que leurs homologues marocaines, libanaises et égyptiennes.

Les deux sections suivantes sont consacrées au plafonnement des taux d’intérêt débiteurs et au niveau des garanties en Tunisie.

Graphique 5.5. Principales raisons dissuadant de demander de nouveaux prêts ou de nouvelles lignes de crédit

Note : En raison de l’insuffisance des données, les moyennes de l’OCDE et de la région MENA n’englobent qu’un échantillon de pays. Les données sont issues d’enquêtes réalisées sur différentes années comprises entre 2013 et 2020 (seulement quatre des 26 enquêtes ont été menées avant 2019). Le graphique est basé sur les données les plus récentes disponibles pour chaque pays.

Source : Enquêtes auprès des entreprises de la Banque mondiale.

5.3.1. Plafonnement des taux d’intérêt débiteurs

1. En Tunisie, les banques et les institutions financières telles que les sociétés de leasing et d’affacturage doivent respecter un plafond sur les taux d’intérêt débiteurs, lequel est fixé par la BCT tous les six mois et varie selon le produit de prêt concerné14. Le plafonnement des taux d’intérêt débiteurs est une pratique courante, que ce soit dans les pays développés ou dans les pays en développement (voir l’encadré 5.2 pour une vue d’ensemble des plafonds sur les taux d’intérêt débiteurs). Plusieurs organisations internationales se sont intéressées au plafonnement des taux d’intérêt débiteurs en Tunisie dans leurs rapports au cours des dernières années. D’après (Banque mondiale, 2021[5]), le plafonnement des taux d’intérêt débiteurs empêche une affectation optimale des ressources, aux dépens des emprunteurs et des PME présentant plus de risques. (Morsy, Kamar and Selim, 2018[6]) et (Banque mondiale, 2014[2]) estiment que le plafonnement conduit les banques à exclure les start-ups et les entreprises dont les garanties sont insuffisantes. Malheureusement, aucun rapport ne contient une évaluation empirique des incidences du plafonnement sur le marché du crédit tunisien.

L’une des banques interrogées par l’OCDE a indiqué que le plafonnement ne constituait pas un obstacle à l’octroi de financements, mais d’autres banques estiment qu’il empêche de répercuter correctement le risque dans leurs tarifs : une banque a estimé que le plafonnement l’empêche de distinguer les emprunteurs à faible risque et à haut risque dans ses grilles (car elle ne peut pas appliquer des taux d’intérêt plus élevés pour tenir compte du niveau de risque supérieur) ; une autre banque a indiqué que si un emprunteur est considéré comme trop risqué et que le taux normalement appliqué à son prêt dépasse le plafond, d’autres montages financiers sont étudiés, notamment le financement par titres de participation ou des garanties plus élevées ; et une autre banque a indiqué qu’elle aligne souvent ses taux d’intérêt sur le plafond, ce qui donne à penser que le plafonnement est contraignant pour une grande partie de ses prêts. Une autre personne interrogée a indiqué que les sociétés de leasing ont des coûts de refinancement plus élevés que les banques (qui proposent également des produits de leasing), si bien que le plafond appliqué aux produits de leasing pourrait les exclure du marché.

La suite de cette section décrit le plafonnement des taux d’intérêt débiteurs en Tunisie et ses incidences potentielles sur les marchés du crédit.

Le plafonnement des taux d’intérêt débiteurs en Tunisie

La loi 1999-64 du 15 juillet 1999 et les textes d’application du ministère des Finances et de la BCT ont instauré un plafond sur les taux d’intérêt des huit produits de prêt15. Le plafond est calculé pour chaque produit de prêt et il est établi par rapport au taux d’intérêt moyen pratiqué au cours des six mois précédents. Dans un premier temps, le plafond a été établi à 133 % du taux moyen observé au cours des six mois précédents. Il a été abaissé à 120 % en 2008 (loi 2008-56 du 4 août 2008) et rétabli à 133 % en novembre 2022, avec prise d’effet à partir de janvier 2023. Le plafond est appliqué au taux d’intérêt effectif annuel et il tient compte de l’ensemble des frais et commissions (article 2 de la loi 1999-64)16. Le plafond ne s’applique pas aux produits de microfinancement.

La publication périodique du plafond applicable à la période suivante ne respecte pas un calendrier précis. Cela peut avoir pour effet d’augmenter l’incertitude sur le marché et les risques de conformité s’agissant des conditions de crédit à appliquer17. Le Tableau 5.2 présente le taux d’intérêt effectif moyen entre janvier et juin 2022 ainsi que le niveau du plafond entre juillet et décembre 2022.

Tableau 5.2. Taux d’intérêt effectif moyens pour la période janvier-juin 2022 et plafonds pour la période juillet-décembre 2022 par produit de crédit

|

Produits de crédit |

Taux d’intérêt effectif moyen – janvier-juin 2022 (%) |

Plafond – juillet-décembre 2022 (%) |

|---|---|---|

|

Crédits à court terme |

8,84 |

10,60 |

|

Crédits à long terme |

8,94 |

10,72 |

|

Crédits à moyen terme |

9,30 |

11,16 |

|

Crédits à l’habitat |

9,30 |

11,16 |

|

Affacturage |

10,37 |

12,44 |

|

Crédits à la consommation |

10,56 |

12,67 |

|

Découverts |

10,63 |

12,75 |

|

Leasing |

13,33 |

15,99 |

Source : Arrêté de la ministre des Finances du 17 août 2022.

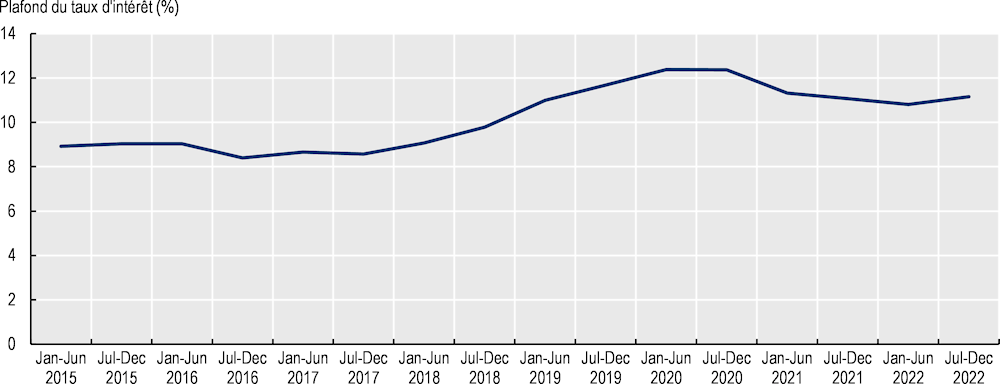

Le Graphique 5.6 montre que le plafond appliqué aux crédits à moyen terme (le type de prêt le plus courant) est resté relativement stable entre janvier 2015 et janvier 2018. Le plafond était fixé à 8,92 % pour le premier semestre 2015 et à 9,07% pour le premier semestre 2018. Il a été relevé à 12,38 % pour le premier semestre de 2020 (le plafond étant basé sur le taux effectif moyen des six mois précédents, cette hausse n’est pas due à la pandémie de COVID-19). La relative stabilité du plafond entre janvier 2015 et juin 2018 implique qu’il n’était pas contraignant pour tous les prêts octroyés au cours de cette période (le cas échéant, il aurait été relevé de 20 % sur chaque période). Cependant, le plafond reste contraignant pour certains prêts, certaines banques et certaines périodes. Il en sera question dans la section suivante. L’évolution des plafonds appliqués aux autres produits de crédit sont similaires.

Graphique 5.6. Plafond appliqué aux crédits à moyen terme entre janvier 2015 et décembre 2022

Source : Jurisite Tunisie (2023[7]), Les taux d’intérêts effectifs moyens (TIEM) et les seuils des Taux excessifs correspondants, https://www.jurisitetunisie.com/tunisie/index/taux/index.html#topcontent,, calculs de l’OCDE

Le plafond est contraignant pour certains prêts, mais pas tous

Une banque propose de nombreux prêts au cours d’une période donnée, lesquels peuvent tous être assortis d’un taux d’intérêt différent. En l’absence de plafond, les taux d’intérêt facturés forment une distribution. L’introduction d’un plafond peut couper l’extrémité droite de la distribution. Le cas échéant, les demandes formulées pour des prêts dont le taux d’intérêt est supérieur au plafond peuvent soit être refusées soit être acceptées à un taux d’intérêt inférieur (égal au plafond, par exemple). Pour compenser ce manque à gagner, les banques peuvent par exemple exiger une garantie plus élevée.

L’OCDE n’a pas eu accès aux données sur les taux d’intérêt détaillées par prêts ou à la distribution des taux d’intérêt en fonction des prêts. Il n’a donc pas été possible de déterminer à quelle fréquence les banques appliquent des taux d’intérêt égaux ou proches du plafond. La BCT a communiqué les moyennes semestrielles des taux d’intérêt facturés par chacune des 22 banques sur chaque produit de crédit au cours de la période comprise entre janvier 2019 et décembre 2021. Il s’agit des données que les banques transmettent à la BCT pour le calcul du plafond.

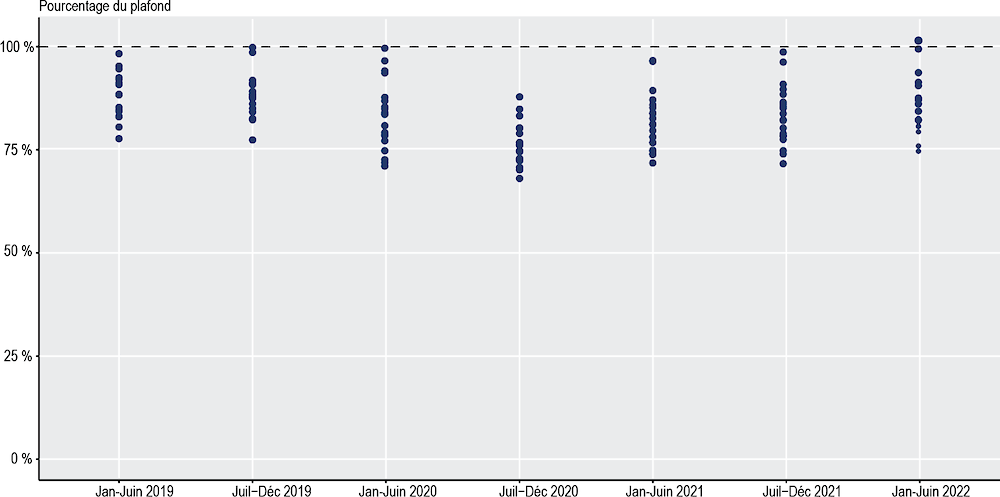

Chaque point sur le Graphique 5.7 correspond au taux d’intérêt moyen appliqué par une banque au cours d’une période de six mois pour les crédits à moyen terme (le type de prêt aux entreprises le plus courant). Le Graphique 5.7 montre qu’au cours des six mois compris entre juin et décembre 2019, une banque a appliqué un taux d’intérêt moyen égal au plafond. Cela signifie que cette banque a appliqué un taux d’intérêt égal au plafond pour chacun des prêts octroyés au cours de cette période. Une autre banque a appliqué un taux d’intérêt moyen égal à 99 % du plafond. Cela signifie que la plupart de ses prêts ont été assortis d’un taux d’intérêt égal au plafond. À l’inverse, le taux d’intérêt moyen facturé par une banque au cours de cette période s’élevait à 77 % du plafond. On peut donc en déduire que cette banque a pu appliquer ou ne pas appliquer le taux plafond à certains prêts, mais qu’elle a en tout cas appliqué un taux largement inférieur au plafond à de nombreux prêts. Sur d’autres périodes, comme au cours des six mois compris entre juin et décembre 2020, aucune banque n’a appliqué un taux moyen supérieur à 85 % du plafond.

On peut donc en déduire que les stratégies de tarification varient considérablement d’une banque à l’autre. Certaines banques appliquent des taux plus proches du plafond que d’autres. Les taux d’intérêt moyens de certaines banques sont parfois très proches ou égaux au plafond, ce qui induit que la plupart des prêts qu’elles ont octroyés ont été assortis d’un taux d’intérêt égal au plafond ou très proche de ce dernier.

Graphique 5.7. Taux d’intérêt moyens appliqués par les banques en pourcentage du taux plafond pour les crédits à moyen terme (janvier 2019 à décembre 2021)

Note : Ce graphique reproduit le taux d’intérêt moyen appliqué par chaque banque par période pour les crédits à moyen terme. Chaque point correspond au taux d’intérêt moyen appliqué par une banque.

Sources : Données de la BCT, calculs de l’OCDE.

La disparité des taux d’intérêt moyens appliqués par les banques au fil du temps varie selon les produits de prêt.

Effets potentiels du plafonnement des taux d’intérêt sur la concurrence

Bien que son objectif déclaré soit de protéger les consommateurs vulnérables ou de réduire le coût global du crédit, le plafonnement des taux d’intérêt peut avoir des incidences négatives. Il peut en effet empêcher les banques de répercuter précisément le risque sur les taux qu’elles proposent. Cela peut entraîner des distorsions sur le marché du crédit qui sont susceptibles de réduire l’accès au financement.

Les établissements de crédit peuvent décider de ne pas répondre aux demandes d’emprunteurs présentant des risques plus élevés ou chercher à obtenir des garanties plus importantes sous la forme de cautions, ce qui peut exclure les sociétés ne disposant pas de cautions adéquates. Ces conséquences menacent plus particulièrement les petites entreprises et les start-ups, car leur profil est généralement plus risqué (elles ne présentent pas un long historique de crédit, par exemple), elles sont moins susceptibles de disposer de garanties et elles ont tendance à solliciter des emprunts moins importants et donc moins rentables (Reifner, Clerc-Renaud and Michael Knobloch, 2010[8]).

Le plafond amoindrit aussi la capacité des établissements de prêt à s’adapter aux chocs sur les coûts. Par exemple, sachant que le plafond est fixé en fonction de la moyenne des taux effectifs antérieurs, une augmentation inattendue des coûts (ex. : le taux de base) peut réduire les marges des établissements, voire leur faire perdre de l’argent en répondant aux demandes de clients plus risqués.

Les effets du plafond peuvent également être asymétriques : il pourra avoir des répercussions plus fortes sur des entités assumant déjà des coûts plus élevés (ex. : comme nous l’avons vu précédemment, les coûts de financement des sociétés de leasing sont supérieurs à ceux des banques). Pour atténuer ce risque, l’article 6 du décret 2000-462 prévoit que dans des circonstances exceptionnelles, la BCT pourra corriger son calcul pour tenir compte d’importantes variations des conditions économiques au cours d’une période de six mois. L’OCDE n’a pas eu connaissance de situations dans lesquelles la BCT a utilisé ce levier. Les données fournies par la BCT s’agissant des taux d’intérêt moyens et des volumes des prêts laissent apparaître que les banques présentant des encours de prêts moins importants appliquent généralement des taux plus élevés, plus proches du plafond. Cela confirme la préoccupation selon laquelle l’effet du plafonnement est asymétrique, les banques de plus petite taille étant davantage limitées par le plafond que les grandes banques.

Le plafond peut également servir d’instrument de coordination. Par exemple, (Knittel and Stango, 2003[9]) ont constaté que dans les années 80, les prestataires de services de carte de crédit aux États-Unis ont eu recours à des plafonnements de leurs tarifs à des fins de coordination. Cela ne semble pas correspondre aux données de la BCT, qui montrent que les taux d’intérêt moyens varient en fonction des banques. Cependant, dans la mesure où les données sont agrégées (par exemple, la distribution des taux d’intérêt ne peut pas être observée) et où elles ne comportent pas d’informations sur les emprunteurs, il n’est pas possible d’établir si le plafond est un point d’ancrage utilisé à des fins de coordination

Enfin, certaines personnes interrogées ont indiqué que les lignes directrices fournies par la BCT aux banques pour calculer le taux d’intérêt effectif global (TEG) sur les produits de crédit laissent place à l’interprétation, si bien que toutes les banques n’utilisent pas la même méthode. Cela pourrait être à l’origine de conditions de concurrence inégales.

Conclusions sur le plafonnement des taux d’intérêt débiteurs

Il est compliqué de déterminer les effets des plafonds sur les taux d’intérêt débiteurs, car ils sont souvent appliqués en réponse à l’évolution de la situation économique. Il est donc difficile de définir les incidences du plafond et de le dissocier d’autres facteurs. Par ailleurs, le calcul du plafond implique de sous-peser différents effets, car il pourrait faire baisser les taux d’intérêt, au moins pour certaines catégories de clients.

Plusieurs banques interrogées par l’OCDE ont indiqué que le plafond les empêche de répercuter précisément le risque sur leurs tarifs, ce qui les conduit à exclure les emprunteurs aux profils plus risqués et les rend vulnérables aux chocs.

Les données mises à la disposition de l’OCDE ne permettent pas d’étudier le plafond de façon détaillée. Cependant, l’analyse de l’OCDE constate que le plafond semble contraignant, pour certaines banques au moins, et pour une grande proportion des prêts. Il en ressort également que les banques présentant des volumes de prêts moins importants appliquent en moyenne des taux plus élevés, qui se rapprochent du plafond. Cela vient étayer la théorie selon laquelle le plafond exerce des contraintes beaucoup plus importantes sur les banques de petite taille.

Encadré 5.2. Exemples de plafonnement des taux d’intérêt débiteurs à travers le monde

En 2018, la Banque mondiale a constaté que 76 pays appliquaient, d’une manière ou d’une autre, des restrictions sur les taux d’intérêt des produits de prêt (Ferrari, Masetti and Ren, 2018[10]). En remontant à 2011, l’étude de la Banque mondiale a relevé 30 situations dans lesquelles de nouveaux plafonds sur les taux d’intérêt débiteurs ont été instaurés ou dans lesquelles les restrictions existantes ont été renforcées (plus de 75 % de ces cas ont été recensés dans des pays à faible revenu).

Les plafonds sur les taux d’intérêt peuvent prendre de nombreuses formes différentes. Le périmètre des produits concernés peut varier et les plafonds peuvent être fixés à différents niveaux en fonction des types de produits. Les plafonds peuvent aussi se distinguer par leur mode de calcul, puisqu’ils peuvent être établis en valeur absolue ou en valeur relative. Les plafonds en valeur relative peuvent être calculés en fonction d’un large éventail de références (le taux de base de la banque centrale ou un taux effectif moyen, par exemple). Les plafonds peuvent être un multiple de la référence ou bien être calculés en additionnant la référence et un écart fixe. Enfin, les plafonds peuvent s’appliquer à l’ensemble des coûts financiers d’un prêt (à savoir les taux d’intérêt, les frais et les commissions). Voir (Munzele, Claudia and Gallegos, 2014[11]) et (Ferrari, Masetti and Ren, 2018[10]).

De façon générale, les plafonds répondent à deux grands types d’objectifs. En premier lieu, l’objectif de nombreux pays est d’éviter l’application de taux usuraires afin de protéger les consommateurs vulnérables. Dans ces pays, les plafonds sont généralement fixés à un niveau très élevé afin qu’ils ne touchent que les taux extrêmes. En deuxième lieu, d’autres pays ont recours aux plafonds pour réduire le coût global du crédit. Ils sont alors fixés à des niveaux proches des taux effectifs ou inférieurs à ces derniers.

Éléments empiriques

Les objectifs stratégiques du plafond peuvent rendre l’analyse quantitative de ses effets particulièrement complexe. Cela tient souvent au fait que les plafonds sont appliqués en réponse à l’évolution de la situation économique. Il est donc difficile d’en définir les incidences et de les dissocier d’autres facteurs. Par ailleurs, les comparaisons à l’échelle internationale sont difficiles à réaliser en raison de la disparité des plafonds appliqués d’un pays à l’autre. En dépit de ces difficultés, il existe de nombreuses études dont l’objectif est de déterminer l’effet des plafonds sur les taux d’intérêt à travers le monde. De façon générale, les plafonds ont pour effet d’abaisser les taux d’intérêt débiteurs et de réduire l’accès au financement des emprunteurs présentant des profils plus risqués, sans affecter systématiquement le montant total des prêts octroyés. Par exemple :

Une comparaison des effets d’un plafond appliqué dans des États relativement comparables des États-Unis fait ressortir que les plafonds fixés à des niveaux bas réduisent généralement le volume total du crédit à la consommation et restreignent l’accès au crédit des emprunteurs à faible revenu. (Reifner, Clerc-Renaud and Michael Knobloch, 2010[8])

Des comparaisons effectuées sur des pays de l’Union européenne, où les plafonds sont généralement plus hauts qu’aux États-Unis et réservés à certains produits de crédit à coût élevé, laissent apparaître que le volume de crédits octroyés aux emprunteurs à haut risque diminue. Cependant, dans la mesure où ce segment du marché est très restreint, il est peu probable que le plafond ait une incidence sur le volume total des crédits à la consommation. (Reifner, Clerc-Renaud and Michael Knobloch, 2010[8])

Le FMI a étudié l’incidence du plafond appliqué aux taux d’intérêt des microcrédits au Cambodge en 2017. En appliquant une méthode des doubles différences, il a constaté que le plafond a entraîné une augmentation considérable des tarifs hors intérêts (qui n’entraient pas dans les calculs du plafond), une réduction du nombre d’emprunteurs et une augmentation du montant total des prêts. Les deux dernières conclusions donnent à penser que les banques ont répondu aux demandes des gros emprunteurs aux dépens des plus petits (Heng, Chea and Heng, 2021[12]).

La Banque mondiale a étudié l’instauration d’un plafond sur les taux d’intérêt débiteurs au Kenya en 2016. Elle a constaté que le montant total des prêts avait diminué, que le volume des prêts non productifs avait augmenté et que les banques préféraient prêter à des sociétés plus sûres, aux dépens des PME. Elle a également relevé un effet négatif sur les taux de rémunération des dépôts (Safavian and Zia, 2018[13]).

5.3.2. De lourdes exigences en matière de garanties

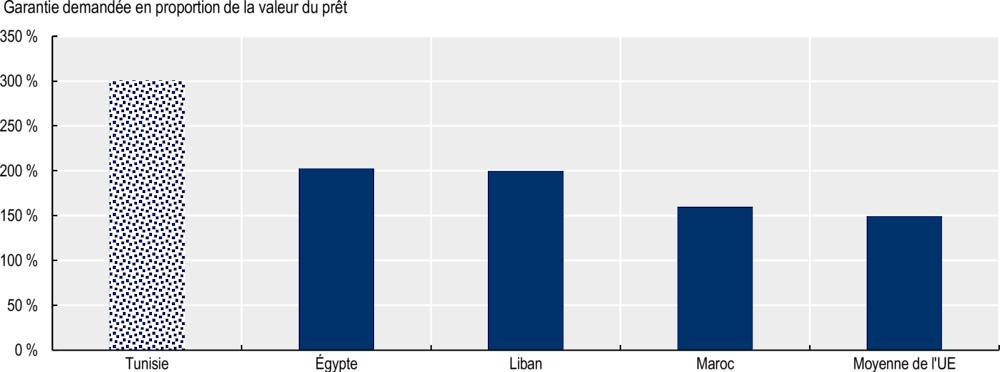

Cette section porte sur les garanties exigées par les banques et étudie dans quelle mesure cette pratique peut représenter un obstacle important à l’accès au financement. D’après les enquêtes auprès des entreprises de la Banque mondiale, la garantie moyenne demandée aux MPME en Tunisie s’élève à près de 300 % du montant de leur prêt. Il s’agit du montant le plus élevé recensé par la Banque mondiale (voir le Graphique 5.8).

Graphique 5.8. Niveau des garanties demandées en Tunisie et dans d’autres pays

Note : En raison de l’insuffisance des données, la moyenne de l’OCDE n’englobe qu’un échantillon de pays. Les données sont issues d’enquêtes réalisées sur différentes années comprises entre 2013 et 2020 (seulement 4 des 26 enquêtes ont été menées avant 2019). Le graphique est basé sur les données les plus récentes disponibles pour chaque pays. L’Égypte applique un plafond aux taux d’intérêt débiteurs, ce qui n’est pas le cas du Liban et du Maroc.

Source : Enquêtes auprès des entreprises de la Banque mondiale.

S’agissant de l’évaluation du risque de crédit, l’article 25 de la circulaire 2006-19 établit que les banques doivent tenir compte d’éléments ayant trait à la situation financière du bénéficiaire (en particulier sa capacité de remboursement) et que l’importance accordée aux garanties obtenues ne doit être que secondaire. Dans la pratique, les banques tunisiennes exigent une garantie pour la plupart des prêts. D’après l’enquête auprès des MPME, 82 % des entreprises ayant obtenu un crédit ont été tenues de fournir une garantie. Cette proportion cadre avec les résultats des enquêtes auprès des entreprises de la Banque mondiale, qui laissent apparaître qu’en 2020, les banques tunisiennes ont demandé une garantie pour 83 % des prêts accordés. Cette proportion est similaire à celle relevée en Égypte et au Liban, et largement supérieure à celle du Maroc et de tous les autres pays de l’OCDE représentés dans la base de données.

Malgré ce recours généralisé aux garanties, les personnes interrogées ont indiqué que les créanciers éprouvent des difficultés à exercer leurs droits relatifs aux garanties en temps voulu et à prendre possession de la caution après un défaut de paiement. Cela semble s’expliquer principalement par la longueur des procédures judiciaires et, dans le cas de biens mobiliers, par l’absence d’un registre des sûretés.

Les dispositifs prévus pour fournir des garanties aux MPME, tels que la SOTUGAR, ne semblent pas efficaces. Les personnes interrogées par l’OCDE ont indiqué que l’existence d’une garantie fournie par la SOTUGAR n’a pas beaucoup d’incidences sur les conditions du prêt (le coût, par exemple) et que les banques demandent généralement aux emprunteurs d’apporter une garantie en complément de celle de la SOTUGAR. La SOTUGAR est principalement utilisée par les cinq plus grandes banques (deux banques privées et trois banques publiques) et par la banque de développement, la BFPME. Environ un quart des garanties porte sur des prêts octroyés par la BFPME et environ la moitié sur des prêts octroyés par les trois grandes banques publiques.

5.3.3. Conclusions relatives aux résultats du marché

Les taux d’intérêt élevés et les garanties exigées sont régulièrement mis en exergue comme étant les principaux obstacles à l’accès au financement en Tunisie. Dans l’ensemble de données des enquêtes auprès des entreprises de la Banque mondiale, la Tunisie est ainsi le pays où les banques exigent les garanties les plus élevées.

Le niveau élevé des garanties tient à plusieurs causes. Le fait que les banques exigent des ratios garantie/prêt élevés peut s’expliquer par le plafonnement des taux d’intérêt débiteurs. En exigeant des garanties, les banques cherchent peut-être à se prémunir contre le risque de voir les clients se retrouver dans l’incapacité de rembourser leurs prêts. Une autre cause possible est la capacité limitée des banques tunisiennes à évaluer les risques en raison, par exemple, du manque d’informations permettant d’évaluer la solvabilité des clients existants et potentiels. Cet aspect est abordé dans la section 5.5. Enfin, la perspective de ne pas pouvoir exercer les droits relatifs aux garanties augmente le risque de crédit et peut inciter les banques à demander des garanties plus élevées à tous les emprunteurs.

5.4. Comportement des MPME

L’analyse du comportement des MPME à la recherche de financements constitue un axe important pour étudier la concurrence. Par exemple, si les banques savent que les MPME ne comparent pas les conditions de prêt des différents acteurs, elles ne sont pas incitées à proposer des prêts moins onéreux afin d’éviter que les emprunteurs recherchent une autre option. Cette section rend compte des éléments qui sont ressortis de l’enquête auprès des MPME sur les crédits contractés (les MPME cherchent-elles à obtenir des financements auprès de banques autres que l’établissement teneur de leur compte courant ?), la propension à faire jouer la concurrence et les barrières entravant la recherche d’offres alternatives. L’enquête auprès des MPME montre que :

Certaines MPME utilisent leur compte courant comme passerelle pour établir une relation avec une banque et obtenir des services complémentaires, comme des financements (environ 16 % des intervenants ayant répondu à l’enquête auprès des MPME ont indiqué qu’ils choisissent leur compte courant pour cette raison). Voir la section 4.218.

Les MPME sont beaucoup plus susceptibles d’obtenir leur financement auprès de l’établissement teneur de leur compte courant. Quarante-cinq pour cent des MPME détiennent des produits de crédit uniquement auprès de l’établissement teneur de leur compte courant et 31 % disent avoir contracté des crédits auprès de l’établissement teneur de leur compte courant ainsi que d’une autre banque. Vingt et un pour cent n’ont pas contracté de crédit et seulement 3 % des MPME interrogées ont indiqué qu’elles n’ont contracté aucun crédit auprès de l’établissement teneur de leur compte courant et un crédit auprès d’une autre banque (voir Graphique 4.2)19. Cette tendance peut tenir à différentes raisons. Par exemple, les MPME peuvent apprécier la commodité de regrouper tous leurs produits financiers chez l’établissement teneur de leur compte courant afin de réduire les coûts non récupérables liés à la recherche et à l’établissement de plusieurs relations bancaires, et de faciliter la gestion de leurs crédits. Les MPME peuvent également bénéficier d’un meilleur accès au financement en s’adressant à l’établissement teneur de leur compte courant. Les établissements de crédit s’appuient généralement sur l’historique des crédits et des paiements des clients pour évaluer leur solvabilité et prendre leurs décisions relatives aux prêts. En Tunisie, ces établissements ne disposent peut-être pas de sources d’informations fiables sur les nouveaux clients potentiels. Par conséquent, ils ne sont peut-être pas en mesure d’évaluer précisément les risques liés à ces clients potentiels, ce qui les conduit à leur appliquer un taux d’intérêt élevé (ou à exiger une garantie importante) ou à refuser la demande de crédit.

Environ 67 % des MPME ne comparent pas les tarifs et autres modalités des différents établissements. La propension à faire jouer la concurrence varie considérablement selon la taille de l’entreprise : environ 14 % des microentreprises comparent les modalités proposées par plusieurs établissements, alors que les entreprises de 50 à 199 employés sont environ 35 % à le faire. Les petites entreprises étant généralement plus récentes, elles ne disposent pas nécessairement d’un long historique de crédit. Cela limite leurs possibilités de faire jouer la concurrence lorsqu’elles recherchent un financement. 20

Parmi les MPME ayant comparé les tarifs et les conditions, elles sont environ 22% à avoir utilisé les informations issues du site Internet des institutions financières et environ 43% à avoir fait appel à un conseiller financier21. Près d’une MPME sur trois ayant comparé les tarifs et les conditions a trouvé cet exercice difficile ou très difficile22; 37% ont trouvé cet exercice difficile ou très difficile, car les informations étaient présentées sous des formats différents.23

Cette section présente en premier lieu les principaux obstacles rencontrés par les MPME dans leur accès au financement. Elle porte ensuite sur le cheminement des MPME dans leur recherche de financement et établit la proportion de MPME qui abandonnent à chaque étape.

5.5. Absence d’un bureau d’information sur le crédit

Il n’existe pas de bureau d’information privé sur le crédit en Tunisie. La BCT tient un registre contenant des informations sur les encours de prêts des particuliers et des entreprises (voir section 2.2.3),24 mais plusieurs banques et d’autres acteurs ont indiqué que ce registre ne suffit pas pour prendre des décisions d’octroi de prêt éclairées, car i) il ne contient pas d’informations sur les entreprises et les particuliers n’ayant pas de prêts en cours, ii) il contient uniquement des informations négatives (retards ou défauts de paiement) et aucune information positive (historique de paiement et solde) et iii) il ne contient aucune information sur les produits non financiers.

D’autres études ont indiqué que l’absence d’un bureau d’information privé sur le crédit freine la croissance des marchés du crédit en Tunisie. Par exemple, la Banque mondiale (2021[5]) a estimé que l’instauration d’un bureau d’information privé sur le crédit en Tunisie pourrait améliorer l’accès au crédit des MPME, car il fournirait aux établissements de crédit un instrument pour évaluer le risque de crédit.

5.5.1. Les bureaux d’information sur le crédit peuvent réduire les asymétries de l’information et contrebalancer le monopole des grandes banques en matière information

Lorsqu’elle doit décider de l’octroi d’un prêt, une banque évalue généralement la solvabilité de l’emprunteur. Pour cela, elle peut utiliser les informations dont elle dispose en interne au sujet du candidat emprunteur (parce qu’il fait partie de ses clients ou qu’il a déjà fait une demande de prêt, par exemple), elle peut s’appuyer sur les informations transmises lors de la phase de demande ou elle peut utiliser des informations tirées d’autres sources, telles qu’un bureau d’information sur le crédit (ou un organisme d’évaluation du crédit). Les informations mises à la disposition par les bureaux sont très variées. Elles peuvent concerner des produits financiers (nombre total de prêts, historique de remboursement, défauts de paiement du candidat emprunteur, par exemple), comme des produits financiers (historique de paiement de factures, par exemple). Les bureaux d’information sur le crédit réduisent l’asymétrie de l’information entre les prêteurs et les emprunteurs en rassemblant des informations relatives aux candidats emprunteurs issues de différentes sources et en les mettant à la disposition des prêteurs. Leur rôle est encore plus précieux lorsque candidat emprunteur n’est pas déjà engagé auprès de l’établissement de prêt.

Ils réduisent la probabilité de réaliser de mauvais choix en permettant aux établissements de prêt d’évaluer plus précisément le risque de crédit des candidats emprunteurs et en réduisant ainsi le risque et le coût global de l’emprunt. Ils réduisent également l’aléa moral en mettant à disposition des informations relatives à des retards de paiement et à des défauts de paiement, et en augmentant de ce fait le coût du défaut. Enfin, les bureaux d’information sur le crédit exercent également un effet positif sur la concurrence, car ils contrebalancent le monopole de l’information des grandes banques, qui peuvent compter sur les données de leurs plus vastes clientèles. Grâce à cette clientèle plus vaste, ces établissements peuvent analyser plus finement le risque de crédit et disposer d’informations plus complètes sur les candidats emprunteurs.

Le bureau d’information sur le crédit peut être public ou privé. En principe, la structure de propriété des bureaux n’engendre pas nécessairement de différence. Cependant, la note de discussion de l’OCDE (2010[14]) relative au partage des informations sur le crédit laisse apparaître que les marchés dont les organismes d’information sur le crédit sont publics sont associés à la perception de barrières plus importantes à l’accès au financement. Cela s’explique peut-être par le fait que les bureaux publics ne poursuivent pas les mêmes objectifs que leurs homologues privés. L’objectif principal des bureaux publics est généralement le contrôle bancaire. Ce mandat suppose, par exemple, que les informations de nature non financière (les paiements de factures, par exemple) ne sont pas prises en compte. Par conséquent, il est possible que ces bureaux ne disposent d’aucune information sur les sociétés n’ayant jamais obtenu de financements. Ces bureaux publics ne tiennent peut-être pas compte des prêts de petits montants, car ils sont moins susceptibles de constituer une menace pour la stabilité financière. Enfin, les bureaux publics ne proposent peut-être pas de services destinés à aider les banques à prendre leurs décisions d’octroi de prêt, par exemple des services de notation de crédit ou des services de lutte contre la fraude.

5.5.2. Cadre réglementaire régissant les bureaux d’information sur le crédit en Tunisie

En 2014, Mitigan Credit & Insurance Bureau a lancé un projet visant à mettre sur pied un bureau d’information privé sur le crédit en Tunisie. Cependant, ce bureau n’est toujours pas entré en fonctionnement.

Les parties prenantes interrogées par l'OCDE ont indiqué plusieurs raisons potentielles, notamment des retards dans l'introduction d'un cadre juridique régissant ce service dans le pays et un manque de coordination entre les banques commerciales. Compte tenu du désavantage subi par le premier intervenant à agir, les bienfaits du partage des données avec le bureau d’information sur le crédit ne se matérialiseront que lorsque plusieurs banques se seront jointes à l’initiative. Parmi les autres raisons évoquées, on peut citer la réticence de la BCT à autoriser une société privée à proposer des services d’information sur le crédit qui feraient concurrence à son registre public.

Le 4 janvier 2022, le président a adopté le décret-loi 2022-2 portant sur l’établissement des bureaux d’information sur le crédit, l’exercice de leurs activités et l’échange des informations pertinentes25. Ce décret introduit plusieurs exigences superflues qui constituent une barrière à l’entrée pour les sociétés, notamment l’obligation de détenir un capital minimum de 3 millions TDN (article 10). Le décret introduit également plusieurs éléments qui laissent à la BCT la possibilité de refuser une autorisation, comme l’honorabilité et les compétences professionnelles des dirigeants du bureau d’information du crédit.

5.5.3. Conclusions

Le bon fonctionnement du marché de l’information sur le crédit est un rouage important des marchés du crédit. Les retards dans l’adoption d’un cadre réglementaire en Tunisie ont cependant ralenti et, à ce jour, empêché l’entrée d’un prestataire de services privé dans ce secteur. Le décret de 2022 relatif à la réglementation des bureaux d’information sur le crédit introduit plusieurs barrières à l’entrée superflues : Premièrement, l’obligation d’avoir un capital d’au moins 3 millions TDN (alors qu’il n’existe aucune exigence de capital minimum dans les pays européens) ;

La disponibilité limitée d’informations sur le crédit de haute qualité pourrait empêcher des établissements de prêt d’évaluer correctement les risques, en particulier pour les nouveaux emprunteurs au sujet desquels ils ne disposent pas d’antécédents. Cela réduit les incitations à octroyer des prêts à de nouveaux emprunteurs, tels que des start-ups ou des MPME moins bien établies, et pousser les banques à s’appuyer sur les garanties de façon excessive. L’absence de dispositifs de partage des informations de crédit renforce également les barrières à l’entrée et à la croissance pour des banques de petite taille ou nouvelles sur le marché, car les grandes banques disposent de bases de données plus importantes et d’une meilleure capacité à évaluer les risques. Enfin, l’absence de bureau d’information sur le crédit accroît la difficulté à changer d’établissement pour les emprunteurs existants.

5.6. Autres restrictions réglementaires ayant une incidence sur les conditions de prêt

La circulaire 1987-47 du 23 décembre 1987 (telles que modifiée et complétée) contraint les banques à se plier à des normes rigoureuses pour octroyer des prêts aux entreprises (y compris le MPME) et aux professionnels. Ces conditions viennent s’ajouter au plafond sur les taux d’intérêt décrit ci-avant. Elles concernent, par exemple, la durée maximum des prêts et le montant maximum que les banques peuvent accorder, qui est souvent calculé en pourcentage de la valeur du projet/du produit/des ventes correspondant(es). Ces conditions ajoutent des contraintes superflues à la capacité des banques d’établir les modalités de leurs prêts et ne semblent justifiées par aucun objectif de politique publique.

5.7. Conclusions

La concurrence sur le marché des prêts bancaires aux petites entreprises ne fonctionne pas comme elle devrait. Le marché des prêts aux entreprises se caractérise par sa concentration : en 2021, les cinq plus grandes banques représentaient entre 70 et 75 % du total des prêts octroyés en Tunisie. La part de ces banques dans l’offre est restée stable au cours des dix dernières années.

L’enquête auprès des MPME met en évidence l’importance des prêts octroyés à des parties liées et leur faible propension à comparer les offres de produits financiers. Le choix d’un teneur de compte courant est souvent motivé par la volonté d’établir une relation bancaire. Une forte proportion des entreprises (45 %) a pour seul fournisseur de produits de financement l’établissement teneur de leur compte courant. Dans la même logique, il ressort de l’enquête que plus d’une MPME sur deux ne compare pas les tarifs et les autres modalités proposées par différents établissements de prêt. Cela réduit la pression concurrentielle que les entreprises pourraient exercer sur leurs prestataires de services financiers. L’absence d’un bureau privé d’information sur le crédit peut exacerber le monopole des grandes banques en matière d’information et augmenter le coût lié à la recherche d’offres de crédit plus avantageuses et au changement de fournisseur, en particulier pour les petites entreprises.

L’analyse montre aussi que les banques tunisiennes s’appuient fortement sur les garanties lorsqu’elles octroient des prêts. D’après les enquêtes auprès des entreprises de la Banque mondiale, la garantie moyenne demandée aux MPME en Tunisie s’élève à près de 300 % du montant de leur prêt. Il s’agit du montant le plus élevé recensé par la Banque mondiale (Graphique 5.8). Cela s’explique en partie par le plafond appliqué aux taux d’intérêt débiteurs, qui, même s’il vise à protéger les clients vulnérables, empêche les banques d’évaluer précisément les risques de crédit.

Références

[1] Autorité de Contrôle de la Microfinance (2021), Rapport de revison des comptes.

[4] Autorité de la concurrence d’Israël (2013), Law for Promotion of Competition and Reduction of Concentration, https://www.gov.il/en/departments/legalInfo/concentrationlaw (accessed on 22 May 2023).

[3] Banque Centrale de Tunisie (2022), Rapport Annuel sur la Supervision Bancaire - Exercice 2020.

[5] Banque mondiale (2021), Réformes économiques pour sortir de la crise - Région Moyen-Orient et Afrique du Nord.

[2] Banque mondiale (2014), La révolution inachevée : créer des opportunités, des emplois de qualité et de la richesse pour tous les Tunisiens, https://documents1.worldbank.org/curated/fr/167431468119342678/pdf/861790DPR0P12800Box385314B00PUBLIC0.pdf (accessed on 28 April 2022).

[10] Ferrari, A., O. Masetti and J. Ren (2018), Interest Rate Caps The Theory and The Practice, http://econ.worldbank.org.

[12] Heng, D., S. Chea and B. Heng (2021), “Impacts of Interest Rate Cap on Financial Inclusion in Cambodia”, Documents de travail du FMI, Vol. 2021/107, https://doi.org/10.5089/9781513582634.001.A001.

[7] Jurisite Tunisie (2023), Les taux d’intérêts effectifs moyens (TIEM) et les seuils des Taux excessifs correspondants, https://www.jurisitetunisie.com/tunisie/index/taux/index.html#topcontent (accessed on 22 May 2023).

[9] Knittel, C. and V. Stango (2003), “Price Ceilings as Focal Points for Tacit Collusion: Evidence from Credit Cards”, Vol. 93/5, pp. 1703-1729.

[6] Morsy, H., B. Kamar and R. Selim (2018), Tunisia Diagnostic paper: Assessing Progress and Challenges in Unlocking the Private Sector’s Potential and Developing a Sustainable Market Economy, http://www.ebrd.com/publications/country-diagnostics.

[11] Munzele, S., M. Claudia and A. Gallegos (2014), Interest Rate Caps around the World Still Popular, but a Blunt Instrument, http://econ.worldbank.org.

[14] OCDE (2010), Discussion Paper on Credit Information Sharing, https://www.oecd.org/global-relations/45370071.pdf (accessed on 2 September 2022).

[8] Reifner, U., S. Clerc-Renaud and R. Michael Knobloch (2010), Final report of the Study on interest rate restrictions in the EU.

[13] Safavian, M. and B. Zia (2018), “The Impact of Interest Rate Caps on the Financial Sector Evidence from Commercial Banks in Kenya”.

Notes

← 1. Enquête de l’Institut Tunisien de la Compétitivité et des Études Quantitatives (ITCEQ), établissement public de recherche sur les marchés sis à Tunis.

← 2. Enquête de l'OCDE sur les PME (Q31, Q33 et S1, N=804).

← 3. Enquête de l'OCDE sur les PME (Q35, N=183).

← 4. Fin 2017, ce plafond a été abaissé de 75 % (article 23 de la loi 2001-65) à 25 % des fonds propres nets de la banque.

← 5. Par ailleurs, l’article 51 prévoit que les risques encourus sur un même bénéficiaire ne doivent pas excéder 25 % des fonds propres nets, les emprunteurs affiliés à un même groupe étant considérés comme « même bénéficiaire ». En cas d’infraction aux articles 51-52, la BCT peut infliger des amendes pouvant aller jusqu’à 2,5 % du montant excédant la limite de 25 % (voir article 55 et annexe relative à la grille des sanctions pécuniaires de la circulaire 2018-06). Par ailleurs, l’article 43 de la loi 2016-48 prévoit que les banques et les établissements financiers sont tenus d’adopter une politique de gestion des conflits d’intérêt.

← 6. L’article 43 de la loi 2016-48 prévoit que les banques et les établissements financiers sont tenus d’adopter des politiques de gestion des conflits d’intérêt. À cet effet, la responsabilité de fixer des règles régissant les opérations avec des personnes ayant des liens avec la banque ou l'établissement financier, et notamment les limites des financements accordés, est confiée à la BCT. En outre, sur le plan de la gouvernance, l’article 58 de la loi 2016-48 interdit qu’une personne exerce simultanément les fonctions de dirigeant (directeur général ou directeur général adjoint, par exemple) d’une banque et d’une autre entreprise.

← 7. Enquête de l'OCDE sur les PME (Q48, N=986).

← 8. Enquête de l'OCDE sur les PME (Q29 et Q31 et N=322).

← 9. Enquête de l'OCDE sur les PME (Q29 et Q41 et N=183).

← 10. Enquête de l'OCDE sur les PME (Q44, N=141).

← 11. Enquête de l'OCDE sur les PME (Q44, N=141 et Q42, N=127).

← 12. Enquête auprès des MPME (Q45, N=29).

← 13. Enquête de l'OCDE sur les PME (Q31 et Q32, N=139).

← 14. Les institutions de microfinancement et les plateformes de financement communautaire ne sont pas soumises au plafonnement (le taux d’intérêt correspondant aux services fournis par ces dernières est fixé par la loi).

← 15. Dans un premier temps, le plafond a été appliqué aux crédits à court terme, aux découverts, aux prêts personnels, aux crédits à moyen terme, aux crédits à long terme, aux crédits à l’habitat, aux prêts étudiants et aux leasings. En 2006, la BCT a supprimé le plafond pour les prêts étudiants et en 2013, elle l’a appliqué aux produits d’affacturage.

← 16. En vertu de l’article 5 de la loi 1999-64, quiconque dépasse ce plafond est passible d’amendes et d’emprisonnement. Le décret 2000-462 fournit des lignes directrices pour calculer le taux d’intérêt effectif et le taux d’intérêt moyen. Chaque banque communique à la BCT (article 5 du décret 2000-462) la moyenne non pondérée des taux d’intérêt qu’elle a appliqués au cours des six mois précédents. La moyenne du marché est la moyenne non pondérée des taux communiqués par chaque banque. La BCT soumet ensuite les établissements de crédit à des contrôles aléatoires pour vérifier qu’ils respectent le plafond. En vertu de l’article 5 du décret 2000-462, les taux d’intérêt effectifs moyens ainsi que les seuils des taux d’intérêt excessifs correspondants sont publiés dans le Journal officiel sous la forme d’un arrêté du ministère des Finances.

← 17. Par exemple, le taux d’intérêt effectif moyen pour la période janvier-juin 2022 et le niveau du plafond pour la période juillet-décembre 2022 ont été publiés le 17 août 2022. Par ailleurs, le taux d’intérêt effectif moyen pour la période juillet-décembre 2021 et le niveau du plafond pour la période janvier-juin 2022 ont été publiés le 31 janvier 2022 ; et le taux d’intérêt effectif moyen pour la période janvier-juin 2021 et le niveau du plafond pour la période juillet-décembre 2021 ont été publiés le 1er septembre 2021. Voir https://www.ilboursa.com/marches/nouveaux-seuils-des-taux-d-interet-excessifs-des-credits-au-titre-du-deuxieme-semestre-2021_29993

← 18. Enquête de l'OCDE sur les PME (Q13, N=804).

← 19. Enquête de l'OCDE sur les PME (Q27, Q=804 et Q28, N=1 005).

← 20. Enquête de l'OCDE sur les PME (Q6, N=804).

← 21. Enquête de l'OCDE sur les PME (Q6 et Q38, N=44).

← 22. Enquête de l'OCDE sur les PME (Q6 et Q39, N=44).

← 23. Enquête auprès des MPME (Q40, N=21).

← 24. La circulaire 2019-09 définit les modalités de l’accès aux informations détenues par la BCT. L’accès à la plupart des informations hors ligne est soumis au paiement d’une redevance (article 5 et annexe 2). L’accès au service en ligne nécessite la création d’un compte, laquelle est soumise à une procédure d’inscription exigeant une présence physique (article 3).

← 25. La circulaire 2022-09 établit les procédures d’autorisation et les documents à transmettre à la BCT.